![]()

文|丁卯

编辑|郑怀舟

来源|36氪财经(ID:krfinance)

封面来源|企业官方

2022年3月29日,正极龙头容百科技发布了2021财年年报,得益于新能源汽车产业链的火爆,报告期内公司业绩大幅改善。

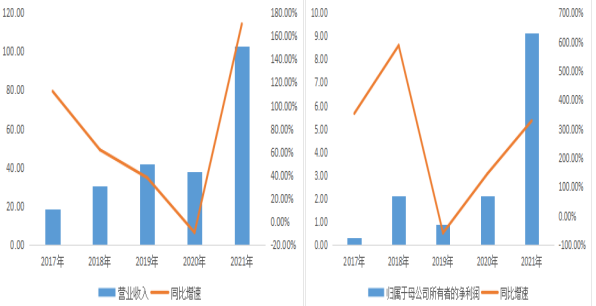

数据显示,2021年,公司全年实现营收102.59亿元,同比增长170.36%;实现归母净利润9.11亿元,同比增长327.59%;扣非后归母净利润8.08亿元,同比增长404.73%。

![]() 容百科技营收和净利润表现

容百科技营收和净利润表现

数据来源:wind、36氪整理

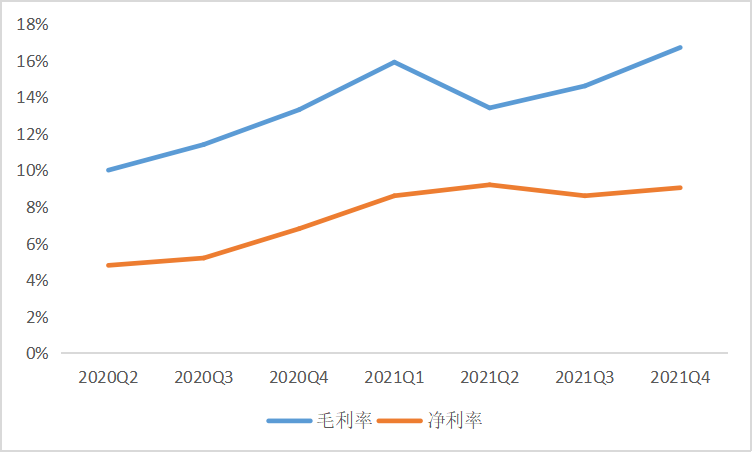

盈利能力方面,2021年公司毛利率录得15.34%,较去年同期提升3.17pct。分季度来看,Q1- Q4公司毛利率分别15.9%、13.44%、14.62%和16.67%;2021年公司净利率录得8.85%,较去年同期提升3.33pct。分季度来看,Q1-Q4公司净利率分别为8.58%、9.16%、8.56%和9.04%。

![]() 容百科技分季度毛利率和净利率表现

容百科技分季度毛利率和净利率表现

数据来源:wind、36氪整理

具体业绩构成方面,2021年公司三元正极业务录得营收95.75 亿元,同比增长172.48%,占总营收的比重上升至93.33%,对应毛利率为 15.51%,同比增 2.71pct;前驱体业务录得营收1.54 亿元,同比增 28.03%,占总收入的比重为6.67%;对应毛利率3.45%, 同比增加3.52pct,相较 2020 年毛利转正。

综合来看,2021财年,受益于新能源汽车市场的火爆行情,锂电池产业加速扩容,为锂电池正极材料行业提供了广阔的市场空间。在行业规模快速增长之下,容百科技作为龙头企业充分享受到了行业扩容的β红利,营收规模得以快速提升;不仅如此,即便是在行业缺锂导致成本大幅提升的背景下,公司盈利能力仍持续改善,其中除了低价碳酸锂贡献库存收益外,公司作为龙头产生的规模效应和一体化战略降本也为利润改善贡献了积极因素。

![]()

业绩大增的原因

如前文所述,报告期内容百科技的营收和盈利能力均较此前有了大幅改善,受此提振,财报发布第二天,公司股价也一度触及涨停。对于公司业绩大增的原因,我们认为主要归结于以下两个方面:

首先,年内高镍正极材料高歌猛进,带动公司三元正极出货量和价格双升。

在全球“碳达峰”和“碳中和”进程加速推进下,新能源汽车行业进入发展的快车道。与此同时,随着消费端对高端新能源车续航里程要求的增加,带动高镍电池性能大幅提升、成本下降空间打开,进一步奠定了高镍化三元技术路线的主流方向。根据高工锂电统计,2021年全球高镍三元出货量为30.9万吨,同比增长120.71%,占三元正极材料总出货量的41.76%。

在全球高镍三元正极出货量提升的背景下,容百科技积极扩张产能以应对行业的快速扩容,同时通过绑定大客户的战略实现产能向订单的顺利转化,保证了在手订单的充足性和确定性,最终助力于公司市场份额的持续提升。根据年报数据,2021年公司正极销量为5.23万吨,同比增长99%,且基本均为高镍产品,在全球份额过16%。

![]() 容百科技产品产销量

容百科技产品产销量

数据来源:公司财报、36氪整理

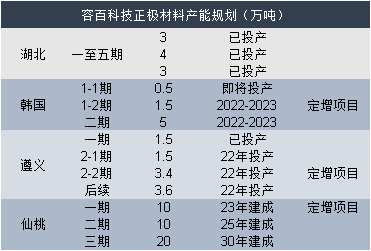

在产能方面,2021年公司新增产能8万吨,截止到2021年底三元正极的总产能达到12万吨,而2022年的预期产能将会达到25万吨;在下游客户方面,得益于公司高镍产品良好的性能,年内公司成为宁德时代高镍产品主供,2021年宁德时代占公司收入比重达63%。在成功绑定宁德大客户的同时,公司也在积极开拓更丰富的下游客户。目前与孚能科技、蜂巢能源、蔚来、卫蓝等也相继签订战略合作协议,与SK on、SDI、Northvolt等开展合作。最终在产能加速释放叠加稳定的下游客户资源之下,公司市场份额得以持续提升。

![]() 容百科技产能规划

容百科技产能规划

数据来源:东吴证券、36氪整理

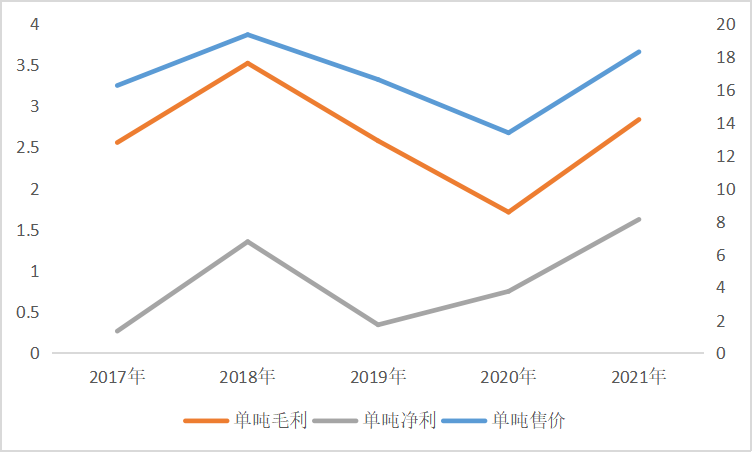

除了市场份额提升带来的利好外,年内高镍产品售价的上涨也为公司营收扩张贡献了积极因素。根据公司财报数据,2021年容百科技的三元正极材料单吨售价达到了18万元,较2020年每吨提升近5万元,同比增长36.7%。

![]() 容百科技正极材料单吨营收和盈利

容百科技正极材料单吨营收和盈利

数据来源:公司财报、36氪整理

综合来看,全球新能源汽车市场与动力电池需求大幅增长,带动三元正极材料持续扩容,致使公司主要产品高镍三元正极材料订单饱满;与此同时,在新建产能加速释放叠加大客户绑定战略之下,公司高镍产品销量提升,且单吨售价同比上涨,共同推动公司营收规模出现1.7倍的高速扩张。

其次,规模效应叠加一体化战略,助推公司降本增效,带动盈利能力提升。

根据财报信息,2021年,公司三元正极材料的产量为5.3万吨,销量为5.23万吨,基本处于满产满销的状态,受供给紧张支撑预计年内公司三元正极材料单吨毛利润达到2.8万元,净利润达到1.6万元,均较2020年大幅增长。受益于三元正极材料利润的改善,推动年内公司整体盈利能力提升。

具体来看,报告期内容百科技盈利提升主要得益于:(1)一体化战略下前驱体自供率进一步提升,有效降低产品成本。报告期内公司单晶、多晶高镍前驱体均实现大规模生产并成功进入高端动力电池产业链,2021年前驱体产量同比增长200%,向正极自供率提升至30%左右;(2)新基地启用新一代产线设计和装备体系,使得单线产能提升30-40%,并将逐步实现用电绿色化,降低综合制造成本;(3)销量增长带来规模效应,持续摊薄期间费用。2021 年公司期间费用合计6.45亿元,费用率为6.29%,同比下降0.6pct;(4)碳酸锂价格上行带来的库存收益贡献。Q4以来受碳酸锂价格上涨带动,氢氧化锂单价大幅上行,公司中报氢氧化锂存货8亿元,三季报存货12.9亿元,受益于低价库存的贡献,使得公司Q4单吨利润大幅提升40%。

![]()

是否存在经营风险?

在首次覆盖《动力电池隐形巨头,300亿科创明星股背后的“王子复仇记”》一文中,我们曾经提到对于容百科技而言主要的风险点表现为两个方面,第一是作为高度依赖动力电池技术路线的中游材料企业,动力电池产业技术路线的变更始终是公司头上的达摩利斯之剑。

目前来看,公司也非常关注锂电技术路线的变更问题。根据财报信息,为了有效缓解这一风险,报告期内,公司积极开拓锂电行业的多元技术路线,在高电压镍锰正极、富锂锰基、磷酸锰铁锂材料,以及固态电池、钠离子电池配套材料等前沿领域均有布局。

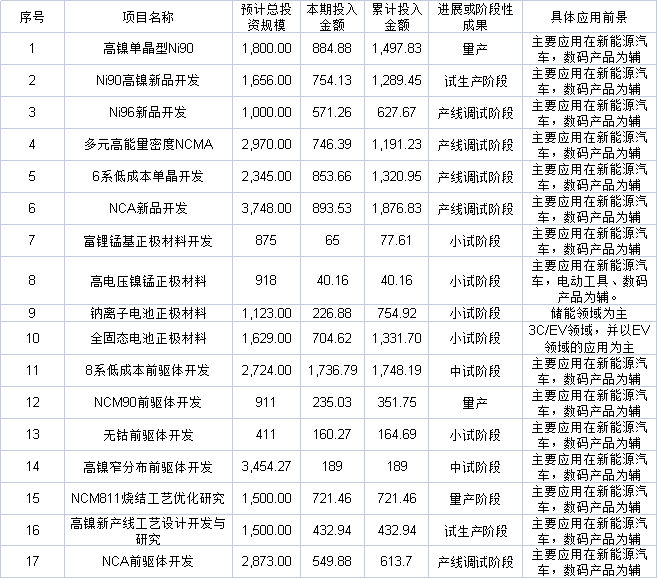

具体来看,除了应用于传统液态电池的高镍三元正极材料产品以外,公司在研项目还包括可用于传统液态电池和半固态电池的高镍单晶型Ni90、Ni90高镍新品以及超高镍产品Ni96新品;同时覆盖了目前特斯拉路线的NCA和NCMA产品。

新技术路线方面,对于年内市场较为火热的富锂锰,目前公司也在积极开发富锂锰基正极材料,且以处于小试阶段,据披露信息该种材料性能上接近NCM811产品,但成本上降低了30%,有望成为目前高镍材料的低成本替代;对于磷酸铁锂路线复兴带来的挑战,公司积极开发高电压镍锰正极材料作为另磷酸铁锂和低镍产品的替代;在固态电池方面,根据披露信息,目前小试阶段的固态电池在能量密度、循环性能、安全性能达到国内先进水平;此外公司在研产品还包括用于储能领域的钠离子电池正极材料。

![]() 容百科技在研项目技术路线汇总

容百科技在研项目技术路线汇总

数据来源:公司财报、36氪整理

除了技术路线更迭的风险之外,容百科技所面临的的第二个风险是作为供应链的中游企业,鉴于较弱的话语权,公司可能存在为下游垫款的风险,从而影响经营质量。

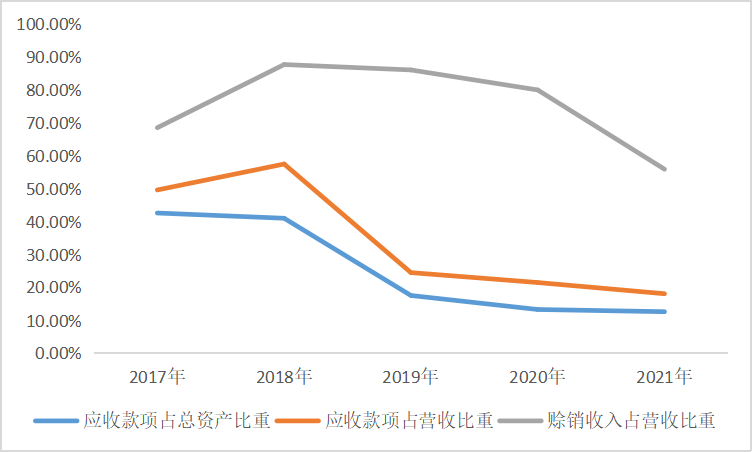

根据财报信息,2021年公司的应收账款和应收票据为18.52亿元,占总资产的比重为12.5%,占总营收的比重为18.2%,均较去年同期有所下滑。与此同时,我们简单测算了2022年公司的当期赊销占收入的比例为56%,也较2021年有明显下滑;但同时报告期内公司经营活动产生的现金流净额为-1.92 亿元,同比下降 127.1%。

![]() 容百科技应收款项和赊销情况

容百科技应收款项和赊销情况

数据来源:wind、36氪整理

综合来看,我们认为,报告期内公司可能仍然存在一定的为下游垫款风险,但随着下游需求的持续旺盛以及年内材料成本的加速上涨,为了保证获取足够正极材料,下游大客户结款速度明显加快,致使公司在产业链中的话语权有所提升。

![]()

投资策略

综合来看,在新能源汽车加速渗透带来的巨大行业红利之下,公司受益于积极的扩产计划和稳定的下游客户资源,目前在手订单充足,保证了营收规模的持续增长;同时,在一体化战略布局和规模效应的带动下,报告期内公司的成本和费用率也出现持续降低,最终推升公司营收表现和盈利能力双双超预期增长。

展望未来,结合市场主流观点,我们认为:考虑到2022年新能源汽车大概率维持高增长且高镍占比进一步提升,预计在高景气度的带动下,受益于新的定增计划带来的产能加速释放, 2022年公司三元正极材料的出货量有望达到15万吨,同比增长1.8倍;利润方面,受益稳定的客户结构和新一体化战略下前驱体自供比例的提升,公司三元正极材料单吨净利润有望维持稳定,但考虑到年内上游锂资源价格的大幅飙涨,剔除年内低价库存收益贡献后,2022年公司单吨利润有望维持在1.3-1.4万元/吨左右的合理水平。综合来看,2022年三元正极材料有望给公司带来19.5-21亿元的净利润。

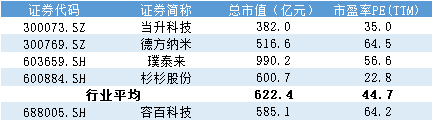

若我们简单假设,2022年公司前驱体业务和其他业务维持2021年的利润不变,那么2022年公司预计将实现净利润20.11-21.61亿元,我们选取A股上市的4家锂电材料龙头公司为可比对象,得到行业平均市盈率为44.7倍,采用这一市盈率简单测算后,2022年容百科技的市值有望达到899-966亿元,相比目前仍有54-65%的上涨空间。

![]() 可比公司市值和PE

可比公司市值和PE

数据来源:wind、36氪整理

*免责声明:

本文内容仅代表作者看法。

市场有风险,投资需谨慎。在任何情况下,本文中的信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。我们无意为交易各方提供承销服务或任何需持有特定资质或牌照方可从事的服务。

![]()

![]()

36氪旗下公众号

![]() 真诚推荐你关注

真诚推荐你关注![]()

![]()

![]()

![]()