文|丁卯

编辑|郑怀舟

来源|36氪财经(ID:krfinance)

封面来源|视觉中国

2022年以来,在国际大宗商品飞涨的压力下,新能源汽车迎来了新一轮涨价潮。

以特斯拉为代表的车企,自去年年底开始不断上调旗下车型的官方指导价,截至3月底,市场普遍涨幅已经达到5-15%的区间。

纵观本轮新能源车的提价潮,其中特斯拉表现最为积极。自去年年底以来,特斯拉已经开启了3轮涨价,Model 3的涨幅达2.4-2.8万,Model Y更是达到3-3.6万;而国内自主品牌方面,几款热门车型也均迎来不小的涨幅,其中比亚迪宋 Plus EV涨价幅度为1.1万,小鹏P7达到了1.4-3.8万,新崭露头角的零跑C11涨幅也在2-3万之间。

面对新能源汽车市场如此大规模的提价潮,投资者不禁开始担忧价格的普涨会不会对整个产业链产生明显的负反馈效应,从而出现新一轮的杀估值、杀业绩行情,给本就疲弱的市场带来雪上加霜的影响。

鉴于此,我们将会从本轮新能源汽车提价的原因、锂资源未来的表现以及提价会不会对行业带来负反馈等多个角度展开论述,以期让投资者对本轮新能源车涨价有更深刻的认识。

纵观本轮新能源车普遍提价的原因,我们认为主要是因为在补贴退坡、芯片短缺叠加上游关键原材料价格飙升等多因素扰动下,新能源车的整车成本急剧上涨,为了维持自身的经营状况,整车厂不得不积极寻求向下游消费者转嫁一部分成本上涨压力。

从本轮新能源车提价的时间表大致可以看出,车企的提价主要分为两个阶段:

![]() 新能源汽车品牌提价总结

新能源汽车品牌提价总结

第一个阶段:始于去年年底至今年2月份,以特斯拉、小鹏、哪吒、比亚迪等少数车企为代表,其中,除特斯拉两种车型外,其他车型整体涨价幅度在7000元以下,整体涨幅较为温和。本轮车企提价的主要动力在于2022年新能源汽车补贴的进一步退坡。

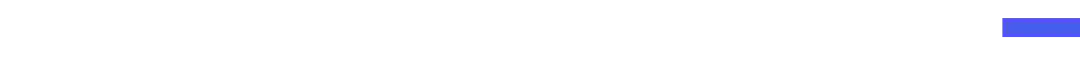

根据去年12月31日财政部、工信部、科技部、发改委发布的《关于2022年新能源汽车推广应用财政补贴政策的通知》,明确表示了新能源汽车补贴标准在2021年基础上下调30%。如下表所示,新的补贴政策下2022年,续航里程300~400公里之间的纯电动车型补贴从13000元降至9100元,补贴降低3900元;续航≥400公里的纯电动车型补贴从18000元降至12600元,补贴降低5400元;插电式混合动力车型补贴从6800元降至4800元,补贴降低2000元。

![]()

新能源车补贴政策变化

数据来源:财政部、工信部、科技部、发改委、36氪整理

由于多数主机厂官方指导价包含国补在内,因此随着政策红利的逐渐消失,部分主机厂开始将这部分增量成本向下游转移至消费者,尤其是旗下车型较全、自身毛利率水平偏低的车企更为明显。但是整体来看,鉴于补贴退坡采取的是阶梯式的方式,整体幅度相对温和,且售价30万以上的高端车型和本就不达标的A00车型并不在补贴范围之内,所以单纯的补贴退坡并没有引起车企的大动作,大量车企仍然是选择了自己暂时承受这一部分成本上涨。

第二阶段:与第一阶段的小范围、温和涨价幅度不同,进入3月以后,包括比吉利、长城、比亚迪等传统车企和小鹏、特斯拉在内造车新势力均加入了新一轮的涨价狂潮。根据图1的信息,本轮涉及涨价的车企达到13个,涉及车型近30种,不仅覆盖了市面大部分售价20-30万的中端车型,而且也涵盖了五菱MiniEV 这样售价5万左右的低端车型和特斯拉Model Y这样售价在30-40万的高端车型,而市场的涨价幅度的宽度也达到了2000-20000元。

对于这一轮新能源汽车市场的普涨,我们认为最主要的原因在于2021年以来上游关键原材料价格的指数级增长,直接导致了动力电池成本的飙升。而在新一轮谈判过后,鉴于电池厂较强的话语权,动力电池上涨成本开始向下游车企转嫁,而整车成本的不断提升,也迫使车企开始寻求成本的进一步向下转嫁。

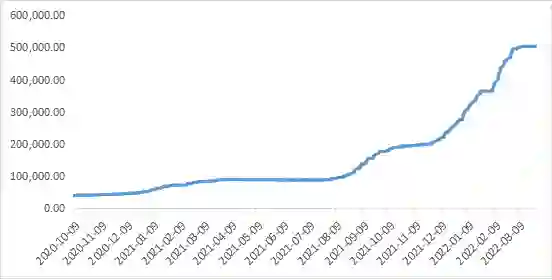

如图3所示,2021年起至2022年3月30日,新能源汽车上游关键原材料碳酸锂价格从5万元/吨左右一路飙升至50万元 /吨左右,整体上涨幅度超过850%;而同期,镍的涨幅也接近100%。碳酸锂等关键原材料的快速上涨为正极、电池、整车等全产业链带来了较大的成本压力。

![]() 2021年以来碳酸锂价格涨幅

2021年以来碳酸锂价格涨幅

数据来源:wind、36氪整理

我们以50Kwh带电量的三元锂电池进行简单测算,根据当升科技在投资者互动平台的信息,每生产1GWh三元锂电池大约需要1500-1800吨的三元正极材料,而根据经验,生产1吨高镍三元正极材料需要0.45吨氢氧化锂,相当于每1GWh三元电池需要590-710吨碳酸锂(碳酸锂和氢氧化锂按照0.875转换),折算成50Kwh则需要0.03-0.04吨碳酸锂,按照当前碳酸锂的涨幅简单测算后,碳酸锂价格上涨导致的单车理论成本增加已经达到1.3-1.6万元。

如果按照这样的单车增量成本来看,即便是在不考虑补贴退坡的影响下,多数车企涨价的幅度仍然无法完全覆盖住上游碳酸锂带来的成本快速提升。因此,我们认为除了特斯拉以外,目前大部分整车厂均只向下游转嫁了部分成本上涨的压力,消费者、整车厂、电池供应链共同承担了此次多因素共振下的新能源车提价压力。

如前文所述,上游碳酸锂的涨价是本轮新能源汽车普遍提价的一个重要因素。目前市场上对于碳酸锂涨价的原因存在明显分歧。一部分人认为投机因素超过了供给因素是扰动碳酸锂价格波动的主要原因,在蔚来的电话会议中,李斌明确表达了这种看法;另一部分则认为碳酸锂的涨价主要取决于供需之间的明显失衡和期限错配。

通过梳理此次碳酸锂涨价的原因,我们认为,碳酸锂价格的快速飙涨当然不排除有市场恶意囤货、蓄意哄抬物价等不正当的竞争行为,但这些都只是加快了碳酸锂的价格上涨的速度,究其根本,导致碳酸锂价格飙升的根本原因仍然在于供求关系的持续紧张。

2021年以来,在全球碳中和进程加速的背景下,新能源汽车行业进入快速发展通道。随着车型的不断丰富、性能的不断提升,消费者的潜在需求被不断释放。且与以往补贴主导的需求增长不同,此轮新增需求大部分是源自市场自发的实际需求。

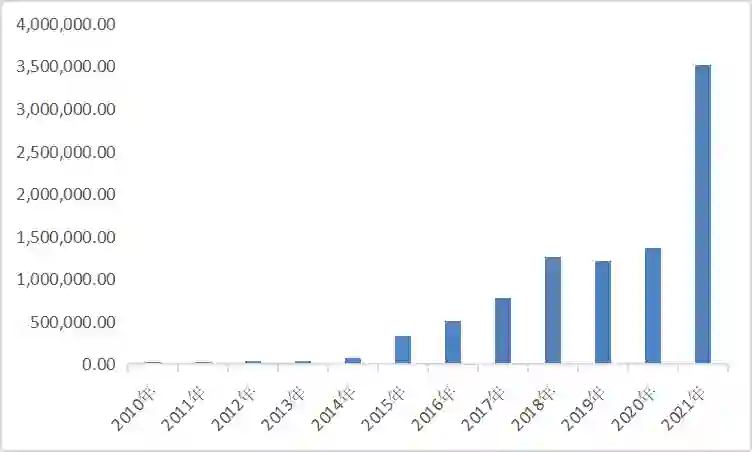

在需求激增的带动下,2020年1月- 2022年2月,新能源汽车渗透率已经从2.4%提升至的19.2%,新能源乘用车渗透率从2.6%提升至21.6%,均创下历史新高;同时根据高工锂电的数据,2021年我国全年的新能源汽车销量达到350万辆,同比增长1.6倍。不仅如此,大量车企都出现了主流车型供不应求的情况,期间订单明显增加,交付周期显著延长。

![]() 新能源汽车销量数据

新能源汽车销量数据

数据来源:wind、36氪整理

新能源汽车市场的火爆使得关键零部件动力电池的整个产业链从中受益,而作为生产锂电池正极材料的核心原材料,电池级碳酸锂需求也随之大增。但从供给端来看,与锂资源需求激增不匹配的是,上游的锂矿却并没有迎来同步线性扩产。

锂作为一种大宗商品,从锂矿建设到最后生产成电池级碳酸锂,整个产业链的构成非常长,因此大宗商品供需关系的再平衡,往往是一个非常缓慢的过程。从时间周期来看,正极材料的扩产周期通常在0.5-1年左右,但上游锂矿的扩产周期则需要3-5年的时间,周期上的错配,使得锂资源的需求增长明显超过了实际的供给增长。

在此背景下,市场预期锂资源库存低企且扩产仍需要较长周期,因此缺锂的情况将不断延续且有可能出现升级。根据浙商证券的测算,预计2022年全球锂资源的供需缺口将6万吨左右,而2025年则进一步提升至39万吨。

受益于期限错配下的供需失衡,在市场机制作用下,部分厂商在新能源车巨大需求的提振下愿意接受高价拿锂的情况,最终导致了了2021年以来碳酸锂的价格直线飙升,涨幅明显偏离了正常的价格轨道。

而碳酸锂作为正极的核心原材料,会通过金属价格+加工费的定价机制直接传导至正极原料,最终通过动力电池向整车厂层层传导。在材料成本上涨初期,鉴于电池企业较强的话语权,涨价成本大部分由上游材料企业承担,这也导致了部分企业出现了规模扩张但利润持续下降的情况。

但由于目前碳酸锂价格的涨幅已经明显偏离正常轨道,成本的快速激增大大挤压了相关企业的盈利空间,因此在新一轮谈判中,电池厂与整车厂已经建立了金属价格联动机制,致使部分成本开始向下转嫁,也就出现了本轮整车提价的现象。

结合市场的主流观点来看,由于我国锂资源仅占全球供给的6%,主要以来澳大利亚、阿根廷等地的进口为主,因此锂价未来如何演绎,中期在于西澳锂矿的供给情况,长期则在于阿根廷等地盐湖的产能释放。从目前的情况来看,相比于其他环节的大幅扩产,锂矿扩产仍然偏保守,因此短期紧平衡甚至存在少量缺口的情况可能会一直存在,同时考虑到海外供应链的不确定性,未来也不排除锂资源价格再度扩张的情形。

对于锂资源价格持续高企所引起的大量车型提价现象,市场的主要担心在于会不会对整个新能源汽车产业链形成负反馈效应。

主要的逻辑在于,新能源汽车的普涨可能会令部分消费者的需求被抑制,终端需求的降低使得车企减少新能源汽车的排产,从而需求的缩减向上传导给动力电池产业链,最终表现为对锂资源需求的锐减,导致锂资源价格崩盘,市场进入产业链杀估值阶段。最终锂价快速下跌后再重新回归平衡,带动终端汽车消费量升价降,整个产业链达到新一轮平衡。

从目前新能源车市场的情况来看,我们认为,短期内新能源汽车产业链并不存在形成负反馈的基础。主要是因为目前新能源汽车仍然处于加速渗透时期,在这一时期,车企的主要目标是争夺市场份额而非盈利,因此如果出现消费需求大幅下滑的情况,部分车企必然会开始展开终端活动以弥补涨价带来的负面影响,最终在囚徒困境下,车企想要完全向消费者转嫁成本压力的难度远比市场预期的要更高。以1月份的涨价潮为例,部分新势力在涨价后发现订单不及预期,便加大了相应的促销权益来冲销车价上涨带来的负面影响。

除了行业本身的竞争格局以外,另一个原因在于市场认为年内新增的锂资源叠加回收部分仍然可以基本覆盖同期市场预期的新能源汽车产量增长,这也就意味着经历了一波急速上涨后,如果不考虑海外供应链安全问题,未来一段时间内,碳酸锂价格大概率会维持在40-50万/吨的区间内波动。

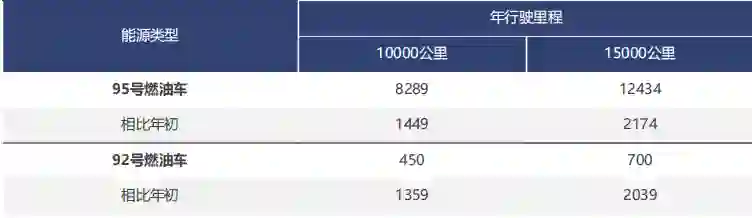

而根据长江证券的观点,如果锂资源价格在这个区间内,那么全年线性外推的新能源车安全销量(不超过该销量锂价格很难崩盘)在460万辆左右,加上废旧电池回收的一些补充锂资源产量,全年的安全销量则在550万辆左右,而这一安全销量数据则和中汽协给出的2022年全年预期新增产量基本一致。与此同时,考虑到国际原油价格的不断飙升,燃油车用车成本也出现普涨,在一定程度上也加大了消费者对新能源汽车提价的接受程度。

![]() 汽油涨价对燃油车用车成本影响测算(元)

汽油涨价对燃油车用车成本影响测算(元)

数据来源:国海证券、36氪整理

但是,我们也应该意识到不存在负反馈效应基础,并不代表锂资源价格上涨不会对新能源汽车产业链带来负面影响。而目前这种负面影响至少集中在两个方面。

首先,车价的普涨必然会影响消费者的短期消费预期,从而对相关车企的订单情况形成短期扰动,可能加剧短期内市场的担忧情绪。具体表现为部分后期的订单会在涨价日期开始前几个交易日集中爆发,从而形成部分需求前置,对3月订单形成明显利好,影响随后几个月的实际订单表现。从中信证券的调研结果来看,目前包括理想、小鹏、比亚迪等车企确实在调价后出现了订单的波动。

其次,除了短期的销量扰动以外,更明显的影响是可能是会带来新能源车企内部产品结构和整个市场供给格局的再平衡,从而导致资源向头部企业集中,市场集中度明显提升。如前文所述,2021年以来碳酸锂价格的飙升,带动整车成本大幅飙涨,而目前大部分车企的提价幅度均不能完全覆盖成本上涨压力,这就导致部分车企的毛利润空间实际也在同步压缩。

在这种情况下,考虑到上游偏紧的供给,车企大概率会将紧缺的电池充分让渡给毛利率更高、成本转嫁影响较小的车型,以保证企业总销量的增长和稳定自身的盈利能力。这也就意味着部分对价格敏感度较高的低端车型,可能会在今年陆续出现停产的情况,年内长城欧拉小型电动车的停产充分说明了这一问题。

而随着低端车型产量的减少,市场资源会向15万以上的中端车型甚至30万以上的高端车型集中,最终导致整个市场小型低端车型的占比下降,行业整体供给迎来新的格局,使得具备中高端车生产能力的车企从中受益。当然,即便是在这样的情况之下,考虑到目前我国自主品牌仍不具备像特斯拉那样完全转嫁成本压力的能力,因此,年内车企端和动力电池供应链大概率还会存在毛利率承压的情况。

*免责声明:

本文内容仅代表作者看法。

市场有风险,投资需谨慎。在任何情况下,本文中的信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。我们无意为交易各方提供承销服务或任何需持有特定资质或牌照方可从事的服务。

![]()

36氪旗下公众号

![]() 真诚推荐你关注

真诚推荐你关注![]()

![]()

![]()

![]()

2021年以来碳酸锂价格涨幅

2021年以来碳酸锂价格涨幅

新能源汽车销量数据

新能源汽车销量数据

汽油涨价对燃油车用车成本影响测算(元)

汽油涨价对燃油车用车成本影响测算(元)