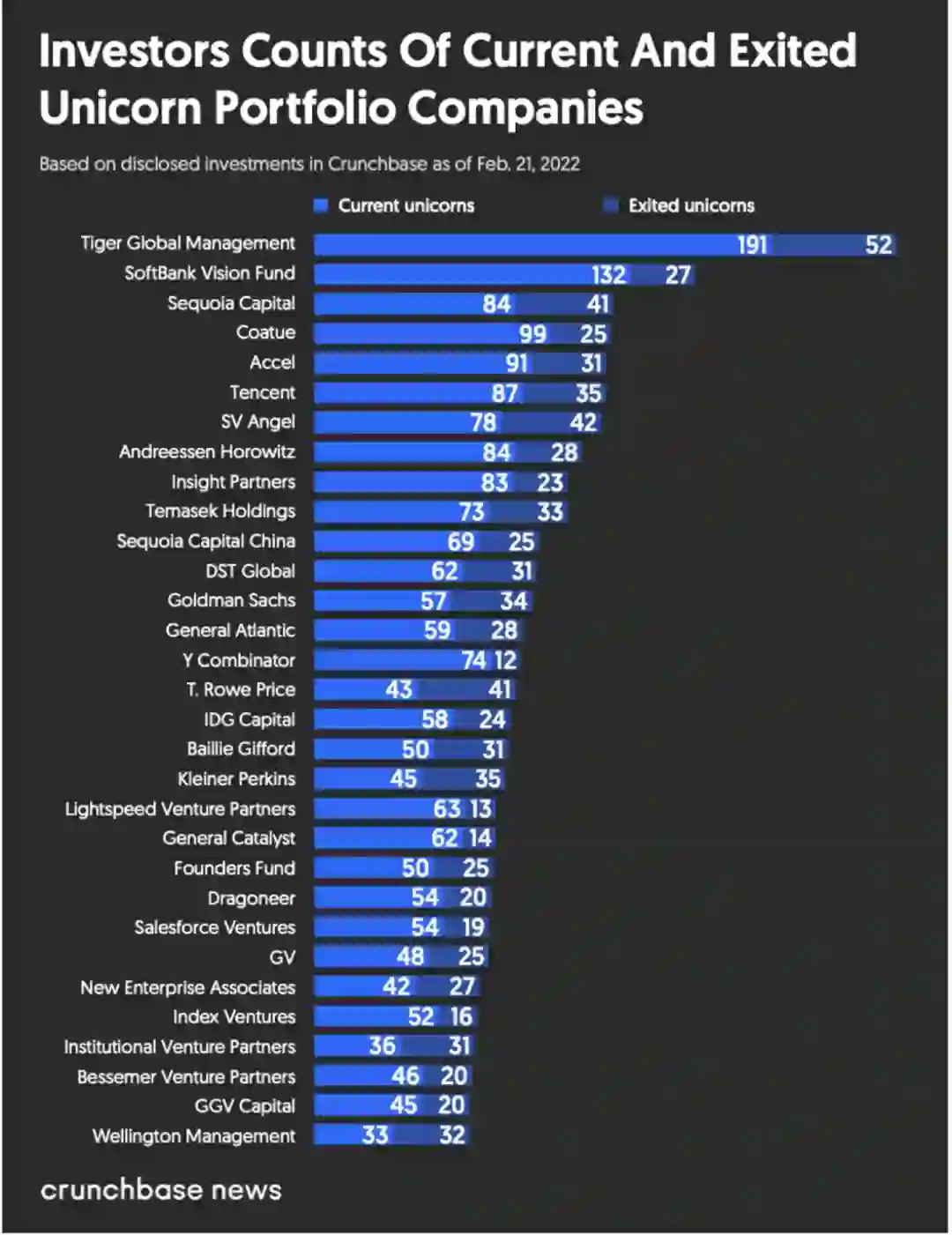

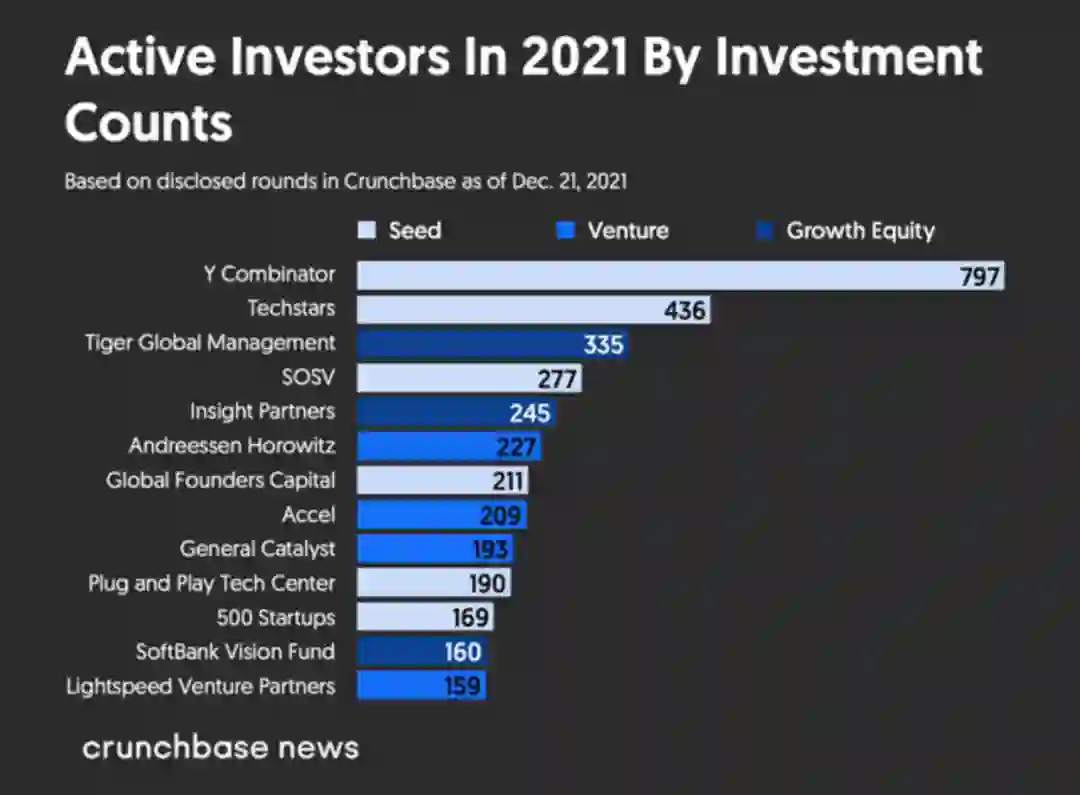

捕获243个独角兽,老虎基金改变牌桌规则,被逼入死角的早期投资人怎么办?丨超级对话

编辑 | 信 陵

题图 | 受访者供图

登录查看更多

相关内容

Arxiv

0+阅读 · 2022年4月16日