2019年工业大麻行业研究报告

提示:点击上方"行业研究报告",关注本号。

导语

全球大麻合法化持续推进,下游医疗、食品饮料、烟草等应用拓展将带动需求增长,我国作为全球工业大麻种植面积最大和应用最早的国家,有望受益于此轮大麻变革。

PS:我们运营的备用号 行研资本(ID:report18)为很多老朋友提供了另一处空间,欢迎大家同时关注!

来源:国泰君安

▌工业大麻为无精神活性品种,下游应用广泛

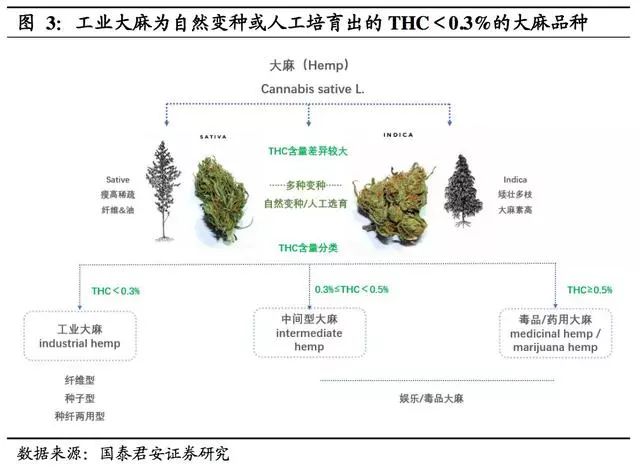

工业大麻为THC含量低于0.3%的大麻品种,大麻下游应用极为广泛。

大麻为桑科大麻属一年生草本植物,工业大麻的THC含量低于0.3%,是无精神活性作用的大麻品种。

大麻用途广泛,人类对大麻的利用历史悠久,通常利用其纤维和种子,用于食品、纺织、造纸、医疗、新材料等方面。

大麻植株中含有的大麻素是其具有药用价值和毒品危害的主要原因,其中四氢大麻酚THC由于可与体内大麻素受体相结合而具有成瘾致幻的效果,大麻二酚CBD则表现为非精神活性。大麻素在镇痛、抗炎、抗氧化、镇静、抗呕吐等方面具有医疗效果。

工业大麻THC<0.3%,区别于娱乐大麻,无精神活性人类吸食大麻历史长达千余年,随着对大麻植物研究认知深化,国际又掀起“大麻热潮”。

20世纪30年代中期,美国立法禁止种植大麻,随后许多国家制定政策进行限种或禁种,阻碍了大麻产业发展。随着对大麻植物研究和认知的深化,自上世纪90年代起,美国和欧盟为代表的发达国家又掀起了大麻研发热潮。

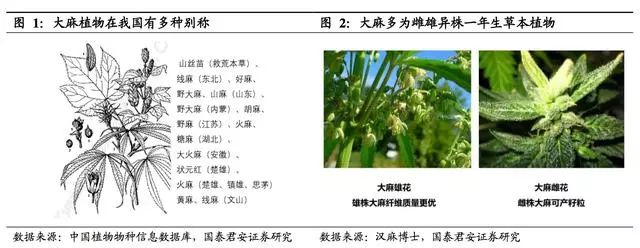

大麻为桑科大麻属一年生草本植物,雄株纤维质量更优,雌株可产籽粒。

大麻(Hemp)学名CannabissativeL.,桑科大麻属,又称为火麻、线麻、白麻、绿麻、土麻等,一年生直立草本植物,多数大麻为雌雄异株,少数雌雄同株,其中雄麻纤维质量优于雌麻,雌麻可产籽粒。大麻起源于亚洲30°N左右,45°E-135°E狭长地带,原分布于印度、不丹和中亚细亚,目前各国均有野生或栽培。

大麻属主要分为两个亚种,二者特性和用途有较大差异。

大麻属主要包含两个亚种:

其一为ssp.sative,主要生产纤维和油,植株较高且细长,分枝稀疏,如我国通常栽培的大麻;

其二为ssp.Indica(Lamarck)SmalletCronquist,生产大量树脂,尤其在幼叶与花序中,植株较小,多分枝,在全球大多数国家禁止栽培,是生产“毒品大麻”、“大麻烟”等的主要材料。此外,大麻在长期进化过程中又产生许多大麻变种(variant,var)。

大麻因含有四氢大麻酚(THC)等成瘾致幻精神活性成分而被视为毒品或毒源植物。

大麻植物在国际法和多数国家法律体系中被视为毒源植物,主要是由于大麻中含有的四氢大麻酚(THC)具有成瘾性,其对大脑中枢神经系统作用强烈,大麻素成分也正是大麻作为毒品吸食时使人产生幻觉和欣快感的成分。

不同品种大麻中THC含量差别巨大,从0.1~200g·kg-1不等。

研究资料表明,人体摄入THC含量<3.0g·kg-1(dw)浓度的大麻不显示精神活性,而摄入>3.0g·kg-1的大麻则具有一定的药用和滥用倾向。

根据THC含量并结合植物特征和用途,欧盟等国家将大麻植物分为药用大麻/毒品大麻(THC≥0.5%,medicinalhemp/marijuanahemp)、中间型大麻(0.3%≤THC<0.5%,intermediatehemp)和工业大麻(THC<0.3%,industrialhemp)。

即工业大麻原料干品的THC含量应<3.0g·kg-1,其主要通过THC含量较高的花和嫩叶部位进行鉴定测量。

工业大麻通常为栽培大麻及其他种大麻中THC含量较低的遗传变种或通过生物技术手段培育出的THC含量低于0.3%的品种,无精神活性作用。

我国法律参照欧盟标准,对大麻区分为“工业大麻”和“毒品大麻”,工业大麻指THC含量低于0.3%。

在美国、加拿大等不断推进大麻合法化进程的国家中,存在医用大麻和娱乐大麻的概念分类,即医用和娱乐大麻实则为同种类THC含量较高的大麻。

为了避免毒品大麻引起的混淆和误解,我国从事大麻产业的企业使用“火麻”或“汉麻”来称呼低毒工业大麻。

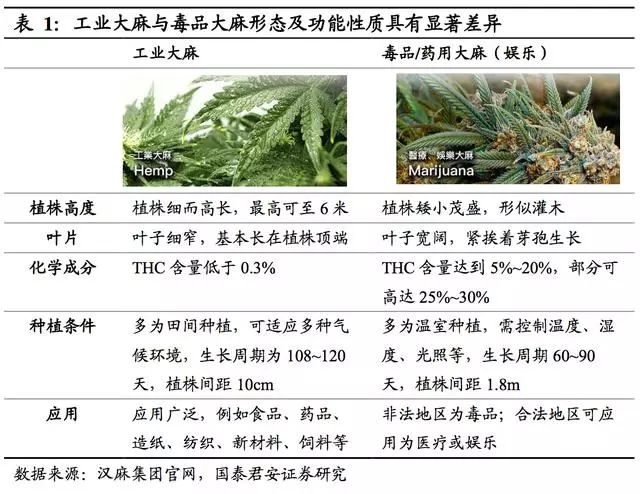

工业大麻、药用/毒品大麻、中间型大麻形态及功能性质具有显著差异。

工业大麻植株较为高大、枝杈少,纤维含量高,通常为栽培大麻及其他大麻中THC含量较低的遗传变种,可根据特征和用途进一步分为纤维型、种子型和种纤两用型,主要应用部位为茎叶和种子。

药用/毒品大麻植株较为矮小、枝杈多,纤维含量低,通常为印度大麻及其他种大麻中THC含量较高的遗传变种,主要应用部位为花、树脂、嫩叶等,具有明显的精神活性和滥用倾向。

中间型大麻是介于工业大麻与药用大麻之间的植物品种,精神活性较低,但具有药用倾向,长期吸食易产生精神依赖,因此与药用大麻一起被列入毒品打击对象。

大麻用途广泛,下游覆盖纺织、造纸、食品等多领域

大麻是世界上最古老的作物之一,人类主要利用其纤维及种子,目前下游应用覆盖至少14个领域。

工业大麻目前应用领域主要集中在纺织、服装、造纸、军需、化工、生物能源、食品保健等十四个领域。

大麻作为纺织原材料享有“天然纤维之王”的美誉。麻韧皮纤维和麻杆芯可用于造纸。

我军是世界上第一支大批应用麻纤维的军队,除了服装之外也开展了全方位的工业大麻军用研究。

1979年2月17日中越边境自卫反击战后,军需所按中央指示迅速开展了大范围的新型纺织纤维研究,工业大麻就从此开始作为军用产品。

THC和CBD为最具有代表性的两种大麻素,大麻植株中四氢大麻酚 THC 具有成瘾致 幻的效果,大麻二酚 CBD 则表现为非精神活性。大麻素在镇痛、抗 炎、抗氧化、镇静、抗呕吐等方面具有医疗效果。

▌全球大麻合法化持续推进,应用拓展吸引各界资本

大麻在国际法中属于毒品,为禁止类物品,全球范围内,各国大麻合法化进程持续推进。

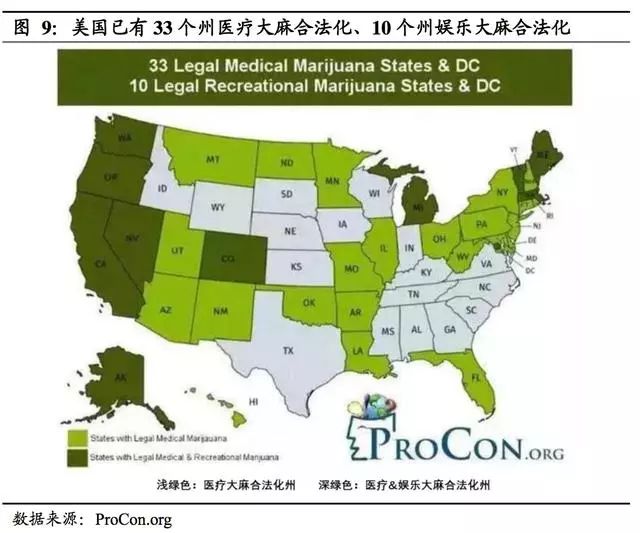

美国目前已有33个和10个州医疗和娱乐大麻合法化,2018年工业大麻全面合法,加拿大于2018年10月娱乐大麻合法化。

医疗大麻合法化推进的其中一个重要原因为大麻素的医疗潜力逐渐被研究和验证,随着CBD新药Epidiolex®2018年正式上市,作为非精神活性成分的CBD成为医疗热点。

根据Arcview预测数据,2022年全球合法大麻消费将达到320亿美元,其中医疗大麻达到约120亿美元,而CBD全球销售额有望超6亿美元。

除医疗外,大麻对烟酒的替代性促使快消品如烟、酒、食品、美妆护肤等公司布局大麻行业,概念产品有望提供创新增量市场。

大麻在国际法中属于毒品,为禁止类物品大麻在国际法中属于毒品,为禁止类物品。

相关国际法规体现在三个国际公约中:《麻醉品单一公约》(SingleConventiononNarcoticDrugs)、《精神药物公约》(ConventiononPsychotropicSubstances)以及《联合国禁止非法贩运麻醉药品和精神药物公约》(ConventionA-gainstIllicitTraffickingofNarcoticDrugsandPsychotropicSubstances)。

国际法规明确将大麻罪行化,禁止大麻非罪化或合法化,除了特别规定的以医疗或科学研究为目的种植、买卖、运输及使用等行为外,其他涉及大麻的行为如持有、买卖、种植均为违法犯罪行为。

修正后《麻醉品单一公约》明确规定对于工业用途或园艺用途大麻不适用。

由于大麻植物所含四氢大麻酚能使人形成瘾癖,联合国和多数国家法律将大麻列为“麻醉品”或“毒品”,对其采取相应的限制、管制和监察检查措施。但联合国1975年修正的《1961年麻醉品单一公约》也明确:“本公约对于专供工业用途(纤维及种子)或园艺用途的大麻植物的种植不适用”。

美国:已有33州医疗大麻合法,工业大麻全国合法化

美国各州有制定自己毒品法律的权限,从20世纪末开始美国州立法出现大麻合法化趋势。目前美国50个州中已有33个州和华盛顿特区将医疗用大麻合法化,例如阿拉斯加州、加利福尼亚州、缅因州等。

多数州立法要求大麻使用者必须提供医生出具的诊断证明,且在政府相关部门登记,部分州采用自愿登记制度或无明确规定是否登记。

在适用疾病方面,部分州没有明确规定大麻适用于哪些疾病,部分州则规定特定疾病患者才能合法适用大麻。

但目前运输普通大麻穿越州界或进入美国均为非法行为。

美国已有10个州及首都华盛顿特区立法明确将娱乐用大麻合法化。

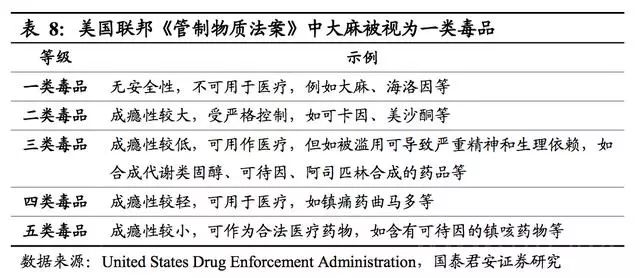

美国新农场法案实现工业大麻美国全国合法化,将作为农产品管理,医疗/娱乐用大麻仍为一类毒品。

加拿大大麻全面合法化,全球大麻合法化进程持续推进

2018年加拿大通过大麻法案,成为继乌拉圭后第二个大麻全面合法化的国家。

加拿大政府对大麻使用年龄、购买范围、使用地点等作出相应规定。

消费者和使用者的最低年龄根据各省规定有所不同,多数省份对此要求与使用酒精的最低年龄是一样的,为18或19岁。

法律规定全国范围内私人住宅可使用大麻,在部分省份也允许在公共场合可吸烟的地方使用大麻,允许每家每户可种植4株大麻作为休闲类大麻使用。

只可以购买新鲜或干燥的大麻、大麻油、以及大麻植物或种子进行种植,而目前购买其他休闲类大麻产品,包括喷雾、乳霜和食用饮品都是违法的。

虽然加拿大大麻全面合法化,但政府仍然明确使用大麻对身体有负面影响。根据目的和作用,世界各国主要将大麻法令划分为娱乐用和医用两类,对工业大麻种植也有相应规定。

仅对比2016年和2018年全球部分国家大麻合法化情况,大麻监管政策已发生较大转变。例如,2018年11月,韩国和泰国分别成为东亚和东南亚首个实现医疗大麻合法化的国家;2018年12月,美国新农法案通过后工业大麻全面合法化。

CBD医疗潜力巨大,合法化推进催生百亿合法大麻市场

大麻素医疗药用开始于THC,已有两种合成类THC药物通过FDA认证。

医用大麻是指整个未经加工的大麻植物或其基本提取物,目前美国FDA尚未承认或批准大麻植物作为药物。此前已有两种含有大麻素类药物Dronabinol(屈大麻酚)和Nabilone(大麻隆)通过FDA认证,分别用于治疗化疗引起的恶心副作用和提高艾滋病患者的食欲,二者都是合成类THC药物。

由于THC具有成瘾性,其对大脑中枢神经系统作用强烈,因此将THC的潜在治疗性和其对人体构成损害的负面作用相剥离是研发大麻素类药物的重要挑战。

GWPharmaceuticals是植物源性大麻素治疗产品研发领域的全球领导者,其研发的大麻素类药物Sativex®已在16个国家获准使用。

制药公司GWPharmaceuticals总部位于英国,专注于研发大麻素类药物。

大麻素CBD治疗夏洛特癫痫病症事件引发医疗关注,对肿瘤、癫痫等病症均具一定疗效。

2018年6月CBD新药Epidiolex®正式上市,为首个通过FDA批准的含纯化大麻提取物药物。

FDA表示将继续支持大麻衍生物医疗研究,CBD等大麻素类药物潜力巨大。

医用大麻有望助于缓解阿片类药物滥用风险。美国医用大麻使用者多数认为CBD治疗有效,且不同提取来源的CBD产品效果无显著差异。美国市场CBD产品以CBD油/喷雾为主,CBD油分为广谱油和晶体油。

大麻合法化推进催生合法大麻市场百亿级市场,北美继续作为最大的消费市场,医疗支出为重要组成。

南美洲医疗大麻法律较为宽松,德国、意大利有望成为欧洲合法大麻市场领导者。

美国工业大麻CBD产品占比超过六成,预计2022年销售额将超一亿美元。若将美国CBD产品的提取来源区分为工业大麻、毒品大麻、医药大麻三类,则工业大麻来源的CBD产品销售额占比从2014年的约48%提升至2018年的约60%,预计未来占比将至少保证六成。

工业大麻来源CBD产品的销售额从2014年540万美元提升至2018年的3900万美元,占比的快速提升和总销售额的扩大使得其年复合增速超过63%。

根据BDSAnalytics预测,2022年美国工业大麻CBD产品销售额将达到1.29亿美元。

全球工业大麻合法种植持续推进,CBD医疗用途前景广阔将带动工业大麻需求。根据美国农业部门表述,药用大麻MarijuanaCBD和工业大麻HempCBD均具有同样效果,前者THC含量高,后者THC含量低,而二者含有的HTC高低与CBD含量无直接关系,CBD的效果也无差异。

CBD的医疗潜力将带动工业大麻的需求,根据HempBusinessJournal数据,CBD全球销售额有望在2022年飙升至6.46亿美元,全球范围内工业大麻市场发展空间巨大,工业大麻种植合法化国家和地区有望受益。

大麻对烟酒替代性和大麻消费人群扩大促使快消品如烟、酒、食品、美妆护肤等公司布局大麻行业,新概念产品有望提供创新增量市场。

▌我国工业大麻法律管控严格,研发、育种仍需加强

我国工业大麻种植法律管控严格,在研发、育种、技术、应用拓展等方面仍需加强。

我国法律将大麻视为毒品原植物,对其种植实施严格管制,目前仅云南和黑龙江省可合法种植工业大麻,两省在许可证制度、安全监督管理等方面设置严格规定。

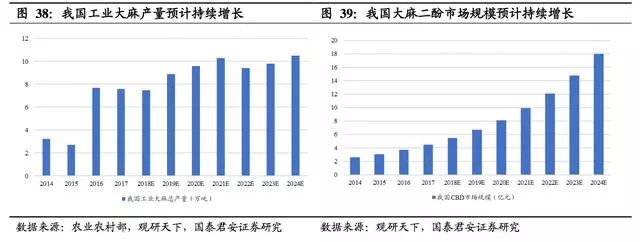

随着对大麻植株和大麻素研究的深化,工业大麻的下游应用范围大幅拓展,医疗、食品饮料、烟草、美妆护肤、新材料、军工等新兴需求将带来工业大麻需求的快速增长。

我国作为全球工业大麻种植面积最大和大麻应用最早的国家,有望受益于此轮大麻变革,但我国工业大麻在研发、育种、种植、提取技术、下游应用等方面仍需优化加强。

需要明确,部分地区工业大麻合法种植并不代表放松监管,我国对毒品犯罪持零容忍态度。我们反对一切娱乐大麻合法化。

我国大麻严格管控,仅云、黑两省可合法种植工业大麻

历史上我国大麻主要利用其纤维及种子,大麻毒品种植品种则源自印度大麻。大麻在中国的利用历史超过8500年,种植历史超过6000年,主要利用其纤维及种子。而中国大麻滥用起源于新疆,16世纪末麻烟即从印度流入新疆。

新疆地处欧亚大陆内部,气候炎热干燥,大麻植株高大茁壮,有效成分含量高,主要种植品种来源于印度大麻。2012年新疆毒品滥用者中大麻滥用的比例高达12.86%,远远大于其他省份。云贵山区过去就有吸麻烟解乏的习惯,云南大麻种植犯罪一直很普遍。

我国《刑法》和《禁毒法》均将大麻视为毒品原植物,对大麻种植严格管制。

我国作为《1961年公约》缔约国,始终严格履行公约规定相关责任和义务,对大麻种植严格管制。

我国《刑法》第三百五十七条明确规定,毒品是指鸦片、海洛因、甲基苯丙胺(冰毒)、吗啡、大麻、可卡因以及国家规定管制的其他能够使人形成瘾癖的麻醉药品和精神药品。在执法实践中,各地执法机关都将大麻列为毒品进行打击。

根据《禁毒法》规定,禁止公民非法种植罂粟、古柯植物、大麻植物等毒品原植物,政府一旦发现,应立即采取措施予以制止、铲除。

《麻醉药品和精神药品管理条例》进一步细化规定,药用原植物由国务院药品监督管理部门和国务院农业主管部门共同管理。

国务院药品监督管理部门和国务院农业主管部门根据麻醉药品年度生产计划,制订麻醉药品药用原植物年度种植计划;麻醉药品药用原植物种植企业由国务院药品监督管理部门和国务院农业主管部门共同确定,其他单位和个人不得种植麻醉药品药用原植物。

依据国际公约和我国相关法律法规,除为获取纤维质和种子的工业大麻外,其他用途的大麻植物均属于管制范围,必须得到主管部门批准方可种植,且种植企业需按年度种植计划进行种植,并定期报告情况。

我国仅云南和黑龙江可合法种植工业大麻。

工业大麻与含有成瘾致幻成分较高的THC的毒品大麻同属于同一个种,其生产在全球内受到普遍限制,工业大麻虽然THC含量小于0.3%,但我国对工业大麻种植也有严格管理要求。

中国目前以法规形式允许工业大麻种植的省份仅有云南和黑龙江,吉林有望成为第三个合法种植工业大麻的省份。

实际上工业大麻在我国多省份均有种植,例如山东、山西、安徽、辽宁等,但其他省份关于工业大麻的立法仍未实现突破。

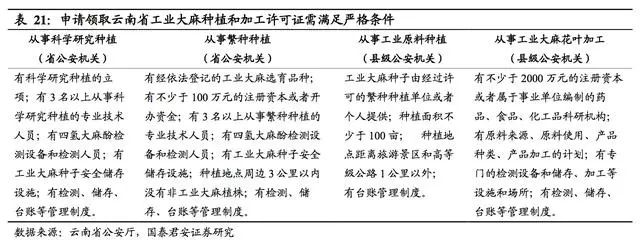

云南省2010年起可合法种植工业大麻,在许可证制度、安全监督管理等方面设置严格规定。2009年9月21日云南省人民政府审议通过了《云南省工业大麻种植加工许可规定》,该规定自2010年1月1日起施行,界定了工业大麻植物的THC含量应低于0.3%(干物质重量百分比),其科学研究种植、繁种种植、工业原料种植依法实行许可制度,花叶加工、麻杆加工、麻籽加工依法实施许可制度,园艺种植和民俗种植实行备案制度。

该规定对申请领取种植和加工工业大麻许可证进行了明确且严格要求,县级以上公安机关负责许可证的审批颁发和监督管理,许可证有效期为2年,需要延续的应提出申请。

黑龙江省2017年起可合法种植工业大麻。黑龙江省在最新修改的《黑龙江省禁毒条例》(2017年5月1日起实施)中专门增加了“第四章工业用大麻管理“,其对工业大麻的引进和管理做了明确详细的规定,全程需向人民政府公安机关备案,加工后副产物应进行无害化处理,以防止工业大麻流入非法渠道。

黑龙江是中国大麻种植面积最大的省份,大麻种植历史悠久,高医疗价值和经济价值的工业大麻可为农民创造巨大的经济收益。

根据黑龙江省科学院的统计测算,黑龙江工业大麻种植产麻籽150~200斤/亩,效益约800~900元/亩,茎秆产量600公斤/亩,效益约500元/亩,麻籽和茎秆总效益约1200~1400元/亩,与水稻收益相当。

黑龙江气候和土壤条件适宜工业大麻种植,是调整当地农业结构的重要品种。

大麻适宜产区分布在北纬45°~55°,气候冷凉、土壤肥沃的特性适宜大麻纤维的生长发育。

大麻种植在黑龙江省历史悠久,具有广泛的群众基础,20世纪生产和生活所需各种绳索均用大麻纤维制成,农民至今仍习惯于庄稼田地种一些大麻,“谷雨种麻、处暑割麻、火泡沤麻、冬闲剥麻”为当地谚语。

大麻纤维加工完全采用现有的亚麻纤维加工工艺,田间收割→雨露脱胶→茎秆收集→工厂切断→纤维加工。

近几年由于农产品价格变化,工业大麻种植效益明显优于大豆、玉米等传统作物,是调整当地农业结构的重要品种。

黑龙江省最新出台政策将工业大麻产业列为新增长领域培育对象,初步形成全产业链种植加工体系。

2018年黑龙江省出台了《黑龙江省汉麻产业三年专项行动计划(2018—2020)》,将工业大麻产业列为新增长领域的培育对象,重点圈定齐齐哈尔、大庆、黑河、绥化等汉麻种植优势地区,达到:7万吨工业大麻麻皮深加工能力、1万吨麻籽深加工能力、1万吨叶花深加工能力、30万吨秆芯综合利用加工能力,初步形成工业大麻种植、纤维加工、籽花叶深度开发、秆芯综合利用的全产业链工业大麻种植加工体系。

吉林省有望成为第三个合法种植工业大麻的省份。

2018年3月,吉林省政府将《吉林省禁毒条例》列入当年地方性法规立法项目,将“工业大麻管理”作为单独章节,对工业大麻的定义、性质、育种、种植、加工、销售等环节均作了规定,明确在有序放开的前提下加强行业监管。该条例拟在省公安厅党委会议审议通过后呈报省政府履行立法程序。

2019年1月,吉林省农业科学院与荷兰FG公司合作成立了吉林省麻类工程研究中心,签订《工业大麻合作研究协议》,引进荷兰大麻研究二十余年的成果,工业大麻有望成为吉林省新经济增长点。

部分地区工业大麻合法种植并不代表放松监管,我国对毒品犯罪持零容忍态度。

我国目前除了批准用于获取纤维质和种子的工业大麻种植外,尚未批准其他用途如医疗用途的大麻,而工业大麻种植许可证的申请也需要满足严格条件并持续受到监督管理。

吸食大麻一方面严重损害个体健康,可引发心血管及呼吸系统疾病,并导致精神障碍甚至精神分裂症,另一方面将影响公共安全,其产生的幻觉会严重影响判断能力。

更重要的是,吸食大麻往往是滥用毒品的开端,容易过渡至其他成瘾性更强、危害更大的毒品。

我国政府对毒品犯罪持零容忍态度,工业大麻种植的用途限定于纤维质和种子,其他用途的大麻种植均应被排除在外,若需授权种植用于医疗用途和科研等,则需要遵循相关法律法规。

我国工业大麻发展前景广阔,研发、育种、种植、提取技术、应用等方面仍需持续加强

我国有望在此轮大麻变革中占领有利地位,但在研发、育种、种植、提取技术等方面仍需加强。

随着对大麻植株和大麻素研究的深化,工业大麻的下游应用范围大幅拓展,医疗、食品饮料、烟草、美妆护肤、新材料、军工等新兴需求将带来工业大麻需求的快速增长。

我国作为全球工业大麻种植面积最大和大麻应用最早的国家,有望受益于此轮大麻变革,但也需认识到,我国工业大麻在研发、育种、种植、提取技术、下游应用等方面仍需优化加强。

中国大麻相关专利居世界首位,全球多数发明权掌握在企业手中。

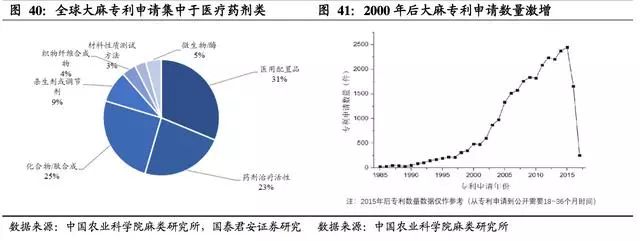

中国农业科学院麻类研究所利用PatSnap数据库对1985~2017年间的大麻相关专利和研发情况进行了统计分析,结果显示,期间全球大麻相关专利申请总量为28542件,但专利有效率仅为26.5%,多数专利已失效。

申请数量排名前三的国家为中国(9402件,占比32.94%)、美国(6664件,占比23.35%)和德国(2386件,占比8.36%),相关的专利保护范围主要集中在医药、食用、纺织和建材等领域,涉及大麻素的分离合成检测、药用、大麻提取物、大麻素受体、纤维用、育种等各方面,绝大部分发明权掌握在企业手中。对大麻的知识产权保护起始于1985年,随后专利申请快速增长,2001年后增幅加速。

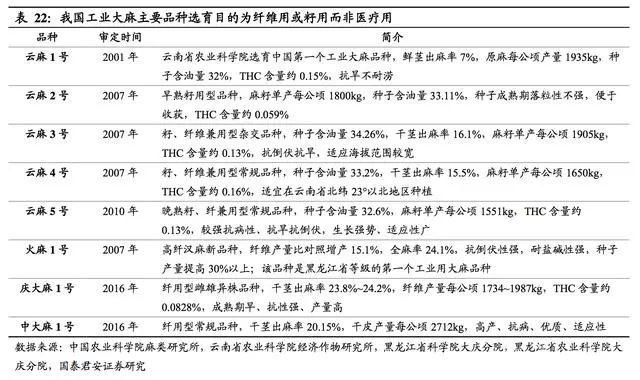

研发:我国大麻研究多集中于大麻纤维和大麻籽工业应用,药理医疗领域仍需加强。目前各国的技术研发方向和重点各有差异,欧洲和北美洲等偏向于大麻素药用研究、加拿大偏重于大麻籽食品加工、中国则侧重于大麻纤维的制备和相关机械设备研究。

与发达国家相比,我国大麻研究的专利申请虽然数量排名第一,但主要集中于大麻纤维分离及应用和大麻籽的食用方面,药用研究专利匮乏。

与海外情况相比,我国学术界及医疗界在内源性大麻素及大麻素受体的药理方面进行了一定研究,但对于THC和CBD两种植物源大麻素的药理研究仍需加强。

因此相关医学和药学科研及产品研发存在较大发展空间,需要倾注更多的人力物力。

育种

工业大麻品种CBD含量决定提取加工成本,研发培育高CBD含量良种为重要竞争力。药品级CBD目前主产地在欧洲,我国国内仅有少量生产。拥

有大麻良种的公司主要集中于荷兰、西班牙、美国加州等,但多数为非工业大麻,THC含量超过0.3%。对于医疗药用来说,CBD含量越高越好,CBD含量低的工业大麻会大幅提升提取加工成本。

根据汉麻集团数据显示,若纤维用与医用兼具,则CBD含量需要达到4%~5%,若纯医疗用途,户外种植的工业大麻CBD含量需要达到8%,综合成本才能与国际水平相当,而目前国内工业大麻的CBD含量平均仅在1%左右。

2017年AuroraCannabis培育了全球范围内CBD含量最高的医用大麻品种,被命名为Temple,其CBD含量超过24%,而THC含量可忽略不计。

只有培育出优秀的工业大麻种子,达到低THC高CBD的目标,我国的工业大麻种植业才能打造国际竞争力。

种植

我国工业大麻种植面积全球领先,但机械化程度较低,人工成本高于欧美。

根据2014年《中国农业统计年鉴》和联合国粮农组织统计,中国已是工业大麻种植面积最大的国家,中国合法商用工业大麻种植面积占据世界一半左右。

目前我国工业大麻种植和加工需要当地公安局审批,总体上我国工业大麻种植许可较为严格。

欧美农业机械化程度高,而我国农业机械化水平相对较弱,较高的人工成本和较低的产出效率使得我国工业大麻种植处于劣势。

提取

CBD提取和纯化具有一定技术壁垒,我国萃取技术仍需优化。

CBD提取方面,一般为通过成熟的工业大麻茎提取获得产品,性状有晶体、膏状物、油状物,产品纯度可从20%至99%不等。

我国植物萃取的历史较久、技术成熟,但提取高纯度例如99.99%的CBD在技术上仍具有壁垒,我国植物萃取技术需持续优化。

提取加工环节管控极其重要,企业需遵循相关法律法规监管。

与THC不同,CBD无精神活性,因此未被列入国际禁毒公约附表和我国麻醉药品目录,不属于管制毒品,但这并不意味着用于提取CBD的大麻能未经许可或通过工业大麻许可进行种植。

我国允许种植的工业大麻是通过科学筛选培育出的整株植物THC含量在0.3%以下的大麻品种,但提取CBD时,一般使用的是活性大麻素含量较高的嫩叶和花苞,提取过程中产生的THC含量往往高于0.3%。

工业大麻花叶提取THC含量高于0.3%产品,适用毒品管制的法律、法规。《云南省工业大麻种植加工许可规定》第二条明确规定,工业大麻花叶加工提取THC含量高于0.3%的产品,适用毒品管制的法律、法规。

因此,即使种植的是工业大麻品种,但用于提取CBD时,相关企业仍需按照毒品大麻(医疗大麻)的管制要求进行申请,获得批准后方可进行生产,以防止THC含量较高的大麻提取物流入非法渠道。

应用

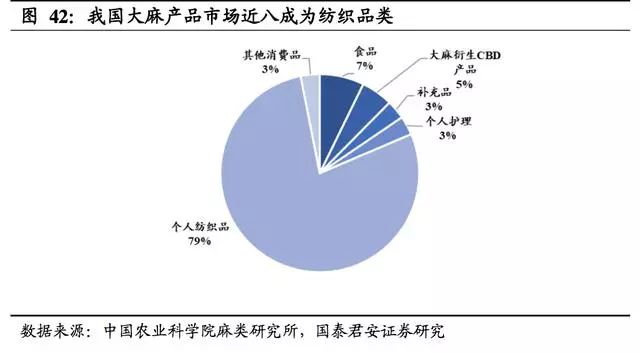

我国工业大麻目前应用以纤维利用和大麻籽为主,医疗、食品添加等其他新兴应用领域仍需持续扩展。

我国工业大麻仍主要应用于纺织品及大麻籽方面,1987年火麻仁(大麻籽)被卫计委列入既是食品又是药品的名单,2012年大麻纤维制成的内衣、袜子和毛巾被中国人民解放军正式列装,2015年国家食药总局公布的《已使用化妆品原料名称目录》中,包含“大麻叶提取物”。

但与欧美发达国家相比,我国工业大麻产业在医疗药用、食品添加等方面仍有一定差距,这一方面是政策及行业规范严格管控的因素,另一方面也侧面表明在此类应用的研究和研发方面仍需加强。

创投资本和产业资本涌入大麻行业,拥有技术壁垒和规模优势的大麻公司有望持续受益。

早在1994年索罗斯等人即将资金投向大麻合法化项目,近两年大麻行业多家公司上市,海外大麻概念股多围绕医疗大麻,部分涉及娱乐大麻,而我国大麻股主要涉及工业大麻种植加工,目前仍在概念导入阶段,短期无业务和业绩贡献能力,具有较大不确定性。

随着大麻合法化进程推进,全球大麻产业的参与者构成可能发生变化,从事相关医疗、金融、消费品、服务类公司有望比直接种植和销售大麻的公司更快盈利。

同时,大麻行业内的并购整合已开启,拥有技术和规模优势的企业有望受益。目前,全行业的公司正处于研发和市场开拓阶段,费用支出较高,营收增长虽迅猛,但盈利尚需时间。

资本快速涌入大麻产业,大麻概念股引市场关注创投资本提前布局大麻产业。

早在1994年,金融大鳄GeorgeSoros联合美国汽车保险巨头PeterBLewis和科氏工业集团David、CharlesKoch兄弟等人创立了OpenSocietyFoundations作为支持大麻合法化项目的资金池,年均资产规模约35亿美元,将资金投向推动大麻合法化的非营利性团体,例如主导美国大麻合法化项目的药物政策联盟(DrugPolicyAlliance)。

Arcview集团为大麻行业先驱,是第一个也是最大的致力于合法大麻产业的投资者集团。Arcview集团成立于2010年,是大麻高净值投资者群体。

自成立以来,1200多家付费的合格投资者已经为200多家通过该网络融资的公司投资了2.4亿美元。Eaze、TokyoSmoke、Mjardin、SPARC、Mirth、Flowhub、Leaf、Wurk、Meadow、MedMen等公司都从该集团融资。

ArcviewMarketResearch发表了20多份分析和预测大麻行业报告,其中旗舰年度报告《大麻合法市场状况》已成为该领域市场分析和数据的行业标准。

2015年Arcview成为多元化大麻公司Canopy的合作伙伴,Arcview还联合创办了Cannasure保险服务公司,为大麻行业提供商业保险。《福布斯》杂志将Arcview列为大麻行业五大金融公司之一。

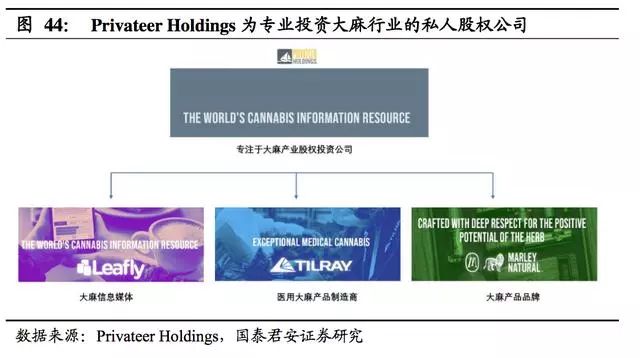

美国创投教父PeterThiel投资大麻产业,明星大麻公司Tilray为其间接投资标的。

PAYPAL创始人PeterThiel除了投资了Facebook、SpaceX、Airbnb外,也间接投资了私人股权公司PrivateerHoldings,Privateer专门投资于大麻行业的公司,其投资的公司中即包括了目前大麻行业最引人注目的公司Tilray。

Tilray成立于2013年,主营业务为大麻成品的销售,包括大麻油、纯化大麻提取物、干燥大麻花等,其产品已进入十余个国家的医用大麻市场,并积极参与相关临床试验,与诺华制药旗下的制药商SandozCanadaInc.达成了合作关系。

海外大麻概念股多围绕医疗大麻,部分涉及娱乐大麻。

近两年欧洲、北美、亚洲诸多国家对大麻进行了不同程度的开放政策,其应用领域也不断扩张,促进了大麻行业公司的发展。

外上市的大麻相关公司多以大麻种植加工、大麻销售生产、大麻医疗研发等为主营业务,围绕医疗大麻为主,部分涉及娱乐大麻。

我国大麻概念股涉及工业大麻种植加工等,目前仍在概念导入阶段,短期无业务和业绩贡献能力。

目前A股和H股涉及大麻概念公司主要为获得云南、黑龙江工业大麻种植许可证或与拥有相关资质公司投资合作的公司,例如银河生物、东风股份、德展健康、美瑞健康等均与国内唯一工业大麻全产业链布局公司汉麻集团有合作或投资关系。

需要认识到,我国大麻概念股目前仍在概念导入阶段,相关业务布局处于初期,短期内无业绩贡献能力,工业大麻业务未来发展前景具有较大不确定因素。

制药公司可能涉足大麻行业,产业参与者构成将发生变化

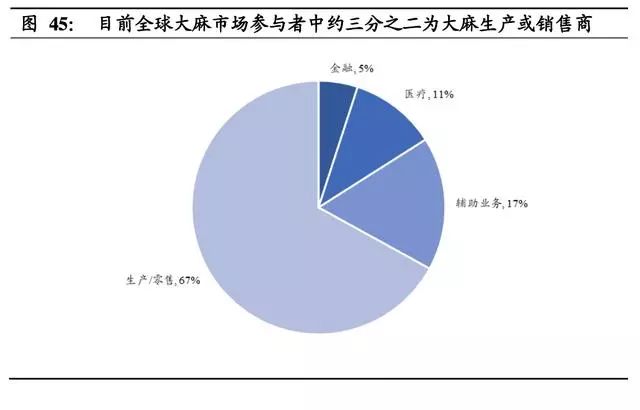

大麻产业参与者构成可能发生变化,直接从事相关医疗、金融、消费品和服务类公司有望更快盈利。

在全球大麻参与者中,约有三分之二的公司为直接进行大麻生产或销售,随着全球大麻合法化进程的推进,从事医疗、金融市场和消费品及服务类公司有望比种植和销售大麻的公司更快获得收益。

服务于“直接生产大麻”以外市场的大麻辅助类公司,约占整个行业参与者的17%,包括大麻产业相关的设备、包装、蒸汽设备和咨询服务等,例如KushcoHoldings(包装)、SlangWorldwide(汽化器制造商)等,此类公司也将会在行业发展中受益。

大麻类一级市场将持续活跃,金融资本有望获得较高资本回报。

根据大麻行业咨询公司ViridianCapitalAdvisors的数据,仅2018年,全球大麻类公司已经融资近138亿美元,相较于2017年的35亿美元同比增长了294%。

2016年我国农业部中国农业科学院也发起了中农基金,创立了中国第一家“中农汉麻产业基金”,标志着国家部委的财政资金进入工业大麻领域。

为合法医疗市场服务的大麻生产商拥有高利润率和稳定增长的收入,例如GanopyGrowth、AuroraCannabis等,此类公司在此前获得了较多的资本投入,相关金融资产已获得较高资本回报。

大型制药公司可能很快涉足新兴的大麻行业。

根据相关预测,GW制药的Epidiolex®可能在其第一个完整财务年度贡献超过1亿美元的收入,凸显了大麻药物和疗法的商业潜力。

根据美国国立卫生研究院数据,目前有超过100多项正在进行的临床试验,多数与治疗精神障碍或药物滥用有关,随着已上市大麻药物业绩落地和研发临床进行,大型制药公司可能切入大麻行业。

合成技术和基因工程技术可能对大麻植物生产商产生影响,大型大麻公司已开展相关研究。

对大麻种植者的一个潜在威胁是允许大麻素生物合成的技术,或通过基因工程技术来改造微生物(如酵母菌)生产大麻中的活性成分,这可能会影响大麻植物本身的需求量,目前GronosGroup、AuroraCannabis等公司已着手进行相关技术研究。

行业并购整合已开启,技术与规模优势企业有望持续受益。

从最近一年的发展来看,随着行业逐步成熟,大型大麻企业正在并购整合规模较小的企业,以提高规模优势和运营盈利水平。

MedMen以68.2亿元收购PharmaCann,是美国大麻行业最大的一笔收购案,其他行业整合如Aurora收购Medreleaf、CanopyGrowth收购HikuBrands、ICC国际大麻收购PolannabisHoldings等也在持续进行。

美国对CBD销售合法化会刺激高度分散的生产者的市场整合,在制造、营销、研发和分销方面具有规模优势和技术优势的公司将会在飙升的消费者需求中持续受益。

对于国内来讲,目前汉麻行业的参与企业以中小企业为多,这是新产业发展的必然过程,未来优秀企业会通过兼并重组等方式完成产业布局。

报告索要、咨询请加行研君微信:report08,欢迎来撩