【思考】从1154家平台分析,本文预测了互金行业最好的结局

作者:陈嘉宁

来源:苏宁财富资讯

3月15日,央视315晚会对“714”超利贷的曝光,将超短期高利贷和暴力催收暴露在阳光之下;

4月初,一份《网络借贷信息中介机构有条件备案试点工作方案》在互联网上广泛流传,虽然没有得到官方的正式确认,部分平台已经根据“工作方案”的要求在增资和整改;

从2018年中期的爆雷潮以来,互金行业时不时爆出一两个炸雷,人们不禁要问:互金行业到底怎么了?出路又在何方?本文试图从巴塞尔监管体系的角度,给出一些答案。

人类历史总是不断地重复。互金行业所发生的那些风险,无论是借款人蓄意赖账,欠钱不还;还是如“草根投资”肆意挪用资金,投资高风险的资本运作项目,铩羽而归;抑或如“e租宝”,旁氏骗局,大肆挥霍;还有期限错配,流动性危机……

面对这些风险和问题,人们真的要束手无策了吗?

三十多年来,经过主流国家银行业发展的实践,以及多次严重的金融危机的考验,巴塞尔协议(Basel Accord)逐步成为当前主流国家银行资本和风险监管的事实标准(每一次严重的经济危机,就会根据遗漏的问题和经验教训对协议进行一版修补和演进,目前已经是第三版)。

根据巴塞尔协议体系,银行业的风险被分为信用风险、操作风险和市场风险三大类。本文按照这个分类,对互金行业所面临的风险进行讨论。

所谓信用风险,是借款人欠钱不还的风险。虽然打着P2P,或者资管计划、金交所融资工具等名义设计包装产品,互金平台的本质仍然与银行相同——吸存放贷。放贷的过程中就面临着借款人的信用风险。

互金行业基本上是复制了银行业的相关流程,头部平台进行了一些互联网技术改造。借力互联网技术,互金平台在信用风险方面的优势是对借款人全方位的触达,具体表现在三方面:

在有意无意之间,手机暴露着人们的行踪。如当打开“大众点评”搜索附近美食的时候,位置其实已经暴露了。对于互金平台而言,有关借款人的信用信息就隐藏在这些位置中。例如,某人白天工作时间都定位在软件园里,那他的职业大概率跟软件行业相关,结合他所在的城市,他的薪资区间可以初步确定。虽然具体的授信还要结合其他信息,但位置信息已经为互金行业信用风险管理提供了一个新的维度。

人们在交易中的行为也暴露出他们的信用情况。如苏宁易购的上游供应商在交易过程中,产生了大量的物流、现金流、信息流(好评率/退货率等)信息,基于上述信息,苏宁金融开发出“帐速融”、“货速融”等一系列供应链金融产品,在风险可控的情况下,取得了不错的收益。

随着人脸识别、大数据挖掘、区块链等技术的引入,更多的信息维度也被引入到信用风险管理中,助力风险防控。

(1)尾部互金平台不具备相关优势。(2)金融科技风控效果有待检验。(3)资金成本较高,客群偏次级。需要指出的是,针对信用风险,互金平台主要选择风险准备金、对外接入担保和保险的形式进行增信。随着风险的集中暴露,担保方和保险方在业务中也会更加谨慎。

操作风险是互金平台在运营过程中关于系统、人和流程的风险。

复盘众多爆雷案件可以发现,互金行业也是操作风险的“重灾区”。目前,互金平台的操作风险偏“人的风险”,即内控不到位,资金频频被挪用。相对银行,互金平台的问题表现在下述三方面:

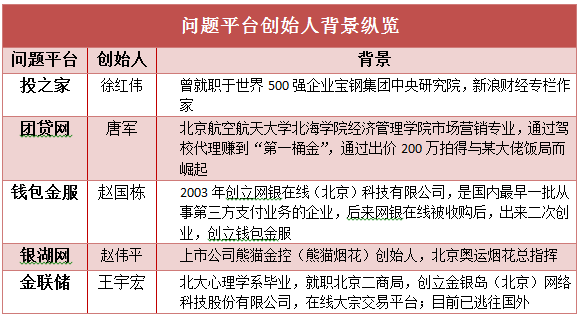

相比银行高管任职需要得到银保监会的任职资格认证,互金平台的高管任职相对随意得多。

相比银行独立的内审稽核部门、较完备的内控流程,互金行业尚处于学习阶段。头部平台大都参照银行的经验,建立了相应的内控体系,但是,其他平台的内控流程则存在很大的随意性,表现在投资项目与所描述不符,甚至出现资金被控制人大肆挪用挥霍的情况。

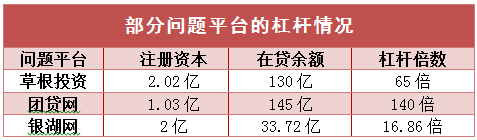

理想不可谓不美好,残酷的现实是当草根投资在贷余额高达上百亿时,大量的资金被实际控制人(金忠栲律师)挪用从事高风险的资本运作,恰好赶上2018年风险集中爆发,最终爆雷。

相信无论是草根投资的“金忠栲律师”,还是投之家的徐红伟,一开始都想做个好人,利用金融的力量帮助中小企业,服务社会。但是,当面对着几十上百亿的资金,以及形同虚设的内控体系的时候,又有多少人能控制得住自己的欲念呢?没有完备的内控体系,出险只是早晚问题。

根据巴塞尔协议,银行对于操作风险有一系列科学而又严格的计量方法,并按比例提取资本金应对危机。而互金行业在这一部分尚处于认识提高阶段。

需要说明的是,上面主要介绍的是人员和流程方面的风险,操作风险还有一部分——系统风险。这一块,虽然号称是互金的强项,出险的案例不多,但是,随着对系统和数据依赖的加剧,出险的可能性也在增加,值得重视。

所谓市场风险,是指市场利率发生变化所引起的风险,而在互金领域,最重要的市场变量是利率。

以上假设是在市场利率稳定、流动性充裕的前提之下,一旦利率上升,流动性缩紧,平台将面临着亏损或者流动性危机。

维持必要的资本充足率,是巴塞尔监管体系的核心支柱之一。一般商业银行的资本充足率要求是8%,在巴塞尔协议第三版中,考虑到行业周期、流动性风险、系统性重要银行等因素,资本充足率要求高达14%左右。

1、牌照化(银行化)。随着备案的落地,互金平台将进一步牌照化。在监管体系方面,笔者认为会逐步向巴塞尔体系靠拢。毕竟,互金的本质仍然是吸存放贷(与银行基本一致),向现有成熟监管体系靠拢是当下可操作性最强的方案。当然,考虑到备案的指标要求,只有头部平台才有这样的实力。

对于暂时无法拿到牌照的平台,可以聚焦自身的优势方面(场景/数据/用户/金融科技),通过为持牌机构提供助贷服务,实现价值。根据相关监管规定,核心风控流程不许外包,因此,助贷更趋向于外围数据的采集和处理。

对于实力不强,也无法提供有价值助贷服务的平台,控制风险、良性退出也不失为一种不错的选择。各地互金协会也纷纷出台退出指引规则,助力中小平台良性退出。

<span style="font-family: 微软雅黑,;" microsoft="" 16px;"="">长期来看,互金行业将如同当下的银行业,高门槛,强牌照,强监管。在互金平台推行“互联网金融化”的同时,各大金融机构也在积极的加快“金融互联网化”的脚步。相信双方的发展会在互联网和金融之间的某个最优点达到平衡——互联网技术可以更高效率地提升金融服务的质量。这大概是互金行业最好的结局。

行业时事

深圳互金协会发布P2P退出指引 雄安新区区块链管理平台向农民工代付工资

案例分析

【保险的商业逻辑】(一)保险行业大变革

监管动态

深度观察

活动&荐书

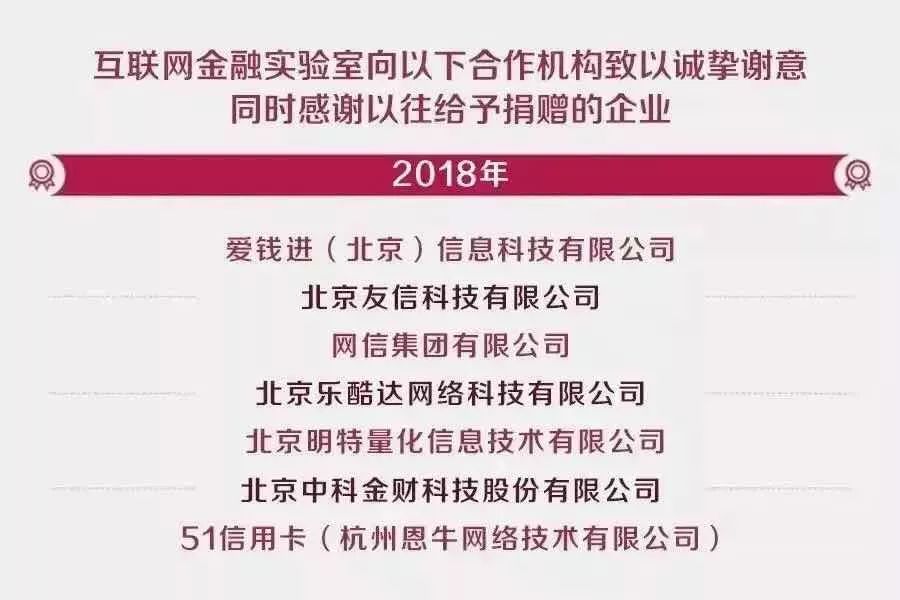

清华大学五道口金融学院互联网实验室成立于2012年4月,是中国第一家专注于互联网金融领域研究的科研机构。

专业研究 | 商业模式 • 政策研究 • 行业分析

内容平台 | 未央网 • "互联网金融"微信公众号iefinance

创业教育 | 清华大学中国创业者训练营 • 全球创业领袖项目(报名中!点击查看详情)

网站:未央网 http://www.weiyangx.com

免责声明:转载内容仅供读者参考。如您认为本公众号的内容对您的知识产权造成了侵权,请立即告知,我们将在第一时间核实并处理。

WeMedia(自媒体联盟)成员,其联盟关注人群超千万