【声音】互金投资变局:资本集体出走,颓势难以再逆

不声不响,互金已走过七八载。这期间,我们见证了互金领域一系列激动人心的创新,也经历了一连串令人兴奋的投资风口。

从支付、互联网理财、消费金融、供应链金融、互联网保险、股权众筹到人脸识别、大数据、区块链、金融云、金融AI,互金领域跑出了一个又一个独角兽公司,开创了一条又一条投资赛道,吸引了一大批投资机构蜂拥而至。

万马奔腾之下,这场轰轰烈烈的投资盛宴却以残局告终,餐桌上的各路资本并未“吃饱喝好”。几家欢乐几家愁,有的深陷其中,有的亏损离场,还有的因投资互金引来了一堆麻烦。

文/ 何南野

来源/ 苏宁财富资讯

各行各业,皆有周期,互金行业也是如此,但谁也没曾想到其周期更迭和风口轮转如此之快。

时间追溯到2012年,那是互金周期真正意义上的开始,其后的三年间,互金迎来了前所未有的黄金发展时期,政策支持、监管宽松、资金充裕,可谓天时、地利、人和,各类互金创新业态层出不穷。

2014年之后,嗅觉灵敏的资本也争先恐后加入进来,互金正式踏入与资本共舞的大时代。

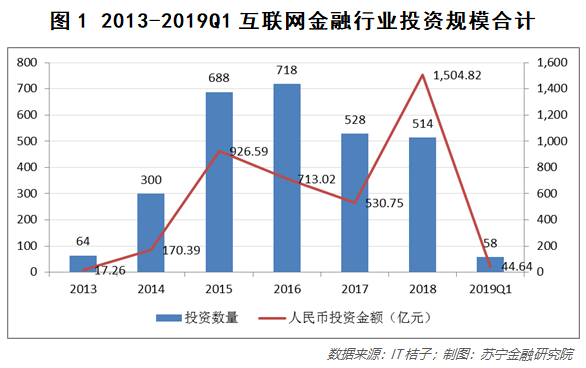

IT桔子数据显示,2013年,整个互金行业共发生投资案例64起,投资金额合计17.26亿元;2014年,投资案例攀升至300起,投资金额达到170.39亿元;2015年,无论投资案例数还是投资金额,都翻了几番,其中投资案例数达688例,较2013年翻了10倍,投资金额合计926.59亿元,较2013年翻了50多倍。

快速增长之下,暗藏隐忧,互金与股权资本的“甜蜜期”还没过够,便快速迎来了“危险期”。2017年,互金行业出现明显的低谷,融资额和融资家数相比2016年下降了25%。

股权资本投向也出现明显的分歧,P2P、互联网消费金融、大数据等曾经备受看好的风口瞬间转凉,而区块链、金融AI等新风口吸引了众多资本的加持,成为支撑全行业融资额的一杆旗帜。

但即便这样,也掩盖不了互金领域股权投资金额的下滑趋势,更挡不住资本从互金领域的“集体出走”。

颓势已现,难以再逆,带来的不过是一个又一个快速轮转的风口。

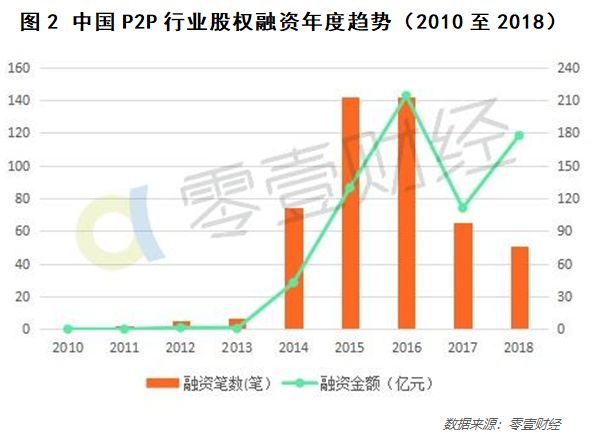

(1)P2P:舶来品的高光与落寞。作为舶来品和新生事物,P2P出道即是巅峰——在2014年全民互联网理财开启之时,跻身年度热词,成为PE/VC机构的座上宾。零壹财经数据显示,2014年的P2P融资额较2013年显著提高,全年高达70多亿元;2015年、2016年,P2P融资趋势不减,持续维持140多亿元的天量融资。

疯狂之后,往往就是深渊。受P2P暴雷影响,整个行业风声鹤唳,股权融资也江河日下。2016年之后,P2P融资额直线下滑,2017年规模减半,2018年继续下滑,趋势延续至今。P2P这个昔日的资本界明星,“失宠”已成定局。

(2)互联网消费金融:一不小心就被玩坏了。作为全民消费升级的助推手,互联网消费金融被寄予厚望。2015年至2017年,互联网消费金融蓬勃发展,吸引了各路资本的加持,一大批消费金融公司在成立伊始便获得了众多PE/VC机构的巨额投资。

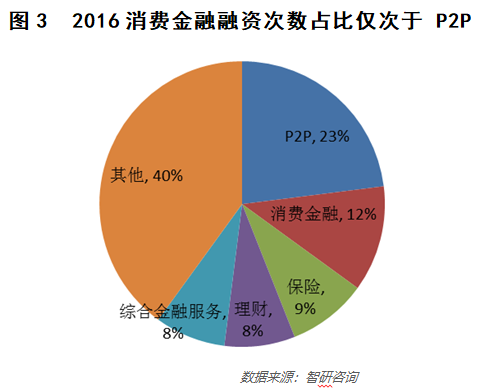

智研咨询数据显示,2016年,消费金融融资次数占比12%,仅次于P2P。从2016年-2017年消费金融行业投融资项目情况来看,获得融资机构的融资额度均大幅增长,包括趣店、易生、乐信等多家公司均获得数亿美元级别的大额融资。

无监管之下,消费金融野蛮生长,高利率、过度借贷、多头借贷、暴力催收等情况愈发严重,借款人偿债能力不断被透支,行业未来长远发展的基础快速被侵蚀。同时,监管开始介入,对消费贷进行严格的约束。多重压力之下,消费金融终结了快速增长之路,股权投资盛宴逐渐消散。

(3)商品众筹、股权众筹:集资办大事的路并不好走。众筹作为新概念,兴起快,消亡也很快。2015年度,股权众筹平台新增84个,但2016年度新增平台锐减至14家,从异常火爆到略显沉寂、跌落神坛,仅仅就一年时间,“本以为可以发展成王者,结果还只是个青铜”。

(4)大数据:靠概念融钱的时光一去不复返。作为互金领域最早带有科技含量的词汇,大数据新奇感十足,以至于刚引入国内时,迅速受到众人追捧,成为吸纳巨额资本的洼地。据不完全统计,仅在2017年上半年,就有63家大数据创业公司获得了融资,总融资超过68亿人民币,其中获得上亿元融资的企业有17家。更有人乐观估计,在2020年,整个产业会超过13000亿。

乐观之下,有一段时间,几乎所有要对外融资的互金公司都标榜自己是一家金融数据公司,拥有海量的大数据,可以通过对数据的采集、整理、分析和应用,做到精准的客户分析和风险防范。然而,受多种因素的叠加影响,2017年下半年之后,对大数据的炒作明显降温,行业进入调整期和洗牌期,大数据“凛冬”不期而至。

(5)区块链:看不懂的“火爆”,看不清的未来。科技作为互金的内核,在经历了大数据的洗礼之后,迎来了更为进阶的技术——区块链。作为一种新型的金融科技,带着一般人看不懂的光环,一开始便受到极大的关注,至今势头不减。

数据显示,2016年至今,区块链技术保持着极高的热度,获得了很大的融资额,2016年-2018年,分别实现融资4.58亿元、12.73亿元、6.81亿元。区块链,已成为近两年互金领域最热门的投资领域。

(6)生物特征识别、金融云、人工智能:更广泛意义上的风口概念。人脸识别、云计算、人工智能是放之四海皆可用的技术,应用范围很广,互金领域仅仅是其一个小分支,但很多互金机构却喜欢把这些技术标签往自己身上贴,以期在融资时获得更高的估值。但实际上,很多互金机构去做这些广泛意义上的风口技术,资金、人才不够,机制不活,注定更多停留在噱头层面,难有系统性的成果输出。

知乎上有一个问题:

有哪些事物,你以为刚刚开始蓬勃发展,但其实已经是顶峰了?

互金投资风口可能便是其中一种,当我们意识到其火爆时,可能已是强弩之末。其风起风落,从起步到顶峰再到低谷,背后是多种因素推动的结果。

一是创新从来都是九死一生,风口注定是充满变数的。互金作为金融行业的新业态,以改革者的姿态登场,不断进行着各式各样的金融创新。创新越多、增长越快,出现错误的概率也会越大。任何新兴行业的兴起,都是在试错中得以成长的。快速的风口变换、较高的企业死亡率,一定是新兴行业探索和试错恒定不变的市场规律。

二是风口有硬伤,经不起人性的考验,难逃经济学基本规律的惩罚。以P2P为例,一方面,很难吸引到好的借款客户,因为资质优良的客户可以通过银行和其他金融机构解决资金问题,另一方面,又很难对吸引过来的客户进行差异化定价,所有借款人要付出的利率成本相差不大,资质更好的个体和企业很难在P2P市场享受到差异化的更低利率,长期下去,好客户只会越来越少,逐渐退出市场,而差客户越来越多,最终充斥市场,把“好客户”都驱逐了,这就是经济学中的逆向选择和道德风险问题。消费信贷、股权众筹,亦是如此,都面临着严重的逆向选择和道德风险,最终出现问题也是必然的。

三是技术是伪技术,满足不了现实的需求。技术的价值,并不在于技术先进性,而在于是否能够满足当前的需求,区块链、人工智能、大数据等,初看是革命性的,但实践起来却发现,技术和体验都不太成熟,愿景宏大,而底层的计算能力和核心技术却远远满足不了愿景的需要。束之高阁的风口,总是很容易垮塌的。

四是在与监管的博弈中,经不起合法、合规的考验。互金的本质在于金融,而金融历来都是牌照生意,要接受严格的监管。野蛮生长之后,互金在2017年之后迎来了密集出台的各项监管政策,很多粗放发展、吃政策红利的互金机构,在这次监管大潮中,直接被冲刷得无影无踪,只有少数才存活下来。一直以来,监管趋严对大多数公司都是噩梦。

在互金行业从事股权投资,是一件很有挑战性的事情,因为行业在快速变化,风口在不断轮转。在风口浪尖上,要做成一笔成功的投资是很难的,既要判断趋势、把握时机,也需要更为理性的投资逻辑。

一是要投资能够解决现实场景需要和真实需求的互金公司。纵观互金业态的发展历程,支付早期因满足网购场景、解决不信任问题而兴起,消费金融因满足消费升级的资金需求而快速发展,互联网保险因便利消费者购买各类型保险而被看好。因此,所有互金风口投资能够挣钱的根本,都在于这项业务形态是否可以比以往更为高效的解决传统金融所不能解决的问题,这也是很多互金公司存在的价值和意义。

二是要投资逻辑正确且能够跨越道德陷阱的互金公司。逻辑正确的业务形态有很多,但逻辑正确不一定就能带来大的风口和发展,消费金融就是典型例子。消费金融早期备受看好,理由很简单,一是从消费信贷占消费支出的国际比较看,美国近30%,韩国近50%,而我国仅16%左右;二是从国内消费情况看,消费升级在各大城市轰轰烈烈展开,消费市场前景超乎想象。无论从哪一点看,消费金融风口都是值得投资的。但是,即便如此正确的业务逻辑,也经不住道德陷阱的考验,一不小心市场就被做成了死局。

三是理性评估金融科技属性的互金公司,不应对技术本身过度狂热。互金的本质是金融,而金融的核心是风险管理,并不是技术先进性,因此,与科技行业对技术的超前性要求不同,金融行业对于技术的要求是实用性。但现实中,这样的金融科技公司是很少的。如大数据创业公司,由于底层技术缺失,且数据大而不精,直接导致众多产品的应用价值大打折扣。再比如,区块链创业,被寄予厚望,但从目前看,其应用还处于较为初级的阶段,国内创业者大多在应用层面创造能短期见效、商业变现的东西,但长期来看,相比国外底层技术创业,国内区块链创业并没有核心竞争力。未来区块链技术能走多远,目前依旧很难看清楚。

四是短期参与风口投资,要把握好退出时间,若想长期持有,则一定要投资具有差异性的公司。在互金领域,一项新业务的出现,马上就会形成很强的跟风效应,一大批各类型的创业公司在一夜之间冒出来。作为投资机构,此时有两种选择:

一是把握机会,赌一把,快速选择行业内一家优质公司投进去,并在最为狂热的时候及时撤出来,以获取平均收益,如过往的P2P风口、消费信贷风口、大数据风口等,只要在寒冬和溃败之前撤出,也算是成功的投资。这种选择说起来很简单,但做到却很难。

二是如果要长期投资,那一定要选择具有差异性的公司,如果没有差异性,宁愿不投。一个行业内如果有很多公司做同样的事情,说明行业的门槛不高,发展到最后,一定会演变成价格层面的低质量竞争,最终死伤一片,投资的价值也大打折扣。上市银行中,外资看好并重仓兴业银行、平安银行、招商银行,也正是因为这几家银行更具有差异性,更有投资价值。

展望未来,无论风口怎么变化,在金融科技行业从事股权投资,本质永远不会变,那就是专注和聚焦。

作为股权投资从业者,面对变化,应回归行业的本质,看懂行业的趋势,从更为专业的角度做出正确的投资选择。

投资是一件很严肃认真的事情,如果抱着追逐热点的态度去做金融科技的股权投资,那一定是做不好的,因为上帝是公平的,你在这里碰巧赚了,在那边一定也会碰巧失去。

END

行业时事

深圳互金协会发布P2P退出指引 雄安新区区块链管理平台向农民工代付工资

案例分析

【保险的商业逻辑】(一)保险行业大变革

监管动态

深度观察

活动&荐书

清华大学五道口金融学院互联网实验室成立于2012年4月,是中国第一家专注于互联网金融领域研究的科研机构。

专业研究 | 商业模式 • 政策研究 • 行业分析

内容平台 | 未央网 • "互联网金融"微信公众号iefinance

创业教育 | 清华大学中国创业者训练营 • 全球创业领袖项目(报名中!点击查看详情)

网站:未央网 http://www.weiyangx.com

免责声明:转载内容仅供读者参考。如您认为本公众号的内容对您的知识产权造成了侵权,请立即告知,我们将在第一时间核实并处理。

WeMedia(自媒体联盟)成员,其联盟关注人群超千万