AI算法技能包 | 牛市熊市怎么预测

智能投资

黄耀东专栏

黄耀东 弘量研究联合创始人兼量化研究主管,香港科技大学数学博士,专攻金融工程和投资组合理论,在Quantitative Finance、Journal of Economic Dynamics and Control、SIAM Journal on Financial Mathematics等顶尖期刊发表多篇论文。黄耀东曾在香港科技大学数学系访问并任教,现率领弘量研究博士团队,结合人工智能和金融工程技术开发智能投资策略(点此查看黄耀东团队的故事)。

金融市场越发繁荣,市场玩家越来越多,找到一个能够有效预测股市的走势已经成为一个火热的话题,业界和学术界对于该领域都在进行不断的研究和开发,衍生出各式各样的数学模型。

这次我们介绍的是基于宏观经济指标的预测模型,使用经济数据上的变化来预测股市的走势。其强大的经济含义以及统计有效性将使得该模型有很好的发展前景。

宏观数据——股市晴雨表

◆ ◆ ◆

股海沉浮多年,基本面和技术面是一般最为关注的两点。技术老手张口ROIK线图,闭口三浪跌五浪升,加减乘除一页千字天书,最终算出股票的收益何如,这也意味着股市将会走向何处。

事实上,除了股票指数的收益率之外,还有其他的度量方式可以用来刻画股票市场的走势。宏观数据作为一个国家经济发展的风向标,其对于金融市场,尤其是股票市场的影响尤为重大。早在1986年就有学者进行过系统性的研究,

找出了宏观指标和股市的因果关系。

随着研究的推进,研究人员陆陆续续挖掘出了对于不同市场的有效宏观指标,如工业生产总值、风险溢价变化、期限利差等。有的学者将其作为股票市场的系统性风险源,用以资产定价;有的则通过统计的方法找寻到宏观指标和股市的关系,用以预测和交易。

▲高盛曾在2017年发布了一个关于熊市的研究报告,其中使用市盈率、美国ISM及PMI数据、美国失业率、美国国债期限利差和美国核心通胀率等宏观指标数据构建“牛/熊市风险指标”,来解读目前股市熊市的概率。

这次我们将阐述如何使用宏观经济数据预测未来股市的熊市概率,而非指数收益率。有学者通过实证研究指出使用宏观指标预测熊市概率会比直接预测收益率来的简单,且拟合效果更好。

整体熊市概率预测模型的过程可以分为两个阶段,第一步是牛熊识别,第二步是概率预测。

猜中你的心并不难—模式识别

◆ ◆ ◆

牛熊识别采用了模式识别技术,可以从表象的股价数据挖掘出深层次且更有意义的信息。需要注意的是,每一时刻股市是处于牛市还是熊市,是一个概率事件,就如大家熟知的股票收益率序列是一个随机过程一样,有着其特有的概率分布。因此,一些通俗的判断牛熊的方法(比如观察指数是否跌过了250日均线)就显得不那么科学了。

所谓模式识别技术,名字神乎其神,实际上用到的就是是概率生成模型,属于机器学习中一种重要类别。该技术可以用于语音识别、图像处理、自然语言识别,金融,生物科学等众多领域。

通过一系列高效地概率计算和预测方法,挖掘出深层次信息,比如词性之于文本,牛熊之于股市。

判断表面行为的概率不难,比如人们在淘宝上网购,通过曾经搜索的物品类型、价格、用途等信息可以判断一个人的近期消费习惯,很多时候都能通过这样的关键词来做直接对应的商品推荐。但你也许会为淘宝“猜你喜欢”的精准度所惊讶,因为在仅仅通过一些消费或搜索记录,就可以用大数据判断这位消费者的年龄、性别等,做上人群标签。

就像中国文化有含蓄之美,许多时候我们内在心思和表象动作并不统一。而通过看得见的表象(名义状态)推测出看不见的实质(实际状态)就是识别技术的魅力所在。

▼来看新晋男神的必备三宝,健身、下厨、爱养猫。如果转型成为健身老板,作为一个有深厚数学内力的店主,“游泳吗?健身吗?买十节送一节哦!” 此等壮汉街头站,寒风满脸洒的推销方式,无疑是低效且费力无用的。无奈女孩子们宁愿和外卖小哥聊天气,也不愿向你敞开心扉。但如果能透过数据外挂,得到客户的外卖订餐数据,我们就可以不近其身,而做到十拿九稳的推销。

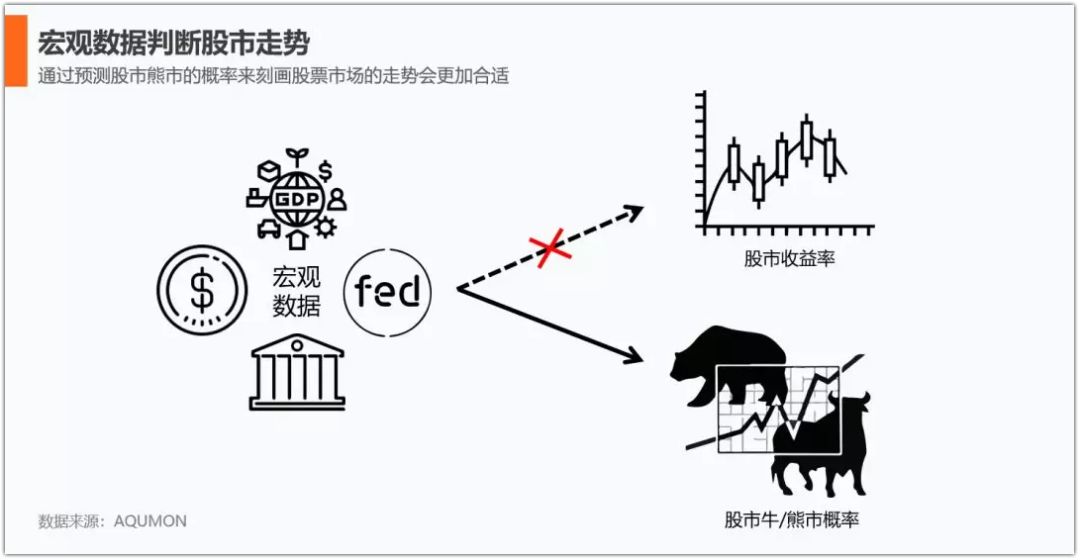

客户的名义状态分为:“吃沙拉”和“不吃沙拉”。实际状态分为:“健身”和“不健身”。店主不能直接知道这个客户今天是否去健身,但是每天都可以知道这天客户是否有吃沙拉。

模式识别技术能够解决的最重要的问题,不仅将这位客户划分为是否属于健身党,还可以将状态与时间挂钩,把这位客户每一天去健身的概率都可以了然于心:

▲上图可以形象的说明这个例子

客户A属于健身党的概率是30%。

实际状态的持续概率:

如果A第一天去健身,第二天还去健身的概率是60%;

如果A第一天不去健身,第二天还不健身的概率是80%。

实际状态和名义状态之间对应的关系:

如果A当天去健身,那么当天吃沙拉的概率是75%;

如果A当天不去健身,那么当天吃沙拉的概率是35%。

通过模式识别,我们就可以精准针对不同概率的人群做不同的推销策略,攻无不克,战无不胜,业绩指数增长,分店大江南北。

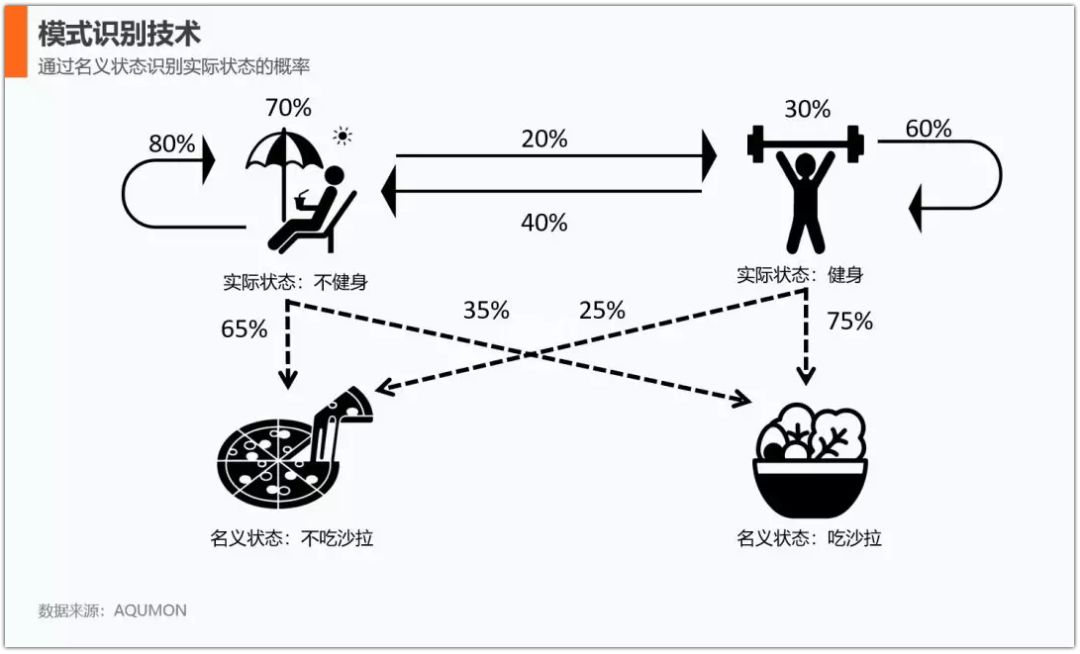

回到金融战场,我们对过去70年来美国标普500指数进行了牛熊识别,将标普500指数分离为负收益高波动以及高收益低波动两个实际状态,以此来表示牛市和熊市阶段下的市场特性。

▲最终结果显示负收益高波动状态下(熊市)平均月收益率为-0.93%,波动率为37.68%;而对应高收益低波动状态下(牛市)的月收益率为1.06%,波动率为10.17%。

概率预测

◆ ◆ ◆

取经之道,装备决定谁先到。成功计算出历史上股票市场熊市概率之后,第二步需要做的就是去预测未来熊市的概率。

我们手里已经有了足够的武器,只需要找到各种不同宏观指标和熊市概率之间的关系即可。当然,也不是所有的宏观指标都和熊市概率有关,我们更为感兴趣的是那些有“先见之明”的宏观指标,他们有额外的预测能力,能够帮助我们提前对下一阶段股市的走势有一个大致的把握。

找寻这些指标以及指标和熊市概率的关系可以通过统计检验的方式完成,数学上有很多准确且高效的方法。

当然,宏观指标数据虽然更新频率较慢,但指标种类极多,侧重点不同,如总量指标、通货膨胀、失业率、货币银行业、消费价格水平等等。将拥有同种特性的指标归为一类再进行测试将是理想的做法。千百种指标中如何筛选有对我们有效的数据,我们来日再话。

投资策略

◆ ◆ ◆

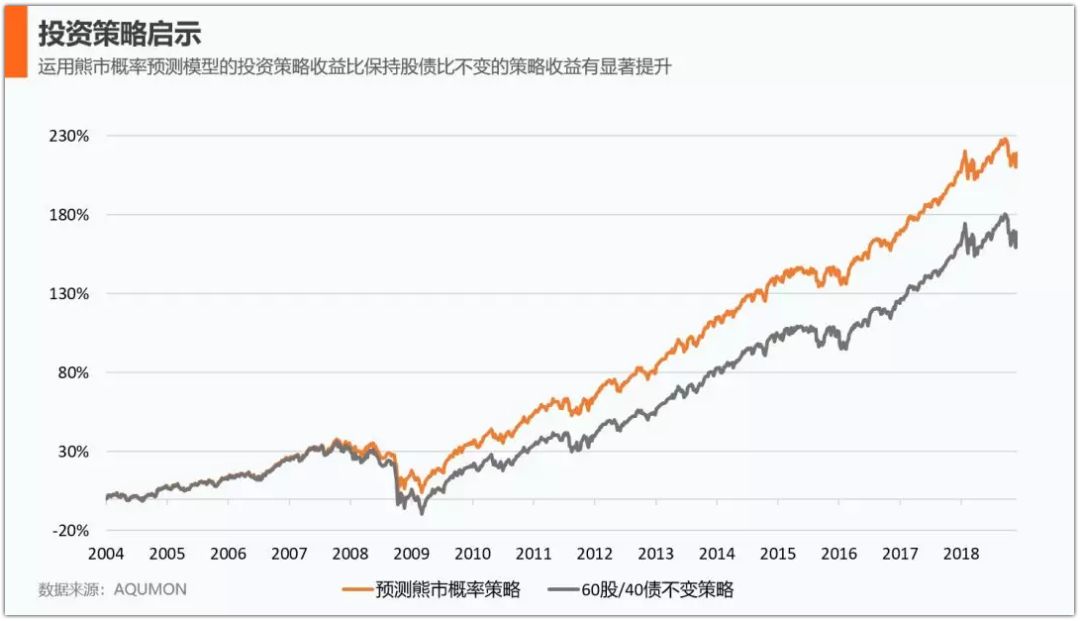

如果能有效地预测下一阶段股票市场的牛熊,不仅可以给投资者展示出一个直观的市场情绪,也将会给择时策略的建立带来极大的便利。择时策略往往依赖一个或者多个信号作为策略行动的条件,而这次讲述的熊市概率便能担当此任。

这里介绍一个简单的投资策略抛砖引玉:

资产配置领域的60/40组合想必大家都耳熟能详,即配置60%到权益类资产,40%到固定收益类资产,通过大类资产的低相关性,减少组合风险,旨在获取长期稳定的收益。

本文就以该策略作为实验对象,将前文论述的熊市概率模型应用于其上。标的选择为IVV(标普500指数ETF)和AGG(巴克莱美国综合债券指数ETF)。

具体来说,我们不会固定股票债券的相对比例,而是会根据每一期由宏观经济指标预测出的熊市概率做一些调整。比如预测熊市概率为0.8,这说明模型对下一阶段股票市场持非常悲观的态度,模型就会将一部分IVV的权重转移到AGG上,试图减小这部分风险,这也体现了策略的择时性质。

回测结果显示,同样基于60/40经典配置组合,结合了熊市概率的策略年化收益率有近1.2%的超额表现,不仅如此,该策略在风险以及回撤控制上都会比单纯的60/40策略要来的好。

总结

◆ ◆ ◆

“哪个资产会上涨?”

“哪里会有暴富的机会?”

2018快要走到尽头,年末又是一大批预测总结和打脸大全将要风靡的时段。

比起听信言之凿凿的观点,不如走深一步,取之以渔而非取之以鱼。

如果可以合理利用宏观指标和股票市场的关系,使用模式识别技术去判断股市牛熊概率,来预测下一阶段的熊市概率,这将对投资带来十分有效的帮助。

*AQUMON黄博士推出最新栏目:数说未来——美股牛熊概率、超跌行业、最值得关注的股票,每周必看的市场前瞻将持续更新。欢迎关注!(微信公众号:AQUMON黄博士)

风险揭示

本材料由弘量研究编写及拥有,未经许可禁止转载或引用。本材料仅供参考之用,并不能被视为一种要约丶预测或投资建议而加以依赖。尽管有关材料是基于弘量研究认为可靠并尽力确保是现时的信息,弘量研究并不保证有关材料是准确丶现时或完整的,有关材料也不应被视为准确丶现时或完整的而加以依赖。本材料的内容并未考虑任何特定个人或实体的投资目标丶财务状况或财富,且本材料也并未基于此而游说读者作出任何行动。弘量研究不就本材料内容是否在一切地区适用做出保证,不就本材料所探讨的交易丶证券丶产品丶工具或服务是否在所有司法管辖区适用,是否对所有投资者和交易对手均可供使用或适合使用作出任何陈述。所有进入本材料的人士或实体均出于自己的意愿并有责任遵守当地法律法规。

投资有一定风险且可能贬值,过往表现不是未来业绩的保证,弘量研究不保证有关组合的表现。若您正在考虑投资,我们建议您取得独立专业建议并仔细考虑所有相关风险因素。投资有关组合经常涉及投资国际市场。除一般投资风险外,国际投资亦会因货币价值的不利波动,公认会计原则的差异或其他国家的经济或政治局势动荡而承受损失全部或任何部分资金的风险。投资新兴市场亦会增加其他风险,例如波幅上升及交投可能淡静。若有关组合的投资目的是追踪某一指数,有关组合并不由相关指数的供货商赞助丶认可丶发行丶售卖或推广,这些公司亦不会为投资有关基金的适当性做出任何陈述。

本材料的信息和服务是以“现状”形式提供且不作任何形式之明示或暗示的保证。任何本材料所表达的意见均可能根据随后情况的变化而改变。在适用法律所允许的最大程度上,弘量研究拒绝一切保证,包括但不限于不就不侵犯第三方权利做出保证以及不就适销性和对某特定用途的适用性作出任何暗示的保证。弘量研究不就本材料所含信息丶文字丶图片丶链接或其他内容的准确及完整性作出任何明示或暗示的保证,不保证本材料的功能不会中断或不会出错,不保证纠正材料缺陷,也不保证材料不含病毒或其他有害成分(如以电子形式传播)。弘量研究表明不会就本材料内容的错误和遗漏以及其他人士对本材料所含信息的使用或解释承担任何责任。