在一个项目上连投 7 轮,这些敢豪赌的投资方,有人大赚,也有大佬沉默

作者:Judy

如果说投资机构决定真金实银的投资某家公司是一次告白的话,那么下一轮继续投,那无疑是真爱了。而更让人「动容」的是那些连续 N 个轮次都持续投资某一家公司的机构——

当然,投资本身是逐利行为,「长情」背后的逻辑一定是「期望更多的收益回报」。IT 桔子近期发现了那些「对某家公司有连续多次投资行为的机构」,在这组「机构与公司的长久情谊」小榜单里,最紧密的一组竟已经有发生过连续 7 次之多的交易行为。

房司令是一家南京的租房分期公司,成立于 2015 年。根据 IT 桔子记录,房司令在短短三年时间已经融资 9 个轮次,根据其披露的信息,房司令融资总额度约为 16.7 亿人民币。这其中互联网金融公司玖富集团参与了房司令 7 次之多的投资,并已经成为后者的最大股东。

根据玖富发出的公开信息——「战略投资房司令是玖富集团深入场景,专注消费金融分期布局的体现。」除了房司令外,玖富集团先后通过战略合作、战略投资等方式,布局了校园金融、汽车消费、教育培训等多元立体消费金融场景。

房司令早前与我爱我家达成战略合作,为其旗下长租公寓——「相寓」的租户提供「信用租房分期」服务。之后还推出了 C2C 租房分期子品牌「房帅帅」为租客和房东提供租房金融解决方案。

去年八月时,房司令的官方资料即显示其平台累计放款规模达 140 亿人民币,成交量近 20 万单。无疑,在业绩面前,房司令应该是可以让玖富集团踏踏实实不断掏出投资款的——不过近日,数家长租公寓暴雷之后,相寓的用户终于也发现自己的「信用租房」实际也是一种「贷款分期」。

之后年轻的房司令如何面对、而玖富集团能提供怎样的战略支持,这是后话了。

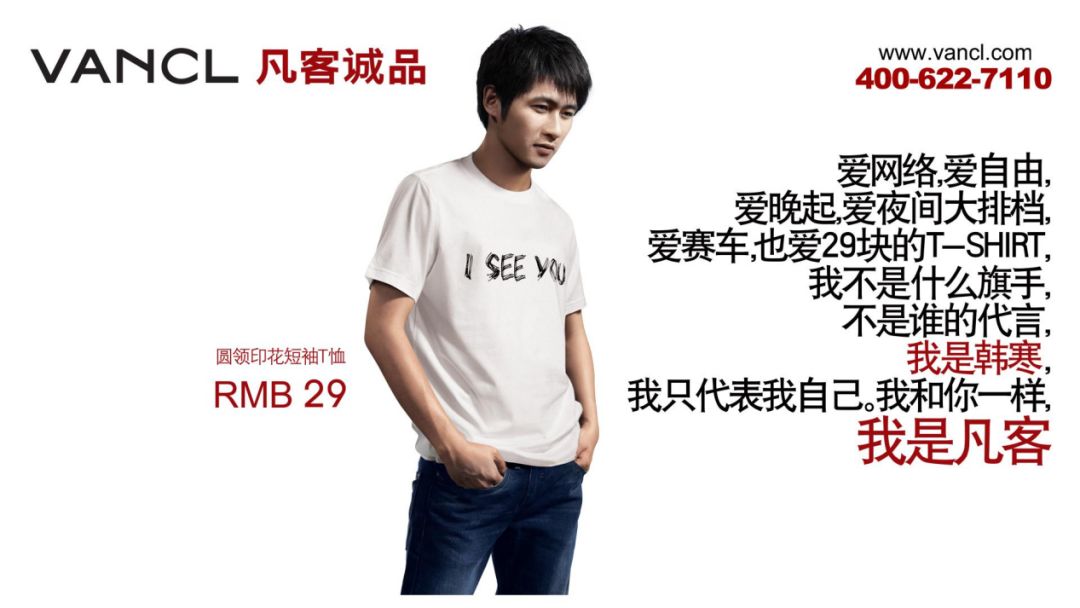

如今提起凡客竟有种「暴露年龄」之感——这家曾主打物美价廉服饰的电商平台在某时段位列京东、卓越亚马逊、当当网之后为电商行业第四位,韩寒、王珞丹代言并喊出的「凡客体」文案一直写在营销范本里,在业绩方面,凡客曾在 2007 到 2009 年以 29576% 到增速疯狂扩张,在 2010 年即营收 20 亿。

同样,凡客在当时也是资本的宠儿——从 2007 到 2011,凡客诚品马不停蹄的拿着来自 IDG、策源创投、赛富基金、启明创投、老虎基金、淡马锡、中信产业基金等国际老牌美元机构的大额融资。而彼时的阿里巴巴在 2005 年的 D 轮之后,之后长达六年时间都没有融资,一直到 2011 年 9 月才进行了 E 轮。

高增速之下,意气风发的陈年采用几乎大跃进的策略,相比 2010 年 20 亿的营收,凡客将 2011 的目标定到了 100 亿——由此频道数量、SKU、员工数量急剧增长。

然而事与愿违,整个 2011 凡客营收仅有 30 亿,剩下的便成了巨大库存。据报道最严重的时候,凡客的库存曾高达 20 亿元,负债十几亿,公司每个月仅净亏损就有几千万。

在凡客最需要钱的时候,雷军出手相救——2013 年底,由雷军领投,IDG、软银赛富、启明创投、淡马锡等几个老股东联合参与了凡客的第 7 轮融资,规模超过 1 亿美金。无疑全是真爱,都还希望再搏一把。

但可惜的是,这也是凡客到目前为止的最后一轮融资。后来这家公司再次回到公众视野,却是老板陈年在访谈节目说「周杰伦音乐作品是垃圾」的言论引起的舆论「讨伐」和「讥讽」。

雷军一开始称凡客是他这辈子最成功的投资,后来不得已调侃自己「这辈子最倒霉的事情就是投凡客。」IDG 没有公开表示过对于投资凡客诚品的言论,不过查看 IDG 的投资组合,在电商平台中仍有贝贝网、蘑菇街、拼多多、寺库等等已上市或并购退出或发展相当不错的企业。

在凡客诚品上,嗯,要赌得起输得起,这就是风险投资。

两个月前,e 代理获得了 C1 轮融资同时估值达到 6 亿美金,看上去很有希望成为新晋独角兽。

e 代理是为可投资产在千万元级别的高净值人群做海外资产配置服务的投资顾问。目前,e 代理的资产类型包括固定收益、私募股权、海外基金、海外保险、海外置业等。

险峰长青在 2015 年作为天使投资人投资了 e 代理,并参与了 e 代理后续的每一轮融资。对于这家自己看着长大的「孩子」,险峰方面表示看中了它的两种特质:

一是持续获取优质可投资产和配置的能力,这需要对金融市场的深刻理解和敏锐嗅觉;

二是体系化的服务能力,这需要非常强的领导能力、服务意识和平台搭建能力。

险峰长青是一家专注互联网科技早期投资的天使投资机构,在 IT 桔子的记录中险峰的投资绝大多数集中在天使轮、A 轮,B 轮的项目数量较少,且投资过 C 轮也不过 5 个项目。

对于 e 代理从天使轮、Pre-A 轮都做了独家投资,表明当时充分看好其团队背景和专业能力;后续能持续跟进,也是对 e 代理的长期看好。

其他被险峰长青从一开始持续追投到 C 轮的项目还有找钢网、美柚网、梦想加等,这几个项目基本都已成长为各自领域的第一梯队成员。

从第一轮到上市

北极光陪艾诺威长大

AeroHive 艾诺威是一家通讯技术服务商,是以企业 WLAN 无线网络为核心的的通讯技术、设备、系统软件的提供商,是全球智能 AP 和协调控制 WLAN 分布式架构的发明者。

艾诺威是北极光创投创始人邓锋主导投资的项目。从艾诺威 2006 年第一次融 A 轮,一直到 2013 年的 F 轮,北极光一路扶持——2014 年艾诺威在纽交所上市,成为当年北极光第一起华丽的 IPO 项目。

IT 桔子数据显示,在北极光 268 起投资事件中,硬件相关的达到 40 起,占据了该机构投资组合的相当大比例。邓锋本人的本科硕士都在清华的电子工程学专业,并在美国攻读了计算机工程,直到博士学位,毕业后选择了位于硅谷的英特尔公司就职。

1997 年合伙创办 NetScreen 通过硬件解决网络安全问题,并于 2001 年成功在纳斯达克上市。

北极光的投资方向和重点领域无疑受创始人的直接影响,而邓锋在计算机、通讯和数据网络产业的绝对专业性眼光,让他能发现艾诺威这样的通讯技术服务商也是理所当然。

邓锋曾公开表示:「做风险投资不仅需要眼光,还需要耐心,如果只顾短期利益,可能就会丧失长期利益……」对于艾诺威的 6 次投资,是美元基金本身周期较长、更有耐心属性的体现,也是投资人本身耐心与策略的显现。

投资是一个「给钱」与「拿钱」结合的动作,也就是说投资人愿意给钱是一方面,创业者是否愿意持续给老股东保留股份和位置、继续接受你的钱也是很重要的因素。

那么除了以上这四组连续投资与被投资关系达到 6 次、7 次的超紧密伙伴(利益共同体)外,仍有不少在四次连投以上的组合——高领资本连投摩拜单车 5 轮、红杉中国连投 VIPKID 5 轮、腾讯连投滴滴出行 5 轮等等,也都是业内经典案例。

以下是IT桔子整理连续投资机构与公司组合:

从表格上的这些组合看:

一,投资方有纯财务投资机构如红杉、IDG、蓝驰资本等,也有大公司(CVC)如腾讯、微博、玖富集团等。机构的连续多次投资多为 all in 性质的一次大赌,CVC 的持续注入则多了为业务联动和战略布局如玖富对房司令、微博对一下科技。

二,纵观这些被无限青睐的被投公司,有不辜负期待的上市公司趣店、艾诺威等;另外更有大量的独角兽小巨头如滴滴出行、美团点评、VIPKID、一下科技等;

当然有成就有败,也有一些目前看来已经大势已去的公司如凡客诚品、爱屋吉屋等。其中凡客诚品与拉手网,更像是机构赌对了赛道但没有赌对公司,之后公司在激烈竞争中阵亡或也算有幸(拉手网)落了被收购的结局。

总体而言,绝大部分项目都还算「长脸」,在各自相应都领域都处在第一梯队位置,不论是(已)上市或者(已)被并购,机构退出都机会都比较大。

关于创业与投资,你还想知道什么有趣的数据与现象,留言给 IT 桔子(ID:itjuzi521),也许会为你定制文章与相关数据哦。

END

首期英诺「山顶相遇」系列跨界对话

将于9月7日举行!

点击【阅读原文】报名