从00年的互联网泡沫到18年的估值倒挂

新点击上方蓝色字体“腾讯创业” 选择关注公众号

创投圈大小事,你都能尽在掌握

腾讯创业 | ID:qqchuangye

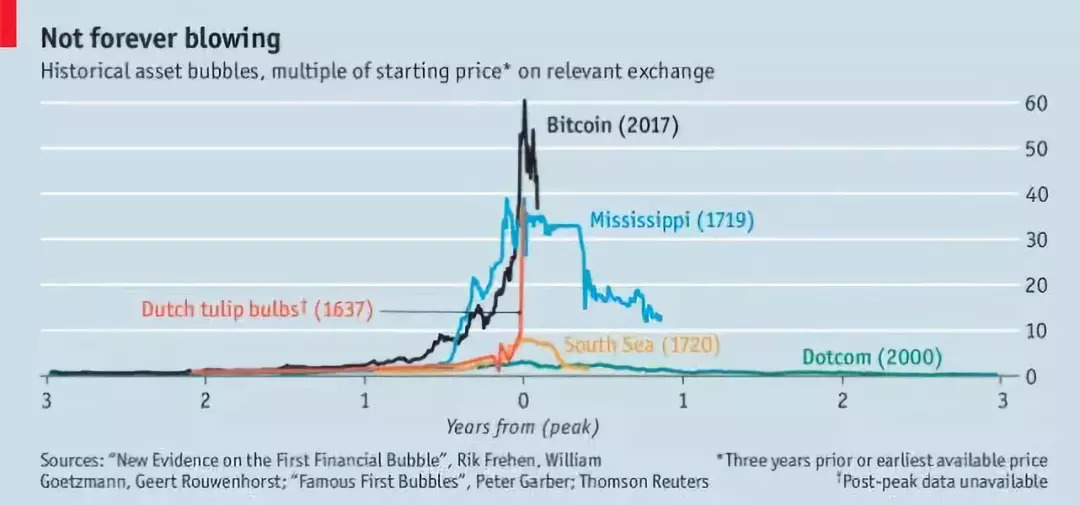

今天,我们就先回到 2000 年,看看当初的互联网泡沫发生了什么,并由此得出一个结论,就是泡沫的本质是什么。

作者 / 季文仪、曲凯

来源 / 42章经(ID:myfortytwo)

在过去的几周里,我们能明显察觉到互联网市场的各种波动。其实,现在看到的很多问题,都可以归结为是周期问题,毕竟移动互联网已经十年,而我们之后也会写几篇相关的文章进行分析。

今天,我们就先回到 2000 年,看看当初的互联网泡沫发生了什么,并由此得出一个结论,就是泡沫的本质是什么。

在 1999 年的文章中,巴菲特就解释了自己为什么不投科技股。

他说,投资决策的关键不是看一个行业可以给社会带来多大的影响、可以增长多少,而是研究特定公司、资产的优势和持续性。

巴菲特举了两个行业的例子,一个是飞机,一个是汽车。这是两个好行业,却不代表它能让你赚钱。

以汽车为例,美国历史上总共诞生过 2000 家汽车制造商,它们的产品极大地改变了生活,然而到了今天,2000 家只剩下 3 家。飞机行业的命运也是一样的。

所以“与其投资汽车,不如看空马匹。因为前者赚不了钱,后者反而可以”。

巴菲特说这句话的五年前,价值投资还受到很大的追捧,即透过基本面分析,寻找被低估、分红多的资产。

但在 Netscape 上市后,价值投资很快就不流行了。1995 年,成立仅 16 个月且亏损的 Netscape 上市成功,股价当天就从 28 美元冲到 75 美元。

从那以后,华尔街开始转向成长型投资,即捕捉那些将利润再投资以达到高速发展的公司。在 Winner-take-all 的影响下,他们还偏好规模更大的公司,所有人都在捕鲸,很少有人关注小鱼。

为什么会出现这样的情况?科技行业自身有什么特点,让它引起了这种逻辑的转变,从而容易滋生泡沫(或是对它的预期)?

带着这个问题,通过研究 2000 年的互联网泡沫,我们发现了不少有趣的问题。

1991 年,万维网标准落地,互联网作为一种颠覆式创新,成为生活必需品。与互联网有关的 3 个行业,网络基建、工具软件、门户网站,在二级市场上受到资本大力追捧。

投行当时习惯用三种模型来给一家公司定价:贴现现金流(DCF)、相对估价(市盈、市销率)、期权股价(Black-Scholes 模型),而互联网公司既没有正现金流,也不具备期权特征,因此看起来只能用相对估价。

但当时市场上只有 IBM、微软这种计算机公司,Netscape 这种用对用户免费、对企业收费的模式从未出现过。在无例可循的情况下,1995 年市场给 Netscape 的 PS 达到了 66 倍。

这个数字听起来很夸张,但华尔街不得不说服自己相信,不然没法向客户推销股票、承销 IPO。然而,说服自己比较容易,说服客户并不简单。华尔街急需在上述三种模型之外,找到一种新的标准来 justify 互联网公司的价值。

人们现在熟知的互联网女皇 Mary Meeker 帮了华尔街一个大忙,她的《互联网报告》推广了“烧钱换增长”的概念(这也就是后来很多人说的 Mary Meeker 的黑料)。

到了 1998 年,她把 “眼球(eyeballs)” 和 “PV” 列为互联网公司的重要财务指标,并在报告中写道:“雅虎每年吸引 4000 万对眼球访问,这公司应该值 100 亿美元。”几个月后,她将雅虎 25% 的 PV 增长放入 “五大关键财务指标”。

到了 1999 年,美国有 457 家公司上市,308 家来自科技行业,117 家在上市当天市值就翻了一番(存活到今天的只有小几十家)。像美林、高盛这样的投行,也开始推出互联网专项基金,投资这些新上市的科技公司。思科的 PE 达到 148 倍,Oracle 153,高通 167,AOL-时代华纳 217 倍。

“硅谷经济学奠基人”布莱恩•亚瑟教授曾经说过,美国四分之三的投资人都不了解科技公司发展的原理,他们用老一套的估值模型为互联网企业进行定价,自然给出了不切实际的价格。

这也就形成了一个闭环:二级市场股价上升——一级市场投入更多资金——更多人利用互联网概念创业——更多创业公司进入上市潮——进一步推动二级市场股价。这个过程中,美国的降息和减税政策,也为这个飞轮源源不断地提供动力。

在这个期间,索罗斯的反身性被极大地验证了,大多数人都说服了自己,因为人们总是觉得互联网企业就该是指数增长的,早期的亏损都是为了等待那个拐点。

那些很害怕错过上车机会的人,就变成了泡沫的助推手,这样的人在 2000 年前才是主流,只有很少的人能始终保持自己的投资理念,比如巴菲特和芒格。

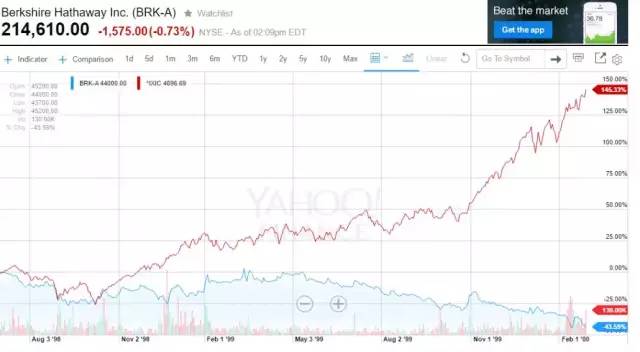

巴菲特和芒格就没有说服自己,甚至为此背上了 “不投资科技股” 的帽子(直到今天)。在泡沫顶点的 1999 年,伯克希尔的股价下跌 23%,同期 S&P 500 上升 18%。

NASDAQ VS Berkshire

Hathaway Inc. 1998 - 2000

顶点过后,泡沫开始破裂。

美联储在 2000 年 2 月宣布加息,流动性减少,对资产质量的要求突然提高。在这个时候,市场必须进化出新的估价模型,把成长型企业特有的问题考虑进去。比如,为了达到 300% 的年增长,公司需要在补贴用户和投放广告上烧多少钱才合理?

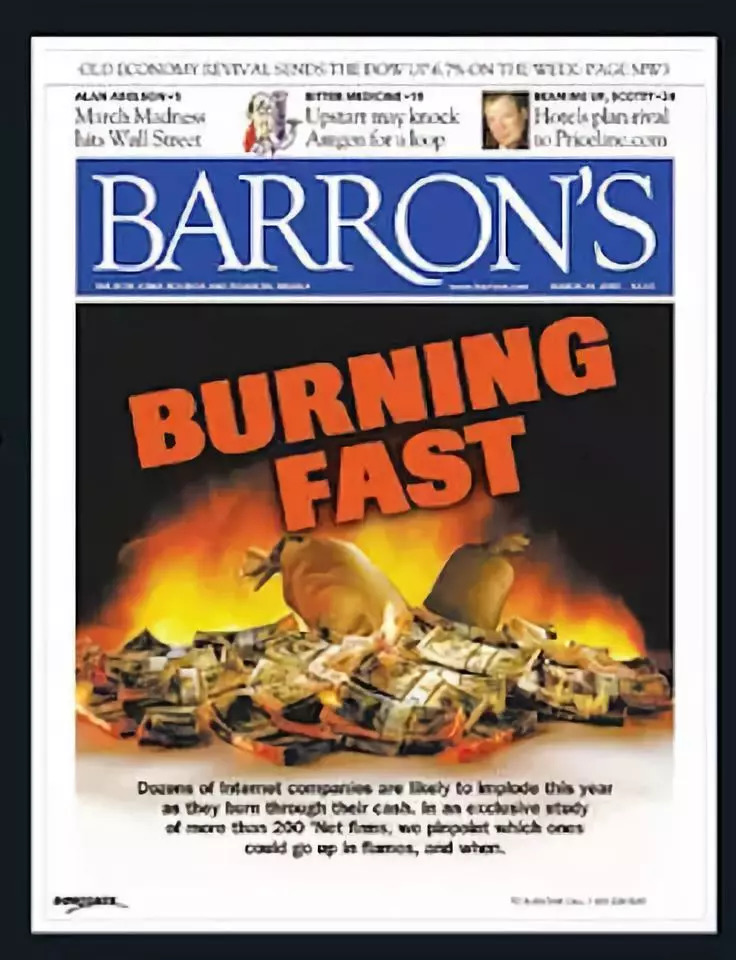

美国商业周刊《Barron》是第一个做这件事的机构。2000 年 3 月,Barron 提出了 Burn Rate 概念,它们列了一张表,上面是顶级 .COM 公司还需要多长时间才能烧光钱。

他们惊讶地发现: 207 家公司,74% 现金流为负,51 家的现金会在接下来 12 个月内烧完,就连亚马逊也只能再撑十个月。

一语惊醒华尔街。股价暴跌,创业公司难以在二级市场融到钱,倒闭潮就此开始。

Burn Rate 过后,Churn Rate,ARR……这种在泡沫期被遗忘的指标,取代 eyeballs、PV,重新成为对成长型公司估价的标准。

讲到这里,其实我们已经可以得出一个结论,那就是:

泡沫本身是估价模型的失灵带来的,而估价模型的失灵往往是商业模式的范式迁移带来的。

我们的投资逻辑实际上就是基于一种估价模型,当旧估价模型无法适应新事物时,大众的投资就会带来泡沫的产生。

那么,为什么从大众投资者到机构投资者都会不定期的丧失理性和原则?为什么当资产价格畸形的时候,美国人可以毅然决然地舍弃价值投资的逻辑,转而拥抱那些又大又贵的成长型股票?

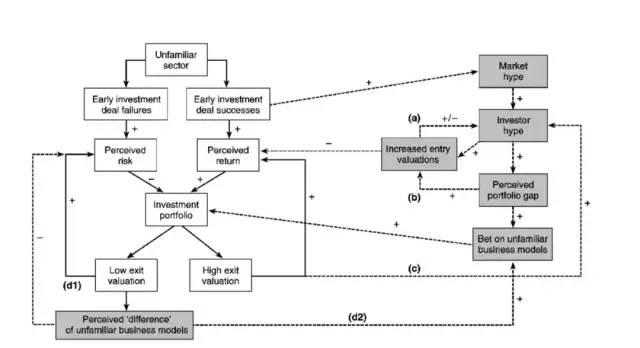

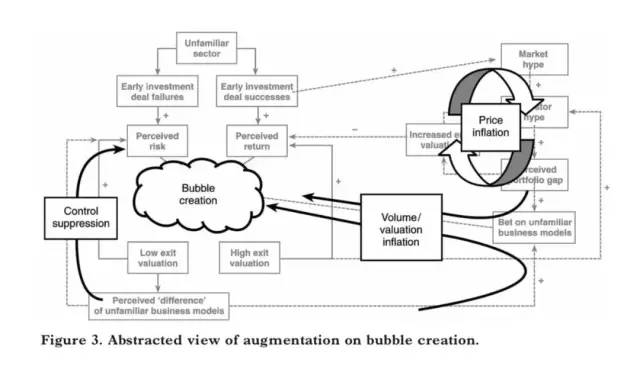

也许下面这张图可以尝试做一些解答。

这张图概括了泡沫期投资人的认知模型。这张图左侧是投资人的微观行为,右侧则是市场趋势。

从这里可以看出两个很大的漏洞:

首先,低回报的退出会推高投资人对商业模式的风险认知,从而选择加码。大家认为风险是由市场均摊的,downside 越大,upside 也就会越大。投资者在互联网行业损失的越多,他就会投更多的钱。

其次,投资人意识到新商业模式和过往的不同,但他们还会在不熟悉的模式上下注。抱着 “新东西无法被旧模型衡量” 的想法,他们认为自己不需要追随传统财务上的成功标准。

在这样的逻辑闭环下,投资人个体产生泡沫,和市场范围的价格通胀互相影响,将泡沫推向高潮。

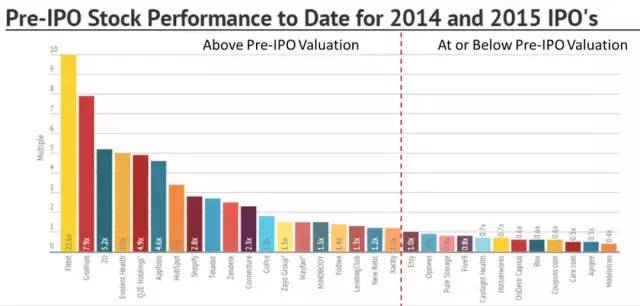

40% 的公司由于由于 pre-IPO 估值过高,

都未能从 IPO 获得太多利益

这也像过去几年,当一级市场资金充裕的情况下,投资人并不愿意将企业推到二级市场接受公允价值的检验,任由泡沫渐渐发酵,最后不得已上市就会出现估值倒挂的结果。

而所谓的估值倒挂,也正是两种估值体系的对抗,甚至事实上,是对一级市场靠市场情绪和资本竞争来进行估值的一个讽刺。

所以,二级市场目前看来还是相对理性的,反倒是一级市场的估值体系很像我们回顾中 2000 年泡沫的样子。当然,这背后也有一样的原因,因为一切的不理性投资大多来自于 FOMO,尤其是在当下这么两极分化的市场环境之下。

现在,51talk 在二级市场的市值不到 2 亿美元,与此同时有大量的一级市场的教育公司估值超过这个数字。

某投资人之前也感慨过,单量很少的公司在一级市场的估值可能疯涨,而二级市场里有几千倍订单量的公司却跌成狗。

等得起和追求确定性,背后就一定是会错过小概率事件,而一味追求小概率事件却又容易被收割。

从 2000 年的泡沫,到进行中的移动互联网,再到区块链的世界,都是如此。

究竟怎么才能做一个更好的投资者?

欢迎评论区留言,与大家分享哦。

彩蛋:

企鹅数钱小程序已上线!

用最洋气的姿势扫遍国内外融资动态