格力电器股东看过来,这有一份最详尽的年报解析

格力电器2018年实现总收入2000.2亿元;实现归母净利润262.0亿元。读了格力电器2018年年报,确定性依然很强,只不过短期快速上涨后,未来收益率的预期要比之前放低一点。

作者:自由岛岛主

来源:雪球

2000亿营业收入中,空调业务营收 1557 亿元,占比 78.6%(-4.64pct),同比+26.2%,空调业务毛利率36.47%,比2017年的37%略有下降,考虑到原材料的不利影响,属于正常波动。;生活电器业务营收38亿,同比+65%;智能装备业务营收31亿,同比+46%; 其他业务营收275亿,同比+84%。

分内外销来看,2018 年,公司内销营收同比 +30.5%,占比为 75%;外销营收同比+20.4%,占比为 11%。

经营性现金流大幅提升至269亿。要注意这是在研发费用大幅上升,且全部费用化的情况下实现的。2018年末,账上净现金(现金等价物-有息负债)已经增至1086亿。

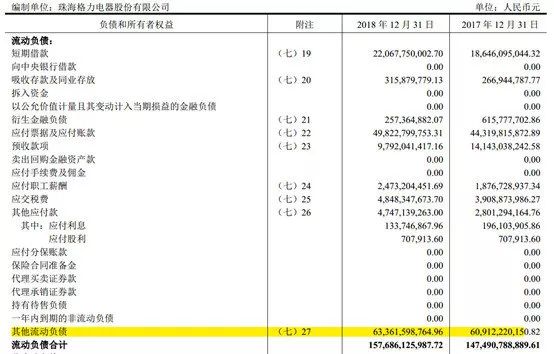

护城河仍然宽阔,其他流动负债还在上升

品牌是最大的护城河,过去一年,格力电器的空调均价还是三家白电龙头中最高的。

按理说,格力产品定位更高端,格力的单台空调成本应该高于美的、海尔。但可能出于很多人的意料,受益于卓越的成本控制、规模效应和全产业链优势,格力单台空调成本是全行业最低的,低于美的、低于海尔。

渠道力是格力电器护城河里的大鲨鱼

家电行业的关键竞争要素是:品牌和渠道。

格力3 万多家线下专卖店的销售渠道就像一条大鲨鱼,除了美的和海尔还拿得的渠道还拿的出手以外,剩下空调企业的渠道就像是嗜血的小虾米,小企业几乎被经销商渠道的应收账款拖死。

要知道,格力电器与经销商是“先款后货”的交易模式,也就是说格力的经销商愿意被压货,因为格力电器的空调是硬通货,渠道价差稳定,经销商有预期:做格力稳稳的赚钱,

小公司的交易模式是“先货后款”,空调说降价就降价的黑历史历历在目,经销商不敢囤货,自然也就别提压货了。

体现在报表里,就是格力以销售返利的形式从经销商占款600多亿用于经营,现金流极其充沛,而其他家电小公司几乎快被经销商的应收账款拖死,赚利润却不赚钱,到两年后一计提坏账,发现两年白干了。

言归正传,格力的销售返利从2017年的595亿,2018年中的592亿,上升至2018年末的618.8亿。——看,一年过去,咱们家鲨鱼还是那么健硕,放心了。

格力电器的销售返利具有重大商业意义。格力返利机制提出之初是为了平滑空调的产销波动,缓解空调生产、仓储和销售的季节性矛盾,后来随着规模越滚越大,已经成为格力电器的重要护城河之一,再强调一下返利对格力电器的三重商业意义:

(1)对下游经销商的占款——免费的产业链杠杆,直接节约资金成本,提高ROIC

(2)利润蓄水池

(3)增加经销商转换和退出成本,巩固经销渠道的利器

空调行业的集中度还在提升

全国家用电器工业信息中心数据,2018 年空调市场 TOP3 品牌的零售额市场份额由 2017 年的 72.1%扩大到 73.6%,TOP5 品牌的零售额市场份额由 2017 年的 82.2%扩大到 83.8%。

集中度提升有什么好处?行业内竞争减少,格力、美的的产业链地位继续提高。

利润去哪儿了?

格力电器2018年实现总收入2000.2亿元,YoY+33.3%,实现归母净利润262.0亿元,YoY+17.0%。利润增长有点不及预期,即使按照空调业务营收 1557 亿元,同比增长26%,考虑原材料成本,归母净利润也不应该低于20%。

2018年研发费用69.88亿,2017年是36.2亿,同比增长93%。

如果把格力电器多投的32.6亿的研发费用加回去,归母净利润同比增长30%(按15%所得税后毛估,不算研发费用超额抵扣)。是不是好看多了?

净利润同比这种数字,看看就好了,有些企业同比增长100%,增长质量也没有格力的17%高。

69.88亿研发投入产生了什么:13683项专利申请+1834项专利授权+5项国际领先技术

看看年报中的描述:“2018 年完成专利申请 13683 项,其中发明专利申请 7462 项,发明专利授权量达到 1834 项,全国排名第六,连续三年成为中国发明专利申请量、发明专利授权量双进前十的唯一一家家电企业。公司拥有 24 项“国际领先” 核心技术,其中 2018 年新增 5 项,同时获得德国 IF 奖 8 项、德国红点奖 15 项、美国 IDEA 奖 2 项、中国外观专利银奖 1 项、中国设计红星奖 12 项、第九届省长杯设计奖 8项、广交会 CF 奖 4 项”

不断突破“国际领先”技术,参与制定国际标准,在国际上为“中国智造”。2018 年,通过研发人员不断突破、攻坚克难,格力取得了一系列崭新技术成果。经权威机构评定,格力电器新增“基于 G-PLC 无通讯线缆的多联机系统”、“空调光储直流化关键技术研究及应用”、“全工况自适应高效螺杆压缩机关键技术研究”、“地铁车站用高效直接制冷式空调机组”、“工业机器人用高性能伺服电机及驱动器” 5 项“国际领先”技术,为核心科技再添新秀,至此格力电器共获得 24 项“国际领先”技术。”

这些费用投入在当期大多是产生不了收入的,但都会变成企业的核心竞争力,在未来产生收入流。

研发投入硕果累累,但是董明珠大笔一挥,研发投入全部费用化,放在其他企业,必须资本化一部分啊,多30亿利润,多300亿市值。蝇头小利,董总是看不上的,董总的征途是星辰大海:格力2023年要干到6000亿营收。

格力电器自己造了个“库卡”

坚持自主研发的格力目前已经具备了机器人全套核心部件自主研发、生产能力。

“目前,公司机器人全套核心部件(伺服电机、伺服驱动器、运动控制器、减速机)已完全实现自主研发、生产。”

2018 年,格力机器人高速高精伺服电机利用制动器一体化、自粘式齿轭分离铁芯结构等核心技术,历史性突破机器人伺服电机功率密度、过载能力等核心指标,被中国机械工业联合会鉴定为“国际领先”水平,并获得纽伦堡国际发明展金奖。公司已开发 6 大系列 52 个型号机器人,功率覆盖 50W~7.5kW,可全面满足各行业工业机器人需求,如六轴多关节机器人、SCARA 水平四轴机器人、DELTA 并联机器人、码垛机器人,覆盖 1~180KG 负载级别,已广泛应用于家电、家具、3C 电子、化工等行业。”

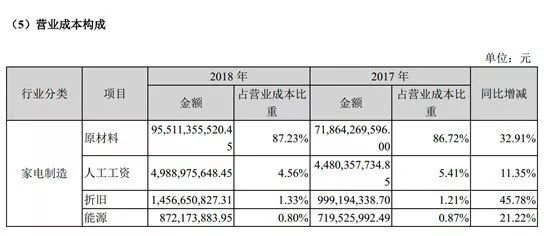

成本结构决定了格力电器具有很强的规模效应,利润结构具有很强的反脆弱性

格力的营业成本中,家电制造这块原材料占比87%,也就是说格力电器成本绝大部分是变动成本,在营收下降阶段,营业成本也会同步下降,净利润并不会断崖式下跌。

再加上返利这个利润蓄水池,格力电器的盈余平滑能力非常强。

良心的收购:将经销商体系的晶弘冰箱收入囊中

收购合肥晶弘100%股权花了12.5亿,晶弘账上现金2.2亿,实际收购成本10.3亿。于 2018 年 9 月 30 日并表,3个月贡献收入7.8亿,利润8800万元。如果简单的乘以4,收购PE不足4倍。据产业在线数据,晶弘冰箱2018年内销量YoY+50.3%,增长率行业第一,总销量位居行业第九。

扣现后4倍PE,基本等于半买半送,虽然晶弘本来就是格力电器培养出来的,但在有机会褥小股东羊毛的情况下,其并没有这么做,非常厚道!

格力电器的野心:科技型全球工业集团、自主创新、全产业链

格力电器当下和未来10年都将是全球空调行业的龙头。

据 2018 年全球知名经济类媒体日本经济新闻数据,格力电器以 21.9%的全球市场占有率位列家用空调领域榜首,超第二名 7 个百分点; 据产业在线数据,格力家用空调产销量自 1995 年起连续 24 年位居中国空调行业第一,自 2005 年起连续 14 年领跑全球; 据业内权威专业媒体《暖通空调资讯》数据,格力电器连续 7 年蝉联国内中央空调市场第一。

然而格力电器给自己的定位不止是空调龙头。

公司在年报中给自己的定位是:“格力电器是一家多元化、科技型的全球工业集团,拥有格力、TOSOT、晶弘三大品牌,产业覆盖空调、生活电器、高端装备、通信设备等四大领域,即以家用空调、商用空调、冷冻冷藏设备、核电空调、轨道交通空调、光伏空调等为主的空调领域;以智能装备、数控机床、精密模具、机器人、精密铸造设备等为主的高端装备领域;以厨房电器、健康家电、环境家电、洗衣机、冰箱等为主的生活电器;以物联网设备、手机、芯片、大数据等为主的通信设备领域。格力产品远销 160 多个国家和地区,仅空调领域已累计为全球超过 4 亿用户服务。”

格力电器始终坚持“以消费者的需求为最高标准”,始终把自主创新作为最根本和最持久的动力,坚持自主研发、自主生产、自主营销和自主培养人才,掌控了从上游压缩机、电机等零部件研发生产到下游废弃产品回收利用的全产业链。

为什么格力电器应该从折价到溢价?

格力电器是一家在不断进化的企业。总有一天,市场会纠正偏见,格力电器会突破5000亿。

对标海外同业,格力电器被低估

对标海外家电龙头,格力电器的估值偏低。

欧美家电龙头惠而浦、伊克莱斯估值中枢为15-20倍,日本空调龙头,大金的的估值中枢为17-20倍,而格力电器的估值中枢仅为8-10倍,被大幅低估,因为其盈利能力、现金流,成长性均明显优于海外龙头。

从产业链的视角比较,在供应链方面,中国有着家电行业最具效率的产业链配套,叠加规模效应下的成本优势(中国空调的产销量占全球的70%以上),因此中国的空调行业具有全球性的竞争力和比较优势,估值不应低于海外家电龙头。

格力电器的PEG小于1

中国空调市场的一个重要增量来自于农村,当前农村空调百户保有量不足60台,一些人均收入较低的地区,不足20台,相比于中国城镇当前120多台的保有量,有一倍的提升空间。

在成长性更高的农村市场,格力电器具有更高的竞争优势。格力电器的渠道下沉度最高,3万多家经销商门店,几乎中国渗透每一个乡镇。

格力电器的高资本回报率仍将持续较长一段时间。

高资本回报率一定来自于可持续的竞争优势。

1. 行业的存续期久。空调消费升级、产业升级的大趋势不会改变,品质化、智能化、细分化将是家电产品发展的主旋律。

2. 行业竞争格局好,龙头市占率还在提升

3. 品牌、渠道、技术都决定了行业进入壁垒高,行业龙头的ROIC超过20%。

4. 市场份额大,龙头产业链地位强势

5. 行业增长空间大

如何看待格力的股权转让及股价上涨

格力电器复牌后两个涨停,有朋友问我怎么看?我说:“应该的”。

这不是概念炒作,因为公司治理结构的优化会直接提升公司价值。

麦肯锡公司曾对200 家全球机构投资者的调查显示,机构投资者愿意为公司治理良好的公司股票支付20~27%的溢价。

公司治理差的公司,资本市场会给予很大的折价,因为小股东的利益无从保护。更有一些缺少道德底线的大股东,最后会一步步掏空上市公司。这样的公司,即使再低估,也和小股东没有半毛钱关系。而公司治理好的公司,小股东的股权价值几乎可以等于股权自由现金流的贴现值。

那么什么是优秀的公司治理?

公司治理是个很大的话题,但有一点,优秀的公司治理需要一个合理的股权结构。

股权结构是公司治理的核心,合理的股权结构,有利于监督和激励管理层,适当制衡第一大股东,降低公司的代理成本。

假设以厚朴为代表的财团融资购买格力的股权,格力未来的分红率能不提高吗?

股权结构优化后,格力电器的信息披露和透明度会更完善,对机构投资者和小股东会更加友好。信息不对称程度和风险溢价下降后,格力电器的估值就会抬升。

在代表小股东利益的外部投资者派代表入驻董事会后,小股东就有了话语权,代理成本就会大幅下降。举个简单的例子,假设厚朴资产入驻格力电器,1000亿货币资金的收益率还会是1个多pct吗?从1.5%提到4.5%,每年可以提高30亿的利润。

资本结构和资本配置会朝着股东利益最大化的放心去做。

激励机制也会更加市场化。

如果有机构投资者买下了格力电器,考虑进行如下改革:

1、优化公司的资本结构,利用低息的负债替换高成本的股东权益

2、基于格力电器的主业和战略已经不仅仅是单一的空调,考虑把格力电器改名叫格力科技或格力工业。

3、进行一次性大额分红,提高ROE;改善资本配置,把账上现金不到2%的收益率,提高到5%以上

4、把每年分红率不低于50%写进公司章程

5、股价维稳计划,如果股价被大幅低估,进行股票回购

分红

2018 年度,格力拟分红90.2亿元,如加上2018H1中期分红,2018年共计分红126.3亿元,占全年业绩的48.2%。

我在2018年底格力电器2200亿的时候,写了许多关于格力电器的文章,说明格力电器的竞争优势和低估,也用自由现金流量模型给出了格力电器4130亿的市值目标

截止今天3450亿市值,相比于当时涨了87.8%,即使涨了这么多,到现在回头看,很多看好的逻辑现在依然成立,因为一家公司的竞争优势不会轻易改变。为了方便大家阅读,把文章整理出来。

点击阅读原文与雪球菌一起穿越牛熊↓↓↓