奈雪密集开店下的隐忧

文|赵小米

来源|未来消费APP(ID:lslb168)

“新茶饮第一股”奈雪的茶在经过短暂的盈利后,又重返亏损。

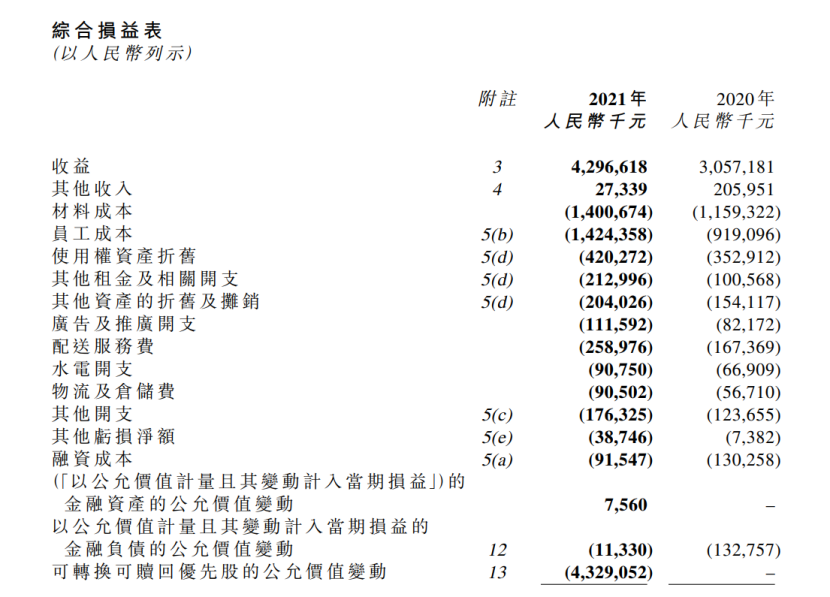

3月29日,奈雪的茶发布2021年全年财报。报告显示,2021年奈雪收入为42.96亿元,同比增长40.5%;经调后的净利润则为亏损1.45亿元,2020年这个数据为盈利1660万元。

结合半年报可以判断,奈雪2021年的亏损主要在下半年,上半年的业绩为盈利4820万元。之所以奈雪在下半年由盈转亏,主要在于其高速拓展直营店的成本拖累。财报显示,奈雪在2021年下半年共开出222家一代Pro门店与65家二代Pro门店。

门店方面,奈雪2021年门店利润为5.91亿元,同期增长68.4%;门店经营利润率为14.5%,同比增加2.3%。全国门店数从2020年的326家,上升到817家。

上市一年后,奈雪现在的故事与最初的想法大相径庭。起初贴近于星巴克的“第三空间”,凭借办公、社交场景与品牌溢价所打造的高毛利大店模型,奈雪已经开始收缩;将门店缩小、产品降价、即买即走的模式,成了奈雪现在的发力点。这种模式更像喜茶,或者说更像瑞幸。

持续增加门店密度,与主要扩张Pro门店,是奈雪财报中被多次提到的两个点。前者是奈雪认为提升门店经营利润率的关键,后者是更适合加密规划的的店型。

在过去的一年间,奈雪门店总数的提升,主要来源于Pro门店的数量增加。其原有标准店型的数量,反而有所减少。

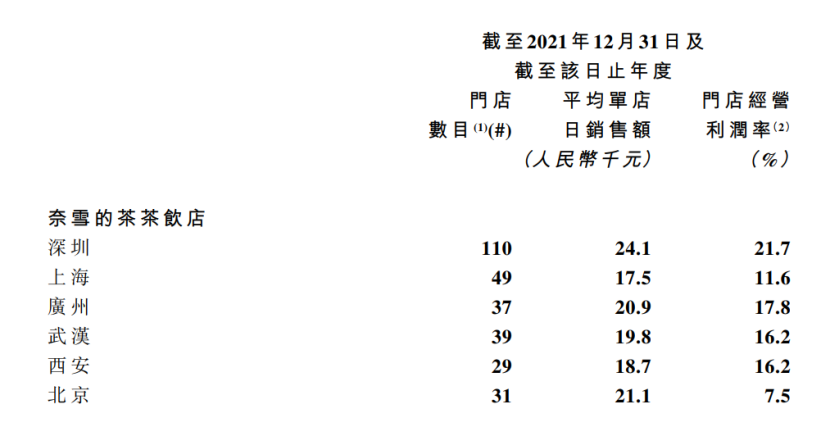

财报显示,奈雪的门店经营利润率仅为14.5%,这个数字虽然较2020年的12.2%有所增加,但放在茶饮行业中来看,并不是一个很高的数字。以刚刚发过财报的瑞幸为例,瑞幸的直营门店经营利润率为20.2%,而星巴克在前几年能达到30%以上。

在奈雪看来,这一数字并不能准确反应其实际的门店运营优化效果,因此在半年报与年报中,奈雪都会将标准店、一代Pro店、二代Pro店的数据细分罗列。

其中,依然占据数量大头的奈雪标准店,经营利润率达到17.5%,单店日销为2.03万元,奈雪标准店的经营利润率虽然得到提升,但日销却逐年下降。从2018年至2020年,奈雪的单店日销分别为3.07万、2.77万、2.64万元。

可见,奈雪标准店的经营利润率上升,并不是由于单量的增加,而是来源于优化房租、人力等成本开支。2021年底,奈雪开在一线城市的标准门店数量从2020年底减少17家到149家,新一线城市中的标准门店则减少了18家。

Pro店方面,一代Pro店的经营利润率为9.8%,日销为1.42万元;二代Pro店的经营利润率为6.2%,日销为1.10万元。

作为奈雪押注的新店型,Pro店相比标准店更小,更轻,删去了店内的现制烘焙区,改由中央厨房统一配送,以通过更小的店型与更少的人员来缩减房租与人力成本。除此以外,Pro店的选址更倾向于办公楼等商务场景中,奈雪对其的定义为“全天候的都市候客厅”。

但经过近一年的探索,显然Pro店没有交出一个很好的数据。面向白领的商务场景,从消费场景与用户角度来看,奈雪Pro店虽然店型小了,但更加对标星巴克。

但事实上,此前就有质疑声称,奈雪的果饮、软欧包等偏低龄化的商品是否与商务场景有所冲突?而新加入的轻食、咖啡等品类又是否使奈雪的品牌定位模糊?此前以色彩缤纷、气味诱人的软欧包作为特色商品,奈雪在商场中吸引了不少家庭购买用户与年轻人,此时将这一最能强化用户心智的品类属性减弱,奈雪Pro店的引流效果自然不理想。

据财报解释,由于持续扩张,Pro店的新店占比较高,由于需要招募与储备人员,所以对现有门店的经营利润率造成了压力。同时,随着经营时间增长以及门店密度增加,消费者在该市场消费习惯逐步形成后,经营利润率会缓慢提升。

虽然在奈雪的统计口径中,仅统计了开业不少于60天的门店,但在共371家奈雪Pro店中,287家都是在第四季度开业的,确实存在新店爬坡期。

对于奈雪利好的是,成本控制方面较2020年提升不少。根据财报显示,奈雪的常规经营成本增速为38.8%,略小于营收增速,比去年同期的98.4%大幅收窄。

可以看出,在2022年,奈雪稍微放慢了开店速度,这或许与下半年各项数据的下滑有关。这背后透露出奈雪模式的隐患:中高端的实体茶饮品牌,是否能通过密集锁定而跑出规模效应?

奈雪疯狂拓店的逻辑背后,是用前期的亏损扩张,换后期的市场成熟。

用财报里的话来解释:当奈雪的茶进入一个新市场后,受品牌势能影响,初期会有较高的“开业客户流量”以及更高的销量,然而,在门店密度达到合理水平之前,由于门店相对稀疏,难以培养客户的消费习惯,单店日销将逐步下降。但当达到足够高的密度之后,销售额和门店经营利润率都会缓慢提升。因此,奈雪有必要在现有市场中进一步加大门店密度,从而推动市场走向成熟。

这种密集锁定的方式,在连锁零售生意中并不少见,便利店赛道中几乎通用,茶饮赛道中也有茶颜悦色等玩家以此占领市场。但该打法背后,对密度的绝对优势,和门店的定位都有一定要求。

第一个疑问是,密集锁定到底密度多少算“足够高”?以茶颜悦色为例,其在大本营长沙单城峰值时期,开出超400家店,在五一广场步行街这一吃喝玩乐的城市中心,茶颜悦色更是布局数十家直营店,几乎每隔一百米就有一家。加之长沙这一旅游网红城市的特殊属性,足够的人流量保证茶颜悦色能够“薄利多销”,一个区域内够多的总订单数,为其带来区域内的整体盈利。

茶颜悦色的密集锁定能够成功,建立在两点基础之上:首先,其密度已经大到竞品难以生存的地步,将区域内的订单全部揽在自己身上。其次,总订单数需要足够大。在去年下半年,由于居家号召的影响,在长沙客流量大幅降低后,茶颜悦色也关闭了超1/6的门店。

而看奈雪,目前在除了深圳以外的其他城市中,门店数均不超过50家。

据财报显示,门店密度较高的深圳地区,在日销和经营利润率上,有显著的提高。但值得注意的是,受经济和消费习惯影响,深圳始终都是新式茶饮发展的沃土。除2015年进驻的奈雪以外,喜茶早在2020年便在深圳开出超100家门店。

可以看出,奈雪试图将深圳地区的阶段性成功复制到全国范围内。这意味着,在一线城市中奈雪的密集锁定策略是否能跑通,将在今年的财报数据中体现。在新扩张350家门店后,北京、上海等地的门店数量将达到100家左右。

但与深圳不同的是,近两年间新式茶饮赛道“内卷”的速度,仿佛比奈雪开店的速度还要快。与深圳2020年就布局91家的先发优势不同,奈雪在其他城市中面对的是各式各样的竞品分流。

多个新茶饮品牌内卷的结果在于,单一品牌的总订单数会下降。尤其是奈雪此类卡位在中高端的茶饮品牌,本身目标消费者数量就比蜜雪冰城的消费者少,加之密集锁定的二度分流,很容易出现止不住亏损的情况。

如何获得更多的目标人群,获得更多的订单数,成了奈雪“加密”战略中需要解决的关键问题。对此,奈雪以及其竞品喜茶,都采用降价这一手段,挖掘原有门店覆盖范围内的新用户。