案例分享|拥抱人工智能,打造智慧银行创新应用新篇章

人工智能充满未知的探索道路曲折起伏,沉浮60余载之后,迎来了爆发式增长的新高潮,并逐步成为助推各行各业转型升级的新引擎。在国务院印发的《新一代人工智能发展规划的通知》中也着重指出,应该“推动人工智能与各行业融合创新”。银行行业作为人工智能应用的重点行业,正在积极拥抱AI技术,打造AI引擎以解决实际的业务痛点。

竹间智能助力银行紧抓AI机遇,依托人工智能三大核心技术(自然语言处理、知识图谱、深度学习),为银行提供的完整AI+银行解决方案,降低银行客户的运营成本、提高运营效率、全方位提升客户服务质量、洞察业务发展趋势。

银行行业痛点

目前银行行业在客户服务方面主要存在五大痛点,即营销方式亟需创新、核心产品竞争加剧、理财需求激增、数据获取成本高以及客服人员的局限性。

1

营销方式:随着银行目标客户个性化服务需求增加,传统的营销方式已经无法满足客户的业务需求;场景化、个性化、精准化的营销需求越来越强烈。

2

核心产品:随着互联网金融的迅速崛起,信用卡、贷款等银行核心业务产品同质化严重,竞争加剧,银行面临获客难、留客难、活客难三大难题,对银行场景化、智能化升级提出了更高的要求。

3

理财需求:随着用户的理财需求持续增加,银行有限的客户经理已经无法满足用户日常的咨询需求。

4

数据复杂:传统的一问一答回复模式并不适合更加复杂的数据查询场景,并且大量的数据会带来巨大的人力维护成本。

5

人工客服:银行的电销、客服人员的服务质量会受培训周期、情绪波动、行业知识积累等主观因素影响,人工客服的局限性会长期制约银行客服中心的发展。

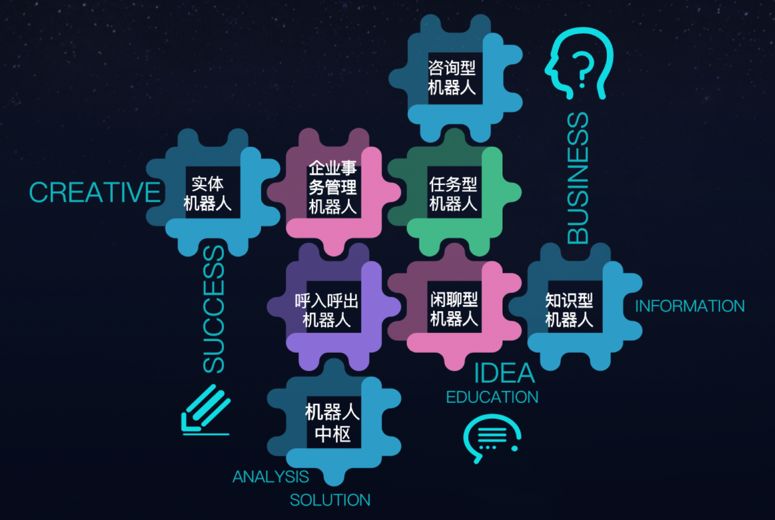

行业场景落地

顺应人工智能发展的趋势,各大银行都在不断探索人工智能技术的应用和实践,并在智能客服、智能柜台、智能投顾和智能呼叫中心等方面取得了一定的进展。竹间智能通过智能客服、智能投顾、自然语言查询(NLQ)、企业事务管理机器人、AI客户联络中心(AICC)等一系列产品组合,为银行客户提供一整套完整的智慧银行解决方案。

落地场景

合作案例

竹间智能已帮助多家国有商业银行、股份制银行、城商行打造AI银行解决方案,已合作银行客户主要包括建设银行、交通银行、民生银行、光大银行、平安银行、南京银行、北京银行、江西银行等银行标杆客户。未来还将继续拓展银行企业合作范围,帮助更多的银行客户实现AI转型。

光大银行

某国有股份制商业银行

挑战与展望

人工智能技术和应用的蓬勃发展为银行行业带来了新动力,但在实际的场景落地过程中,仍然充满挑战。主要体现在以下三个方面:

1

监管的不确定性

来自监管的不确定因素制约了银行引进创新技术的力度,主要包含:数据的规范标准、用户信息的隐私保护、金融牌照的布局以及监管政策的滞后性。

2

科技系统对接的兼容性

银行的各项业务系统数量众多,软件硬件相结合,普遍存在系统对接的兼容性难题,对于智慧银行解决方案的落地存在较大的挑战。

3

服务成本高昂

一般来说,银行的AI系统落地项目从采购决策到产品设计到私有化部署,最终到产品维护和升级,至少需要一年左右的时间,需要投入大量的人力服务成本。

竹间目前拥有专业的数据运营团队,能够快速有效地建立行业数据的标准和规范。同时,私有化部署的形式也一定程度上保证了用户信息的私密性。通过已经实际落地了众多银行标杆客户的场景案例,竹间可以通过行业数据标准化、应用场景标准化和技术实施标准化,助力银行客户实现全方位的AI转型和升级。

长按2秒关注我们