元盛Winton | 技术分析的历史

作者:Winton

翻译:雷闻

原文章来自元盛网站,本文为原文章的中文翻译。本文仅用于交流学习使用,不得用于商业用途。如对相关著作人造成侵害,请立即联系译者及时删除。

本材料仅供机构投资者、合格投资者和投资专业人士使用。不用于零售公开渠道。

加密货币狂热给新一波投机者带来了技术分析,但几个世纪以来,交易员一直试图从价格模式中获利。

技术分析使用历史价格和成交量数据来预测市场走势。它可以广泛应用于多个市场,从小麦到最新的投机热——加密货币。例如,一位比特币专家最近讨论了数字货币在24小时内飙升10%后出现的“反向头肩突破”,声称“…比特币交易远高于15550美元的领口门槛……价格可能会在周末上升到18600美元(根据测量高度法设定的目标)。其他人则热情地将斐波那契回调的前景作为交易信号。

正如预言数字货币的未来一样,在其他金融市场做类似事情的尝试有着悠久的历史。早期的“技术人员”主要依靠直觉和数据的手绘图形表示。最不留情面的说法,他们就是江湖术士。退一万步讲,他们的方法是粗糙的,缺乏现代系统化投资经理的严谨性或科学性。现代系统化的投资经理会使用最新的技术和统计技术来搜索上百万G的数据。

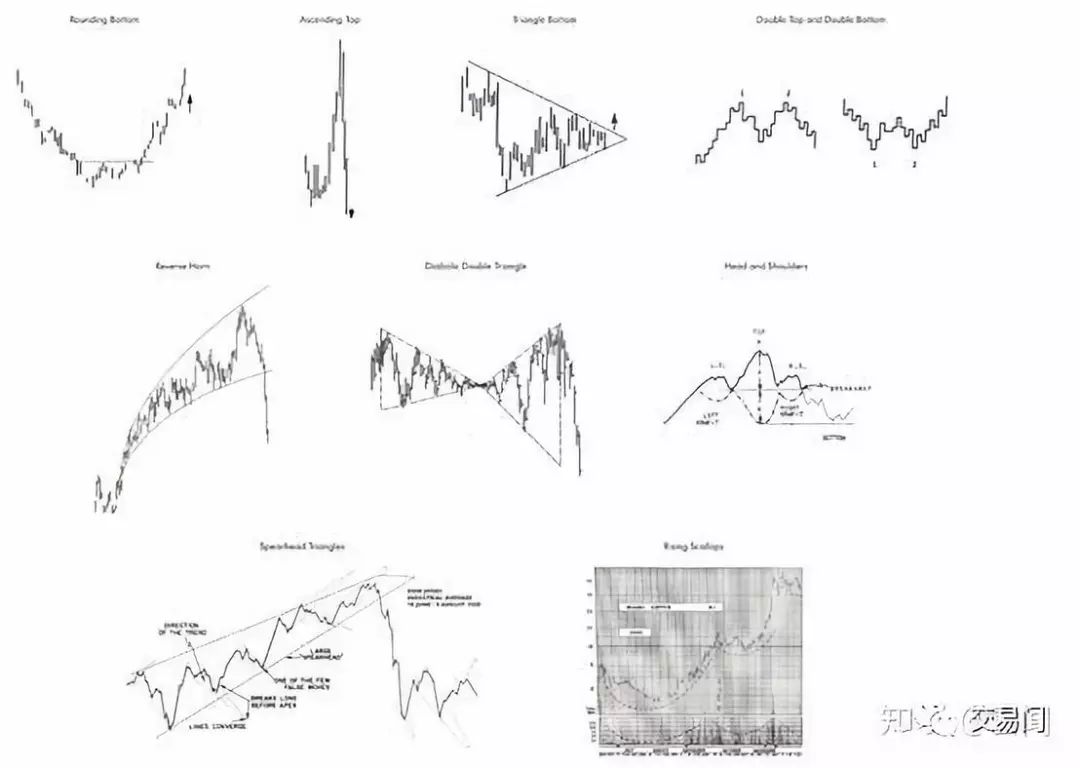

然而,技术分析的先驱者们有远见去重视群众心理学创造的获利机会。他们还鼓动使用图表来导航高峰和低谷。下面的GIF中显示的这个系列是从元盛的档案中提取出来的,展示了金融市场中一些常见或不常见的价格模式,从“头肩顶”和“双底”到“扇贝上升”和“倒喇叭”。

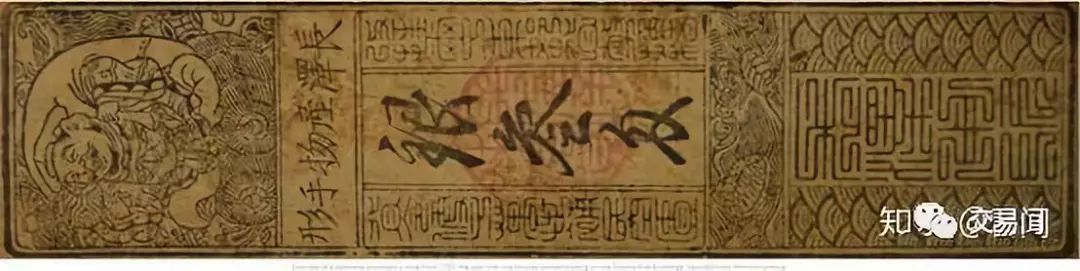

“夜袭和晨袭”、“前进三兵”、“反击线”带有此类名称的蜡烛图模式暗示,技术交易最初是在军事控制的时候开始的。在日本江户时代,交易商在寻求从大阪的大米期货市场获利时,进行了技术分析。

本間宗久(1724-1803)是一位投机者,实际上是一位早期的行为经济学家,他在著作中对技术模式进行了一些最早的描述,如《金泉》和《三只猴子的金钱记录》。他将趋势和逆转归因于人类在市场行为中表现出来的情感。在日本,技术商人使用的蜡烛图被称为坂田图,这是很好地指向了本間的家乡。

在东海的另一边,儒家的书卷发表了一些经验法则,帮助预测中华帝国的繁荣的市场的价格走势。一本叫做“Essential Business”的书卷解释了“没有一件物品在100天内保持昂贵,没有一件物品在100天内保持便宜”。同样的指南旨在向商人展示如何识别市场操纵,理解价格和数量之间的关系,以及如何轻易地发展出成熟的儒家性格。

这些只是学术界和实践者们所追寻的现代技术分析的众多先驱中的两个;其他的例子可以追溯到古巴比伦。

从江户时代开始,日本迅速向前发展到19世纪晚期,那时诸如股票价格收报机纸带之类的发明促使有关美国金融和商品市场的信息激增。芝加哥的大宗商品交易商密切跟踪价格变化,希望能预测到信托基金和集合基金等当时市场的主要参与者的行动。与此同时,在纽约,随着对华尔街兴趣的增长,金融记者查尔斯·道开发了股票平均价格来研究市场价格的运动。

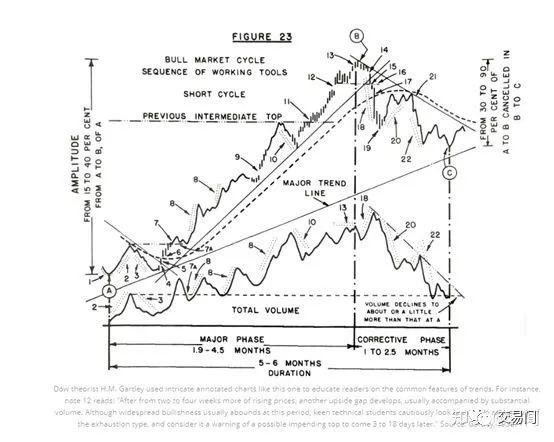

道琼斯利用其铁路和工业股票指数,在其创立的刊物《华尔街日报》上勾画出了将被称为“道氏理论”的概念。道琼斯观察到市场趋势有三种:

主要趋势,看涨或看跌,以年计量

几周或几周以上的次级趋势,抹去了主要趋势三分之一或更多的收益或损失。

几天的小趋势

1902年,道琼斯去世后,他的追随者扩展了他的想法,并试图通过驾驭趋势和在发现反转时提前下船来从市场中获利。道琼斯指数的追随者使用图表来识别这些机会。这样做的时候,他们经常和江湖骗子和蛇油销售员被关在同一个营地。

“我们看到许多可悲的人物艰难地从一个经纪人的办公室走到下一个,”道氏理论家加特利在1938年写道,“在他们的腋下夹着一些杂乱无章的图表,暗示着……市场确定将要做的事。”当被问到问题时,他们有许多解释,解释为什么以前的判断是错误的。”

与被称之为“图表派”的流氓们相关联的风险,并没有使大多数道氏理论家泄气。传统的图表模式,如头肩顶,旗帜和三角旗,黄金和死亡交叉,可能是今天的技术分析师所熟悉的。

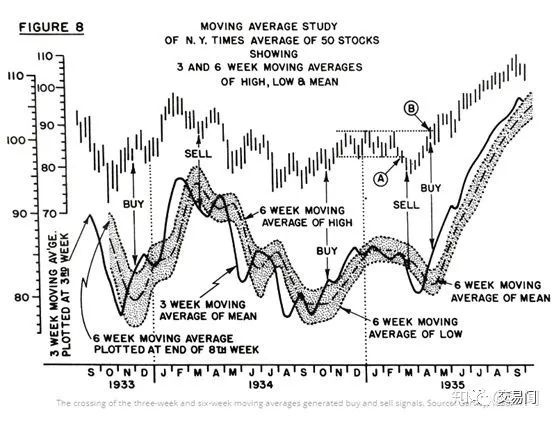

不过,并非所有道氏理论学家的工作都是假的。他们的武器库中的一个关键武器是移动平均线交叉。后来许多人在该信号中找到了经验证据。

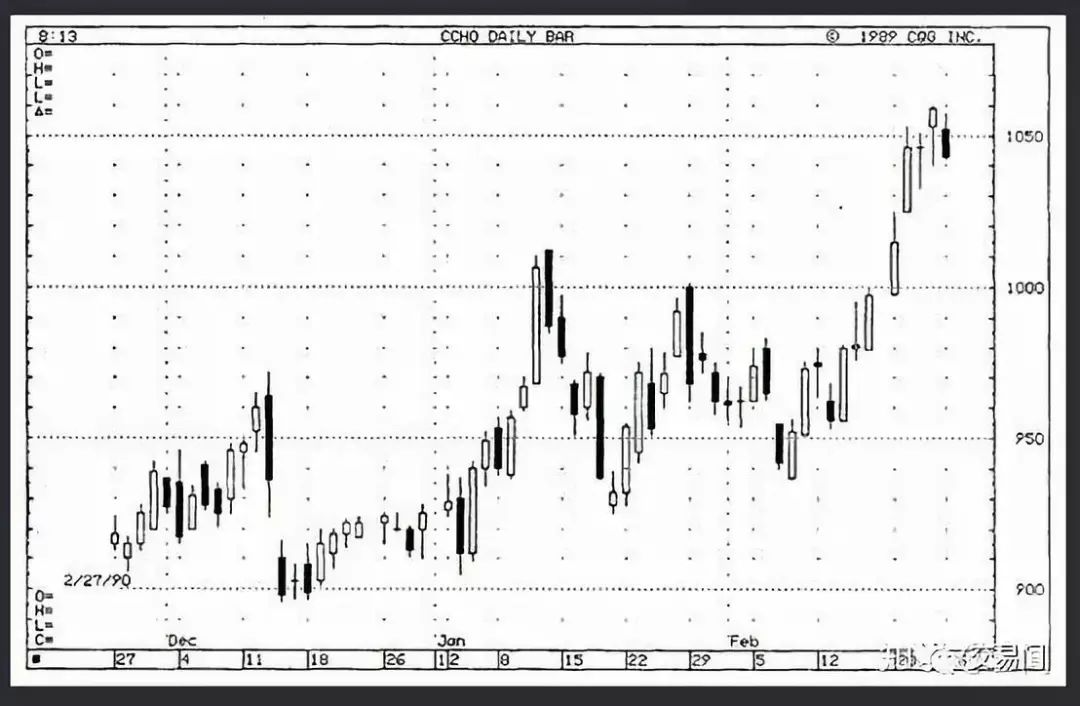

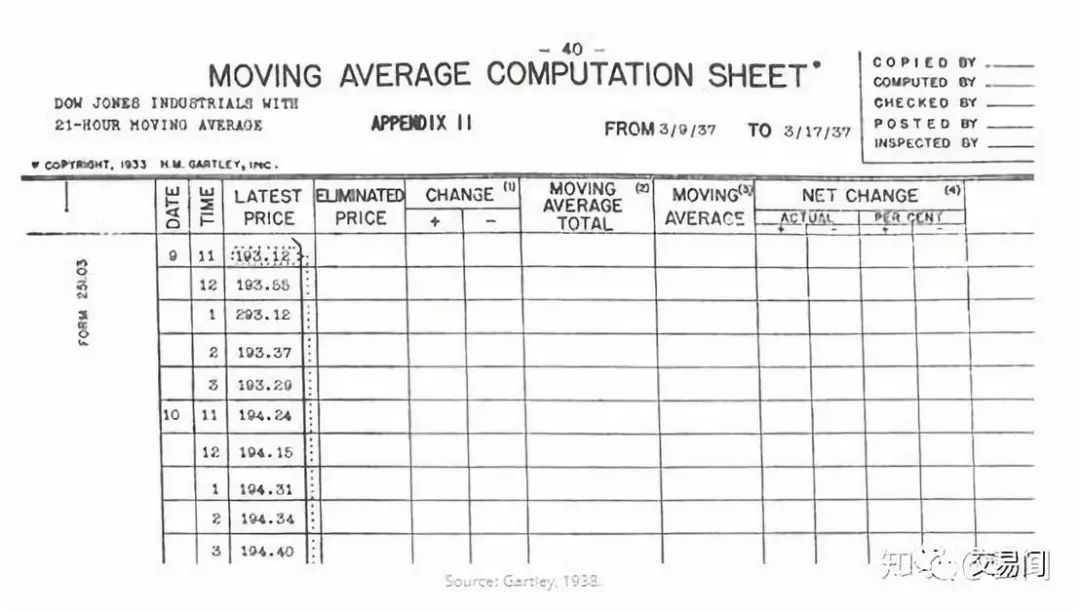

通过手动计算更新如下所示的计算表,不同周期的移动平均交叉可以提供买卖信号。如今,简单的趋势跟踪系统的核心是类似的想法。

20世纪下半叶,和技术分析有微弱的继承关系的系统化策略被商品交易商和对冲基金广泛采用,后来又因为电脑而如虎添翼。

社会学家兼记者阿尔弗雷德·温斯洛·琼斯(Alfred Winslow Jones)被认为创立了第一家对冲基金。他主张在《财富》杂志上找到市场的情绪波动。40年代,他曾经在《财富》杂志工作过。

与此同时,大宗商品交易商理查德·唐奇安(Richard Donchian)在遵循基于5天和20天移动平均值交叉的策略的基础上,开创了分散化趋势策略。1949年,他创立了第一个公共的管理期货基金——期货有限责任公司。

信息技术的进步很快为投资管理实业家们提供了在大量历史数据上统计测试技术模式和开发基于计算机的策略的能力。

例如,迈克尔·亚当、大卫·哈丁和马丁·卢克(译者注:三人创立Man AHL。而大卫·哈丁后来又创立了元盛)使用计算机分析了20世纪80年代的历史价格数据,在检验投资信号中带来了经验性的严格性。早期技术分析师松散的分类实践正缺乏这样的严格性。在元盛,大卫·哈丁继续提升这种方法到模式识别,建立一个将科学方法应用于投资的大型研究团队。

从18世纪日本用于大米衍生品交易以来,对价格模式的分析不断发展。如今,很少有真正的投资公司以技术分析为核心。然而,投资管理行业中有一个欣欣向荣的部门,它运用先进的技术和统计技术来测试有关市场行为的假设。

ps:点击阅读原文,即可关注雷闻知乎账号。

往期精彩