全球最大资管掌门人养成记:神灯护体,谁与争锋

他出生于美国加州的小城市,老爸开鞋店,老妈在大学教英语。他颜值普通,禀赋平平,与少年班无缘,哈佛耶鲁更是想都不敢想,凭自身努力,他考进了家附近的州立重点大学。本州学生学费打折,性价比高。他读了政治经济学,感觉找工作艰难,又在本校读了个MBA。

那是1976年,MBA毕业的他23岁,拿到华尔街的敲门砖,欢天喜地搬去大城市纽约,进入投行。投行精英们大多势利,谁也看不上他,大家丢给他一摊当时不入流的生意——债券交易。没想到他捣鼓一下,还整出了大名堂。

那时华尔街几乎没有电脑,他和同行们开发出来的抵押贷款证券市场,深刻影响了华尔街未来走向,多年后还引燃了2008华尔街金融海啸。

到这里,故事才刚刚开始。

他找到安身立命的本领,自以为事业处于上升期,却又在交易中赌错方向,仅仅在一个季度内,就给老板亏掉1亿美元。

即使是在今天,1亿美元也是很大一笔钱。更何况那是1986年。刚刚升了合伙人的他,被投行扫地出门。他眼睁睁看着大好前程,因为自己的“错误”毁于一旦。

这个被打入十八层地狱的“失败者”,不得不面对最窘迫的自己。仰天痛哭之余,他问了自己那几个北大保安每天都要问来访者的问题:我是谁,我是干嘛的,我要去哪里?

这位严酷审视自己的年轻人,就是贝莱德集团的创始人、CEO拉里·芬克(Larry Fink)。

贝莱德集团如今是全球最大的资产管理公司,手持“神灯”阿拉丁系统势不可挡。截至2018年9月底,管理规模6.44万亿美元。客户包括全球中央银行、主权财富基金和养老基金。

芬克,被称为华尔街最强大佬,美国政界也都敬畏他三分。各国政府高官和华尔街巨贾都想听他的意见。

因为他的低调,普通人对这位大佬的认知极为有限。芬克和他结婚35年的妻子在纽约州有一座农场。某次他的邻居因为从芬克家经过的马道被封掉,大发雷霆。当被告知主人名字时,邻居一脸茫然:谁是Larry Fink?

一亿美元买来的教训

◆ ◆ ◆

芬克出生于1952年,青春期赶上了自由主义流行的60年代。他骨子里也印上了民主党的基因。被东家第一波士顿银行炒鱿鱼时,芬克还是个血气方刚的小伙子。

其实直到亏掉一个亿之前,芬克都是公司的红人。他骨子里极具创新精神,是资产证券化市场的核心推动者。

金融的本质就是价值的跨时空交换。跨时空很好理解,比如今天的我向明天的我借钱,或在A城的我向在B城的某富二代老板借钱。

而所谓资产证券化(debt securitization),是基于这一原则的放量应用。它让银行等房贷机构把存量贷款(实质是未来的现金流)打包卖给第三方。第三方再层层打包包装,可能再卖给第四方、第N方。反正最后本金收不收得回来,跟银行已经没啥关系了。但银行卖出贷款,就能再放贷给新客户。需要资金的穷人就能比较便宜和方便地获得流动性。

芬克的金融创新当时影响了全世界最牛的企业。他主刀帮通用汽车成功地卖掉了64亿美元的车贷,这成为写进教科书的案例。

更具讽刺意义的是,芬克当时还跟同事一起帮Fannie Mae卖掉了10亿美元的住房抵押贷款证券(MBS)。到2008年年底,美国14.6万亿的房贷中,一半都已经被证券化了。而其中5万亿的证券化产品是被美国政府支持的实体担保的,最大的两个就是Fannie Mae和Freddie Mac。

如果从后视镜看,资产证券化不断被资本和贪婪人性推向极致,成为2008年次贷危机“祸根”。但这在当时,不仅积极地给金融市场提供了流动性,也提高了全社会的生产力,属于积极的金融创新。芬克也为此深感自豪。

芬克激进、勤奋,他任职期间帮公司赚了10亿美元。并且做到投行债券交易部一把手。旧同事们回忆,芬克那时极具攻击性,野心勃勃。他对风险的喜好极大,下大注从不手软,也不介意游走于灰色地带。

不过一切功绩和荣誉,都在他亏掉1个亿之后,灰飞烟灭。

折戟的芬克反省自己的自以为是。“我太过自信,觉得把市场搞明白了。但其实我们没留意的时候,世界已经变了。”

和所有的失意者一样,他陷入深深的自我怀疑,不知道自己是否应该做交易,是不是应该继续留在华尔街。

芬克得到最深刻的教训是“成功和失败同源”:造就一个人的,迟早要毁掉他。赚钱的时候,芬克并没有理解自己承担的风险,而仅仅是觉得自己牛X。当市场发生变化,并超出他的理解时,他被狠狠地煽了耳光。

他用一亿美元买来的教训,就是一定要控制好风险——不管是赚钱还是亏钱的时候。他暗自发誓,如果不能完全理解自己承担的风险,就坚决不应该交易。

他更敏锐地察觉,他在投行服务的那些看似高大上的客户,不管是养老基金、大机构,还是政府,对风险也毫无概念。

社交之王

◆ ◆ ◆

离纽约曼哈顿贝莱德总部两条街之遥,有一家老派的意大利餐厅。

餐厅有两个亮点,第一,这是华尔街投行大佬刷存在感的地方,他们常来这里见人。第二,价格不菲。最便宜的午餐,百元美金起跳。

芬克是餐厅常客。他最喜欢在餐厅靠窗的一排座位和同行侃大山——这里被称为CEO专区。

在美国的电视上,专家芬克略秃头,戴着眼镜,对利率、美元、国债收益、金融监管滔滔不绝,满满上流社会的精英派头。然而私下的芬克截然不同。他朋友形容他在饭局上幽默、热情、说话很毒,一点不害怕得罪人。

直言直语的芬克从来不忌讳自己对高盛的厌恶。他只用高盛做交易,从不用他们的投行业务。

在许多华尔街大佬的心中,在金融危机后的阴影中崛起的芬克是神一样的存在。摩根士丹利老大John Mack这样总结芬克的优点:“他对生意运作了如指掌,理解风险、理解市场、也没有犯过什么大错。”

在信息就是金钱的华尔街,芬克还有个无人能及的优势:他是所有八卦的中心。街上谁做了什么deal,谁要跳槽,谁在闹绯闻,都逃不过芬克的双眼。

芬克具有极强的社交能力,他可以从别人的只言片语中捕捉到自己需要的信息和反馈。他还很乐意分享自己的独家八卦,经常讲到一半的时候,戛然而止,吊足对方胃口。

据华尔街的人讲,这哥们最喜欢说的一句开头是“我跟华盛顿的领导”是这么说的。(“As I told Washington”)

华盛顿对芬克的厚爱让许多大佬眼馋。2008年金融危机顶峰时期,美国财政部和美国联邦储蓄银行同时向芬克求助。换句话说,贝莱德直接辅导美国政府灭火救市,参与到J.P.Morgan收购贝尔斯登、美国政府出手救AIG、Fannie Mae,Freddie Mac等特大救市案。

如今贝莱德和美国政府的关系已经千丝万缕,不可分割。贝莱德直通过阿拉丁系统管理政府从贝尔斯登和AIG接手的1300亿美元的有毒资产;它同时监测Fannie Mae和Freddie Mac的5万亿资产,贝莱德还被纽约联储雇佣,负责用阿拉丁系统对其买下的1.2万亿的MBS进行风险分析。

从政府那里赚来的几亿服务费对贝莱德来说不值一提,更让同行嫉妒的,是他得到了华盛顿领导的心。

华尔街的大部分投行又做自营交易,又要帮客户管钱,这其中牵扯重大的利益冲突。在那本知名的《我为什么离开高盛》中,一位从斯坦福毕业的高盛前雇员充分描述了自己亲历的这种冲突。据他揭示,虽然一直高叫客户利益至上,但自从高盛开始自营,就常跟客户反着方向交易。他们只在乎从客户那里赚取手续费,并不真正关心客户的利益。

贝莱德只为客户管钱,就从基因上杜绝了利益冲突的问题。其实不仅仅是美国政府,华尔街的许多大佬也喜欢芬克,觉得他更客观、中立,虽然口无遮拦,却更直接可信。

神“灯”护体

◆ ◆ ◆

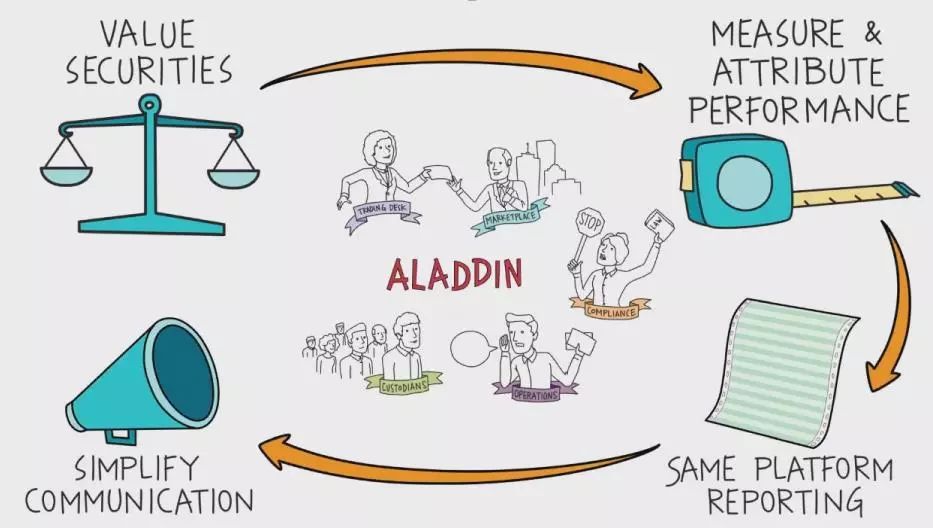

芬克和贝莱德帝国的崛起,和他的“神灯”阿拉丁(Asset Liability and Debt and Derivative Investment Network)密不可分。

芬克1988年加入黑石,从灰烬中重生的,在母公司内部搭建独立的贝莱德资产管理团。从那时起,他就把通过技术系统进行数据分析和风控作为贝莱德的立命之本。一个小细节,当时贝莱德四分之一的创始人来自风险管理领域,这是非常罕见的。

芬克总结自己第一份工作亏钱的硬伤,就是缺乏一个工具去理解和控制风险。因此赚钱的时候不知道怎么赚的,亏钱的时候也不知道怎么亏的。

关键词是“工具”。要及时梳理,并分析组合中不同资产错综复杂的关系,以及对万亿级组合的潜在风险,这不是拍脑袋能解决的。芬克打造的风险管理神器,是一个基于大数据、能对投资组合进行全自动化风险分析的系统。

超过5000台电脑,24小时不间歇地运作,将近一千名工程师孜孜不倦地工作。这就是强大的阿拉丁。

在一群工程师、数学博士、分析员和程序员的维护和建设下,阿拉丁系统可以实时模拟每一个宏观因素:利率、通胀、经济数据、GDP增速、大国之间贸易战等因素,可能对组合造成的影响,为数以千万计的投资标的分析风险。

阿拉丁的“事前”风险管理,体现在其基于几百万个可能情景的模拟,自动化预测可能带来的收益的波动,以及组合之间关联。比如它能在脱欧事件发生前,精确预测某个310亿美元的基金会损失79个BP。当朝鲜往日本发射导弹时,阿拉丁直接告诉某基金经理他需要买4亿美元的国债来对冲风险。在“事后”管理这块,阿拉丁帮助客户对风险进行估测和管理。

比如2008年金融危机期间,美联储用它来计算正在倒掉的贝尔斯登到底有多大的亏损。欧债危机中爱尔兰、希腊政府和ECB都使用阿拉丁来处理危机。

阿拉丁并非一日造成。它的演进与贝莱德的并购的步伐同步:当通用电气公司1994年聘请贝莱德清算投行Kidder,Peabody&Co时,芬克第一次把技术平台用于外部项目。1997年他把软件更名为Aladdin。2003年贝莱德收购管理哈佛捐赠的State Street Research。2009年,贝莱德决定以135亿美元收购BGI。这笔交易使得贝莱德一举成为全球最大资管公司。更重要的是,阿拉丁再次统一BGI的资产管理平台,阿拉丁增加了在ETF领域的专长。

如今,阿拉丁系统为全球逾200家机构管理的约14万亿美元资产提供风控模型。它每天进行几十万次交易,每周进行超过十亿次的预测。

强大的阿拉丁也正成为贝莱德重要的收入引擎。芬克在2017年接受彭博专访时说,技术目前为贝莱德带来7%的收入。他希望5年后,能把这个比例增加到30%。

中国很重要

◆ ◆ ◆

芬克的职业生涯,曾立身于两大金融革命的中心:资产证券化,积极管理资产转为被动管理。他下一步将带领贝莱德何去何从?

无需质疑,中国是芬克心中更大的一盘棋。芬克把贝莱德在中国的发展称为“首级任务”。并批评川普的贸易战,认为这会让美国“短期小赢,长期大输”。

芬克与中国高层关系良好。2018年2月底,时任中财办主任刘鹤首次赴美斡旋,会见的五位美国企业界高管,其中之一就是芬克。其他四位是摩根大通、高盛、波音国际、安达集团总裁。

今年7月,贝莱德在中国发布首只A股私募产品,年管理费仅0.75%。无奈今年受A股整体下跌,基金表现不佳。贝莱德布局长线,定位是“做中国资本市场的深度参与者”。可以预见科技和大数据,将是贝莱德拓展中国市场的优势和抓手。

2016年秋天,芬克回到他的母校,加州大学洛杉矶分校,在毕业典礼上发言。

作为UCLA有史以来最成功的校友之一,芬克的发言主题,竟是他亏钱的过去。他讲述了自己第一份工作,从红人到被炒鱿鱼的过山车的经历,自己的沮丧,分享了他对盈亏同源的反思。他说,无论失败成功,我们都需要懂得谦虚,我们要懂得自己知识和能力的极限。

金融危机之后,贝莱德与先锋集团、道富三家专注于被动管理的公司成为标普500指数90%公司的最大单一股东。今年芬克给全世界的CEO发出一封信,警告大家要开始思考公司怎样给社会创造的长期价值。

身为超级富豪,芬克一直不忘自己平凡的出身。他热衷慈善,珍视财富给自己反馈社会的机会:“我真的很幸运,现在的成功超越了我最疯狂的梦想。我和我的妻子从来没有想过我们会创造这么多的财富。”

普通人家出生的他读研究生时,曾因一度缺钱,和老婆去倒卖二手车,最后赚了几百美元。“但你知道(小时候穷)好处在哪里吗?从小到大,我们从来没有任何多余的欲望。”他说。

在给母校学子的毕业典礼发言中,芬克这样总结呈词:“当你失败的时候,不要掩盖,解决问题,吸取教训。当你成功的时候,不要自得,你要狠狠检视你的成功,比你失败的时候还要看得更仔细。”

虽然职业生涯后半段颇为风光,但芬克在投资上也犯过一些难堪的错。比如他在雷曼兄弟倒闭前3个月入股雷曼。贝尔斯登倒闭后,芬克还建议投资人把钱放进危险的高收益债。他还高价下了曼哈顿某房地产项目。他的客户(美国最大的养老基金)参与这笔交易,结果亏了5亿美元。

芬克承认自己会因为亏钱而失眠。他说:“你管钱,你就会犯错,你绝对不会百分百正确”。

毕竟这个世界,在乎自己百分百正确的人已经比比皆是。

*参考文献

Larry Fink’s 12 Trillion Shadow,Vanity Fair

BlackRock's Edge:Why Technology Is Creating The Amazon Of Wall Street,Forbes

Larry Fink’s letter to CEOs

Can anyone bury BlackRock,Institutional Investor

专访贝莱德CEO芬克:如何成为新一代华尔街教父,财新周刊

华尔街巅峰系列