曾在东北摆地摊,如今要把麻辣烫做上市,门店近6000家

杨国福的主要收入来源,并不是一般人理解的加盟费,而是通过自有供应链以及第三方采购向加盟商出售餐厅所需的各种货品。

曾经不起眼的街边小吃麻辣烫,也在奔赴资本市场。

2月22日,上海杨国福企业管理(集团)股份有限公司向港交所提交招股书,正式冲击“麻辣烫第一股”。

招股书显示,截至2021年9月30日,杨国福品牌旗下共有5783家餐厅,包含3家自营餐厅,分布在中国31个省市的5759家加盟餐厅,以及21家海外加盟餐厅。

根据弗若斯特沙利文,截至2020年12月31日,按照商品交易总额和餐厅数量,在中国麻辣烫市场和中式快餐市场,杨国福均排名第一。

值得注意的是,IPO前杨国福没有任何融资历程。也就是说,杨国福在发展过程中没有借助外部资本的力量,凭借一己之力冲向二级市场,这在目前的企业IPO中并不多见。

将普通的街边小吃麻辣烫开遍全国,成为细分市场第一,杨国福有何过人之处?想要登陆资本市场,有哪些新故事可以讲?作为传统餐饮企业,曾没有上市计划的杨国福又为何开始拥抱资本?

尽管麻辣烫起源于四川,却是由东北人发扬光大的,有道是“四川的麻辣烫,东北最正宗”。而杨国福正是东北麻辣烫中当仁不让的“老大哥”。

成立于2003年的杨国福麻辣烫,经过十九年时间,从一个街边小吃店发展到如今近6000家门店,过程中有几个关键节点。

在《财经》杂志对创始人杨国福的采访中,2000年左右,他和妻子朱冬波在哈尔滨卖烤肉串和铁板鱿鱼,发现本地有一家麻辣烫生意非常火爆。

他开始研究起麻辣烫的底料,经过无数次试验,终于在2003年开出第一家“杨记麻辣烫”。新店开业半天就售罄,生意兴旺程度可见一斑。

随后几年,杨国福的亲戚朋友也加入了卖麻辣烫的队伍。在当时,虽说是“加盟”,其实并没有支付加盟费,只是使用“杨记麻辣烫”的牌子和汤底配方。

第一次转折发生在2005年,这时杨记麻辣烫已有二三十家规模,麻辣烫进入门槛不高,竞争对手也越来越多。这一年,杨国福用自己的名字注册了商标。2006年,杨国福麻辣烫正式开放加盟。

麻辣烫最初是按碗售卖,每碗有固定菜品,杨国福也不例外。但随着开店成本的上升,固定价格的麻辣烫利润空间越来越小。2009年,杨国福首创了麻辣烫“自选称重”模式,让客单价大幅提升。后来被同行广泛应用,几乎成为麻辣烫的标准售卖模式。

第三个关键节点则是2010年到2013年之间。2010年杨国福麻辣烫的加盟店已经超过1000家,稳坐东北麻辣烫第一把交椅。但随着门店数量的增加,暴露出公司组织结构松散、管理体系混乱等问题,导致无法形成品牌效应。

此后两年,杨国福暂停加盟业务,进行品牌升级和业务调整,确立了“巴蜀文化+时尚快餐+麻辣元素”的品牌策略,同时也将加盟流程正规化。2013年,完成品牌升级的杨国福麻辣烫在北京建外SOHO东区打造了200平米样板店,并从北方市场向全国扩张。

2015年,杨国福将总部迁至上海。也是这一年起,杨国福麻辣烫建立了自有研发和制造中心,开始往供应链上游布局。这是其完善整个商业模式的最后一个关键动作。

2018年,杨国福在成都的自建工厂投产,年产值约为2亿元,生产规模可以满足1.2万家加盟店的调味料需求量。

从股权关系来看,杨国福麻辣烫是典型的家族企业。IPO前,杨国福和妻子朱冬波分别持股为38.79%,其子杨兴宇持股为19.39%,合计持股96.79%。

不靠加盟费挣钱

带着细分市场第一的光环,整体来说,杨国福麻辣烫是不差钱的。

招股书披露,2019年和2020年,杨国福麻辣烫的营收分别为11.81亿元和11.13亿元;同期录得净利润分别为1.81亿元和1.68亿元。

2021年前三季度,其营收从2020年同期的7.23亿元增加60.86%至11.63亿元,并已超过2020年全年营收规模;净利润则从2020年同期的0.94亿元增加114.89%至2.02亿元。

2019年、2020年以及2021年前三季度,杨国福麻辣烫的毛利率分别为27.9%、28.7%和30.2%。

在疫情反复的2021年,卖麻辣烫就可以有30%的毛利率和17%的净利润率,这是很多餐饮企业难以企及的。

杨国福曾对媒体表示,希望做“麻辣烫界的海底捞”。而海底捞2020年的净利率只有1.08%,2021年甚至发出盈利预警,预计亏损38亿至45亿元。

杨国福模式的最大特点是,将加盟制进行到底,近6000家门店只有3家自营门店,因此收入模式也与很多餐饮连锁公司截然不同。

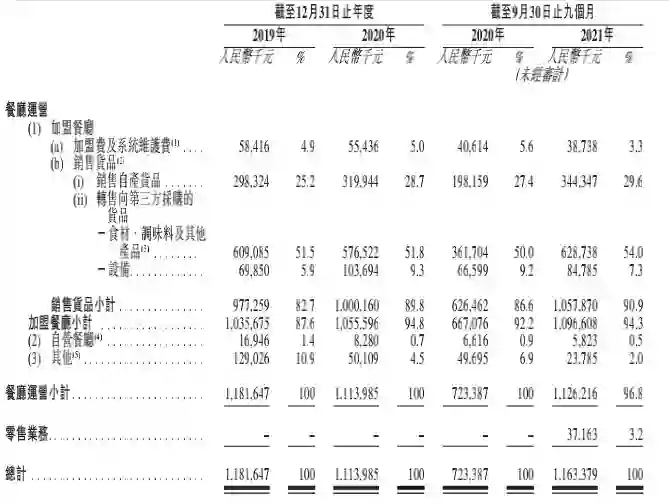

根据招股书,杨国福麻辣烫的收入组成分为“餐厅运营”和“零售业务”两大板块,其中绝大部分来自“餐厅运营”。而在“餐厅运营”板块中,“加盟餐厅”又占大头。

“加盟餐厅”收入又分为“加盟费及系统服务费”和“销售货品”,其中销售货品包括自产货品和从第三方采购的食材、调味料、设备等,自产货品主要是自营的四川工厂所制作的调味料。

2021年前9个月,“加盟费及系统服务费”占总收入的比例为3.3%;“销售货品”占总收入的比例则为90.9%。

来源:杨国福麻辣烫招股书

也就是说,杨国福的主要收入来源,并不是一般人理解的加盟费,而是通过自有供应链以及第三方采购向加盟商出售餐厅所需的各种货品,二者占总收入比例在2021年前9个月分别为29.6%和54%。

从供应链角度来看,杨国福倒是的确在学习海底捞——靠供应链来巩固护城河。杨国福麻辣烫自产货品的收入占比从2018年的25.2%增长到了2021年前九个月的29.6%。进一步提升供应链能力也是其募资的主要用途之一。这背后则是建立在市场持续扩张基础上的餐饮工业化趋势。

其实在商业模式上,杨国福与蜜雪冰城更为接近,都是通过加盟扩张门店,然后布局供应链并向加盟商出售所需货品。无论是麻辣烫还是现制奶茶,在制作工序上并不复杂,容易做到标准化,只要保证食材和调味料统一,就能在所有门店实现基本一致的味道。

对于麻辣烫好不好吃,消费者见仁见智。但就如同肯德基、麦当劳能够成为全球最大的连锁餐饮企业之一,关键不在于食物是否好吃,而在于完善的管理系统、稳定的供应链以及标准化的产品。

按2020年商品交易总额划分,中国前五大麻辣烫品牌餐厅集团分别为杨国福麻辣烫、张亮麻辣烫、觅姐麻辣烫、小谷姐姐和刁四麻辣烫,2020年的餐厅数分别为5238家、5200家、700家、600家和590家。杨国福与张亮构成了行业的第一梯队,占有绝对优势,后三者在规模上跟前两者根本不在一个量级。

根据弗若斯特沙利文的报告,2020年麻辣烫市场的餐厅连锁率约为22%,高于同年中国餐饮市场约15%的连锁率。到2025年,麻辣烫市场的连锁化率则预计增加到约26.0%。也就是说,加盟模式依然是连锁麻辣烫品牌采用的主要商业模式。

当然,比起自营,加盟模式往往风险更大。杨国福麻辣烫屡屡发生的食品安全问题为其品牌形象带来不少负面影响,食品安全风险也被写进招股书,“随着持续扩大规模、拓展地理覆盖范围以及延展货品和服务的品类,持续维持货品和服务质量可能会更加困难。”

此外,受疫情影响,杨国福加盟餐厅的单店收入也开始呈现下滑的趋势。2019年杨国福每家加盟餐厅的平均销售额为20.56万元,2020年降至20.07万元,到2021年前三季度再度下滑至19.18万元。其中一线城市的单店收入下滑最为明显。

在杨国福的开店规划中,未来三年内每年将以1000家门店的速度进行扩张,在维持一线城市的同时,会将重心放在进军规模更大的下沉市场。

中式快餐上市潮

成为国内麻辣烫市场第一的杨国福,还希望成为中式快餐厅之最。

事实上,根据弗若斯特沙利文的报告,按照2020年商品交易总额和餐厅数量来看,杨国福麻辣烫已然是中式快餐厅第一名。

排在杨国福之后的分别为张亮麻辣烫、老乡鸡、乡村基和李先生牛肉面,2020年的餐厅数分别为5200家、3100家、1100家和1000家,对应的商品交易总额分别为46亿元、41亿元、32亿元和25亿元。

然而,这前五大从业者合计仅占市场份额的2.9%。换句话说,中式快餐市场高度分散,整体规模化程度都不高。

另一方面,这一市场的增长速度却不低,按商品交易总额的总和计算,中式快餐市场在2020年的市场规模约为6590亿元,并预计将以10.1%的复合年增长率在2025年增至约10678亿元。

万亿级的市场规模意味着可观的扩张空间。这一趋势也让资本闻风而来,2021年餐饮行业融资中,兰州拉面、炸串等快餐小吃都成为VC争抢的热门赛道。

与此同时,快餐细分市场里的头部企业们也在加速寻求上市。杨国福之前,乡村基已经在港交所递交招股书,和府捞面、老乡鸡、老娘舅等也传言有上市计划。快餐行业俨然在疫情后掀起一股上市潮。

在这一时间选择扎堆上市,虽然有被VC、PE热捧之嫌,其实也可以看出,受疫情影响餐饮生意并不好做。上市募资不仅能够补充弹药,还能够帮助餐饮企业在供应链、数字化等方面有更大提升,从而进一步扩大规模。

从更大的视角来看,提升连锁化程度、拥抱资本市场也符合国内餐饮业的整体发展趋势。

据泰合资本统计,截至2021年5月,拥有14亿人口的中国,只有15家餐饮上市企业;但3.3亿人口的美国,上市餐饮企业有50家;1.3亿人口的日本,上市餐饮企业甚至达到97家之多。

过去,国内餐饮企业普遍习惯依靠现金流进行扩张,但疫情带来的冲击让他们对资本的认知发生了改变。

曾经扬言“永远不准备上市”的西贝集团创始人贾国龙在2020年底表示,如果有合适的时机,会选择资本接受其投资西贝。

杨国福在2019年也曾透露,发展过程中有外部资本伸出橄榄枝,但短期之内没有上市计划。

显然,杨国福的转变比贾国龙更彻底,短短两年时间,一只脚已经踏入港交所大门。

不过,此前的新消费品牌上市后市场表现并不理想,这也让部分投资人心有余悸。有投资人认为,杨国福并没有讲出什么新故事,还是需要靠扩张加盟店来实现营收增长,成长性并不高,也要小心出现“上市即巅峰”的尴尬局面。