京东、B站、拼多多等88家中企被美列入「预摘牌名单」,中概股或遭清零

![]()

新智元报道

新智元报道

编辑:袁榭 好困

【新智元导读】五一劳动节假期最后一天,美国证券交易委员会一口气把88家中国企业列入「预摘牌名单」。

第六批「预摘牌」名单有谁?

第六批「预摘牌」名单有谁?

这次新增的公司包括哔哩哔哩、拼多多、京东、携程、网易、小鹏汽车、蔚来汽车、科兴生物等,申辩截止日为美国时间5月25日。

除此之外的80家分别为,华能国际、中国铝业、亘喜生物、房多多、逸仙电商、36氪控股、汽车之家、满帮集团、雅乐科技、高途、云集微店、ATA Creativity Global、UT斯达康、流利说、腾讯音乐娱乐集团、天演药业、灿谷、世纪互联、怪兽充电、华住集团、泛华金融、优克联、慧择保险经纪、挚文集团、小牛电动、唯品会、荔枝、一起教育科技、云米、ATRenew、尚德机构、蓝城兄弟、中通快递、声网、亿航智能、凤凰新媒体、达达集团、小赢科技、中国南方航空、老虎证券、中国东方航空、中国移动、上海石化、晶科能源、涂鸦智能、360数科、虎牙直播、水滴公司、万国数据、阿特斯、网易有道、富维薄膜、迅雷、华米科技、广深铁路、看准网、中国石化、触宝科技、简普科技、乐信集团、信也科技、1药网、中国人寿保险、雾芯科技、斗鱼、途牛旅游网、宝尊电商、泛华金控、燃石医学、泓生资本、嘉楠科技、天境生物、趣店、中国石油、泛生子、欢聚集团、洪恩教育、秦淮数据、昱辉光能、泰和诚医疗集团。

上下滑动查看完整名单

显然,这比4月22日的第五批17家中国企业要多得多。

对此,财联社在报道中指出,由于近期上市公司披露财报时间较为集中,「预摘牌名单」所涵盖的公司也会随之快速增加。

理论上讲,在双方监管部门就中美审计监管合作达成协议之前,大部分中概股公司都会进入该名单。

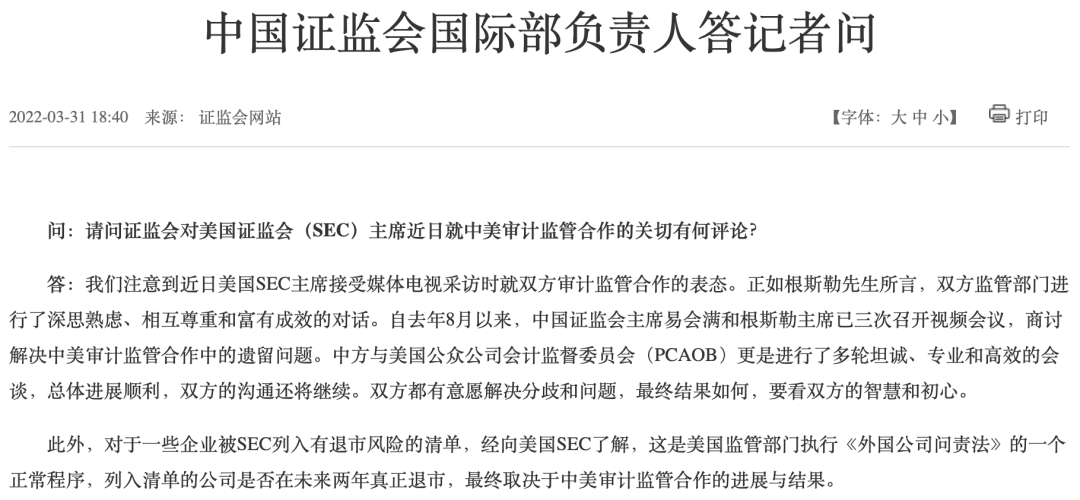

不过,即便是进入确定名单也并不意味着公司必然退市,中概股公司是否退市要看双方审计监管合作的进展和结果。

据双方监管部门公开披露的信息,双方正继续就监管合作保持密切沟通,加快推进合作。

截止昨日收盘,大部分公司的股价并未受到太大的影响。

不过,一起教育和房多多都出现了较大的跌幅,分别为12.45%和5.96%。

此外,有不少之前已经进入名单的公司也出现了下跌。

「预摘牌」危机:僵持中或有松动

「预摘牌」危机:僵持中或有松动

中美两国,在是否允许美国来人查阅所有在美股公开交易的中国公司的审计工作文件上,分歧时间已经长达二十年。

美方称中国公司的不透明机制与来源不清的资金涉嫌滥用了美股市场,而中方称美国的查账要求有碍中国境内的信息安全。

自从美国国会在2020年通过新法律以来,负责监督审计师的美国「上市公司会计监督委员会」和美国「证券交易委员会」一直在记录不遵守查账规定的公司。

连续三年内这些公司都没有满足美国SEC和PCAOB要求的话,在2024年初这些公司就会从纽约证券交易所和纳斯达克市场上完全被踢出。

不过在2022年4月29日,两国的监管机构之间的谈判似乎有一定进展。

根据彭博社报道,中方在与美国监管机构商量允许美方派人对中国公司进行现场审计的种种后勤保障细节。

匿名信源称,双方的监管机构正在协商如何让美国「上市公司会计监督委员会」(PCAOB)的一个检查员小组访问中国,以便他们能够梳理261家在美股上市的中国公司的审计程序、并现场查阅其中大多数的审计工作文件。如此达到保护这些已上市企业、并恢复新的中国公司在美股上市的目的

信源还称,双方现在会谈的进度,已经细化到在敲定美方人员来华的新冠检疫要求等细节上,

不过双方尚未就如何推进此事达成一致结论。

在美国证券交易委员会开始公布「预摘牌」临时名单后,谈判变得紧迫起来,因为这些中国公司将被踢出纽约证券交易所和纳斯达克股票市场的可能性突然现实了起来。

美国证券交易委员会主席Gary Gensler强调,新法律给他的妥协空间很小。

不过美国「上市公司会计监督委员会」(PCAOB)在官方声明中表态:「我们一直在与中国官方会面和接触,努力达成协议,但对最终协议的猜测仍然为时过早。」它早些时候曾表示,任何协议都只是「第一步」,PCAOB还要确保协议得到遵守。

据彭博社报道,中国官方现在表示出了一点弹性。4月底,负责每两周与美国监管机构例会的中国证监会副主席方星海称,双方达成协议的可能性很大。

4月初,中国证监会还称将建立跨边界的双边合作机制,以期将相关的审计检查工作以双方都满意的方式正规化。

3月底,中国的证券与金融监督部门们还表态,近年来第一次明确称支持中国公司在海外股票市场上市。

另据彭博社报道,中方在自身的规定上也有放宽。

之前按2009年证监会等部门规定,「在境外发行证券与上市过程中,提供相关证券服务的证券公司、证券服务机构在境内形成的工作底稿等档案应当存放在境内。」

这意味着对审计机构的现场检查只能由中国证监会的人员进行,或美方只能通过中国证监会获取信息,现在规定的实施或许也会有所松动。

在这场发酵了20年的对峙中展示弹性,将表明中国官方对提振当下的市场信心是认真的,并在发展经济和其他方面的考量之间取得平衡。

2022年度由于国内种种不利因素引发的中国经济下挫,再加上「预摘牌」危机引爆,让追踪在美股上市的中国企业的「纳斯达克中国金龙指数」一年内剧跌了69%。

考虑到这个指数在2021年2月才有新高,此般跌幅更加惊人。

据美国SEC数据,在2022年3月底,在美股上市的中国企业有261家,市值总额为1.4万亿美元。

长达20年的分歧,由瑞幸造假引爆

长达20年的分歧,由瑞幸造假引爆

之所以说此次危机发酵20年但近年才引爆,是因为2002年安然丑闻后,美国国会通过《萨班斯-奥克斯利法案》,要求所有在美股上市的公司,其审计工作都要接受「上市公司会计监督委员会」(PCAOB)派人亲自监督。

之前中国公司在美国上市的稀少,这个问题只是理论上的无法调和,实际被双方忽视。即使在中国公司赴美上市蔚为风行的年代,双方的和谐气氛也掩盖了此一难题。

但在川普总统任期内,美国与中国的经贸相关议题积累了双方相当大的负面动能。

2020年,瑞幸咖啡向美国证监机构提供的2019年财报被证实造假,年收入掺水逾3.1亿美元,引爆了中美双方的审计地雷。

美国金融界哗然:在贸易战断断续续的眼下,居然还有中国公司敢在美国顶风作案。

2020年同年,在美国国内党派政治态势对立严重的背景中,两党不多的全面共识,就是新立法收紧美股上市公司的审计监督要求。

然后就进入了当下的双方对峙不妥协阶段:

美国PCAOB称在美股上市就得守美国法律,必须接受PCAOB派员到场监督上市公司审计的全过程;

而中方不接受,称上市公司审计遵循公司属地原则,只能由属地所在国官方监管机构进行到场监督。

2022年3月,美国的SEC主席Gary Gensler称,眼下美国监管机构的执法重点已经被带动到关注不合规国家、而非特定公司上了。

也就是说,只要上市公司同时在中国大陆/香港和美国上市、在两地发表年度财报,被美国SEC列入「预摘牌」名单就是早晚的事。

改变境况的责任,不在个别公司,而在两国官方机构。

参考资料:

https://www.bloomberg.com/news/articles/2022-05-04/jd-com-pinduoduo-added-to-chinese-companies-facing-delisting

https://www.bloomberg.com/news/articles/2022-04-29/china-and-u-s-negotiate-on-site-audit-checks-as-delistings-loom

https://www.washingtonpost.com/business/how-the-us-is-moving-closer-to-delisting-chinese-firms/2022/04/29/82db7596-c776-11ec-8cff-33b059f4c1b7_story.html

https://www.sec.gov/hfcaa