话少路子野,建设银行发动科技进攻

▲点击上方 雷锋网 关注

文 | AI金融评论

来自雷锋网(leiphone-sz)的报道

雷锋网AI金融评论报道,笔者近日回乡,见一些商户提供的支付二维码,不是微信,不是支付宝,也不是银联,而是建设银行的龙支付。

正当笔者感叹中国建设银行的创新和顽强的反抗精神时,发现建设银行的金融科技创新远不止这些。没有铺天盖地的宣传,没有叫板未来的呼喊,但无人银行、无感支付、刷脸支付、金融科技子公司、金融+生活场景升级……一个不落。

成立建信金融科技,希望不是随波逐流

据雷锋网AI金融评论了解,建设银行已成立全资子公司——建信金融科技有限责任公司(下称建信科技),注册资本16亿元,并于2018年4月18日正式亮相。

在定位上,建行将建信金融科技称为“赋能传统金融的实践者、整合集团资源的链接者及推动银行转型的变革者”,在金融与科技的各细分领域不断深耕融合,以创新的产品,支撑建行集团;同时,期望通过内部科技积累,以共享的平台给同业提供技术输出。

据介绍,建信金融科技之于建行,应扮演类似平安科技在平安集团中的角色。据悉,创立初期,建行将原总行直属七个开发中心与一个研发中心近3000名员工划转至建信金融科技,主要服务于建行集团、各子公司和合作伙伴,并提供科技输出等外延性服务。

那么,建信科技主打的市场策略会是怎样的呢?

首先,目前看来,众所周知,金融科技输出的模式中,一方面,目前已经形成了兴业数金、招银云创等银行系科技子公司,以及腾讯金融云、阿里巴巴金融云等为代表的互联网系公司,以云平台为基础,整合AI、大数据、区块链等技术应用解决方案进行输出的格局。

关于建信金融科技的现有介绍中,未有提及云计算平台服务。所以,这也意味着与当前以基于云平台整合AI、大数据等应用来做技术输出的路子不尽相同。

另一方面,金融科技市场中,也遍布着垂直于面向各银行业务细分领域的创新创业公司,包括征信、风控、反欺诈、智慧营销、人脸识别等技术提供商。那么,建设银行这3000人的IT团队,会是都围绕这些细分领域而进行基础研发,以孵化成熟的工程化方案吗?

事实上,金融科技的含义不止这么局限。现在热热闹闹的市场中,有一些银行转型的根本问题,尚未得到解决。

雷锋网此前报道《农行、招行已大规模应用“刷脸取款”,中小银行为何还未上道儿?》中指出,中小银行的开发能力和技术实现速度远不如大行,它们无法应用很多的前沿技术,其中重要原因是还无法将新技术部署在全渠道中。

目前银行平台普遍包括手机银行、网上银行、智慧柜员机、ATM等等,如果要应用AI、生物识别、大数据等技术,银行后台至少需要解决传统架构的升级和统一。只有使用统一的技术标准,才能使得人脸识别技术解决方案、用户画像解决方案等新技术应用,前端渠道统一共享后台的数据和技术。

全渠道部署技术壁垒比较高,很多中小银行目前并不具备足够强的能力去做这么大规模的技术开发,而且需要耗费很长时间。然而,前期的信息化基础缺乏,谈“上云”也是不现实的。

那么,建设银行有可能会花精力解决这个问题吗?

雷锋网(公众号:雷锋网)AI金融评论注意到,建行称,成立建信金融科技有这样的背景:2017年,建行花了6年时间搭建的新一代核心系统竣工,全面提升了信息化水平。为应对互联网的跨业竞争,该行启动金融科技战略,制定了科技体制改革方案。

建行信息技术管理部总经理兼建信金融科技副董事长朱玉红介绍,这个改革方案实际上是对建行现行治理结构一个大的结构性优化。

《上海证券报》报道指出,在朱玉红对建行金融科技战略及金融科技子公司的相关功能表述中,“提升企业级管控能力”出现的频率极高。

以业务流程改造为例,建行原来有一万多个业务流程,各业务品种有自己的凭证及风控要求等。在完成企业级整合后,一万多个业务流程形成了800个标准活动,各类业务基于自身的要求,可以通过标准模块进行集中的调用和配置,大大优化了内部工作效率。

这是从银行自身运行效率的角度,对于银行客户而言,“智能化”体验也蕴含其中。

如果建行沉淀了这样的技术能力,能实现如此灵活的企业级管控能力。那么,建信的科技输出,重点是否会集中在帮助中小银行重构中后台设施?

如果是,这样的意义可谓大行之担当,比所谓AI升级等转型更为彻底地帮助银行机构自我颠覆。

但如果瞄准的市场不是这个,那耐人寻味了。

无感支付、刷脸支付:建筑业务护城河

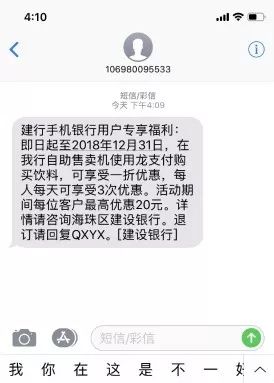

在支付这个业务上,建设银行是在争取的,包括使用优惠补贴、“黑科技”跟进等方式来吸引用户。

支付业务对银行业务的重要性来说不言而喻。据了解,建行旗下龙支付,在建设银行手机银行拥有入口,也拥有独立的支付钱包应用,均支持线上转账、线下支付,以及手机充值、生活缴费等贴近生活场景的功能服务。

除了优惠补贴,2017年11月,建设银行更是推出“一码尽扫”的支付二维码。据介绍,建设银行龙支付收款二维码是集龙支付/微信/支付宝/银联为一体的支付工具,收款直接入客户绑定的银行账户,无需提现。低费率、易清算,在“断直连”的监管要求下,龙支付此举无疑可帮助建设银行收拢更多支付数据和账户连接。

无感支付和刷脸支付

与此同时,建设银行也推出了多种前沿支付技术应用,以在更多场景中布局支付应用。

2018年4月17日,中国建设银行联手中国银联,在深圳正式落地“无感支付”。据介绍,从2018年开始,只要你在建行手机银行里把车与62开头的银联信用卡绑定,车牌就是建行卡。车辆出入智慧停车场、指定的洗车场和加油站等,自动识别车牌即可付费成功。

不仅“无需带现金”,在“无需掏手机”这件事上,做支付的也在努力满足这个用户体验。2017年9月,建设银行在部分地区和场景上线了“刷脸支付”应用。

无人银行:会成为趋势吗?

更猛的是,雷锋网AI金融评论此前报道,4月9日,位于九江路“银行一条街”的建设银行九江路支行,将其重新改造后的一层营业网点对外开放,这里成为国内首家“无人银行”网点。4月17日,这样的无人银行,建设银行在深圳也落地了一家。

随着科技的进步,业务压缩、成本高居不下等挑战,银行科技化转型更是趋势大潮。过去,银行相继利用人工智能、大数据、区块链等技术试验业务创新,包括智慧营销、直销银行、手机银行等,从2012年开始,中国银行、农业银行、招商银行等多数大型银行也试点运行智慧柜员机、机器人大堂经理等自动化终端,而“无人银行”是更为彻底的改变。

无人银行的运营,一方面降低银行运营成本,另一方面,也促进银行业务无纸化、数字化,以及人脸数据库等基础设施的补充和建设,这些都是业务智能化前提。此外,VR、AR等技术,也可方便银行触角伸向更多场景。据介绍,这家无人银行还是首个与书店、品牌商店等相结合的集金融、交易、娱乐于一体的场景化共享场所。

银行网点改造早就列入了各大银行日程表,四大行减少物理网点和柜员已成大势。《上海证券报》数据显示:

被称为“宇宙大行”的工商银行,2016年和2017年机构总数分别下降了298个和312个,其中,营业物理网点减少337个。

农业银行2017年一级支行下降21个,基层营业机构下降13个。

建设银行去年营业机构共下降65个,其中,二级分行增加4个,支行增加536个,但支行及以下网点减少606个。

中国银行所有分支机构增加49家至11605家,但基层分支机构下降了13家至10300家。

不过,根据雷锋网AI金融评论亲身体验,无人银行现场的机器人,智能化程度还不高。在没有人工复核的情况下,能够完成的业务操作也有限。

结语

根据媒体的报道,近来“银行们在金融科技上逆袭”的讨论甚嚣尘上。其中最受关注的是,持牌金融机构开始基于已有的消费习惯、用户数据和规模,进场收割消费金融。

但这算什么英雄?跟风罢了。

而至于今日建设银行的实践,建信金融科技今日介绍称,“公司的成立还有一层特殊意义,就是折射出科技发展至今,传统金融机构在应对冲击的实践中,对如何利用和管理科技资源已有全新的判断。从建行科技体制改革方案的基本思路来看,建行对科技扮演的角色、如何有效服务业务等有着清晰认识,并形成一套全新的科技创新治理结构。”具体是什么,难以知道。这能够代表最先进的金融科技生产力吗?也不知道,且看其今后的实践案例吧。

雷锋网诚招编辑、运营、兼职、外翻等岗位

详情点击招聘启事

◆ ◆ ◆

推荐阅读

关注雷锋网(leiphone-sz)回复 2 加读者群交个朋友