中国鲜花电商行业及用户研究报告

本文摘要:

1.传统鲜花产业存在供需信息不畅通、流通环节过多等痛点。

随着我国居民人均收入的进一步提高,鲜花消费总量提升,但传统鲜花产业在种植结构、技术效率、采后管理、交易流通等多方面存在痛点,无法匹配迅速发展的消费市场。

2.消费升级带动投资环境向消费端倾斜,鲜花消费场景和消费路径发生改变。

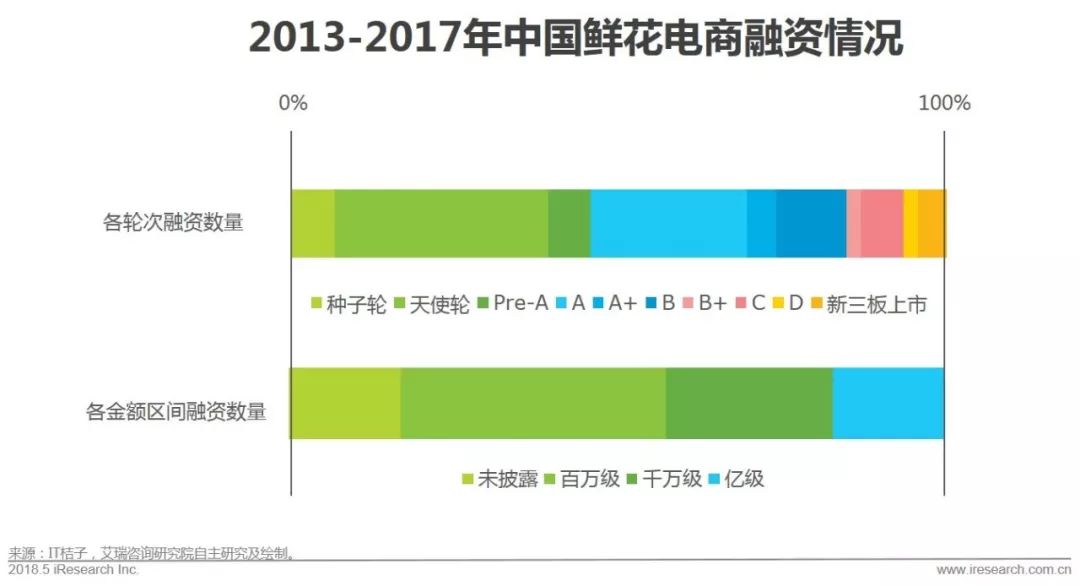

2013至2017年期间,鲜花电商领域共完成融资47笔,大部分是集中在B轮以前的中早期投资,相对应融资金额以千万级及以下居多。从时间上看,15、16两年是资本市场投资的热潮期,包括上市在内,15年共有17笔融资活动,16年15笔,占到五年间总体融资活动的68%。

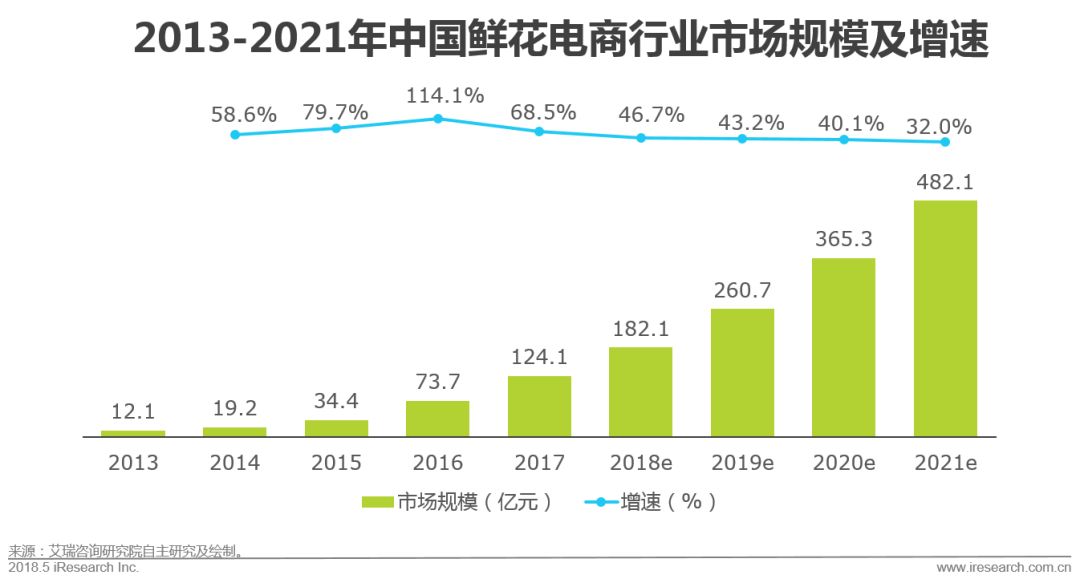

3.鲜花电商规模存在巨大增量市场,2021年预计规模接近500亿元。

人均收入的提升,促进了鲜花消费的逐渐兴起。除了礼品鲜花等存量市场向高端化、品质化方向的转变。2015年陆续入场的日常鲜花企业,开辟了鲜花消费快消化时代。2017年中国鲜花电商行业总体市场规模为124.1亿元。随着消费习惯的养成,加上冷链物流等基建设施的完善成熟,预计2021年市场规模接近500亿元。

4.供应链规划、运营效率及成本把控,是决定鲜花电商的成败关键。

鲜花电商供应链的核心相比传统交易模式,更加注重规范化和标准化,以保证鲜花品质。具体运营当中,物流和人工是目前最主要的费用,特别是物流,高成本的冷链物流应用比例加大。因此在物流方案设计上,需要根据订单规模、鲜花品类、区位因素等合理规划。长远来看一旦消费习惯养成、物流等基础设施配套完善以后,C端市场将释放更大动能。

5.未来鲜花电商需要精耕细跟,不断完善供应链管理与服务。

鲜花电商短期内可以依靠渠道便捷性、交易链条短等模式优势迅速打开市场,但针对单个鲜花电商企业而言,物流成本、产品耗损、品质管控、用户体验等多方面的因素都要去考虑,只有针对每个细分点更加纵深、精细化的挖掘,才能保证企业正常运营的情况下更快发展。

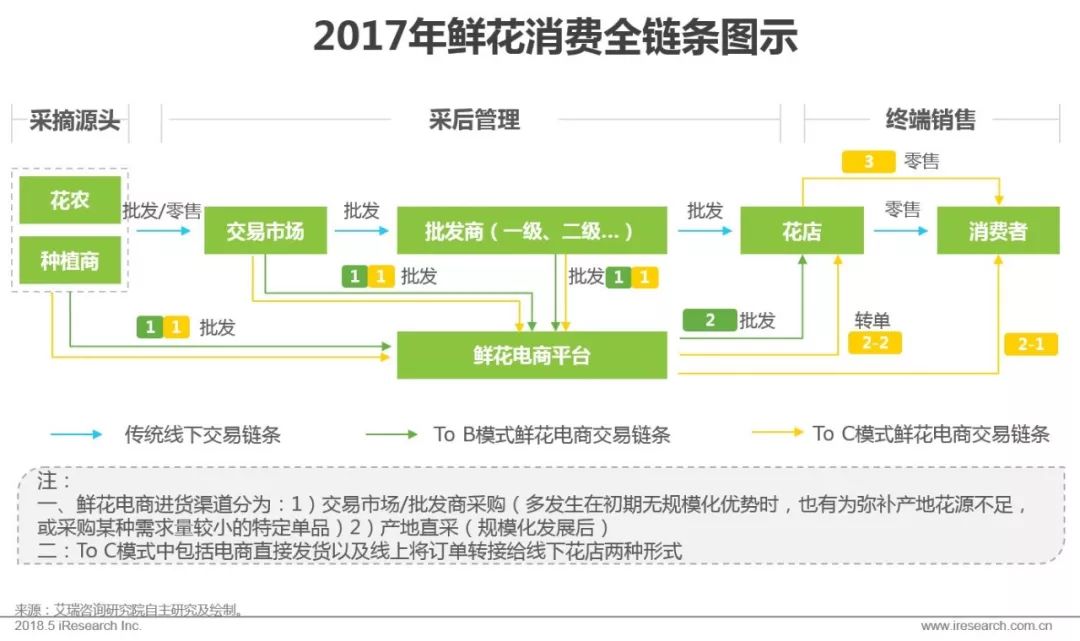

▌鲜花消费全链条图示

▌采摘源头

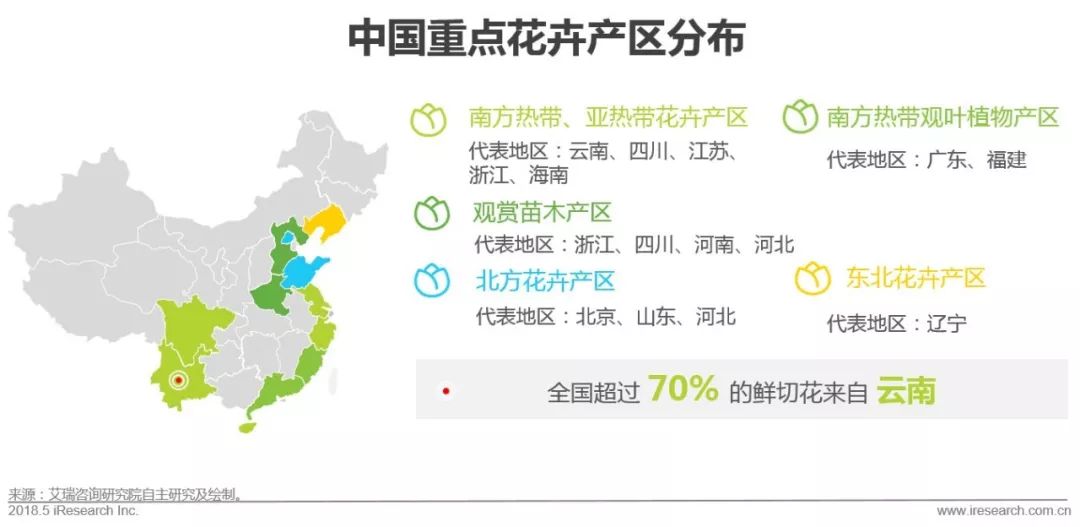

产区相对集中,全国70%鲜切花来自云南

我国重点花卉产区已经初步形成,品种结构进一步优化。区域化产业形成了以云南、四川、江苏、浙江、海南为重点的南方热带、亚热带花卉产区;以广东、福建为重点的南方热带观叶植物产区等。目前,以昆明为主的云南鲜切花在国内市场占有率超过70%,在香港市场的占有率达到40%,全国每10枝鲜切花中就有7枝产自昆明,出口市场涵盖亚洲、欧洲、美洲、大洋洲40多个国家和地区。

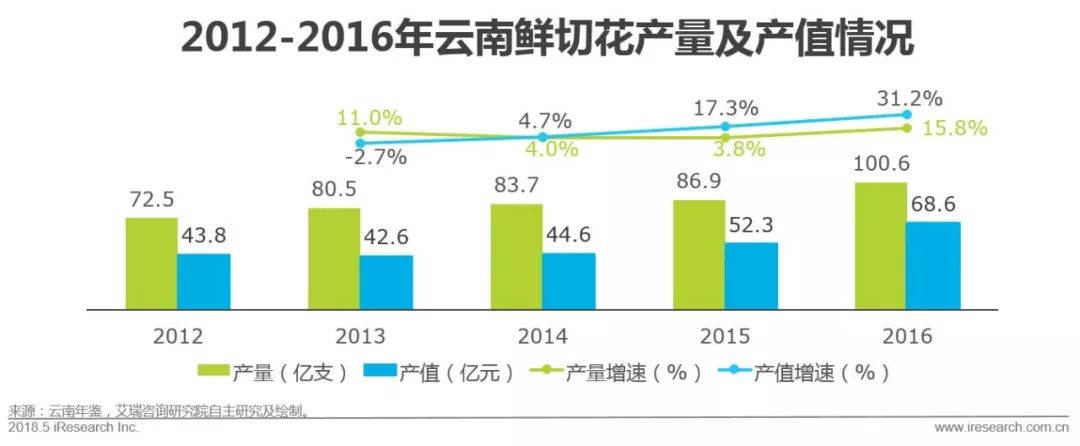

云南鲜切花市场蓬勃发展,产量产值创新高

2016年云南鲜切花产量100.6亿支,相较去年同期增长15.8%。2017年云南鲜切花市场总产值超过68亿元,增速高达31.2%,持续三年保持正向高速增长。

艾瑞分析认为,云南鲜切花产量提升的主要原因在于:1)种植面积的扩张,花卉生产区域由滇中为主向禄劝、江川、通海、玉溪、石林、宜良、弥勒、泸西、陆良等地拓展;2)规模化的企业运作方式,生产管理、种植技术等生产方式得到改善,减少恶劣天气及病虫害影响,且适合优质种苗及新品种的生产,优质花率高,产量稳定。但由于大部分土地仍掌握在个体花农手中,只有积极推动土地流转,再加上资本的投入,才能真正释放生产力。

总产值方面,由于消费升级以及电商兴起,培育了新的消费群体和消费习惯,有利拓展了终端消费需求市场。且电商对花的品质要求较高,好花难求,因此拉动价位上涨。且下游消费端对高品质、新品种鲜花的需求,影响上游品种结构调整,例如传统玫瑰种植面积减少,洋桔梗、绣球等新品种种植面积扩大,行情走俏等,相应带来产值提升。由于目前鲜花消费市场远未饱和,未来五年内,产值会进一步增长。但随着市场教育的进一步完善,消费者对鲜花价格逐渐熟知,以及生产面积、效率趋于稳定,加上市场价格监督体系规范化,产值将保持平稳趋势。

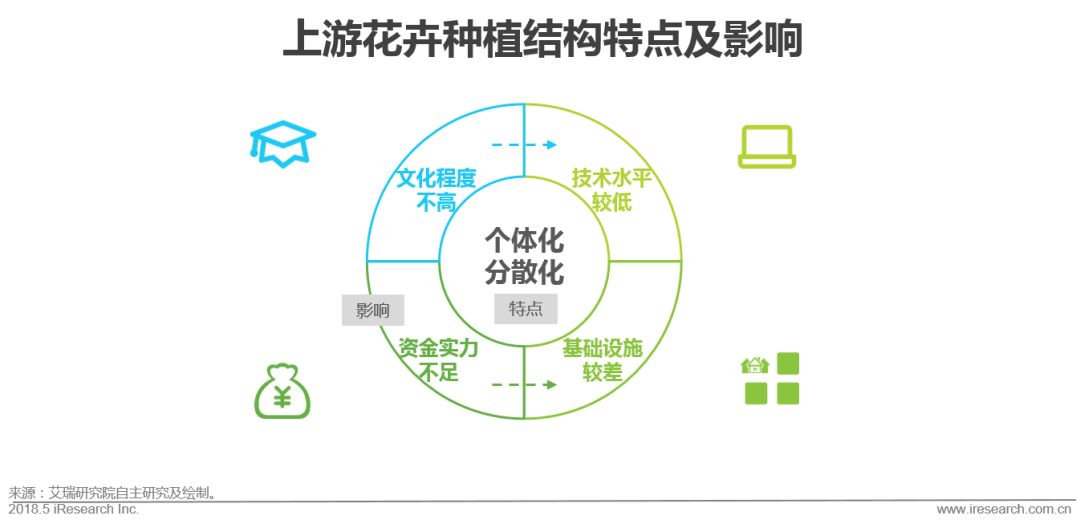

▌种植效率

种植技术与基础设施欠缺,产业效率待提高

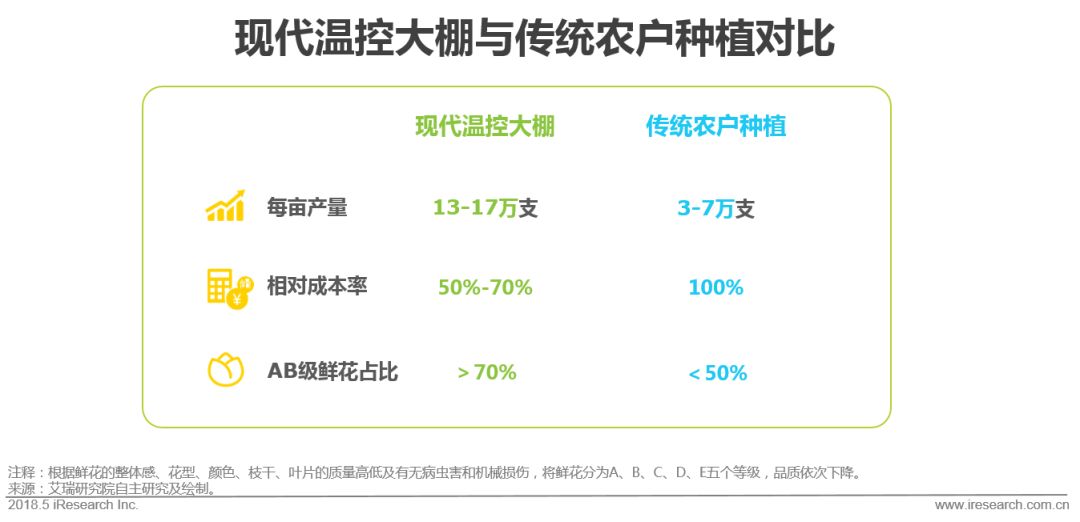

个体化、分散化为主的种植结构产业效率较低,主要体现在品种研发、量产稳定性、品质等维度。传统农户的文化程度普遍不高,对先进种植技术的学习和掌握能力不足,对市场、消费心理认知落后。另外,个体资金实力有限,对于基础设施的投入停留在基本层面,机械化程度低,种植效率低,且过程受天气因素影响大。相比之下,现代温控大棚的产量高出2倍,AB级鲜花比例超过70%,但相对成本率平均节约35%。由此证明上游种植条件的改善对产业发展至关重要,但现阶段发展背景下,种植结构的调整仍需很长一段时间。

▌流通渠道

线下交易集中在拍卖市场,线上电商平台日渐兴起

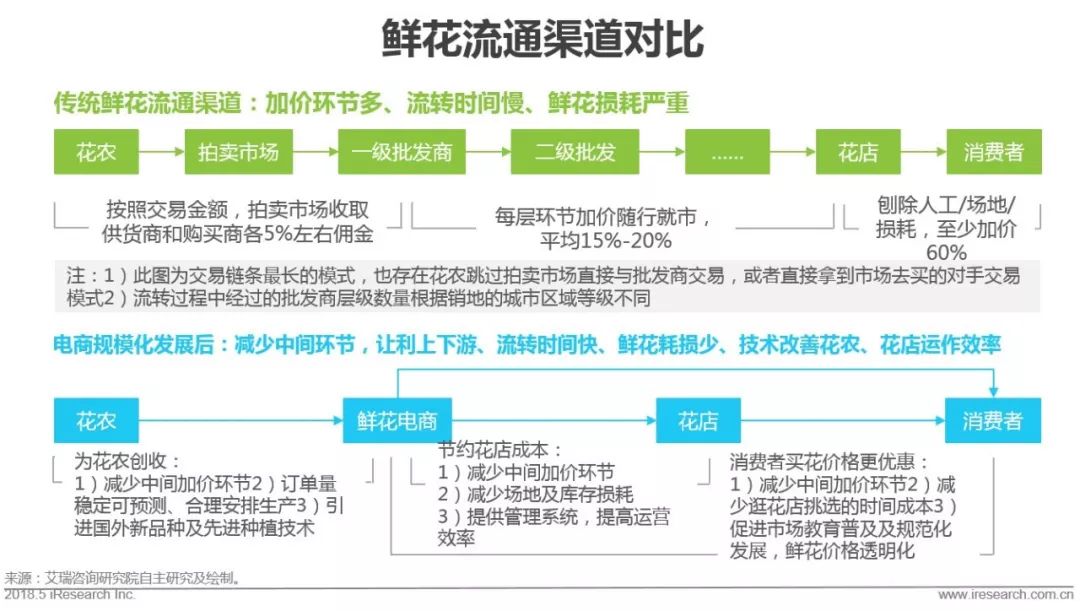

传统鲜花交易的流通渠道集中在线下,一般来说,鲜花从花农手中,要经过交易市场、一级、二级批发商等扩散到全国各中小城市,并最终送至消费者手中,流转时间长,鲜花耗损严重,且中间每层批发商平均加价15%-20%。花店到消费者的零售环节,在刨除人工、场地、损耗等费用后,维持运营盈亏平衡情况下,至少加价60%,最终的成本均由消费者端来承担。电商渠道的兴起,利用互联网的天然优势,大幅缩短了中间的交易环节,减少鲜花耗损的同时,让利上下游。且从技术端出发,为花农创收,节约花店运营成本。

▌物流运输

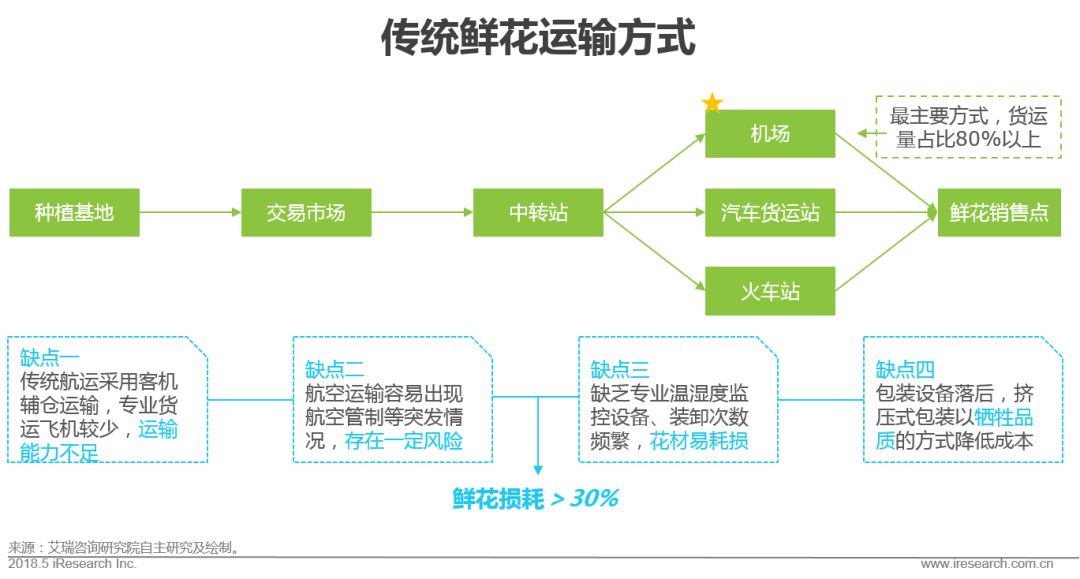

传统运输方式造成的鲜花损耗超过30%

传统鲜花的运输大多是航空、铁路和公路运输,且缺乏专业的第三方冷链物流服务公司。运输过程中,物流技术落后,保鲜设备不够先进,有的货主直接用塑料布、泡沫板、装着冰块的箱子等代替专业的保温设备,温湿度变动大。另一方面,传统运输中包装水平低下,包装箱的抗压和堆垛负荷能力不能适应长途运输的需求,容易发生花材挤压,甚至破箱情况。

随着鲜花消费需求的旺盛,加上物流等基础设施的发展和完善,大型种植商、批发商等企业已经开始全程应用冷链陆运,且根据订单分布情况,布设前置仓,尽量缩短鲜花的运输距离,保证鲜花品质,降低损耗。

▌消费特征

收入提升增量鲜花消费市场,日常鲜花进入大众视野

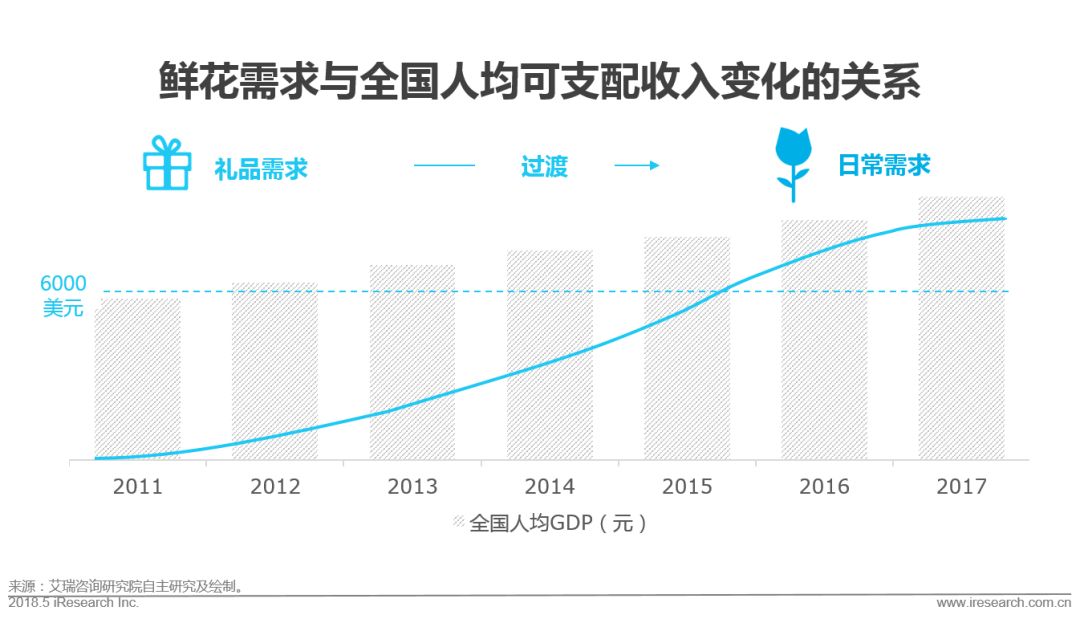

中国的鲜花消费兴起于上世纪80年代中期,以礼品消费为主。借鉴欧美鲜花市场的发展规律,人均GDP在6000-8000美元左右时,消费市场即开始由物质需求向精神需求转变。2012年我国人均GDP超过4万元,突破6000美元大关。随着我国居民人均收入的进一步提高,鲜花消费总量提升,日常生活市场逐步被打开。但我国地大物博,地区间发展不平衡,因此全国整体的鲜花消费还处于由传统礼品鲜花向日常鲜花过渡的阶段。

▌资本推动

15年和16年是资本市场投资鲜花电商的热潮

2013至2017年期间,鲜花电商领域一共融资47笔,主要集中在B轮以前的中早期投资,相对应融资金额以千万级及以下居多。花集网、爱尚鲜花、泰笛科技等3家企业于2015年开始先后新三板上市。其中泰笛科技于2017年6月终止挂牌。

从时间上看,15、16两年是资本市场投资的热潮期,包括上市在内,15年共有17笔融资活动,16年15笔,占到五年间总体融资活动的68%。艾瑞分析认为,一方面是由于消费升级带动的整体投资环境向消费领域的倾斜,另一方面是由于礼品鲜花向日常鲜花转变过程中存在可挖掘的消费红利。

▌典型企业融资情况

▌市场规模

2017年市场规模超过120亿元,预计2021年增长近3倍

人均收入的提升,促进了鲜花消费的逐渐兴起。除了礼品鲜花等存量市场向高端化、品质化方向的转变。2015年陆续入场的日常鲜花企业,将鲜花带入了大众的消费视野,开辟了鲜花消费快消化时代化的到来。2017年中国鲜花电商行业总体市场规模为124.1亿元。随着消费习惯的养成,加上冷链物流等基建设施的完善成熟,预计2021年市场规模接近500亿元。

▌产业链图

▌模式对比