想成为中国SaaS独角兽,CEO们要考虑哪些指标?

关注

点击标题下方蓝色字体“腾讯创业”关注公众号

腾讯创业 | ID:qqchuangye

企业服务领域的创业与投资,在中美都是个热点。

文 / 郝毅文

来源 / 源码资本(ID:sourcecodecapital)

SaaS的全称为Software-as-a-Service,是于21世纪初兴起的创新的软件应用模式。

企业可以租用SaaS提供商的软件来管理经营活动,降低了企业的软件构建和维护成本。

前段时间,全球最大的SaaS独角兽Salesforce市值突破了千亿美金。消息一经发布,中国的企业服务领域都在讨论谁能成为中国的Salesforce。

然而,国内SaaS产业起步较晚,发展较慢,与美国相比存在着3-5年的滞后期。

造成差距的原因是什么?评估SaaS公司业务指标的方式又是什么?又如何弥补差距扩大自身优势?

本文授权转载自源码资本,作者为源码资本副总裁郝毅文,详细阐述了SaaS模式企业的基础评估与加分项。

我们认为,中国的企业服务SaaS产业和美国相比的确存在3-5年的发展滞后期。主要表现在:

公司体量:国内1亿以上收入级别的公司寥寥,和传统软件集成商对比,依然是个小产业,SaaS模式完全主导的水平和垂直应用领域还很少。

生态环境:国外有Google Apps、Office365、Salesforce等中小企业基础应用平台,也有Okta Onelogin这样的统一入口应用,而国内尚无此类对标。导致国内初创企业开拓小企业难度极高,做中大客户市场成为必选项。未来钉钉和企业微信可能改变此生态环境,但进展较慢。

竞争环境:美国SaaS公司同类型产品之间多为10年一轮回的代际竞争,如FreshDesk vs Zendesk、Stripe vs Paypal。

创业者多在不同应用场景下找突破点,产品之间互联互通合作非常多。而国内公司必须熬过非常残酷的同质化竞争,导致有些赛道或许出现多输,无人破局的结果。

例如公众号建站、扫码点餐。近期也有市场尚未启动,产品供给已经过剩的小程序名片CRM,小程序建站。创业公司需要更多思考自身的切入点和产品边界,因为难以找到合作伙伴,多数需要靠快速扩充产品线去抢占客户预算。

退出机制:国外企业服务领域大公司并购创业公司机会多,同时上市标准宽容,给VC和创始人好的退出环境。

目前来看国内外一二级市场对SaaS企业也有普遍认可的基于PS倍数的估值方法,对收入增速在不同阶段也有较明确要求。相对成熟的定价体系,让创业公司少了一些想象空间,估值涨幅较慢。

虽然整体来看,市场成长不够快,但中国还是有非常多出色的SaaS创业者出现,源码资本也在积极寻找合作机会。对于单个SaaS项目的评估方法,也有一些经验分享。

1

基础评估的业务指标

SaaS公司的业务指标一直有相对明确的评估方式。这套体系中总结的比较完善的有David Skok的SaaS Metrics 2.0这篇文章,国内也有多个中文版本,对于基础指标的讲解已经非常详细完善了,在此不再赘述。

在实践中有三个SaaS Metrics 2.0没有提到的指标,我们认为对投资人和公司CEO判断公司业务进展也非常关键:

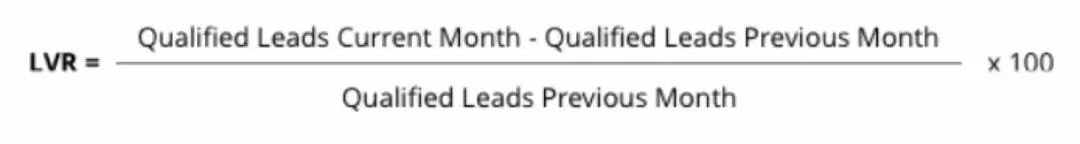

1. Lead Velocity Rate线索生成速率

该指标体现了按月销售线索的增长情况,第一可以判断市场天花板是否足够高,第二也是未来3-6个月销售业绩的先导指标,最后也能督促销售团队在屯客和打单之间平衡分配工作量。

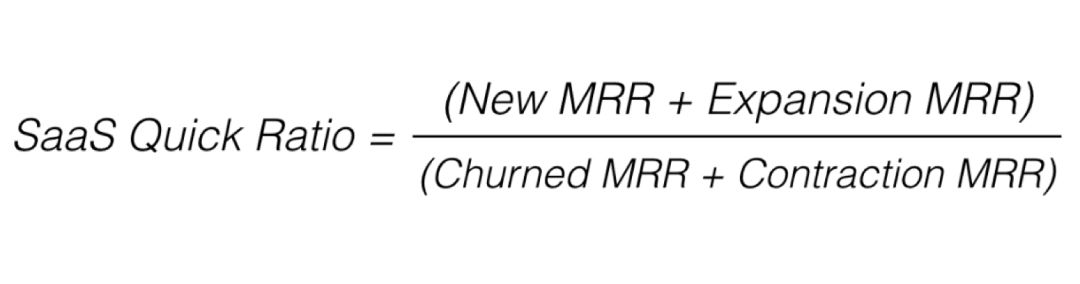

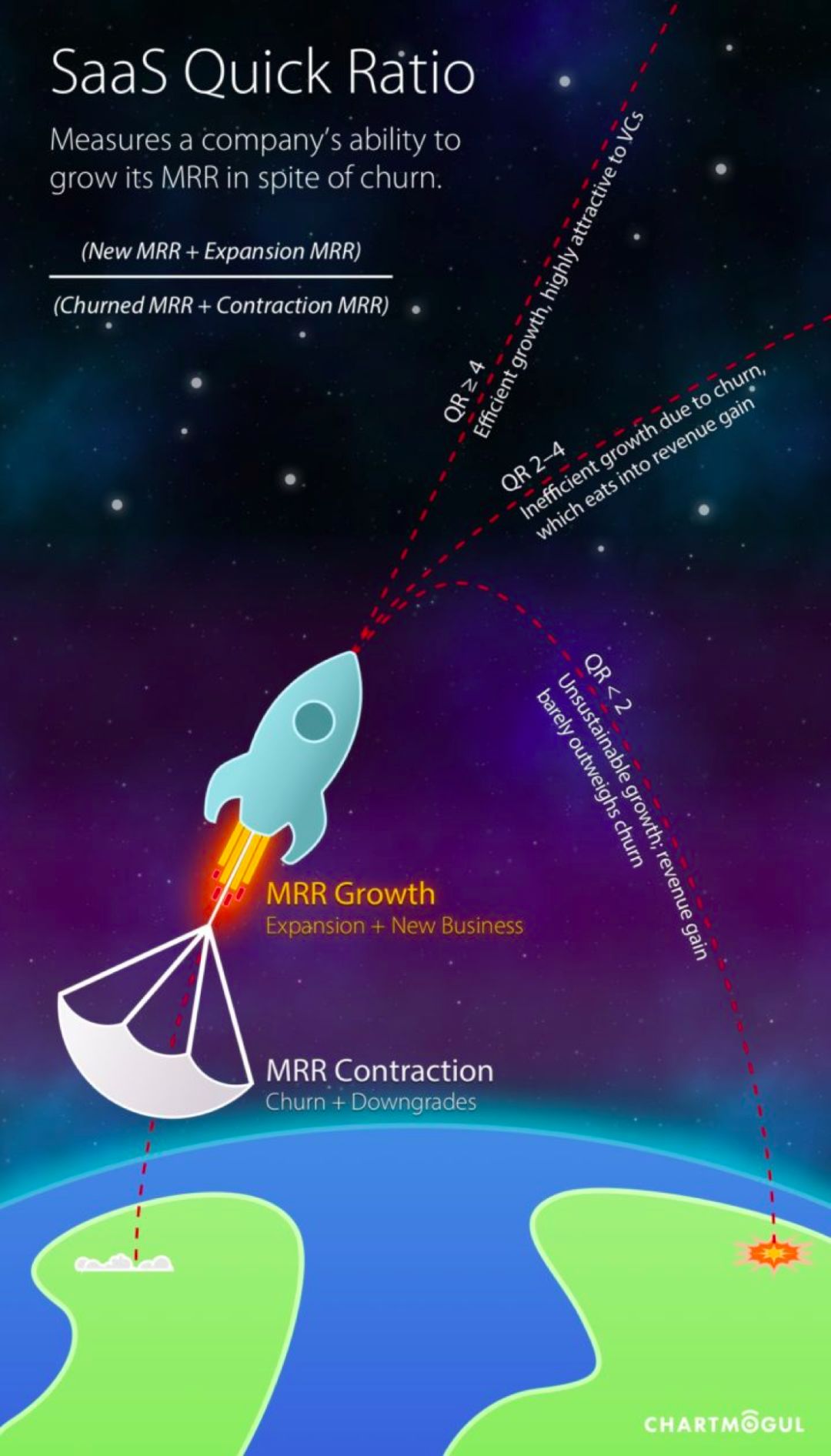

2. Quick Ratio

Quick 比率可以理解为SaaS公司脱离地球引力的逃逸速度。SaaS的商业模式是一边获取新增合同,一边通过服务创造价值,避免客户流失的过程。一般认为,Quick比率必须超过2,销售收入才能不被老客户的流失拖回地面。

图片来源:Chartmogul

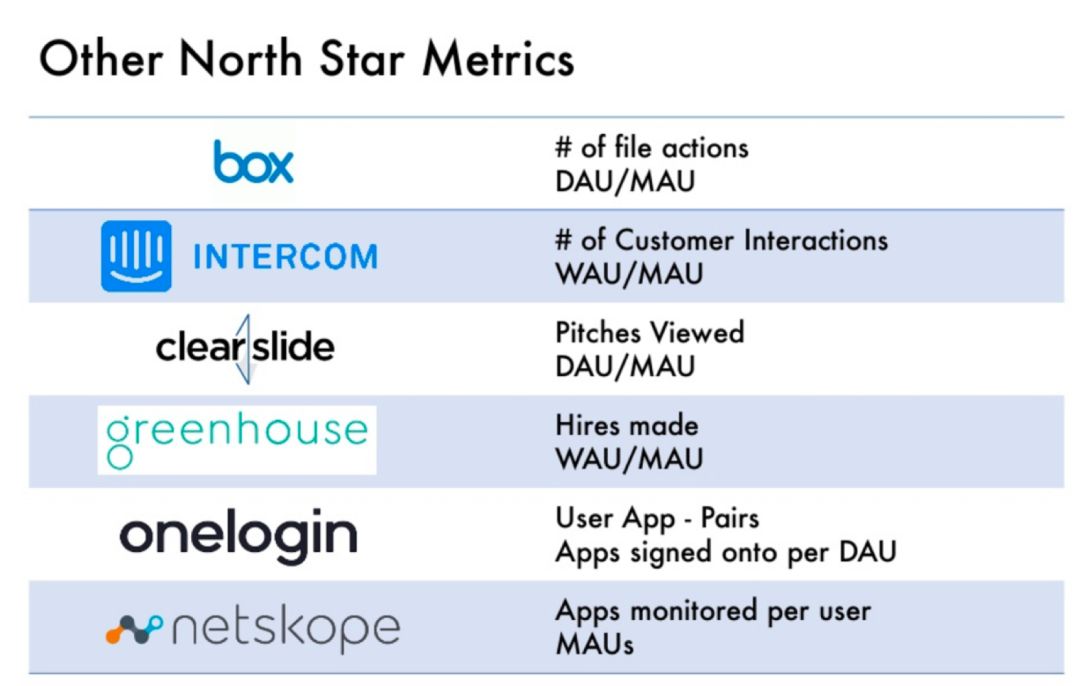

3. 北极星指标

北极星是一“司”一议的指标:每个公司都要找到能衡量产品创造的持久真实价值的运营指标,这个指标一般不会是MRR那样的财务指标,也不是MAU,DAU那样的表层运营指标,而是真正体现产品价值的内核指标。

例如对于企业IM产品来说,可以定义单天发送/接受信息超过10条,并且登陆时长超过一天6小时的用户数/总注册用户数,作为核心指标。例如下图Social Capital投资的一些SaaS公司所定义的北极星指标:

图片来源:Social Capital

2

运营数据之外的加分项

1. 市场层面加分点

市场领导者:形成领导地位后,将拥有大量Call in销售线索和邀请竞标,CAC可明显下降。目前来看在国内的竞争环境下,熬是许多SaaS赛道的取胜之道。

许多创业者,往往难以忍受SaaS赛道较慢的发展速度,不断转型。能定下心来为客户创造价值的选手,往往在5-8年后获得了市场垄断。

但需要注意的是中后期也存在一批熬死了竞争对手,但自身产品定价体系也很受伤,收入失去增速的企业。这类企业新产品的Upsale能力判断是关键。

移动场景:支持B端移动工作场景,提供多终端产品。和传统B/S架构的产品比,开发门槛高很多。

当然随着企业微信和小程序结合,未来开发企业移动应用成本或许会大大降低,此加分项或许不那么重要。

支付接入:资金流过公司,未来有提供数据和金融服务的空间。

交易市场:垂直行业类比较有机会切入供应链,做行业S2B模式。

软硬结合:结合IOT设备作为原始数据采集,软件价值可部分体现在硬件售卖价格内,数据采集能力成为壁垒。

AI:新的方法从数据中挖掘价值。

2. 销售层面加分点

中国SaaS公司面临的最大挑战还是如何把产品卖出去,销售层面以下这些是可以加分的:

客户“矿脉”深度与挖矿是否环保:这里的矿脉指的是在某个时间点公司掌握的潜在客户名单,或许市场很大,但创业公司的线索量和能接触的关键人总是有限的。

如何持续获取“Leads”,如何在销售团队之间公平分配,如何避免销售只挖富矿,嫌弃贫矿扔回公海,甚至去毒害其他团队以PK业绩。这些都需要销售管理人员有意识的管控,及时监督Pipeline中客户转化情况,减少对个别天才销售的依赖。

是否依赖亲友销售:创业初期快速冷启动把产品卖给创始人的亲友圈,同一投资机构的兄弟企业无可厚非。但组建正式销售团队,开始收入爬坡后,需要有意识的控制亲友单,把陌拜和亲友单分开统计,避免对Product-market fit和销售转化率产生过于乐观的认知。

激励机制是否理性可持续:需要有意识的控制销售人员的实际收入。佣金支出是推动销售体系运转的燃料,公司需要主动关注油耗指标。

如果一个在人才市场价值15000月薪收入的销售,在公司持续以比较低的成交单数,拿到单月3-5万的销售佣金时,多数是销售激励政策没有很好设置。佣金的预期管理是门艺术,Stay poor stay hungry是让销售团队有长期驱动力的方法。

经销商是否主动招人扩团队:国内做企业服务产品的经销商非常现实,不见兔子不撒鹰,并且经常是营销广告类和企业服务类产品混卖。

CEO需要特别关注自己产品的全职销售人数变化趋势。如果产品销售团队保持人数净增长,甚至不断有卖其他产品线的老销售愿意转岗过来,那证明销售机器启动成功。

当然,经销商也可能是在配合公司融资节奏做囤货和开假单的安排,这块需要结合企业用户On-board后的核心使用数据做复查。

3. 内部管理加分项

是否真正相信自己的产品:比如做SCRM公司,至少应该在管理自身销售线索时用自己的产品。

内部系统信息化程度:研发、销售、协作、甚至电话会议的各个系统用的是哪家,如何选型的也需要关注。SaaS公司内部管理系统化程度低,不了解各个领域的最佳产品实践,自己设计的产品容易坐井观天。

是否有数据化运营机制:CEO是否能有足够数据,从内部和外部视角来判断自己公司是否走在正确的路径上。国外甚至有比较成熟的针对订阅制软件服务领域的专业BI产品来做这件事。

例如Gecko Board、Baremetrics等,非常低花费就可以监控公司全局数据,对早期公司也可以指导建立自身的运营体系。

对于国内SaaS企业发展你有怎样的观点和看法?

欢迎评论区留言,与大家分享哦。

彩蛋:

企鹅数钱小程序已上线!

用最洋气的姿势扫遍国内外融资动态