两类宽基可能迎来历史性的超配机会

作者 | 复利无声

数据支持 | 勾股数据

随着政策底的探明,关于市场底争论其实实际意义已经不大,尤其是普通投资者,与其每日猜测底部区域,不如退而织网,好好谋划投资布局。

而在我的思考和布局中,我越来越感觉到中证500和沪深300的历史性机会很大,很有可能会迎来很长一段时间资金的超配和市场反弹、上涨的超额收益。

几个观点仅供参考和交流。

1

宽基指数的长牛,有迹可循

宽基的概念来自美国,宽基指数一般需要达到几个条件:

1)含10个或更多个股票;

2)单个成份股权重不超过30%;

3)权重最大5个股票累计权重不超过指数60%;

4)成份股平均日交易额超过5000万美元。

其实更简单直白的区分,就是非综合指数和行业、主题指数的就是宽基。

比较耳熟能详的有标普500、纳斯达克100、道琼斯30、英国富时100。举个洋栗子:SPX、标普500,从1950年12月29日建立以来,直至今日,68年,最高涨幅达17552.52%,也就是说涨了175.52倍。

我们国内的宽基主要指中证100、200、500、700、800、1000,中证流通、中证超大、中证全指、沪深300等11支指数;我们的宽基指数建立时间比较短,不过成绩也非常不错,举个高端国产栗子,沪深300:

2005年4月8日正式推出的沪深300的起始值是1000点,到2018年12月14日收盘3165.91点,意味着上涨了3.1倍,10年,也可以的。

2

中证指数的编排也在改进中

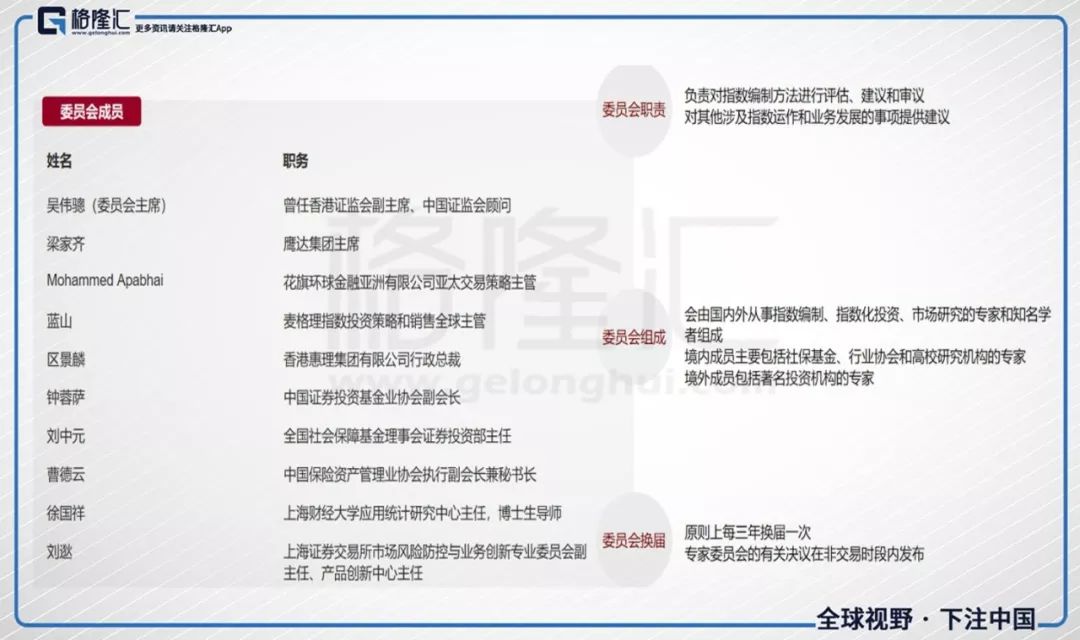

这是2018年9月刚刚上任的第九届届中证公司指数编排委员会的名单(2017年12月成立的第八届),从现在的9人组中可以看出,港交所的经验值和市场方向还是很明确的,而香港恒生指数还是挺牛的。

再来看下现在的指数调整的相关规则,以中证500为例:

1、定期调整中证 500 指数每半年调整一次样本股,样本股调整实施时间分别为每年 6月和 12 月的第二个星期五的下一交易日。每次调整的样本比例一般不超过 10%,样本调整设置缓冲区,日均成交金额排名在样本空间的剩余股票(剔除沪深 300指数样本股及最近一年日均总市值排名前 300 名的股票后)前 90%的老样本可参与下一步日均总市值排名;日均总市值排名在 400 名内的新样本优先进入,排名在 600 名之前的老样本优先保留。定期调整时,根据样本空间内股票的综合得分设置备选名单,备选名单中股票数量一般为指数样本数量的 5%。

2、临时调整:特殊情况下将对中证 500 指数样本进行临时调整。发生临时调整时,由最近一次指数定期调整时备选名单中排名最高的股票替代被剔除的股票。当样本股暂停上市或退市时,将其从指数样本中剔除。样本股公司发生收购、合并、分拆、停牌等情形的处理,参照计算与维护细则处理。

如果每年去看指数的编排和人员安排,基本上,可以看到宽基的编排改进,越来越市场化,越来越有效。

3

中证500和沪深300才是重点

但从指数种类看,国内的宽基主要有中证的11种,再加上上证50、上证180等22个种类(各种行业、主题、风格的就几百种了),真正具有代表性以及稳定性的,还是中证500和沪深300,这两类才是市场的主流,其他的都是以他们为基础的改进版或者从另一个维度去选择。还有上证50,这三个是主流的宽基吧。

重点说说中证500和沪深300。

先看沪深300。简单理解,就是选取两市市值靠前的前300支个股(真正的选取还有剔除新上市公司、上一年成交额靠后、无重大财务问题等因素)作为成分股,按照一定的规则计算自由流通股份,计算这300家公司的权重分配;每年的6月和12月会调整成分股,大致分别调整10%左右。

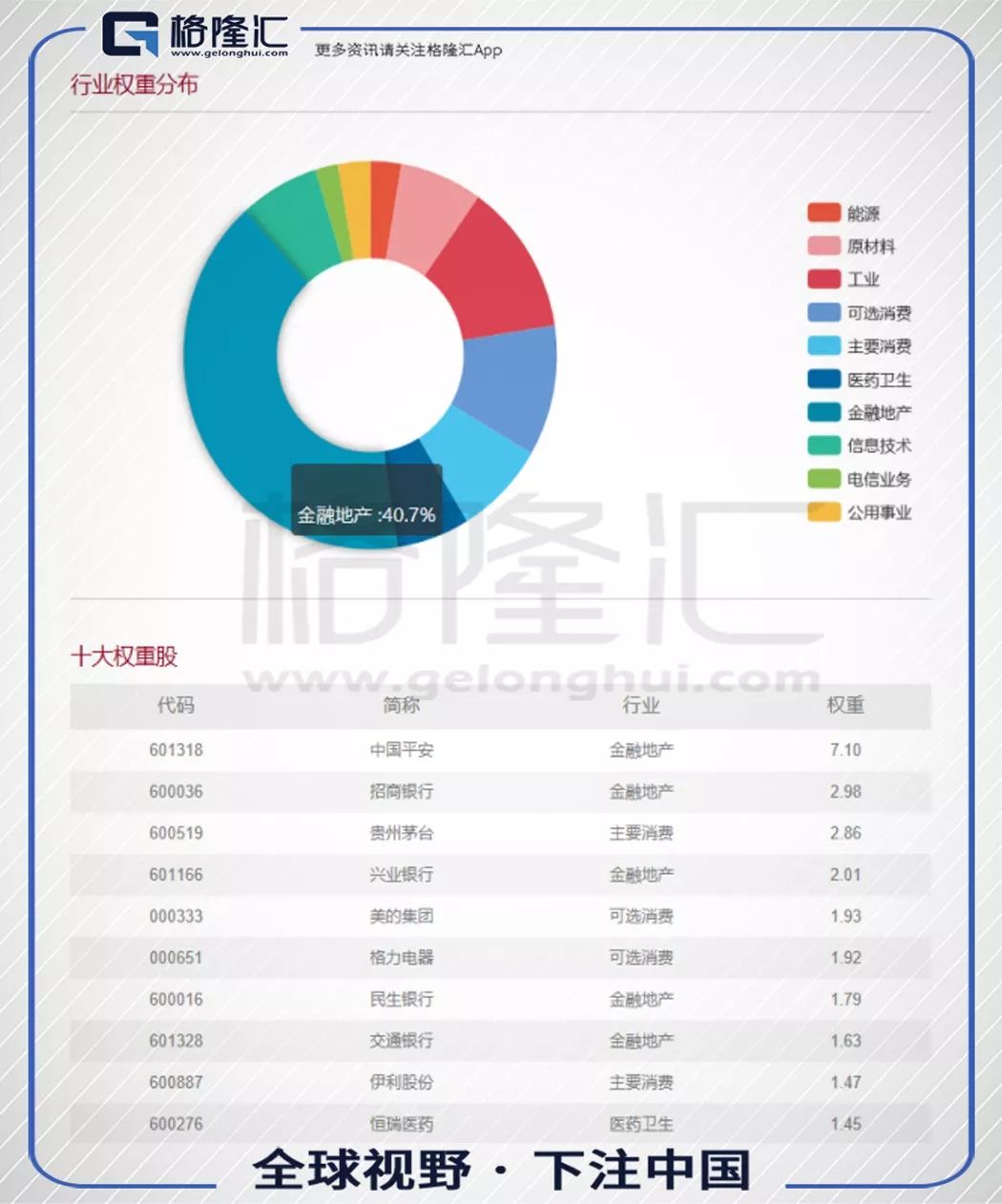

这是沪深300的行业权重分布和十大权重股,可以看出来基本代表了当前中国经济的主要成分和优质的大型垄断性企业;目前沪深300的成分股市值大致在25.23万亿,占到两市总市值的55%以上。

再来看中证500。简单理解,就是剔除沪深300,选取前500家上市公司(还需要剔除成交额靠后20%、ST等因素)作为成分股,跟沪深300规则一样,也按照一定的规则计算自由流通股份,计算这500家公司的权重分配;每年的6月和12月会调整成分股,大致分别调整10%左右。

这是中证500的行业权重分布和十大权重股,可以看出来行业权重分布更均匀和细致,十大权重公司也都是各细分行业的龙头和优质企业,目前中证500的成分股市值大致在5.88万亿,占到两市总市值的12.7%以上。

从沪深300和中证500目前的情况看,两个指数这800家公司几乎囊括了在国内上市的最优秀的各类企业,分别代表着优质大型垄断龙头企业和细分行业龙头、二线优质企业,总得市值加在一起31万亿左右,占到了两市总市值的67%以上。

不论是从哪个角度看,所有的宽基里面,从长期的投资角度,他们都是最稳妥的选择。而且随着熊市的不断探底,中证500的pe17.38倍、沪深300的pe10.51倍,都在历史的底部徘徊,尤其是中证500,短期的投资性机会也已经出现。

4

选择有技巧,差别很大

目标既然明确了,那么是不是中证500和沪深300可以随便选了呢?反正都一样。

这个还真不一样,如果选了分级基金,那你就栽沟里去了,可能不是赚多赚少的问题,而是赔钱的问题。

最简单的还是用图说话:

这两张图是蛋卷基金上中证500和沪深300的第一屏标的,可以看出同样类型的指数基金,相互之间的的差1年的时间就有3-6个百分点,选择靠前的那个可以吗?如果拉长到2年内呢?3年呢?结果又是另一番样子,我再截个图过来:

这是近3年内,跟踪中证500指数的基金,是不是跟近1年的有很大的不同呢?名单大不同是不是?而这里真正稳妥的投资机会主要还是ETF、指数增强A或者C,千万不要碰分级。如果自己选择没把握,可以直接跟踪我的$悄悄盈(CSI2011)$定投宽基指数基金组合,即使不说多赚三瓜俩枣,至少让你省心吧,我会选择出最适合的中证500和沪深300基金。

5

存在超配和超涨可能

目前这个阶段这两类宽基存在很强的超配和超涨的可能,主要是两个方面。

第一个方面是整个市场都处在底部区域,随着2449.2的政策底出现,沪深两市的TTM一度下探到了13.41倍,极其罕见,系统性风险敞口很大;随后一系列资金层面的组合拳都出现了,包括解除质押危机、放松强管制,底部区域已经是不容质疑的了。

第二个方面宽基长期稳定增值的趋势得到全面认可。前面我放了SPX68年的175倍的涨幅,以及沪深300指数10年来3.2倍的涨幅,这样的历史以及可预期的未来,得到了大量投资者的认可;中证500和沪深300作为宽基的中坚力量更是率先得到市场的垂青,查了一下,华泰柏瑞沪深300ETF的规模达到了277亿,而中证500的超配现象更加明显。

从上面这张截图可以看到,这一轮见底反弹,中证500实现了17%的反弹,远远超过很多个股,11月13日单日的成交量达到了849亿,可以确信的消息也显示包括社保资金在内的大资金都在超配中证500和沪深300。

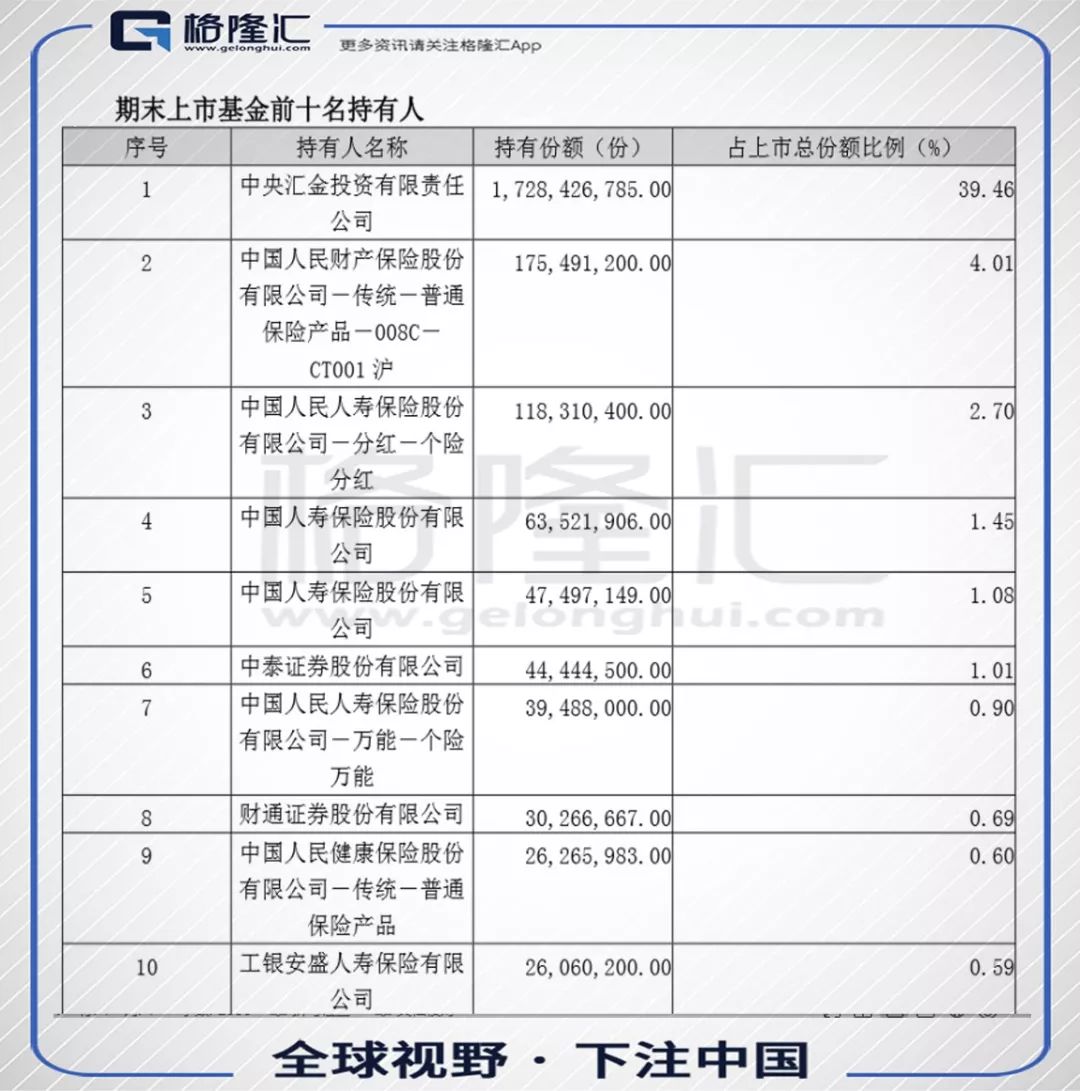

以南方500ETF为例,该基金总规模为297.99亿,下图是基金的半年报告,可以看到第一大持仓人为中央汇金,占比为39.46%(三季度报告比例降为29.64%,份额无变化)。

总得来看,中长期中证500和沪深300的配置机会已经来临,短期看,超涨的局面也许会维持6个月左右,2类指数基金会跑赢市场平均涨幅。

祝大家投资顺利。

精华推荐