推特到底是怎么被买下来的?——跟马斯克学公司并购实战

▍引言

-

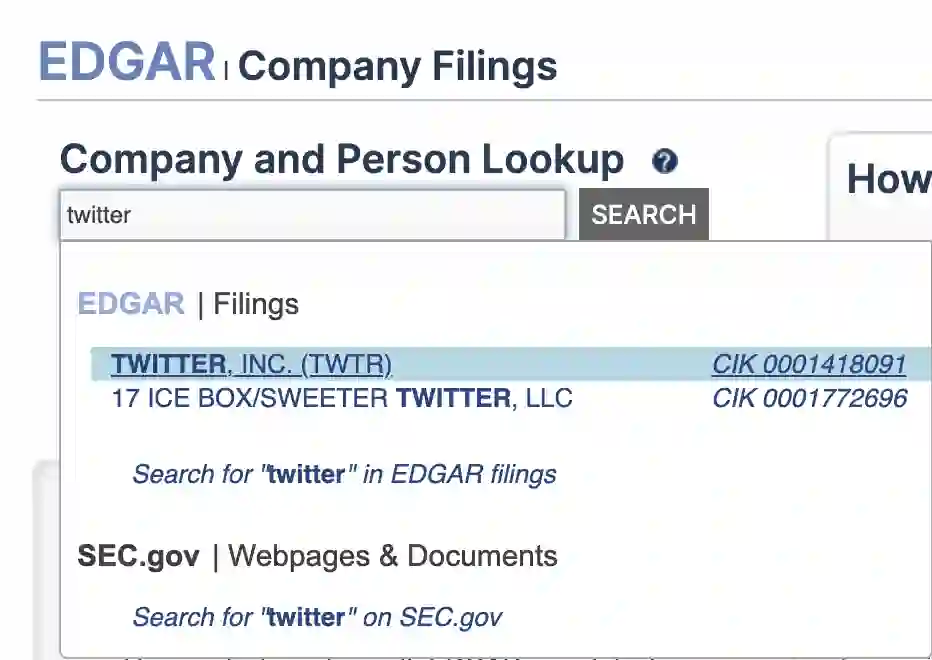

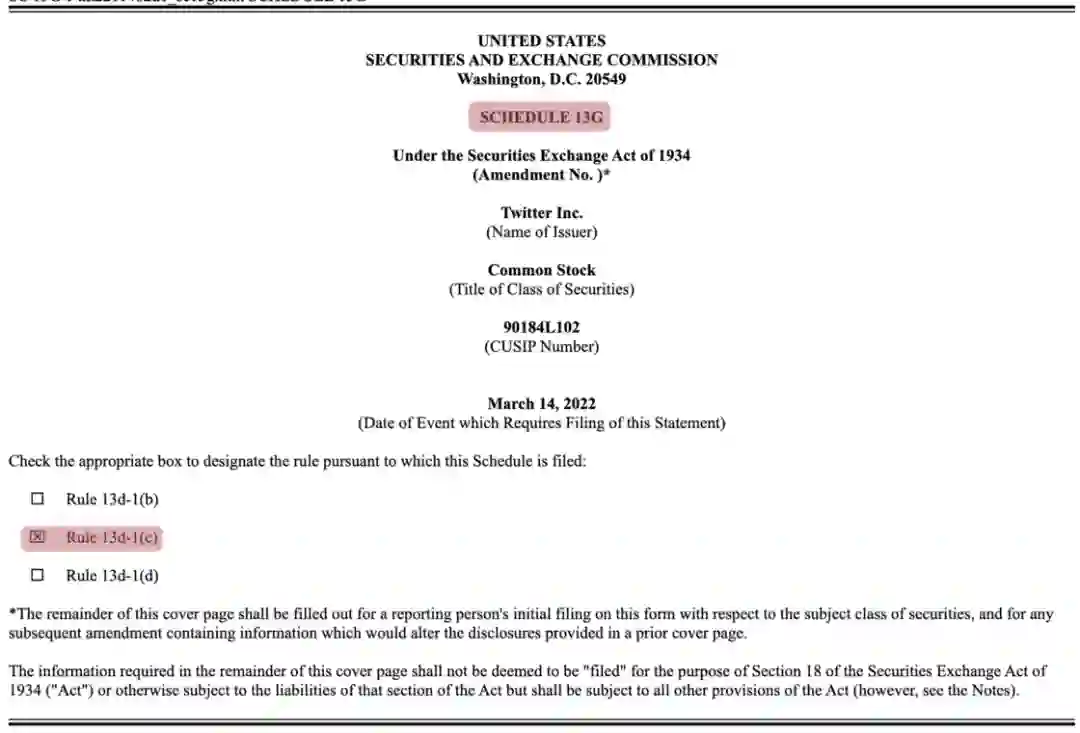

根据附表 13G 的范本,申报者需要抄一段「套话」,大致就是保证自己无意影响目标公司的控制。马斯克没有遵守,直接在对应的第 10 项写了「不适用」(N/A)(第 4 页)。 根据前述法律规定,提交 13G 的时限是收购后 10 天内。马斯克的收购发生于 3 月 14 日(封面页),而拖到 21 天后的 4 月 4 日才提交(第 5 页落款处),超时一倍都不止。

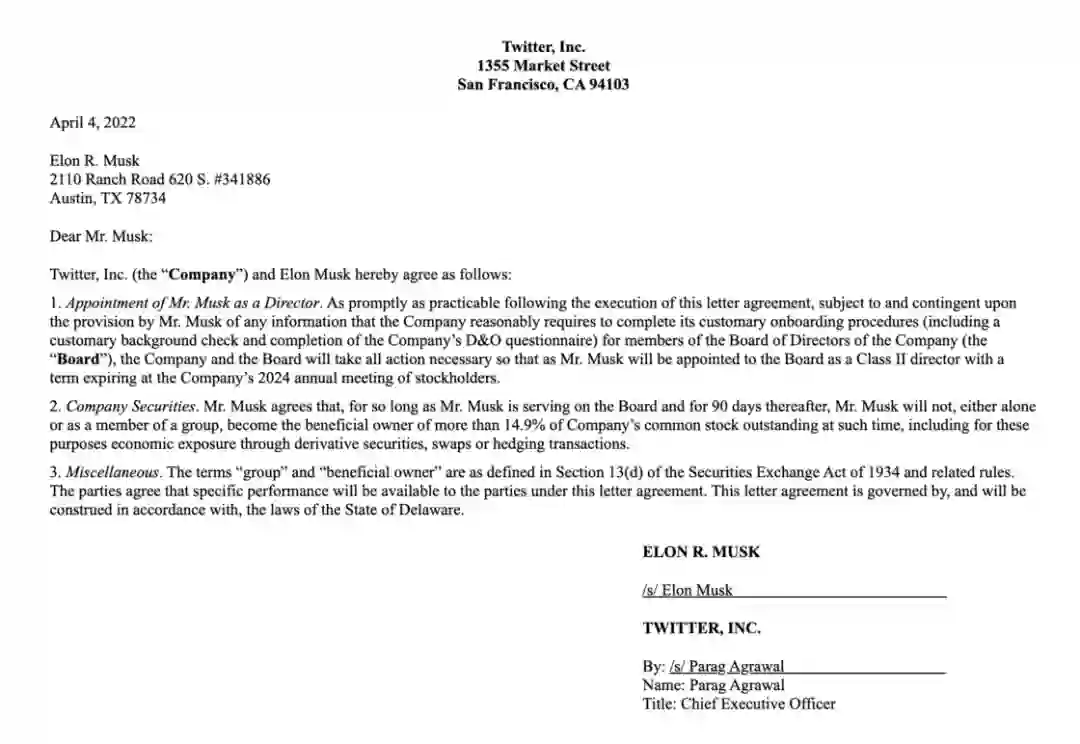

2022 年 4 月 4 日,报告人与发行人签订了一份协议函,其中规定:(i) 发行人将任命报告人在发行人董事会担任第二类董事,任期至发行人 2024 年年度股东大会;(ii) 报告人在董事会任职期间、及结束任职的 90 天内,不会单独或作为团体的一员,持有发行人届时发行流通的普通股超过 14.9% […]

根据 2022 年 4 月 4 日的协议函,报告人受邀出任发行人董事会。2022 年 4 月 9 日,报告人告知发行人,决定不加入董事会。 报告人持有发行人普通股系投资目的。[…] 报告人可能会不时与董事会和/或发行人管理团队成员进行讨论,包括但不限于潜在的业务合并和战略决策、业务、运营、资本结构、治理、管理、发行人战略及其他有关发行人的事项。报告人可通过社交媒体或其他渠道,向董事会和/或发行人管理团队成员和/或公众就发行人的业务、产品和服务提供意见。[…](粗体为笔者所加,下同。)

2022 年 4 月 13 日,报告人已向发行人递交信函,其中包含一项非约束性要约,即以全现金方式收购报告人尚未持有的、发行人所有已发行的普通股,价格为每股 54.20 美元(「拟议交易」)。

推特需要转型为一家私人公司。[…] 我的报价已经是最优厚的、也是最终的(best and final)。如果未被接受,我就需要重新思考我的仓位。

董事的任期是交错的(staggered),换言之无法通过一次换届撤换掉所有董事,从而控制公司董事会。

董事会有权发行「空头支票」性质的优先股。

每⼀家主要的科技公司,什么⾕歌、脸书,都在跟各自的反垄断律师通电话,询问如果买下推特,能否获得 [反垄断部门的] 批准。推特也在跟他们的律师通电话,询问谁可以充当⽩⾐骑⼠。

-

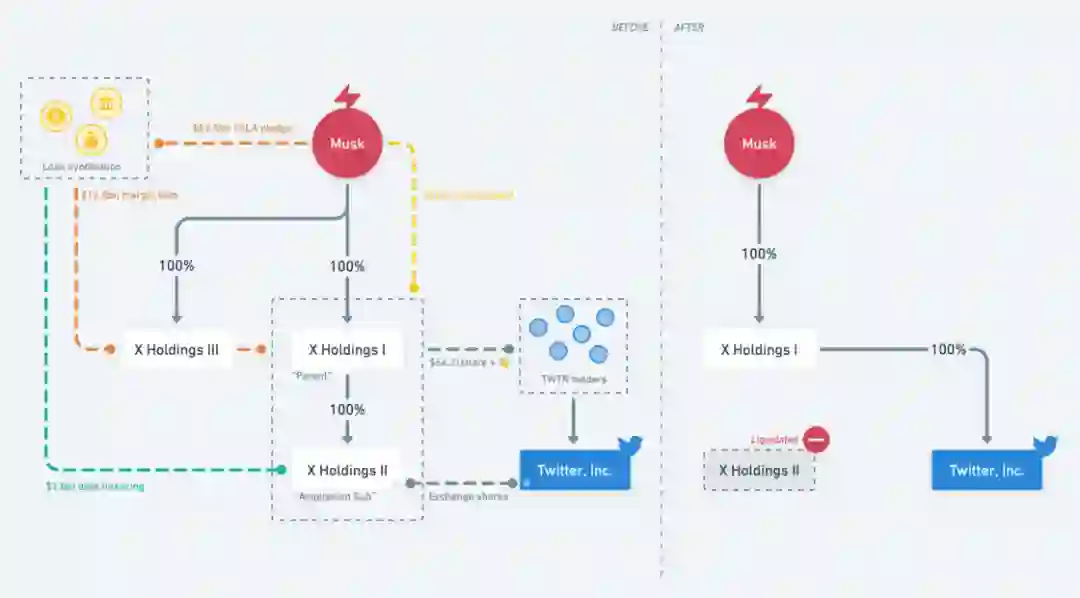

130 亿美元的债务融资(debt financing); -

125 亿美元的保证金贷款融资(margin loan); 210 亿美元股权融资(equity financing)。

-

65 亿美元的定期贷款; -

5 亿美元额度的循环信用贷款(revolver,即在限定额度内可以循环使用的贷款,有点像信用卡的机制); 各 30 亿美元的有担保和无担保债券,或者足够补齐差额的过桥贷款(bridge loan,即在借款方获得计划的融资之前,为其临时提供的短期贷款)。

-

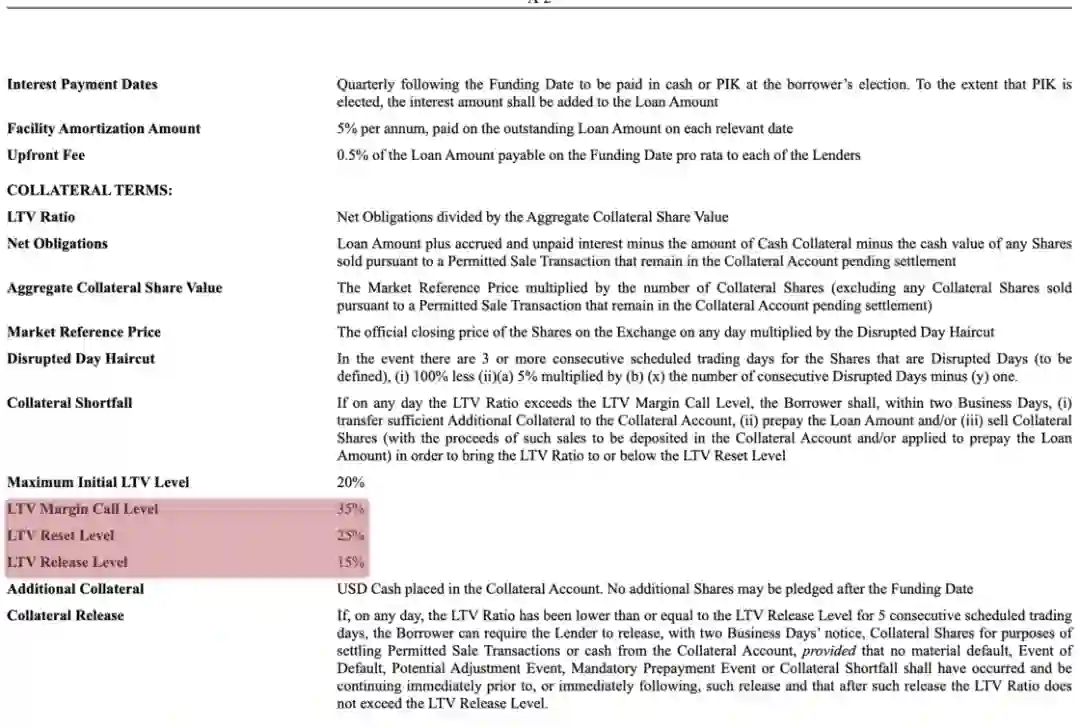

如果 LTV 跌到 35%,换言之,如果特斯拉股票在质押后跌去 42.9%(= 1 - (20% / 35%)),马斯克就会收到催缴通知(margin call),要么提前还款、要么增加担保,使得 LTV 恢复到至少 25%; 相反,如果 LTV 提升到 15%,即如果特斯拉股票能上涨 57.1%(= 1 - (15% / 35% )),那么马斯克可以提前拿回一些股票。

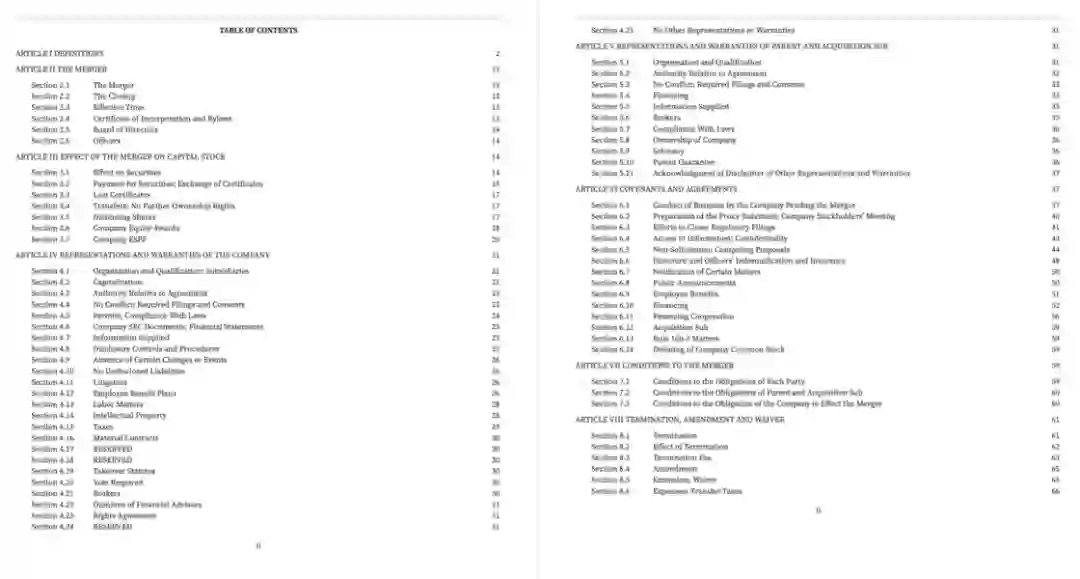

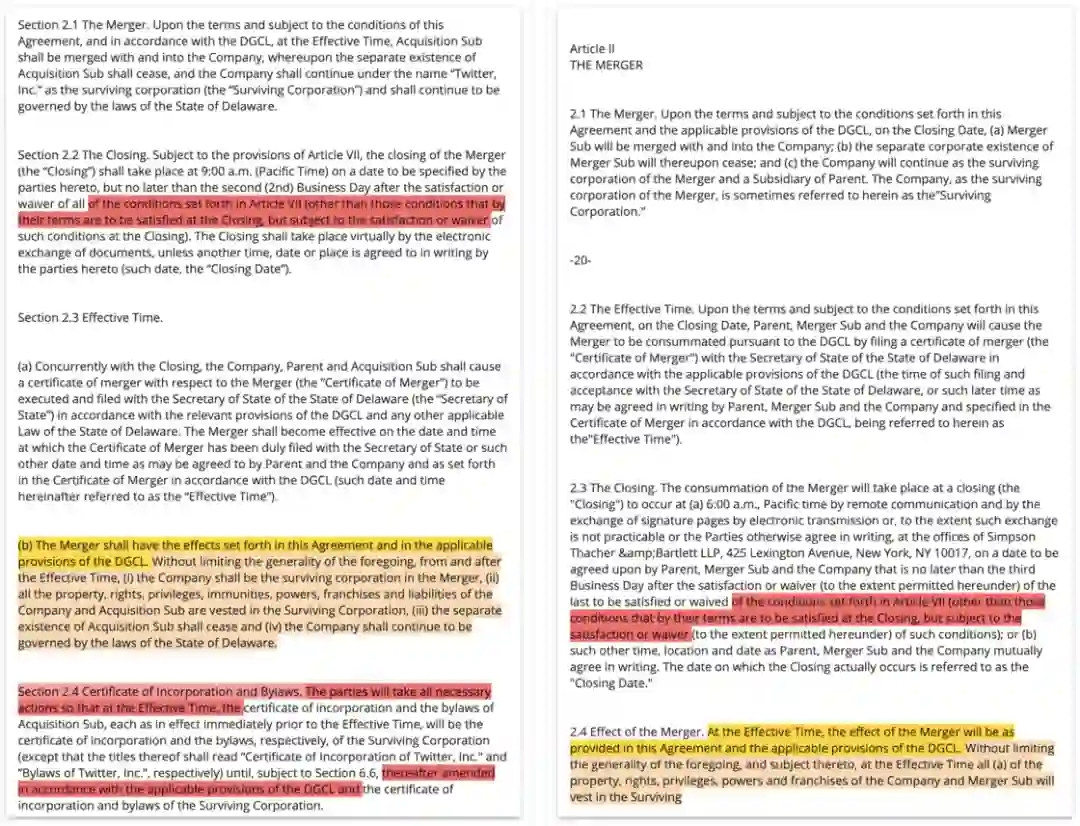

第 2.1 条 并购 。根据本协议的条款和条件,及特拉华普通公司法的规定,于生效时间,收购子公司(编注:即 X 控股二号)将合并及并入公司(编注:即推特运营主体 Twitter, Inc.)。届时,收购子公司将不再独立存续,公司以「Twitter, Inc.」的名称作为存续公司(「存续公司」),继续受特拉华州法律管辖。[…] 第 3.1 条 对证券的影响 。于生效时间,因由并购,且无须公司、母公司(编注:即 X 控股一号)、收购子公司或公司或收购子公司任何证券的持有人的任何行动: (a) 收购子公司股本的转化 。于生效时间,因由并购,且无须相关持有人的任何行动,收购子公司紧邻生效时间之前发行流通的每一股面值 0.01 美元的普通股,将转化为存续公司的一(1)股面值 0.01 美元、完全出资的普通股;该等股份应构成存续公司唯一发行在外的股本份额。 (b) 特定公司证券的取消。每一股紧邻生效时间之前由公司或其任何附属公司持有,或由股权投资者、母公司或收购子公司持有的面值 0.000005 美元的公司普通股(「公司普通股」)将被自动取消、停用并不再作为发行流通的股份存续;前述安排不会引致支付任何对价或付款,亦无须任何对价或付款作为交换。 (c) 公司证券的转换。每一股紧邻生效时间之前发行流通的公司普通股(经取消股份和异议股份除外)将转换为就每股公司普通股不计利息获得 54.20 美元现金的权利(「并购对价」)。根据本第 3.1(c) 条转换为获得并购对价权利的每一股公司普通股将自动取消、停止存续 […]

-

如果因为「马斯克的身份」对并购产生影响,这样的事件不属于「重大不利影响」(p. 5),换言之,推特不能以此为理由终止交易。 双方需要在对外沟通上保持一致、相互通气,但是,「股权投资者(即马斯克)应被允许发推谈论此次并购和相关交易,只要推文不是在贬低公司(即推特)及其代表」(§ 6.8)。

登录查看更多

相关内容

SEC:IFIP International Information Security Conference。

Explanation:国际信息安全会议。

Publisher:Springer。

SIT: http://dblp.uni-trier.de/db/conf/sec/

Arxiv

0+阅读 · 2022年6月20日

Arxiv

0+阅读 · 2022年6月20日