来源|

36氪财

经

(ID:krfinance

)

2021年11月26日,在北京证券交易所成立后的第一次上市委员会审议会议上,威博液压(871245.BJ)顺利过会,成为了北交所成立后的首支注册制新股。

公司采用战略投资者定向配售,和网上向开通北交所交易权限的合格投资者定向发行相结合的模式发行。发行公告显示,战略配售股份合计169.56万股,易方达基金、华夏基金等多家公募基金参与战略配售;个人配售方面,超75万户投资者参与网上申购,网上有效申购倍数达2327.61倍,获配比例仅为0.04%,刷新北交所新股网上申购获配比例最低纪录。

投资者的打新热情之高、中签难度之大,无一不显示着资本市场对公司的高期待。但上市过后,公司的股价表现却并不如预期般乐观。在上市当日破发后,公司的股价虽在后几日有明显的短期拉升,但随后便一路下跌,截至2022年7月12日,公司的股价仅为13.03元/股,总市值6.35亿元,较上市之初已跌去了53.33%。

![]()

威博液压上市至今股价走势。资料来源:wind

那么,威博液压是一家什么样的企业?其业务能力如何?究竟值不值得我们投资呢?

![]()

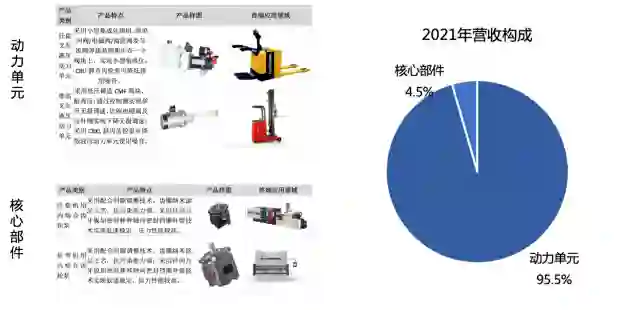

威博液压主营液压动力单元和核心部件两大类产品,这些产品主要应用于仓储物流、高空作业平台、汽车机械等领域。结构上看,公司的产品结构较为稳定,动力单元在营收中的占比为95.5%,是公司的业绩支柱。

公司的营收构成。资料来源:招股书、wind、36氪

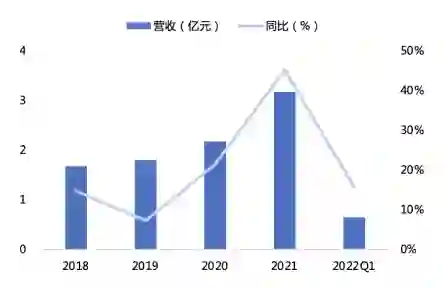

从营收规模来看,近年来,受益于下游仓储物流行业的景气度持续提升,公司的动力单元销售量逐年上升,营收也稳步增长,2021年,公司的营收为3.17亿元,同比增长15.8%。

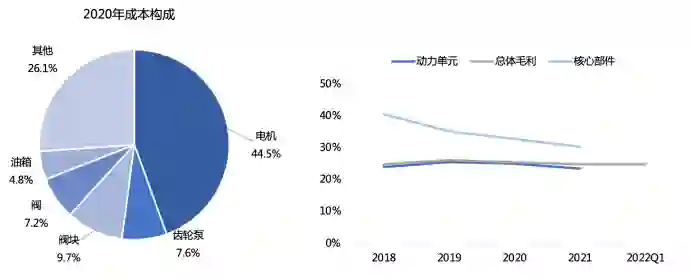

液压动力单元产品作为小型液压动力系统,由电机、齿轮泵、阀、阀块及油箱等部件组成,其中,作为提供原动力的元件,电机是液压动力单元的核心部件,其成本占比约达44.5%,其他部件的成本占比均不足10%。

铜作为电机的主要原材料,其价格的周期性波动与公司的毛利率紧密相关。受疫情后铜价大幅上涨影响,电机的单位成本由2020年的165.8元/台上升至2021H1的170.48元/台,毛利同比下滑了不到1个百分点。由此可见,主要原材料的价格变化对公司毛利率的影响相对不大。

总的来看,公司近年来的毛利率较为稳定,2021年,公司的整体毛利率为24.9%。分产品类型来看,为公司贡献主要收入的动力单元为定制化产品,生产流程对比标准化的核心部件,毛利率相对较低,2021年,动力单元和核心部件的毛利率分别为23.5%和30.3%。

趋势上,随着动力单元产品零部件自主化的不断提升,成本下降部分对冲了产品售价的下降,所以毛利率表现上相对稳定;核心部件虽然前期的毛利较高,但由于技术门槛不高,再随着市场透明度的提升,竞争加剧使得产品的销售价格普遍呈下降趋势,核心部件的毛利率也逐年下降。好在这部分业务规模占较小,对整体毛利的影响较为有限。

公司的成本构成及毛利率情况。资料来源:招股书、wind、36氪

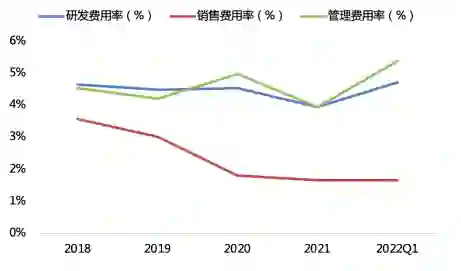

从费用端来看,公司期间费用支出控制得当,2021年三费合计占营收的比重为9.5%。销售费用率、研发费用率、管理费用率分别为1.7%、4.7%、5.4%。

其中,销售费用率较低,一方面是由于公司的产品以定制化为主,较深的业务绑定关系不需要太多的销售费用来维系;另一方面,中低端液压产品竞争激烈,拓客也相对较难。此外,根据财报披露,由于公司的客户集中度较高,80%集中在华东地区,较少的运输费用与差旅费用也拉低了总体的销售费用。

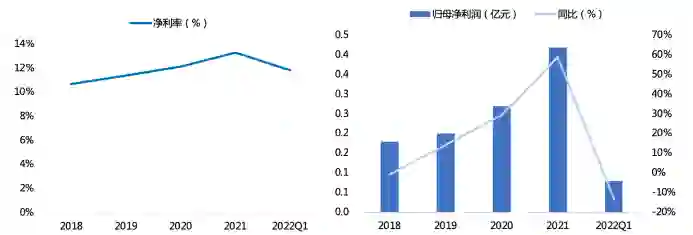

在利润端,由于公司整体的毛利率不高,利润空间有限的情况下净利率自然较低,但在趋势上2018-2021年,净利率呈现上升态势。2021年,实现归母净利润0.42亿元,同比增长59.1%,同期净利率13.3%,同比增长1.1个百分点。2022Q1,受管理费用和研发费用的大幅增长,公司的净利率下滑至11.9%,归母净利润也同比下降了13.3%。

公司的净利率及归母净利润情况。资料来源:wind、36氪

![]()

分地区来看,公司销售的地区结构较为稳定,形成了以国内为主、境外为辅的格局。2021年,国内的营收占比为84.5%,境外的营收占比为15.5%。

公司的国外业务规模较小与国外的竞争环境不无关系。从液压国际市场的竞争格局来看,国外液压元件的市场集中度较高,博世力士乐、派克汉尼汾、伊顿、川崎重工四大跨国企业的合计市场份额达到了34.8%(2020年),且凭借丰富的产品储备与强大的研发实力,这些跨国企业在主机配套和售后市场中均处于主导地位。

强敌环伺之下,公司在海外展业困难,2018-2021年,公司国外业务的营收规模仅从0.21亿元增长至0.45亿元,业务成长较为缓慢。不仅如此,2021年,公司境外业务的毛利率已降至21.0%,较2018年下降了6.9个百分点,这是由于公司的产品主要定位中端,技术壁垒不高,而中低端市场本就竞争激烈,因此盈利能力逐年下滑。

反观中国的液压市场,需求潜力巨大且增长快速,2000-2016年,国内液压市场的规模已从5亿欧元迅速扩大至79亿欧元(约合600亿人民币),期间的CAGR达到了18.8%,在全球的市场份额从3%增长至28%,已成为仅次于美国的全球第二大消费国。

随着国内液压产品需求的不断释放,公司的国内业务持续稳步增长,2018-2021年国内营收的CAGR为16.4%,是公司近年来业绩增长的主要动能。2021年,公司在国内实现营收2.68亿元,同比增长43.3%。

![]()

公司外销及内销情况。

资料来源:

wind、36氪

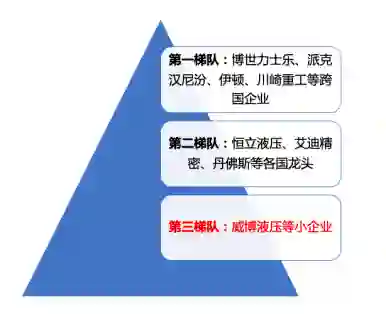

从规模和技术实力来看,我国的液压企业主要分为三个梯队。

第一梯队以博世力士乐、派克汉尼汾、伊顿、川崎重工等知名跨国企业为主,这些企业的规模大、技术禀赋高,生产集中在航空航天、船舶工业等高端领域,利润水平丰厚。工程机械挖掘机分会的数据显示,我国高端液压产品中70%依赖进口,其中高端液压件(零部件)的进口比例更是达到了80%,这些跨国企业吸取了市场65%-75%的利润。

第二梯队主要为各国的龙头企业,产品主要集中应用于工程机械、工程车辆等中端领域。如恒立液压、艾迪精密、丹佛斯等,这些企业进入行业较早,有一定的知名度,同时技术储备也相对深厚。第三梯队为国内的本土中小液压企业,这些企业的规模大多较小,技术相对落后,产品技术来源大多为早年引进、仿制的产品。

公司目前处于行业的第三梯队,虽然规模尚小,技术储备相对不足,但通过差异化策略,公司为自己在电动叉车液压件这一细分市场争取到了相当的话语权。

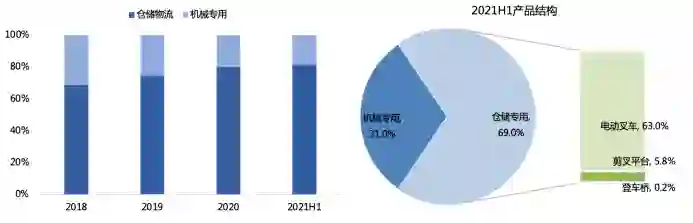

国内液压件市场竞争梯队。资料来源:36氪

按照场景来分,公司的产品可以分为仓储物流以及机械专用两个应用领域。仓储领域的应用终端包括电动叉车、剪叉平台、登车机,机械专用领域的应用终端包括举升机、高空作业平台等。2021H1,仓储物流领域的占比达到了81.6%,较2018年上升了12.6个百分点,其中,电动叉车作为该领域占比最大的终端产品,也成为了驱动公司业绩增长的关键因素。

从行业层面来看,叉车行业不仅具备了工程机械行业普遍存在的周期性,在下游强需求下亦具备相当的成长性。

在仓储物流场景中,以旧换新的需求是叉车行业周期性的根源,逻辑上公司的业绩也会随着叉车的周期变化而波动。但从强度上来看,仓储物流行业仍在高速成长,拉动了对上游叉车及液压等行业的需求。

所以,叉车行业周期的影响更多体现在,当换新需求出现后,会对相关企业业绩会产生正向加成。在成长性主导的逻辑下,叉车行业的高景气是公司的业绩增长的核心动能。2015-2020年,中国叉车产量由32.89万台上升至81.84万台,期间CAGR达到了20%。

车辆种类上,叉车可以分为内燃叉车、电动叉车和手动叉车,相比内燃叉车,电动叉车有着更好的环保性能和用电成本。随着国家环保政策趋严,叉车开始向电动化转型,电动叉车在叉车市场的渗透率已从2009年的不到20%上升至2021的超40%。公司目前产品仅适用于电动叉车,这正好契合了叉车的发展趋势,公司的业务将因此具备相当的成长性。

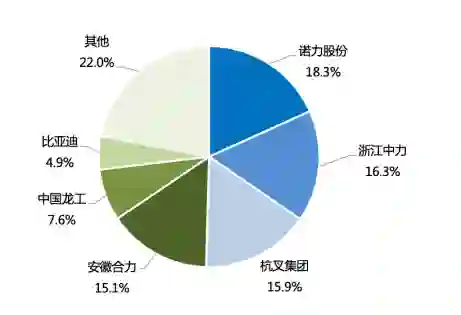

从产品特性来看,公司的液压动力单元大多是定制化产品,业务的绑定关系较深,客户黏性较高。杭叉集团、浙江中力是公司的前三大客户,合计销售占比达到了36.35%。

从三大客户的行业地位上看,三者在下游叉车行业的市占率均位列前三,共同占据了国内叉车市场的半壁江山。

![]()

叉车行业的市场份额。

资料来源:

EVTank、36氪

趋势上,随着公司产品的可靠性不断获得验证,三大客户的订单规模逐年增长,从2018到2021H1,三大客户合计销售占比提升了12.17个百分点,历史数据证明客户黏性有增强的趋势。

![]()

总体看来,叉车行业稳健增长,公司顺应了行业电动化的趋势,叠加客户质量高、粘性强,三大因素共同助推了公司电动叉车业务的快速发展。2020年,公司在电动叉车领域的市占率达到了40.91%,成为了该细分领域当之无愧的领头羊。

对比过去仓储物流领域的逐年增长,公司在机械专用领域的收入却在负增长。不仅限于营收占比的逐年缩小,机械专用业务在2020年实现营收0.42亿元,较2018年下降15.1%。

公司在财报中解释,“机械专用领域产品中举升机的销售主要以低端产品为主,销售占比呈下降趋势,主要因公司减少举升机类低端产品销售所致。”

由于低端产品的技术门槛低,公司的产品难以体现出竞争优势,随着竞争对手日益增多,行业产能过剩,公司的盈利空间也被逐步侵蚀。因此,公司主动减少了低端的机械专用产品的销售,将业务更聚焦于有竞争力的仓储物流领域。

![]()

公司是否值得投资?

从地区来看,国外的液压件市场较为成熟,份额主要由跨国集团垄断,而国内的液压件市场正处于快速渗透的高增长阶段,虽然高端市场被跨国公司和龙头企业垄断,但公司立足差异化竞争,将业务聚焦壁垒相对较低的电动叉车领域,目前来看该策略具备相当的正确性。

产品结构上,应用于电动叉车的液压动力单元不仅是公司的业绩支柱,也是未来的业绩弹性所在。首先,仓储物流行业的快速发展在一定程度上支撑了公司叉车液压产品的需求;其次,叉车行业的电动化趋势成为了下游需求释放的前提;再次,高质量、高粘性的客户不仅验证了公司的产品力,也为保障了公司业绩的增长。

然而,在液压产品的应用领域中,电动叉车的液压动力单元属于中端产品,相比高端产品,中端产品的技术壁垒不高,随着市场竞争加剧,拓客愈发困难,产品渗透率的提升空间不大。

总体来看,目前仓储物流行业的增长快速,即便在疫情的冲击下,行业整体向上的趋势不变,因着公司定位中端且高度定制化的产品特点,公司在产品渗透率提升困难的情况下,物流、叉车等下游行业的高景气是公司的业绩增长的核心动能。

在叉车之外的机械专用领域,公司竞争力不强,该领域的业绩贡献已被逐步弱化,短期内也不会是主要看点。

从二级市场来看,由于产品定位不同,公司的估值水平低于行业龙头,北交所的流动性不强也对公司的估值形成了一定的压制。中短期内,作为电动叉车液压动力单元的领头羊,叉车行业的快速成长和电动化的趋势将支撑公司的业绩,由于原材料价格对公司业绩的影响不大,公司估值的变动方向还是要看下游对叉车需求的边际变化。

![]()

![]()

![]()

36氪旗下公众号

![]() 真诚推荐你关注

真诚推荐你关注![]()

![]()

![]()

![]()