腾讯等《2022年金融科技十大趋势展望》,68页pdf

来源:腾讯研究院

世纪疫情叠加百年变革,金融科技如何更好地融入实体经济,已成为行业共同瞩目的关键议题。中国人民银行近期发布的《金融科技发展规划(2022-2025)》,标志着我国金融科技“厚积成势”,正式迈入高质量发展的新阶段。

与此同时,在刚结束的全国两会中,数实共生再次成为热词。随着人工智能、区块链、云原生和物联网等新技术应用的成熟,金融科技逐渐演进为数字金融与实体经济的连接器。因此,推动数实共生,金融科技大有可为。

值得注意的是,金融科技近些年的发展中,也面临一些挑战,比如金融科技与不同产业的适配性问题等,针对金融科技如何更好的推进数实共生,2021年9月,腾讯金融研究院、腾讯云与毕马威联手启动金融科技趋势报告项目,动员30余位业务、技术、产品、方案、研究等领域的专家学者,线上线下访谈调研120余次,经过5个月时间,形成数十万字报告成果《数实共生·2022金融科技十大趋势展望》。

趋势一

零信任架构(ZTA)重塑金融可信边界

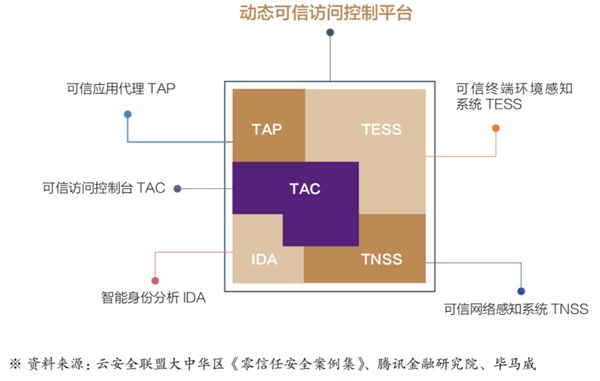

零信任架构本质上是一种可信环境,依托“永不信任,持续验证”的思想方法,对任何进入网络的主体先验证、后放行。零信任框架涉及多种技术,包括多源数据信任评估技术、安全代理关键技术等,在多种技术协同作用的情况下,金融机构将在不同环节对访问主体身份进行动态持续的核查和管理,打造安全、高效的金融访问环境,保障金融行业数据安全。

国内某大型金融机构存在多种业务需求,包括各数据中心间具有互联互通的需求、临时风险应对需求、数据中心高并发访问需求等,通过搭建零信任架构,引入可信访问控制台(TAC)、可信应用代理(TAP)等关键产品技术组件组成的可信身份认证系统,实现对应用、功能、接口等各个层面的访问机制的管理,保证了数据访问过程的安全可信。

趋势二

跨链信任促进金融场景深度融合

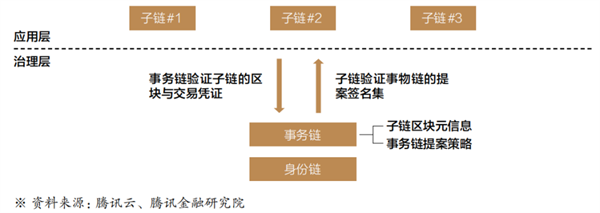

在未来,跨链将构建商业价值网络,打破目前区块链间的孤立性,使数字资产在不同区块链间流通,并将其价值在区块链网络上扩大,最大程度地发挥资产价值。具体来讲,跨链将赋予数据资产以价值刻画能力,实现数字资产的安全流转。

金融机构有对跨行业数据有安全流动、透明流动的需求,也对模块化区块链有跨链的需求,这将非常依赖跨链技术的发展。作为区块链跨链技术的引领者,腾讯云通过对数据进行验证,对跨链事务状态和公开记录进行凭证管理,实现对跨链交互和安全的平衡,保障数据流动时的安全透明。

趋势三

联邦学习提高数据交互效率

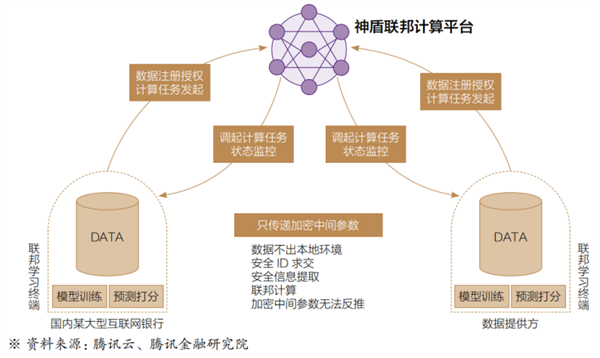

联邦学习技术在保护数据主体权利的前提下,通过模型共享,实现“数据可用不可见”,既保证在不同类型、不同样本的数据资源融合过程中,数据主体权利不受侵犯,也能有效防止垄断行为的发生,在数据融合的基础上促进企业发展。

国内某大型互联网银行和腾讯云共同搭建了神盾联邦学习平台,基于联邦学习技术,利用加密算法,在隐私保护下进行的风控建模探索,帮助互联网银行更好地防范风险,降低违约率,增加利润。同时,更安全的无第三方算法,消除了银行的合规风险和数据泄漏风险,增加了对社会公众的隐私保护。

趋势四

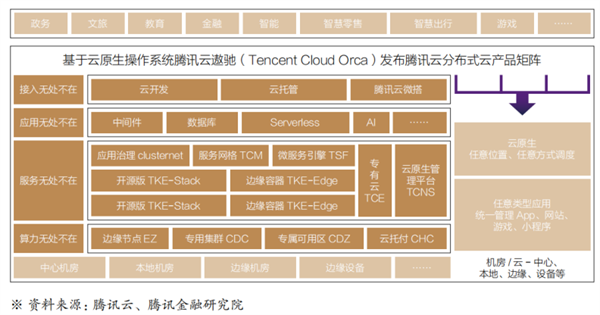

分布式云重塑金融大数据架构

分布式云能够使研发关注点聚焦上层业务逻辑实现,带来对业务的快速支持、创新能力。具体来说,基于分布式架构、微服务架构等,分布式云能提升应用快速开发、部署和迭代升级、应对高并发的能力,实现业务转型和产品创新的快速响应和支持。

面对国内金融机构的业务稳定性需求、规模管理需求、可靠性需求,腾讯云原生架构通过不同技术架构进行解决,具体来说,实现了云原生统一的业务技术底座,将众业务和应用“云化。

趋势五

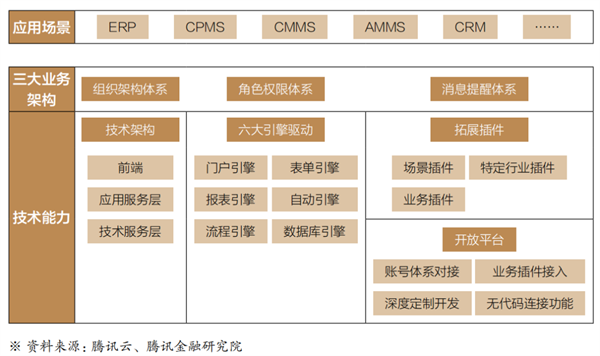

低代码开发提升金融业敏捷服务能力

未来,低代码平台提供了全新的金融技术人员工作流程,即非专业开发者经过简单的 IT 基础培训就能快速上岗,既能充分调动和利用企业现有的各方面人力资源,也能大幅降低对昂贵专业开发者的资源依赖,促进金融领域各项目的快速落实。

国内某大型商业银行开发了数字口袋,主要面向中小微企业的综合金融服务平台,与腾讯云微搭共同探索小微企业行业解决方案。基于腾讯云微搭底座为企业、员工、小程序用户提供贷款融资、支付结算、保险等场景金融服务,助力电商、批零行业小微企业经营。

趋势六

RPA(机器人流程自动化)加速金融业自动化、智能化

RPA 作为扩展 AI 落地的“最后一公里”,与 OCR、图像识别、视频智能、情绪分析等 AI 技术的结合,极大扩展其应用边界,且通过易于使用、易于管理的部署来帮助 AI 加速转型。RPA 融合 AI 认知智能技术,增强认知决策能力以处理复杂的长链条业务,降低运维成本来提升应用价值。

国内大型商业银行多在客服领域应用RPA机器人,在用户端给予客户以智能、便捷的 C 端体验。针对 B 端配置管理平台,完善基础设施,对知识、文档进行搜集管理,利用机器学习技术建立任务画布、同义词库等配置。

趋势七

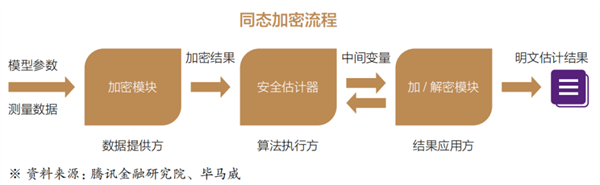

同态加密推进金融数据安全共享

同态加密的出现使数据处理可以不经过解码,直接在密文上进行计算,且能达成与明文计算相同的结果,故在获取数据分析结果的同时,也能保障数据安全。对金融领域来讲,使用同态加密技术将对隐私数据产生更加严密的防护,推进金融数据安全共享。

在与巴西某著名金融机构合作的试点项目中,IBM 目标是在一段时间内观察账户持有人的银行活动,对数据进行收集和同态加密,并使用机器学习等技术,可准确预测该账户持有人在接下来的三个月内的贷款需求。

趋势八

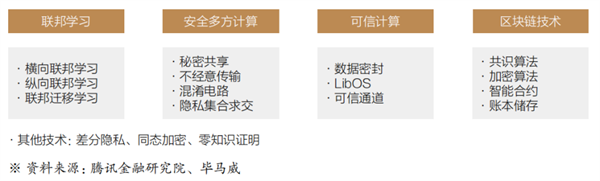

隐私计算保障金融数据安全融合

随着密码技术和硬件系统的提升,隐私计算不断与联邦学习、安全多方计算以及可信计算等技术的结合,通过将原始数据加密转化,来实现数据的安全保障,从而提高服务效益与用户价值。在隐私计算的技术加持下,在未来能够打通多种横向数据,促进内外部数据融合,实现合规、有效的数据流通,促进营销、风控、反洗钱、资管等金融场景发展。

隐私计算被广泛应用于国外银行市场,比如在欧盟的银行间进行欺诈指标或风险概况的信息共享,从而改进风险安全监测手段;还可以促进公共和私营部门之间的数据共享,使银行将计算作为一种服务出售,如银行数据用于非公开的分析性交易。

趋势九

全真互联实现数实融合加速金融普惠

算力的提升推动信息接触、人机交互模式更加复杂多变;从消费互联网到产业互联网的应用场景也朝着更加多元化发展。随着 VR、AR 等混合现实技术、软硬件的升级推动,各领域都将全真互联视为数实融合的可靠路径,而虚拟现实交互、数实融合将进一步实现金融普惠。

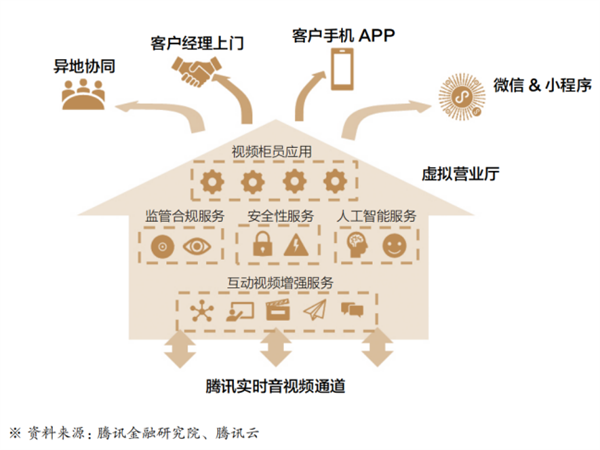

某银行基于全真互联实时数据更新和模型迭代,加强用户成长体系建设,对入口流量的开发和分析,将客户生活与金融相结合,充分挖掘数据价值,提前预测客户需求,加强开放体系建设,实现全渠道产业融合。同时,通过全真互联技术,极大提升了线上可办业务的比例,也极大优化了在信用贷款等领域的线上办理流程。

趋势十

数字银行突破时空限制,实现金融普惠

数字银行是银行机构的全面数字化,其以分布式结构为基础,通过扁平化的组织架构覆盖更多的场景和用户,实现服务个性化与金融普惠。数字银行通过前沿技术的应用,加强多场景合作来拓展银行业务,实现产业与银行价值的深度绑定。

目前国内多家银行提出的数字银行解决方案,主要以微信小程序为载体,以钩子产品为抓手、以裂变获客为目的、以持续经营,将银行的传统交易功能与微信用户体系、微信生态体系打通,强调以互联网化的用户体验、持续的客户运营反馈、闭环的产品能力、线上裂变传播获客等手段,实现银行业务能力与互联网营销、互联网运营的全面融合,从而达到全面转型互联网零售业务的目的。

具体内容如下

专知便捷查看

便捷下载,请关注专知公众号(点击上方蓝色专知关注)

后台回复“TFT68” 就可以获取《腾讯等《2022年金融科技十大趋势展望》,68页pdf》专知下载链接