请收藏!A股最佳防雷手册

鉴于康美药业和欧菲光,去年康得新这种侮辱智商,欺骗投资者的财务造假。实在让在这个财务圈子里工作五年的注册会计师感到愤恨,欺骗可以,但是把我们当成白痴就是不行。

我本身也是一位股民,看到康美药业22万股东被套,感觉有责任来写一篇防雷手册给大家,让大家在以后的投资中尽量少的碰到雷区。

作者:产志君

来源:初善投资

我们尽量从实际中的科目出发,而不是讲理论,来给大家呈现哪些科目企业造假的可能性大。记住如果出现文章的危险情况,希望大家留一个心眼,有造假的可能。即使现在没有爆发,后期爆发的可能性非常大,我们的目的是通过对这些科目的分析,尽量远离这些公司。

本文意在指出造假的高发科目,旨在预防其风险的发生,并非是用已经发生的案例进行提醒。

一、应收账款:企业“造假”的重灾区

应收账款俗称“白条”,指的是客户先拿货,过一段时间后付款,这就产生了“应收账款”。虽然说这是企业的资产,但是真正的钱掌握在别人手里,应收账款积累的越多,对企业那是非常可怕的。一旦出现客户不还货款的情况,那么企业只能把这些应收账款核销掉,计提坏账准备,导致其资产大幅度的减值。

我们可以通过以下指标预防应收账款风险。

1. 应收账款本期未回款比值过大

应收账款本期未回款指企业本期确认收入形成但未被收回的那部分现金。

海康威视 2016 年年末应收账款余额为 112.43 亿元,2015 年年末应收账款余额为 81.26 亿元,应收账款本期增加额为 31.17 亿元。需要注意的是,应收账款本期增加额的同比大幅增加对企业来说是一个危险的信号,表明企业对下游的赊销信用越来越宽松,回收销售货款的能力越来越弱。

应收账款本期增加额与本期收入的比值(未回款比值)更能代表企业回款能力的强弱。本期未回款比值越大,表明企业在当年基本上没有收到多少现金,采用的是赊销方式做生意;未回款比值越小甚至为负值(应收账款本期增加额为负)代表企业的回款能力越强。此比值每年的趋势代表着企业每年回款能力的强弱变化。通过对企业各年度未回款比值的比较也可以知道企业在销售收款环节的能力大小。

海康威视在 2011 年到 2017 年未回款比值稳定在 10%左右,这样的比值表明企业当年产生的收入里只有 10%没有收到货款,即销售回款速度上非常快,基本上不会出现大量货款拖延收回的事情。

如果海康威视的未回款比值一年比一年高,或者此比值非常的高,就证明企业回款的力度出现问题。客户并不积极的与企业进行结算,更多的是拖欠企业的货款。长此以往企业收不到货款,会导致企业的经营周转缺少资金,经营效率低下。

2. 客户集中度过高。

客户集中度高是最可能是出现应收账款损失的高发地带。虽然在财报里企业不会过分对客户集中程度高过分的提及,但不得不说这是投资者需要关心的重点。企业很多时候出现利润亏损和现金流的断裂与此有很大关系。

作为一家知名企业,四川长虹在应收账款管理的缺失让其创下了巨亏37 亿元的记录,这是因为企业大客户无法及时还款造成的。四川长虹 2003 年应收账款年末余额较上年末上升 20.36%,主要是由于本年度国外购货商如 Apex Digital Inc.等应收账款增加所致。

从 2003 年的应收账款账龄分布以及前五名单位情况可以看出,Apex Digital Inc.占据应收账款期末余额的绝大部分。到了2004年Apex Digital Inc.公司出现问题选择破产,四川长虹这些应收账款完全的成为了坏账。四川长虹对截至 2004 年末应收 APEX 公司的货款余额 463,814,980.60 美元采用个别认定法计提了较大比例的坏账准备计 313,814,980.60 美元,折合人民币 2,597,289,686.94 元。若仍按账龄分析法计提坏账准备,计提金额为 43,579,788.21 美元,折合人民币 360,688,117.14 元。该项会计估计变更对 2004 年度利润总额的影响数为 270,235,192.39 美元,折合人民币 2,236,601,569.80 元。

也就是说这一家企业让四川长虹从天堂到了地狱,从前企业业绩的大幅度增长靠这家企业,现在业绩巨亏也是这家企业造成的。回头看,APEX 公司完全成为了四川长虹的绝对大客户,一旦不还钱,四川长虹哭都来不及。

3. 账龄越久越不好

客户集中度、应收账款大幅增长和账期拖得越久都是应收账款的危险因素,造成应收账款的减值。特别是账龄这块,平时投资者不会太注意。随着时间的推移,下游客户可能因为财务状况恶化或者遗忘导致超过了信用期,造成了对企业的长时间欠款。此时在应收账款余额上并没有发生变化,但企业按客户所赊欠的款项期限就形成了层次不同的应收账款。

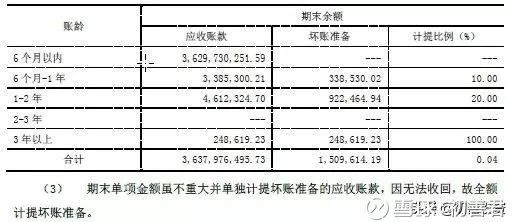

比如德赛电池,其2017年应收账款余额高达36亿,净资产只有18亿,一旦大额减值,就可能资不抵债。但是看明细发现应收账款基本都是6月以内因此只计提了151万元的坏账准备,可以说微乎其微了。

再比如去年初善君说过中利集团的应收账款,公司2017年应收账款余额高达103亿,其中超过一年的应收账款高达29亿,尤其是2到3年账龄的高达20亿,计提坏账准备6亿,如果这20亿收不回来,下一年度又会计提4亿坏账准备,就可能是利润的大杀器。于是我们看到公司2018年计提资产减值损失损失9.16亿,直接导致公司亏损超过2亿元。

4.坏账准备计提政策越保守越好

坏账准备是根据计提比例计提的,一般情况下,坏账准备计提政策一经确定,不得随意改变。但是如果有明确证据表明可以改,那么还是可以改的,这就成了调节利润的一个手段。初善君之前有详细说过,这里不多说了。关注坏账准备计提时就要了解企业的坏账准备计提政策,并关注同行业对比等。

总结:可想而知,对于账期越短的‘白条子’,企业还是有信心收回的。如果是那种长期不还的‘白条子’,产生的原因自然是客户不愿意付款导致的。账龄的时间越长,企业收回欠款的风险就越大。当然这不仅仅会造成回收的风险,还会导致企业资金运营的风险,试想一下企业的钱都在别人手里,就是不给你。长此下去企业的资金必然越来越少,经营出现困难。

二、存货

存货是一个被束缚的‘现金’,这次的康美药业的会计差错,简单的来说董事长可能传达的是这样的意思:我可能把现金扎成一捆捆的放在仓库里了,你们尽可以放心。钱还在的,只是不放在银行,放在了仓库,当然,考虑康美药业的实际情况,那么可能是种在地下的人参或者在建的房地产。

所以说理解存货,更多的是从‘被束缚’住的现金着手,一旦存货增长幅度过快,企业或者市场没有传达出企业的产品销售正旺的行情,那么很有可能是出现了存货的积压。存货多无非是两个原因:一是市场需求太好了,我得多备货;二是市场需求惨淡,错误估计了市场行情,导致企业存货生产多了卖不出去。

1. 存货积压导致减值

这次欧菲光的业绩变脸主要原因就是大幅计提库存坏账,当然从事态的发展看欧菲光并没有涉嫌造假的意思。只是做法太难看,让投资者始料未及。从公司发展看,接到的订单和确认的收入都是真实的,前5大供应商如华为之流也不可能配合欧菲光造假。

只不过存货确实不值钱了,手机行业的技术替代和提升是非常快的。一旦竞争者或者自己发明了更好的技术,能够实现商业化运作,大量的运用。那么以前在仓库里的产品就会变得很廉价,这种减值是正常法律合规的范围。

欧菲光错就错在说假话,掩盖事实。说的是年报先预告大幅增长,结果年报出来那一天通杀,事先没有一点提前信息。

2. 人为调节的嫌疑

这个主要针对的是ST企业为了重新盈利,会将企业能够减值的项目加大计提的力度。导致企业产生巨额的亏损,为以后的盈利挪出大的空间。中国船舶在2016-2017连续两年亏损,公司股票被上交所于2018年4月24日起实施退市风险警示,股票简称变更为“*ST船舶”。

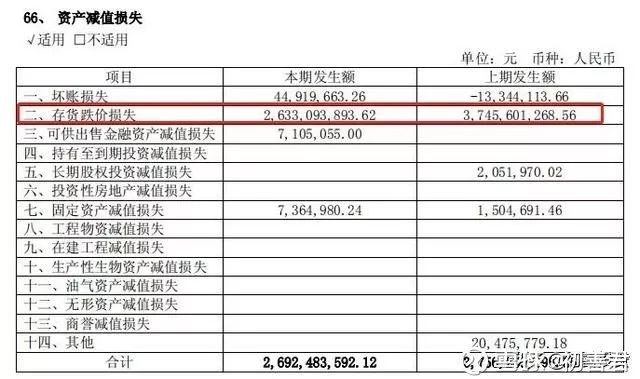

如果我们看看这两年企业是如何计提存货减值的,就可以清晰看出其人为调节的嫌疑。

2016年全年存货跌价损失37.46亿元,占存货平均账面余额的22.22%。2017年在上年已经大幅减值的情况下,又继续大幅计提存货跌价准备。全年存货跌价损失26.33亿元,占存货平均账面余额的18.13%。值得一提的是这两年公司的资产减值损失几乎全由存货跌价损失构成。

2017年年报资产减值损失部分

到了2018年一季度企业的财务报表显示,一季度末公司资产减值损失为-9140万元,其主要变动原因为存货跌价准备转回。同时一季度公司扭亏为盈,净利润为7198万元。若剔除当季转回的减值损失,公司依旧没有摆脱亏损,也就是说公司“虚盈实亏”。

这一波操作,作为财务人员,我给满分。做的有理有据,没有什么大的疑点,企业也是明牌,让投资者抓不到什么把柄,只能生闷气。

3.当行业低迷时,存货减值风险高

如果投资者买入的是周期型公司,在周期低估时,存货价格不断下跌,那么存货大概率是要发生减值的。比如以钢铁业的马钢股份和太钢不锈为例,马钢和太钢7年间共计提存货减值损失67亿和54亿元,但是两家计提存货减值最高的年份都是2015年,因为那年钢铁业最不景气。

所以现在看到很多周期行业涨的很好,比如猪周期、鸡周期等,但是万一遇到不景气的时候,存货、固定资产等都有可能计提大额减值呢。

4.存货周转率持续降低

存货占比过高,存货周转率降低,且有计提存货减值前科,初善君把这三点作为预防存货减值的另外一个必要不充分条件。

什么意思呢?你想到了獐子岛吗?想到了皇台酒业吗?可以在对比一下欧菲光,基本都满足这个条件。

满足这个条件意味着公司存货存在积压,且越来越大。

三、商誉减值

2018年可以说是商誉减值的大年,这是因为源于商誉减值政策的影响。2019年1月4日,财政部会计准则委员会讨论了商誉减值改摊销的问题。大部分委员认为,摊销(每年按比例减少)比减值(按“意愿”计提)能更好地实现商誉减记至零的目标,而且成本低便于操作,有利于投资者理解,可增强企业之间会计信息的可比性。

就这样2018年只要是一个企业,都会考虑商誉的减值。在商誉摊销政策还没有落地之际,上市公司们急中生智,集中大额计提,来一个一笔勾销,免得夜长梦多。也可以看出商誉减值是很随意的,并不是那么的严格。

商誉的由来是企业收购了一些公司,用高于公司的净资产价格进行收购,那些溢价就成为了上市公司的商誉。所以说商誉越多,企业在收购过程中支付的溢价也就越高。我们不能因为上市公司买的贵,支付了过高的溢价,就说要减值。不乏那些增长潜力非常高的企业收购企业为上市公司带来非常巨大的盈利,只不过比例实在太少了。过高的商誉更是如此,如果收购十家企业可能只有一家有很好的盈利,那么这样的盈利也无法阻挡其他公司导致的商誉减值。

宋城演艺在2016年主要因为收购网上直播平台“六间房”使得公司当期的商誉余额达到24.17亿元,当时的六间房净资产仅0.38亿元。

宋城演艺在2017年的净利润为10.69亿元,六间房贡献了近27%的利润。六间房这个直播平台和斗鱼、YY直播等其他直播平台存在着一定的竞争关系,也可以说竞争是十分激烈的。

直到2018年8月31号的那份重组方案,使得宋城演艺将六间房的风险转移出去。这是企业面对商誉减值做的比较好的一次,避免了投资者出现大的损失。具体细则如下:

1、六间房作价34亿,密镜和风作价51亿,组成一个85亿的集团公司。

2、重组后六间房本应占股40%,但是会转让不低于10%(8.5亿)的股份给第三方。

3、完成前两步后,宋城2015年在六间房上25.67亿的投资可以拿回不低于22.18亿现金(转让25%股权8.5亿,4年利润13.68),商誉被移除,转成25.5亿的对外投资。

如上操作后,六间房的投资风险完全化解。

关于商誉减值大家可以在看看初善君之前的文章:商誉,您必须知道的八件事;如何看待财政部商誉新规:商誉离摊销法还有多远;一文看懂商誉的前世今生:旦摊销,无数公司面临巨亏或退市(链接)。

四、过度资本化导致无形资产减值

乐视网2017年报显示,公司亏损138.78亿,会计事务所提出非标意见。主要原因是对2017年的各大资产计提了减值。具体如下图所示:

乐视网的无形资产,主要是影视版权类资产,减值损失32.8亿,是资产减值损失的一个重要部分。

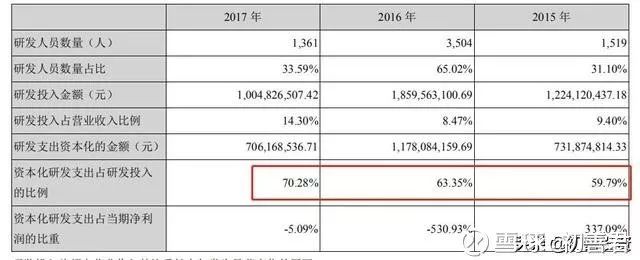

为什么会出现这样大比例的无形资产减值损失,主要是因为乐视网过分的将研发投入进行了资本化处理,导致无形资产增长实在太快。没有成熟的技术或者专利计入到无形资产里,后期如果出现竞争力的下降,那么无形资产减值就不可避免。让我们看看这些年乐视网的研发投入,多少进了无形资产里面。

可以看到乐视网的研发投入非常大,这一点也是好事,企业不断的创新才会有未来。但是这样高比例的资本化,我读报表还真的没见过几家。意味着乐视网的研发70%都取得了非常好的成果,这一点就有点骗人了。如果研发的成功率这样高,企业也就不会出现退市,造假的危机。

高比例资本化理论上是可以的,但是实践的过程中是不行的。企业的研发总体上是摸着石头过河,像乐视网这样的研发,相当于踩着石头过河,成功的概率太高了,基本上研究一个项目成功一个。这样的情况长久下去,其他的同行还有的玩吗?

这是为什么初善君一直强调研发支出资本化是一个风险点,因为谁也不知道这些计入无形资产、开发支出的资产负债表科目什么时候转入利润表,再来一次洗澡。

五、大量关联交易

这一点也出现在乐视网上,所以我建议读者好好读一下乐视网的各年度财报。可以说将企业的危机因素全部囊括了,要什么样的雷就会出现什么。

上市公司及其控股子公司与关联方之间发生的交易就是关联交易。既然是关联方,那就和上市公司有着千丝万缕的联系,其之间的交易就容易让人觉着有很大的猫腻。如果关联交易占得比例过高,那么企业出现危机的可能性就会变大。

神雾环保是一家向高污染高能耗企业提供工业炉窑节能减排系统解决方案,在2016年成为市场的牛股。但仔细看2016年公司的年报,前五大客户占了当年销售总额的94.38%,而神雾环保自己就在年报上承认当年前五大客户销售额中关联交易占年度销售总额的比例为57.93%。

第一大客户为乌海神雾煤化科技有限公司(听名字就是关联方),经工商信息查询,该客户由神雾集团间接持股25%,属于母公司神雾集团关联方。2016年第二大客户新疆胜沃能源开发有限公司,销售金额高达10.36亿元,占销售总额的33.14%。

第五大客户,前称为“包头神雾煤化科技有限公司”,也跟神雾环保有着密切的关系,关联交易没有任何疑问。

也就是说企业的业绩是靠着集团的那帮兄弟支撑的,说的不客气一点就是挖空集团其他企业的资产来支撑神雾环保的高增长。这样的高增长是虚的,没有将东西卖给真正的客户。最后神雾集团旗下两家上市公司神雾环保与神雾节能股价应声下跌,并受到了深交所关于公司关联交易的质询。公司受到质疑后,一年时间左右下跌80%以上。

关于神雾环保,其实初善君在刚开始写公众号时就预警过:从合同角度四问神雾环保。

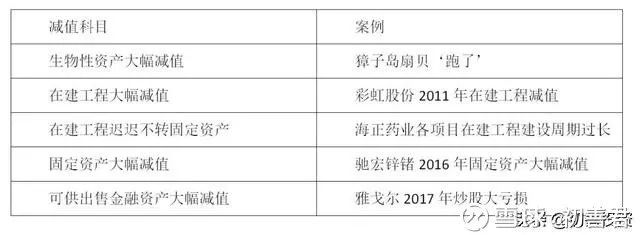

在减值方面,除了企业的货币资金外,只要是资产都存在减值的可能。其中应收账款、存货和商誉的减值尤其严重。固定资产、无形资产和在建工程和其他一些资产的减值有一定的风险,但是没有像这三各科目这样严重。始终要记住的是不管任何的资产都会出现大幅度减值的风险。如果大家有兴趣可以查一下这些资产减值和一些案例,非常的有趣。

六、有息负债过高

银行借款、应付债券这些负债多了也会影响企业的经营,造成企业经营的不稳定。试想如果企业的经营都是靠银行、债权人借钱才能维持,不仅要支付巨额的利息,还要随时担心这些金融机构随时的回款。一旦出现这样的事情,企业根本没办法经营下去。

有息负债率=有息负债/总负债。这个指标是衡量公司有息负债占比多少的,而通过这一个比我们就可以清楚的知道一家公司的负债质量,一般来说当然是越少越好。要知道企业的经营就是要获取其他企业的款项,形成自己的无息负债,例如预收账款和应付账款等。这些才是企业对产业链产生价值的财务表现,这些获取不了那么企业在产业链中处于和弱势的地位。想要经营下去只能通过有息负债的支持,大大加深了企业爆发经营危机的概率。在这点做的好的企业非格力茅台莫属。

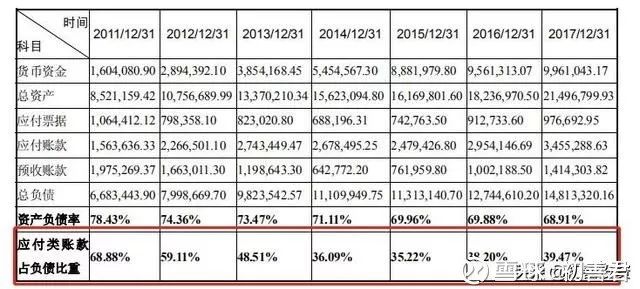

可以看到格力电器的高资产负债率主要是因为应付类科目占据了总负债的大部分余额。在 2011—2017 年经营性流动负债的占比很高,所以说一家在经营活动中获取很多现金流的企业跟大幅缺乏现金流的企业一样,资产负债率都很高。区别在于有超强获取现金流能力的企业在负债端更多的是经营性流动负债,大幅缺乏现金流的企业在负债端更多的是银行的借款和有息债务。

当然大部分A股上市公司是没有这样好的财务结构的,希望大家找到了尽量排除掉。剩下的也就都是很优质的企业了。

七、大存大贷

在这点上康得新和康美药业可谓是一个活生生的案例,自从康得新造假确定后,我对企业的大存大贷这个问题了有了更深刻的了解。很诧异的就是上市公司明明有大笔钱却不用,放在账上就吃点利息。但是在外面又欠了一屁股的债,利息更高。怎么看也不是正常人能干出来的事情,所以这样的大存大贷就非常的可疑。

最严重的大存大贷是那种存款高于借款的企业,很明显企业要那么多的借款并非是为了经营。如果用于经营企业肯定会使用这一部分借款,导致存款降低。存款大于借款的大存大贷很难解释的清楚,企业的嫌疑非常重。

在康得新在发布2017年年报之时,便收到了深交所中小板公司管理部的问询函。问询函第一条便提出,2015年至 2017年末,公司账面货币资金分别为100.87亿元、153.89亿元、185.04 亿元,占总资产比例分别为 54.92%、58.24%、54.01%,同期有息负债(短期借款+长期借款+应付债券)分别为 50.59亿元、57.05亿元、110.05亿元,同期发生的财务费用分别为3.05 亿元、2.30亿元、5.53亿元。

八、实控人股票质押比例过高

这样的情况在A股也是一个经常性的现象,实控人股票质押比例过高。股票质押在一般情况下是公司实控人进行融资的手段,是一件好事。但是如果公司实控人过多的质押股份,会形成很大的风险,一方面在于其经营上缺钱,一方面一旦股价低于质押价格,很可能遭遇平仓,使得股价进一步的降低。一个是经营上出现问题,一个是股价出现闪崩,两方面都不好。

奥瑞德在2018年5月初发布公告:实控人股份遭到全部冻结,股权质押出现问题。紧接着公司的股价出现三个跌停。这还没有结束,在五月中旬,奥瑞德发布公告说实控人的质押股份出现平仓危险,进一步加大市场的恐慌,股价连连下跌。

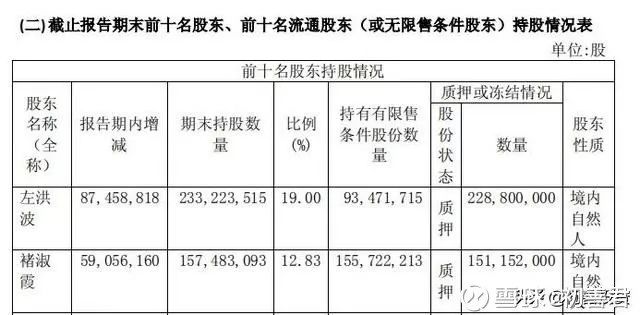

查询上一年的年报可以看到;2017年年报我们发现,公司实控人为左洪波、褚淑霞女士,两人持有的股份几乎都用于质押,质押比例过高,已经接近100%。

当然要全面认识企业的风险需要考察每一个科目,将这些科目结合一起看。或者还有一些例如企业高管频繁变动、一次性收益过高、销售费用不匹配等等,总之企业挖的坑非常的多,讲三天三夜都说不完。只是在这里将一些非常重要的风险点指正出来,望大家在以后的投资中尽量去回避。

点击阅读原文与雪球菌一起穿越牛熊↓↓↓