半导体专题 | 谁将成为“中国版高通”,看国内IC设计产业的历史性机遇

作者 | 科创大胖龙

数据支持 | 勾股大数据

编者按:当前,中国经济进入调结构转型关键期,过去的钢筋水泥无法带来自主产业发展的主导权,中兴缺芯之痛,让国人不禁唏嘘,偌大的国家,居然连所有人都在使用的芯片都造不出来。与近邻韩国相比,我们在半导体行业落后了30年,80年代的韩国重金砸研发,搞出了存储器芯片,这两年经济复苏,存储器芯片价格翻番涨,韩国人从我们身上赚取了百亿美金利润,还有高通、博通、英特尔他们。每年,我们进口的芯片价值2000亿美金,和进口石油的规模差不多,这每年的2000亿美金进口额,是中国现代化的耻辱,是我们“钢筋水泥”粗放式发展的带来的苦果。

庆幸,政府与产业界人士已然决心改变现状。大基金二期已经成立,国内半导体产业正焕发出从未有之勃勃生机。半导体领域的创新创业正如火如荼展开,是挑战也是机遇。

值难得的历史性投资机遇之际,有幸与各位分享半导体的“那点事”。

随着芯片制造工艺精益求精、晶圆尺寸不断扩大,集成电路行业企业为维持其竞争优势,投资规模日趋增长,投资压力日渐增大。在此背景下,有实力涵盖集成电路设计、制造、封装和测试的垂直一体化芯片制造商越来越少,集成电路行业在经历了多次结构调整之后,形成了设计、制造、封装和测试独立成行的垂直分工模式。

其中,集成电路设计行业处于集成电路产业链的最上游,负责芯片的开发设计,分析定义目标终端设备的性能需求和产品需求,是引领集成电路产业发展、推动产业创新的关键环节,对芯片的性能、功能和成本等核心要素起着至关重要的作用。

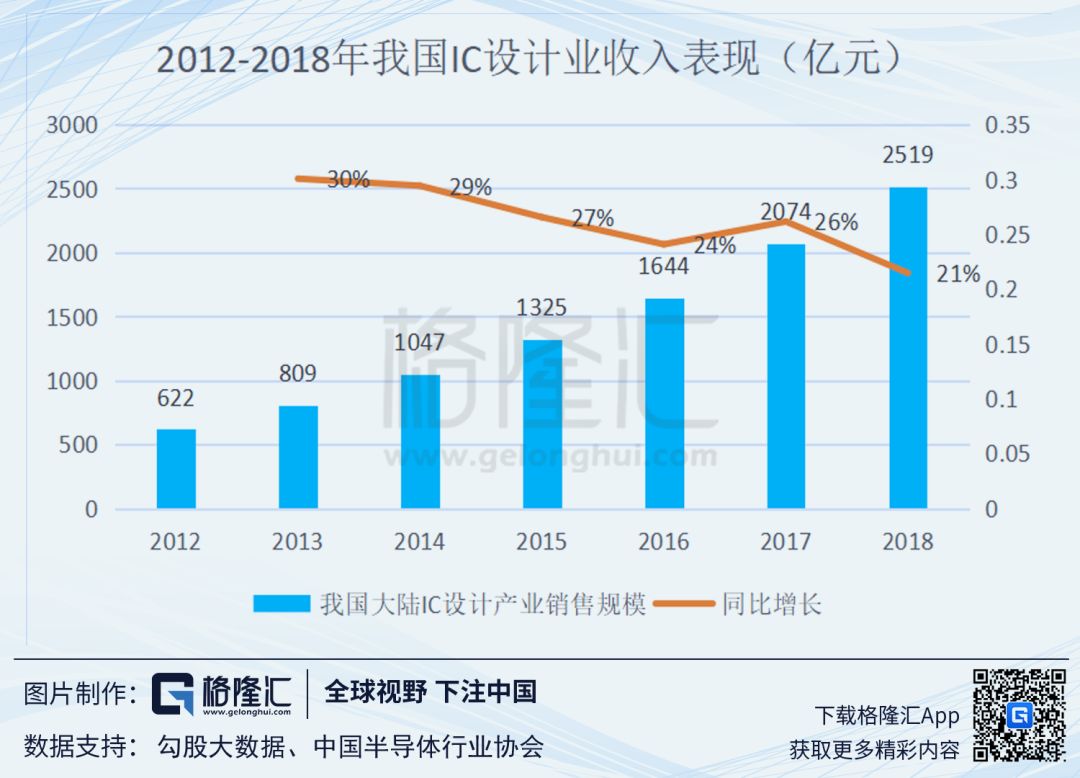

根据中国半导体行业协会统计数据,2018 年我国集成电路设计业、制造业以及封测业都实现了快速的增长。2018 年,集成电路设计业实现销售收入2,519.3 亿元,同比增长21.49%,制造业实现销售收入 1,818.2 亿元,同比增长25.56%,封测业实现销售收入 2,193.9 亿元,同比增长16.09%,全行业合计实现销售收入6,531.4 亿元,同比增长20.69%。

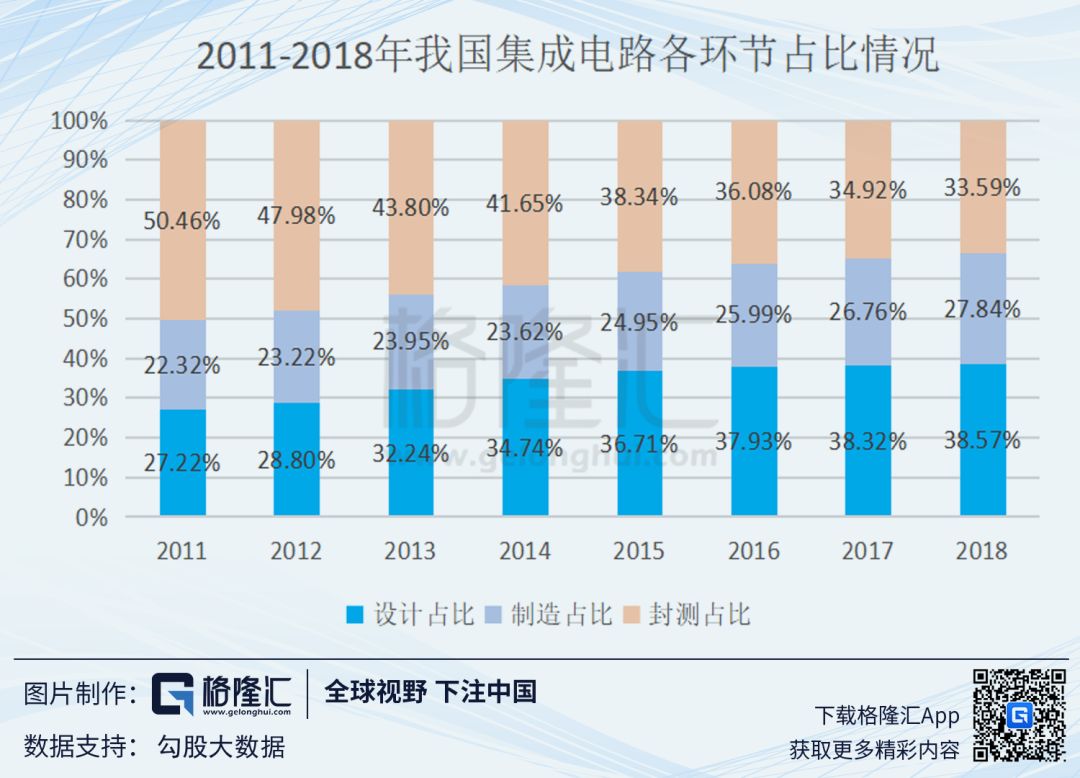

集成电路设计业占我国集成电路产业总产值的比例已经达到38%,制造占比27%,封测占比33%。

1

集成电路设计行业简介

集成电路设计业主要根据终端市场的需求设计开发各类芯片产品,处于产业链的上游。

集成电路设计企业往往具有人才密集、技术密集、资本密集等特点,对企业的研发水平、技术积累、研发投入、资金实力和产业链整合能力有较高要求,集成电路设计水平的高低决定了芯片的功能、性能及成本,集成电路设计企业的发展直接影响了制造和封装等产业链上下游众多环节。

2

集成电路设计行业的市场分类

集成电路按应用领域可分为标准通用集成电路和专用集成电路两大类。

其中,标准通用集成是应用领域比较广泛、标准型的通用电路,如处理器、存储器、数字信号处理器等,具备标准统一、通用性强、量大面广的特征。

专用集成电路是指针对特定系统需求设计的集成电路,与通用电路相比,其体积更小、功耗更低、可靠性提高、性能提高、保密性增强、成本降低。

每种专用集成电路都对应一类细分市场,例如,通信设备需要高频大容量数据交换芯片等专用芯片;汽车电子需要辅助驾驶系统芯片、视觉传感和图像处理芯片等。

3

全球集成电路设计行业发展概况

随着全球电子信息产业的快速发展,全球集成电路设计行业一直呈现持续增长的势头。

然而,由于智能手机、笔记本电脑等终端产品进入成熟期,增量放缓,而物联网、人工智能等新兴领域仍处于技术积累阶段,对半导体产业的贡献度较低,2015 年全球 IC 设计行业市场规模出现小幅萎缩,2016 年全球 IC 设计行业市场规模再次实现增长,2018 年全球 IC 设计行业销售额为1,139 亿美元。

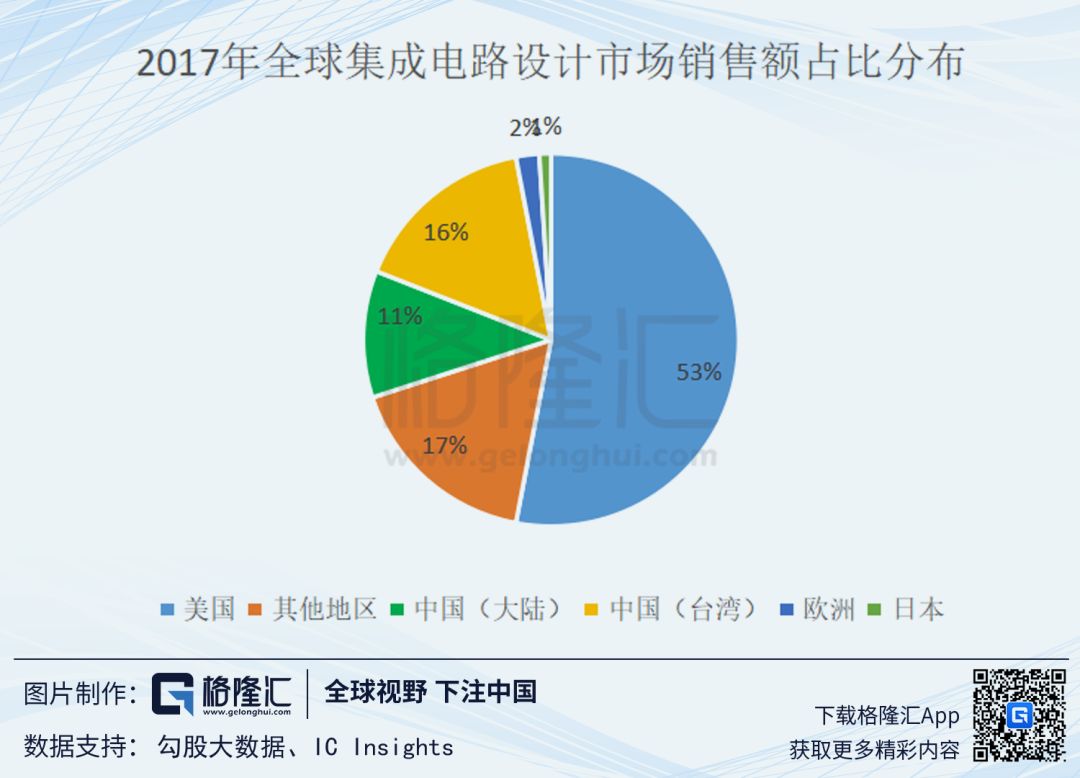

目前,全球集成电路设计市场较为集中。从区域分布来看,美国集成电路设计行业仍处于全球领先地位。2017 年美国集成电路设计行业销售额占全球集成电路设计业的 53%,位居全球第一位;中国台湾地区占 16%,位居第二;中国大陆地区的 IC 设计企业,扣除海思半导体、中兴微电子和大唐微电子转移为自用的 IC 产品之外,直接向市场供应的IC产品销售额占11%。

根据拓墣产业研究院最新统计,2018年全球前十大IC设计业者营收排名出炉,前三名依序为博通、高通、英伟达,与第三季排名一致。由于车用电子以及消费电子的拉动,IC设计企业总体呈增长趋势。前十名中,高通因受到智能手机需求疲弱影响,衰退幅度最大,营收较前一年衰退3.9%,在2018年第三季营收及排名中,三家台系设计业者如联发科、联咏与瑞昱等,则受消费性电子的带动,成长表现出色。联发科自第二季开始,已摆脱衰退阴霾,第三季较去年同期成长3%。联发科受智能手机需求不佳冲击,2018年年营收衰退0.7%(以美元计算),然而,若以新台币计算,衰退幅度仅为0.1%。

高通2018年的产品策略虽然相当积极,但因为失去苹果2018年的新机LTE Modem订单,加上华为搭载麒麟处理器的比例稳定爬升,使得高通手机芯片出货量下滑,致使营收表现也受影响。反观联发科去年在不断致力于调整产品组合与成本结构的情况下,衰退幅度已大幅缩减。

通与博通两家公司的营收就占到前十IC设计公司的50%,可见美国企业从全球半导体行业的发展中获取了更多的好处,另外英伟达、超威(AMD)、赛灵思、美满(marvell)也是美国企业,联发科、联咏科技、瑞昱半导体是台湾企业,戴乐格(Dialog)是德国企业。

观察前十大IC设计业者2018年整体状况,其中八家厂商全年度营收相较于2017年皆为正成长的表现,受到网通基础建设、资料中心、电视等终端市场维持稳定成长动能,其次则是透过收购方式提升营收表现。受惠于市场成长动能的业者有博通、英伟达、超威、赛灵思、联咏与瑞昱;得益于收购的则是美满电子与戴乐格半导体。

超威在2018年的表现可谓相当出色,成长率仅次于英伟达,居于第二,主要原因是超威的运算与绘图运算产品线表现亮眼,营收达41.3亿美元,成长率为38.6%,这要归功于超威在处理器与绘图处理器陆续采用7nm制程,成功打进服务器市场。

4

我国集成电路设计行业发展概况

我国的集成电路设计产业虽起步较晚,但凭借着巨大的市场需求、经济的稳定发展和有利的政策环境等众多优势条件,已成为全球集成电路设计行业市场增长的主要驱动力。从产业规模来看,我国集成电路设计行业始终保持着持续快速发展的态势。2018年度,我国集成电路设计业实现销售收入 2,519 亿元,同比增长21.50%。

根据全球市场研究机构TrendForce集邦咨询最新“中国半导体产业深度分析报告”指出,2018年中国IC设计产业产值达人民币2,515亿元,年增近23%。以营收排名来看,中国IC设计前三大企业为海思、紫光展锐与北京豪威。接着依次是中兴微电子、华大半导体、汇顶科技、北京硅成、格科微、紫光国微、兆易创新。

尽管2019年进口替代空间依旧巨大,但受到消费性电子产品需求下滑、全球经济增速放缓等因素的冲击,中国IC设计产业2019年成长速度将放缓至17.9%,产值预计将来到2,965亿元人民币。

从产业结构来看,随着我国集成电路产业的发展,IC 设计、芯片制造和封装测试三个子行业的格局正在不断变化,我国集成电路产业链结构也在不断优化。

我国集成电路设计业占我国集成电路产业链的比重一直保持在27%以上,并由2011 年的 27.22%增长至2018年的38.57%,发展速度总体高于行业平均水平,已成为集成电路各细分行业中占比最高的子行业。

我国 IC 设计企业的数量自 2012 年以来逐年增加,并逐步进入到全球市场的主流竞争格局中,截至 2017年底,我国 IC 设计企业达到1,380家。根据 IC Insights的数据,2017 年我国集成电路设计企业在当年全球前五十大 Fabless 企业中占据了 10 个席位,已逐步进入全球市场的主流竞争格局中。

受益于国内下游移动、通信等领域的需求带动,国内IC设计商竞争力开始显现出来。根据IC Insights统计,2009年全球TOP50 Fabless商中,仅有1家中国大陆企业,而到2016年,中国大陆企业数量已经达11家,合并市占率已经增至10%。其中,华为海思、展讯已跻身全球Fabless商前十。

根据集邦咨询统计,2018年中国IC设计企业营收规模超10亿美元的企业有3家;排名前十的企业中,有3家企业表现突出,全年营收成长率超过20%,而2家企业则出现超2位数的下滑。

海思:排名第一的华为海思,TrendForce预计其2018年营收将达到503亿,同比大幅增长了30%。这主要是得益于华为智能手机销量的大幅增长(2017年华为手机出货是1.53亿台,2018年是2.08亿台,同比增长约35.9%),以及麒麟芯片在智能手机中的占比攀升。

紫光展锐:虽然,2018年全球智能手机市场出现了下滑,国内智能手机市场下滑幅度更大,但是对于展锐来说影响并不大。2018年展锐对产品线进行了明确的定位,建立了移动通信芯片品牌“虎贲”与泛连接芯片品牌“春藤”两大产品品牌,产品策略上通过夯实低端,稳步进入中高端,聚焦5G和物联网改变格局。数据显示,截至2018年底,紫光展锐已经成为印度市场最重要的芯片供应商之一,占据着40%的市场份额。在非洲市场,每年有1亿多台手机采用展锐芯片。同时,紫光展锐还在大力拓展东南亚、拉美等市场,并取得了一些成绩。这也使得排名第二的紫光展锐2018年的营收同比仅下滑了0.5%,基本与2017年持平。

豪威科技:得益于近两年智能手机与车用市场对于摄像头的旺盛需求,推动了图像传感器市场的快速增长,作为图像传感器市场的老二,豪威科技自然也受益不小。根据韦尔股份宣布收购北京豪威科技的相关公告显示,2017年豪威科技的营收约为90.5亿元。TrendForce预计豪威科技2018年营收将达到100亿元,同比将增长10.5%。

5

结语

数码手机以及电脑等驱动过去30年半导体产业的发展,未来中国半导体产业的发展将更多依赖于纯电动车载芯片、5G手机、物联网、人工智能等产业的崛起,中国在物联网、人工智能领域有望诞生全球领先IC设计公司,进而带动整个IC设计产业继续保持双位数的增长势头。很显然,中国的IC设计产业的增速将远远大于美国IC设计产业增速,这里不仅仅是基数小,更在于新兴人工智能与物联网的崛起先机在中国。

MORE | 更多半导体行业分析

「此次重磅专题“半导体”行业分析,我们将每天刊登一篇系列内容,会对半导体产业链进行全领域的覆盖分析,敬请关注!」