一文看懂AI制药七大趋势丨量子位智库

量子位智库 发自 凹非寺

量子位 | 公众号 QbitAI

投入25.6亿美元研发一款产品,成功率只有3.5%。

若想研发一款行业首创(first-in-class)产品,这一数值还要再下降到1.2%。

这是传统制药行业如今研发一款新药的成本。

随着AI技术不断加速落地,AI+制药似乎也成为了一个高分答案:融资火热、创企众多、临床前药物开始出现……

由NLP、深度神经网络,深度生成模型等AI技术组成,AI制药能够通过数据交叉比对、加速筛选、从头生成等方式,有效提升新药研发效率,拓展药物创新空间。

以候选化合物研发为例,在代表案例中,AI制药能够将时间投入从数年缩短到半年左右,实现了超过50%的效率提升。相对于之前的CADD,AIDD能够进一步考虑复杂的生物学特性,具有独特的创新作用。

但同时,落地成果有限、BT(生物)与IT(信息)融合先天困难、高质量数据不足等质疑,仍围绕着这个行业。

2022年,AI制药究竟如何改造新药研发,又何时能够进入我们的生活?

AI制药产业的真实现状如何,是否已经进入了从1到10的扩张阶段?

未来AI制药将何去何从,现阶段玩家呈现一种怎样的分布态势?

为了解答市场对AI制药的种种问题,量子位智库广泛分析调研了国内外的AI制药行业,在广泛采访从业者的基础上,撰写了《量子位AI制药深度产业报告》。

以下是报告中的七条关键趋势及详细解读:

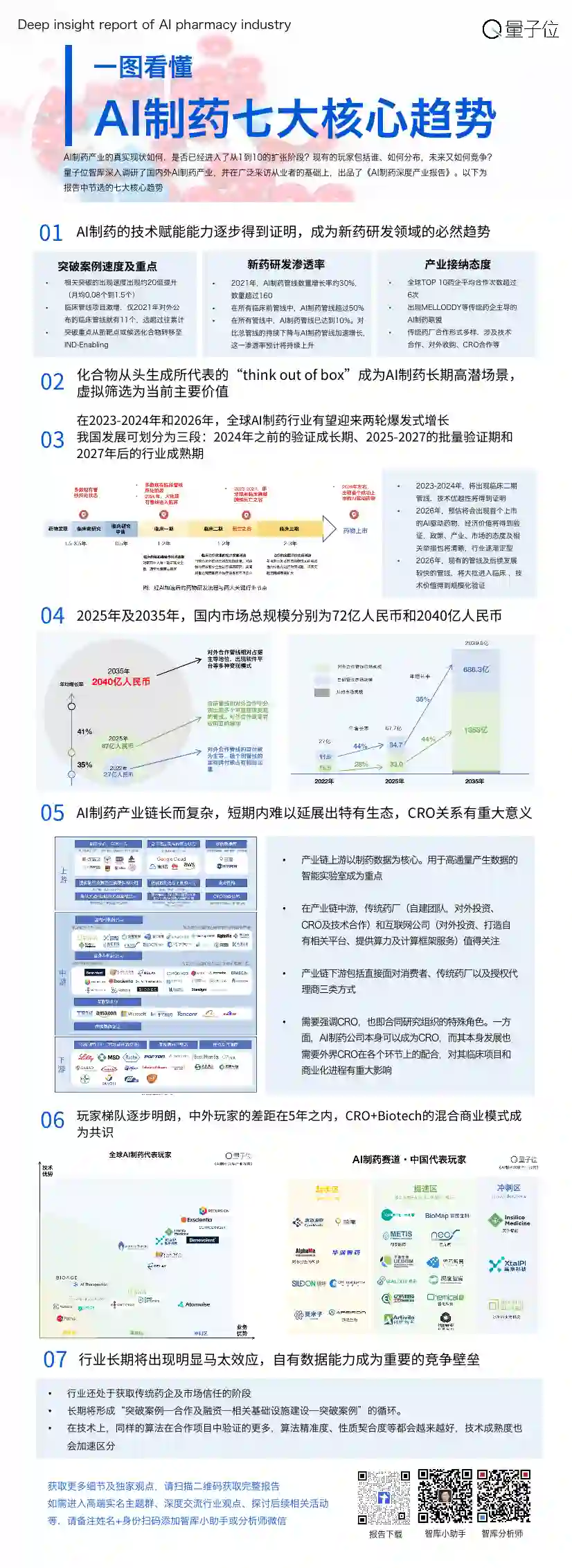

1.AI制药节点突破速率5年增长18倍,快速渗透新药研发

目前,AI制药已取得一系列突破性进展,其成果正在快速渗透到传统新药研发流程中,并为整个行业所接受。

从代表案例来看,AI制药取得的节点性突破,已从平均每月0.08个快速上升至每月1.5个。

仅2021年,公开的临床阶段产品已达11个,远超以往数年积累;突破重点也从过往的新靶点/候选化合物转移到了IND-Enabling产品,侧面证实AI制药正在加速取得更多突破。

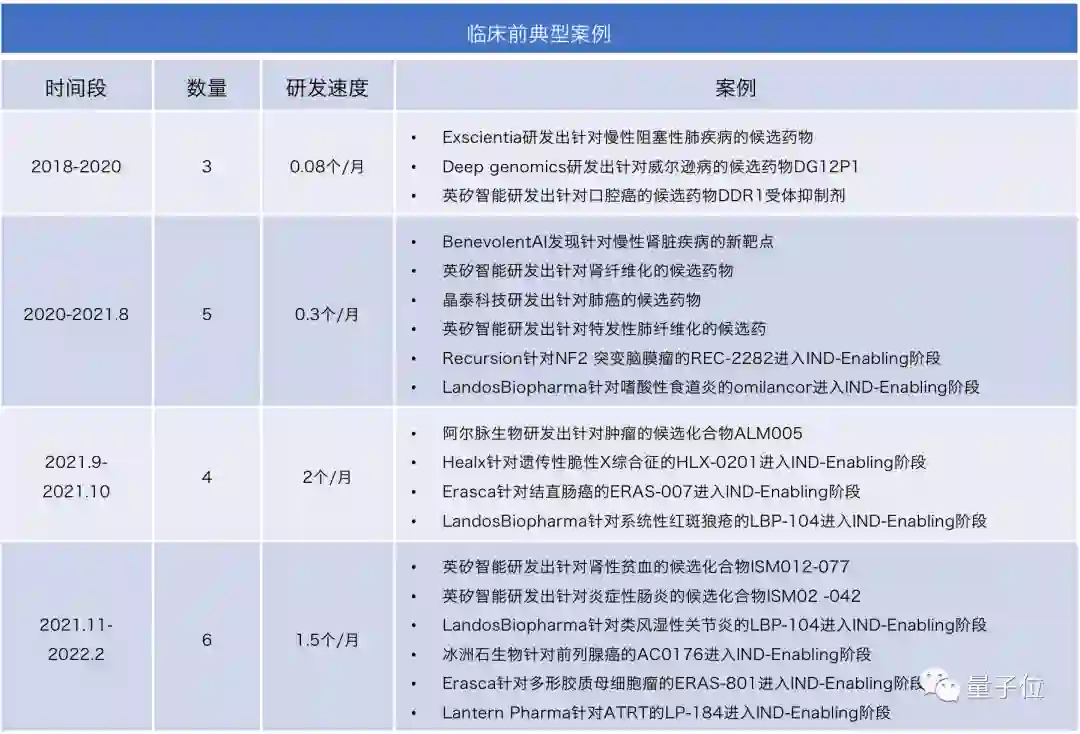

从对制药行业的渗透来看,2021年全球的AI制药管线已增长到160个,制药管线的整体数量却在持续下降。目前,在临床前管线中,AI制药管线数量已达到一半,占整体制药管线的10%。

从药厂合作态度来看,包括罗氏、诺华、辉瑞等全球TOP 10药企在内,传统药企与AI制药企业的平均合作次数已达六次以上,甚至出现了MELLODDY、MLDPS等由传统药企主导的大型AI制药联盟。据晶泰科技透露,与其合作的药厂数量已达到几十家。

2.AI制药核心价值将从“虚拟筛选”转变为“首创化合物发现”

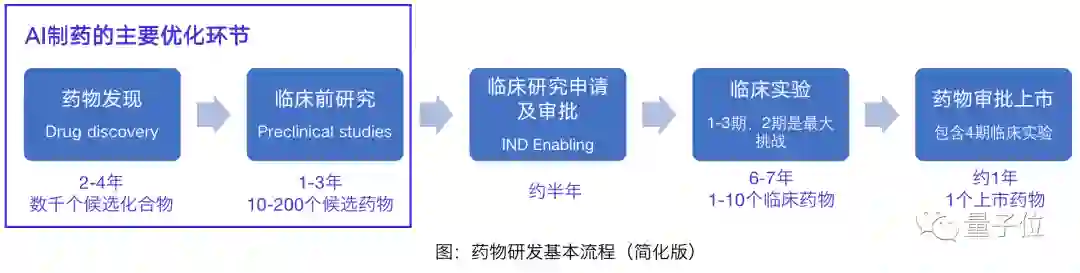

AI制药,主要优化的是新药研发流程中的药物发现和临床前研究两大环节。其中药物发现的“候选化合物发现”部分,是当前AI制药创企布局最为密集的板块。

在候选化合物发现中,虚拟筛选贯穿了全流程,AI会基于深度学习网络和底层原理,对候选的分子性质(如生物活性、结构构效、靶点亲和力、ADMET等)进行计算模拟,并通过打分筛选,得到相对理想的分子。

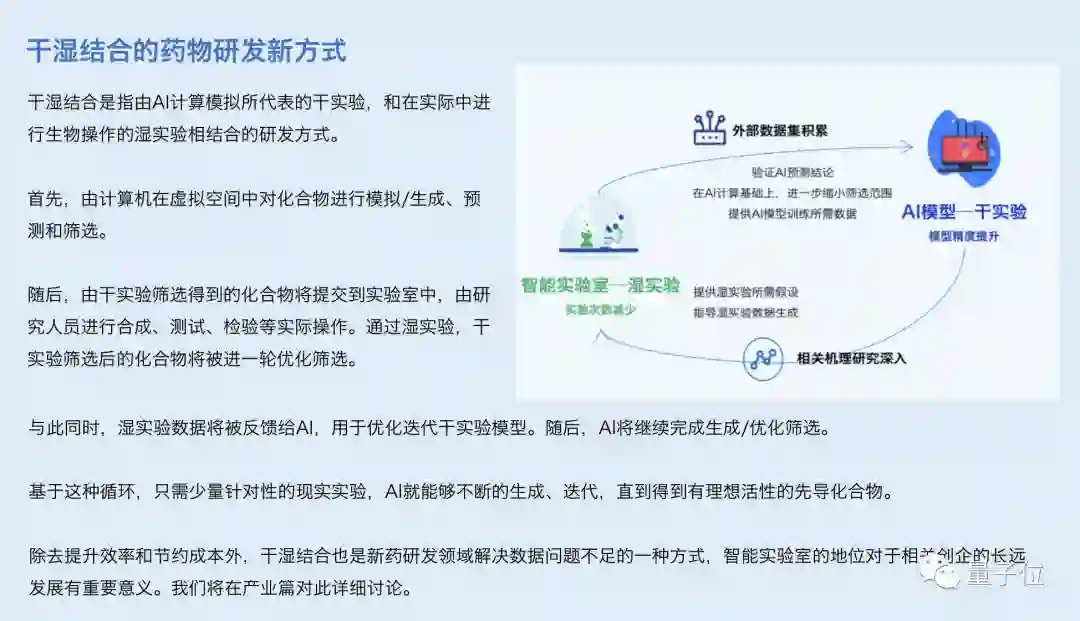

据量子位智库预测,干湿结合的药物研发新方式将成为重大趋势,大幅减少传统制药模式下随机或高通量筛选的投入。

但端到端化合物发现,才是业内公认AI制药最大的价值所在,因为它真正体现出“think out of box”的核心技术。

对分子化学结构进行研究后,AI制药企业将通过生成对抗网络GAN、强化学习等AI技术直接设计药物分子,减少甚至无需再从已有候选分子中进行筛选。

通过数据驱动,AI不再受限于过往化合物设计中的编码规则、构建模块库等“既有经验”,具备突破已有知识区间、设计全新分子骨架的能力。

3.AI制药4年内将迎来2轮爆发式增长

现阶段,AI制药正面临落地检验前的关键沉淀期,初创公司数量增长态势逐渐稳定,各自在订单、客户关系等方面形成门槛,并已有多家公司得到资本认可。

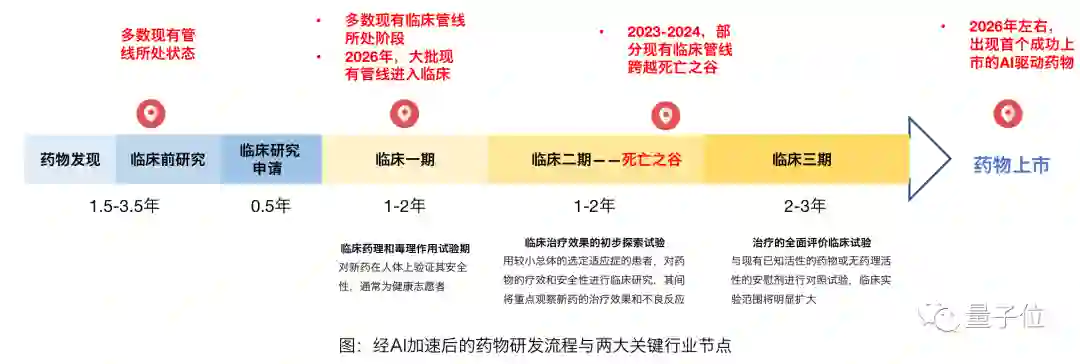

同时,行业有望迎来下一轮、乃至第三轮爆发式的增长,具体取决于2023-2024年和2026年两个时间节点:首先,AI药物将首先接受“死亡之谷”临床二期的考验;随后,行业内将出现首个成功上市的药物。

据量子位智库预测,鉴于目前绝大多数临床阶段管线处于临床一期,2023-2024年将出现跨越“死亡之谷”的临床管线,进一步证明AI技术对新药研发产业的颠覆性。

2026年,预估将会出现首个上市的AI驱动药物,AI制药行业的经济价值因此得到验证,政策、产业、消费市场对于AI驱动药物的态度及相关举措也将清晰,行业逐渐定型。与此同时,现有的管线及后续发展较快的管线,将大批进入临床 ,AI制药的技术价值将得到规模化验证。

基于此,我们将我国的AI制药行业划分为3个阶段:2024年之前的验证成长期、2025-2027的批量验证期和2027年后的行业成熟期。具体描述及分析请参照完整报告。

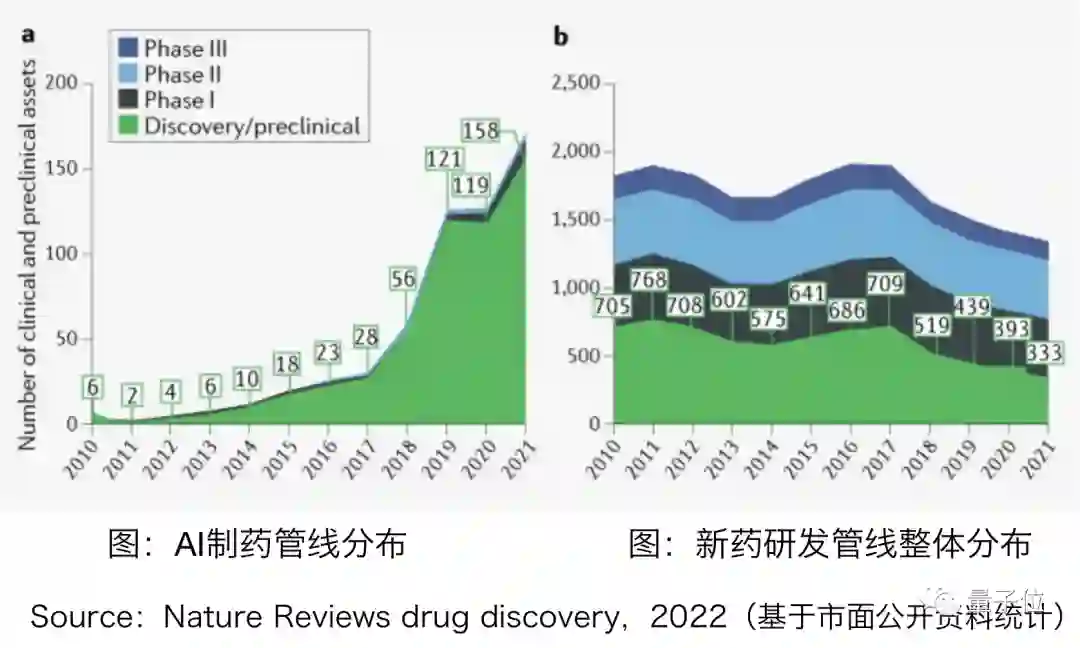

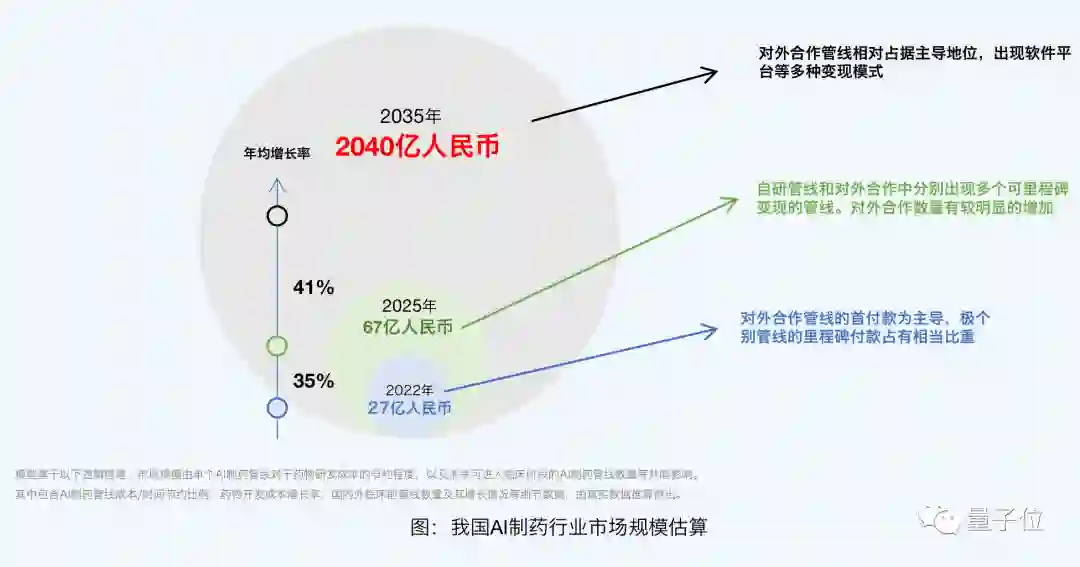

4.2035年国内市场总规模将增长至2040亿元

据量子位预测,2025年AI制药总市场规模将达到72亿元,原因是短期内,行业会保持一定增长率,但总体市场规模相对有限,且增长主要来源于合作管线带来的首付款价值、以及极少数头部管线的里程碑付款。

2035年,AI制药市场规模将迎来大规模增长,主要有两方面原因。一方面,自研管线可变现数量有所增加;另一方面,AI制药技术能力将得到大规模证明,预计合作管线数量将大幅增加,软件和节点式付款变现也将更为常见。

因此在2035年,自研管线市场规模有望达到680亿人民币,对外合作管线研发市场规模将达到1350亿美元,叠加其他相关收入,总市场规模达到2040亿人民币。

5.AI制药短期难以延展出独特生态体系

目前,AI制药产业链仍然长而复杂。

产业链上游以制药数据为核心形成一定体系,大部分公司负责为AI制药企业提供数据库/数据联盟、以及数据处理软件等工具。在这些企业中,具备高通量数据生成能力的智能实验室,逐渐成为数据公司的核心竞争力。

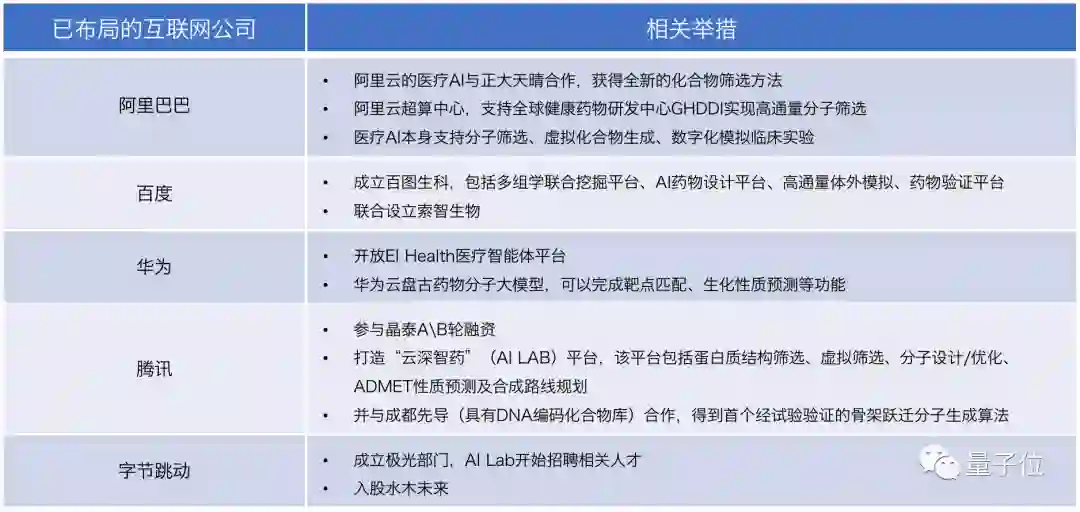

产业链中游,传统药厂和互联网公司值得关注。

传统药厂主要通过自建团队、对外投资、CRO及技术合作等方式进入AI制药赛道;互联网公司多以对外投资、打造自有相关平台、提供算力及计算框架服务的方式成为玩家之一。

产业链下游,又分为直接面对消费者、传统药厂以及授权代理商三种方式。

整体来看,AI制药强调企业与CRO(合同研究组织)之间的关系,类似“技术外包”的特殊角色。一方面,AI制药公司可以成为CRO,但其本身发展也需要CRO在各个环节上予以配合,因此,与CRO的关系将对AI制药公司的临床项目及商业化进程产生重大影响。

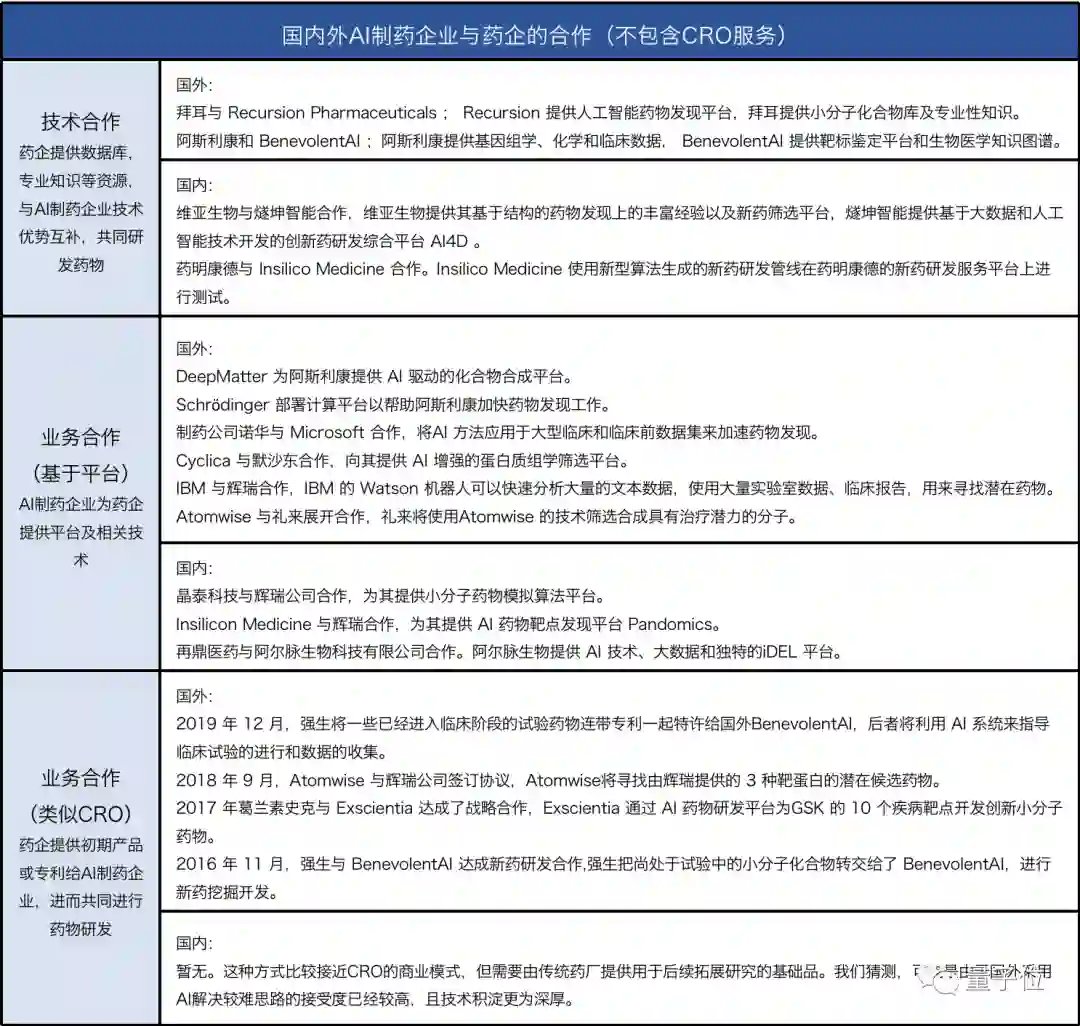

6.中外AI制药企业差距正不断缩短

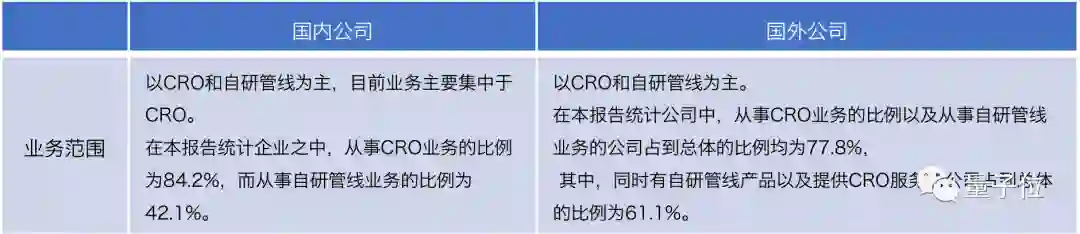

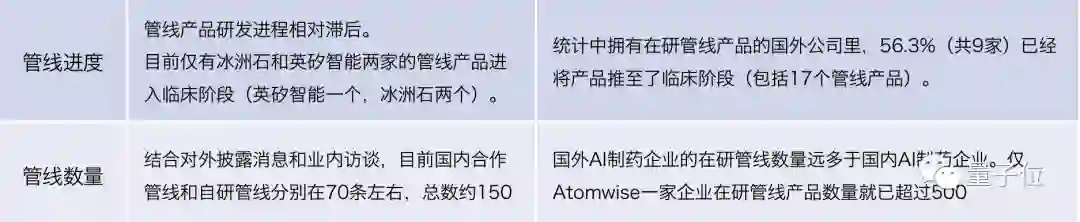

据量子位智库统计,国内外创企在成立时间、融资轮次及上市进度、具体业务分布、对外合作状况上,均有明显差异:

最为明显的是上市进度。目前,国外Schrodinger、Recusion、Relay Therapeutics、Lantern Pharma、Landos Biopharma和Exscientia均已完成IPO上市,国内暂无上市公司。

此外,国内外AI制药企业在业务范围、在研管线及数量进度上也均有差异。

但在商业模式和具体业务上,国内外的思路基本相同,都分为承接传统药厂项目的CRO模式、自研Pipeline的Biotech模式和对外提供技术平台的软件模式。

整体而言,国内现阶段仍以CRO模式为主,借此实现快速变现、验证迭代技术实力、打开市场的作用,同时通过自研管线的模式,打造自身长期优势。

7.自研数据能力成为AI制药企业重要竞争壁垒

目前而言,AI制药行业还处于获取市场信任的阶段。长此以往,将形成“突破案例—合作及融资—相关基础设施建设—突破案例”的循环,行业马太效应也将逐渐显现。

技术上,取得突破性成果数量越多的AI制药企业,其算法将越受欢迎,而这一标准正逐渐成为业界共识,以此区分AI制药企业的技术成熟度。

在AI制药企业的技术、数据和业务三类竞争壁垒中,数据成为其中的关键要素,尤其是AI制药企业自研数据的能力。

这是因为,AI制药所需的高价值数据更多的来源于智能实验室,传统药厂的数据壁垒相对有限。

下载完整版报告

扫描二维码,就能下载量子位智库出品完整版《AI制药深度产业报告》:

关于量子位智库:

量子位旗下科技创新产业链接平台。致力于提供前沿科技和技术创新领域产学研体系化研究。面向前沿AI&计算机、生物计算、量子技术及健康医疗等领域最新技术创新进展,提供系统化报告和认知。通过媒体、社群和线下活动,帮助决策者更早掌握创新风向。

特别感谢:百图生科、答魔数据、段宏亮教授(浙江工业大学)、黄晶教授(西湖大学)、剂泰医药、晶泰科技、望石智慧、星亢原、西湖云谷智药、 英矽智能、星药科技、亿药科技(按首字母排序)。

— 完 —

「人工智能」、「智能汽车」微信社群邀你加入!

欢迎关注人工智能、智能汽车的小伙伴们加入我们,与AI从业者交流、切磋,不错过最新行业发展&技术进展。

ps.加好友请务必备注您的姓名-公司-职位哦~

点这里👇关注我,记得标星哦~

一键三连「分享」、「点赞」和「在看」

科技前沿进展日日相见~