一场个税抵扣引发的房租博弈

作者 | Walie

数据支持 | 勾股大数据

2018年一整年翘首期待的减税法案尘埃落定,虽然没盼来减增值税,但总算是先送上个税减免的大礼包。除了上调个税免征额,还实施了新的个人所得税专项扣除办法。

2019年1月1日,纳税人可以享受包括子女教育专项附加扣除、继续教育专项附加扣除、大病医疗专项附加扣除、住房贷款利息专项附加扣除、住房租金专项附加扣除以及赡养老人专项附加扣除等多项减税措施。

跨年前后,个税APP上线,瞬间登上了多个应用商店下载的榜首。但在申报住房租金专项附加扣除,提交房东资料一项,引发了网友的众说纷纭。

个人所得税专项扣除中,众多漂泊在一线城市的青年最有可能的受惠的就是房租抵扣了,但是,在向房东索要房东信息时,却遇到了阻碍。一些房东认为提交自己信息会被强制上报收入征收更多的个人所得税。此时,租客就面临两难选择,要么租客选择不提交信息抵扣个税,要么就是面对涨房租。

普通人想要享受到减税优惠,怎么就这么难呢?

1

按国家税务总局规定,目前个人出租房屋取得租金收入,需要缴纳城市维护建设税、教育费附加、房产税、个人所得税等。由于名目繁多,税务部门为了简化计算,会设定一个综合税率。不同省市和地区的差异较大,约在4%-8%,有的省市个人出租房屋税收综合征收率低至4%。比如,北京个人出租住房需缴纳房租的综合征收率为5%。

如果在北京以月租3000元的价格出租房屋,应交税款为150元。

但是,由于过去缺乏征税条件,很难获取房东的出租信息,收税也是要考虑到成本的,税务局也就睁一只眼闭一只眼,大部分房东租金收入是不用交税的。

而这次,新的系统上线,加上租客提交房东信息,引起了房东对以后要征税的担忧。其实不无道理,科技的发展降低了收税的成本和效率,提升了税务局征税的效率,收税的基础条件,比以前大为改善。

1月6日,税务局人士表示,目前地方不大可能会通过房租专项附加扣除信息去查房东收入是否缴税,税务局也无此类通知。

北京税务客服回应是:房东是否补税暂无口径。

浸淫在中国话语系统多年的网友在税务局和北京税务客服的回应中看到的关键词是:“目前”、“暂无口径”。

而底下的评论全是“鬼信哦,糟老头子坏的很。”

吃瓜群众们充满了野路子的智慧,但这却他们长期博弈斗争下来经验。

2

新政策打破了原有的平衡,租客与房东将陷入新一轮的博弈,犹如困兽斗。

如囚徒一样,在信息不对称的情况下,即房东和租房者私下不商量是否申报租房个税减免。

对于房东而言,反正市场上肯定会有租房者申报个税减免,那其他房主交税的话肯定要涨房租,从而推动市场上租房价格的上涨。为了自己的利益不受损(现在租房市场是供不应求的卖方市场,所以房东有主动选择权),自己肯定会跟市场的节奏一起涨房租。

对于租房者而言,自己不申报房租个税减免房租也会涨,为了自己的利益肯定会申报房租个税减免,从而弥补房租上涨给自己带来的损失。

所以,最终的结果是租房者申报个税减免、房东涨房租。这种情况下,个税减免对于租房者个人来说确实是减税,但是房东缴纳的税费要高于个税减免税费。房东不会损害自己的利益,所以房租上涨的额度至少是两费差额。

期待的减税减负,最终又是赤裸裸的加税。

当房东和租房者私下商量是否申报租房个税减免,即双方信息对称的情况下。因为租房者会考虑到会支付更多的费用,所以倾向于不申报房租个税减免。房东也可以避免租房税的支付,从而不会涨房租。

这样,房租个税减免的政策就是空中楼阁,没有任何实际指导意义。

所以,当有了不信任的火苗,房东不信政府获取信息后不会征税,租客不信房东被收税后不会加租……这个博弈的链条就会快速传导、漫延,形成不断强化的反馈。最后博弈的结果,要不就是租金抵扣个税的“政策红包”将一定程度无法兑现,要不就是房租上涨,租客怎样都不是最终的受益者。

当然,链条中还隐含一个条件,就是房东能将税负转移给租客。经济学的常识告诉我们,税收的成本必然是转移至弱势的一方承担。在一线城市,这几乎是必然的结果。

租金的涨跌,归根结底还是由供需关系决定的。房东要将税负转嫁给租客,也是有上限的,上限取决于租客是否能支付得起。而房东能转嫁多少,也就取决于房东议价权的强弱。

而在我国一线城市,整体上还是强卖方市场,也就是在租赁关系中房东属于强势地位。由于各种资源,尤其是就业,聚集在一线城市,随着人口流入,租房需求增加,租赁供不应求,房东就在强势地位。而服务业和新兴产业为主的一线城市,居民可支配收入逐年改善,支付租金能力也在提升。

房租个税减免就是典型的税负转嫁——国家通过向房东收取房租税,房东为了自身利益最大化,通过涨房租将税费转移到租房者身上,从而实现了税负转嫁。

税负转嫁还揭露了一个很残酷的社会现实。房东往往是高等收入者,通过各种途径坐拥房产,而租房者却是中下等收入者,面对望洋兴叹的房价,只能靠租房维持生计。但是看起来对他们进行减免税费的政策,实际上是对他们进一步的压榨。而坐拥房产的高收入者,却毫发无损甚至获利更多,自然就加剧了社会收入的不平等,基尼系数越来越大,马太效应越来越明显。

作为二次分配的税收,非但没有令社会收入变得更加公平,反而因为税负转嫁加剧不平等。

3

为什么每每提交一下信息,登记下资料就会引发征税的忧虑?房产登记联网如此,房东住房信息登记也是如此……

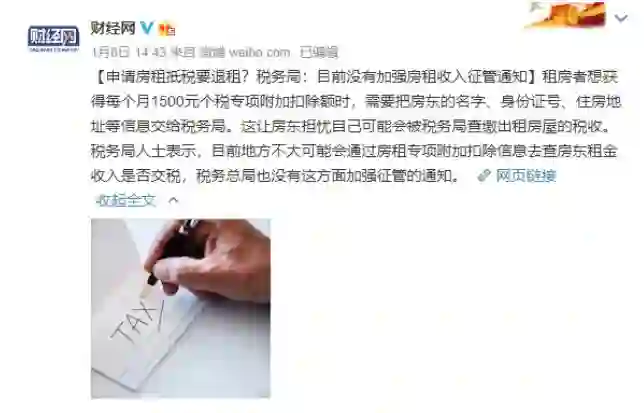

根据历史经验归纳,过去我国的税确实是只增不减,而且还跑赢了GDP增速。税务局不是在征税就是在征税的路上。

根据演绎推理,政府开支增加,却面临“地主家也没余粮”的局面时,也只能开辟新的增收项目。

全国财政收支差额在2008年-2009年和2012年-2017年两个时间段,快速增加。政府入不敷出的情况逐年恶化,2017年底收支差额逾2.4万亿。教育、医疗、社会保障、基建等都需要支出,多少口子嗷嗷待哺,需要政府来支援,都是需要钱的。

而政府收入中税收占核心组成部分,比重超过80%,加上近年来推出各种杂费优惠减免,只能靠税收来支撑财政收入。

财政收入增长的压力是有迹可循的。去年以来的收缩新能源补贴、为了医保控费实行带量采购、缩减基层福利支出等就可管窥一二。自然在群众看来,开辟新的收入也就顺理成章了。

而且,有产阶层的房东,一直享受免税的房租收入。而无产的工薪阶层的租客却依法纳税。作为二次分配的税收并没有起到平衡各个阶层收入,达到公平目的。从这个角度看,政府也是有动力对房东收税的。

此次采用租客提交申报信息的方式也是很妙的,秉承了我国发动群众监督群众的优良传统,直接解决了房东信息采集难的问题,为征税提供了基础。

就像增值税的设计,一环监督一环,最后通过价格渠道“润物细无声”地转嫁给消费者。

如人民日报在《房地产税能给百姓带来什么》中提到的“拔鹅毛的税收艺术”,从征税角度来说,税收是一种拔鹅毛的艺术,鹅毛肯定要拔,高水平的表现是:既把鹅毛拔下来,又不让鹅叫唤,或者少叫唤。

但是,目前看,舆论的反弹是巨大的。

如果真的对房东征税,房东将税负转移给广大的租房人群。“鹅”终于发现:咦,不对啊,这最后还是我买单啊。所以,最后绝大部分都会转嫁到普通消费者身上,最终税负相当大的部分由个人来承担。

而房租的上涨将会推升社会成本,提高企业用人成本,同时也会大大增加普通民众的负担,无法刺激国内消费、拉动内需,最终会导致经济增长放缓。可谓牵一发动全身。

自去年以来,市场就一直在翘首以盼减税,但是得到的回应,“在研究,一直在研究,加大减税力度。”从现在看,减少个税,对房东征税,调整税负内部结构,并保持税收规模不减甚至是增加,是行不通的。

简单的、整体性的减税政策,才是真的减税。

4

结语

“在这个世界上,只有死亡和纳税是不可避免的。”美国国父本杰明·富兰克林说出了税收的无可避免性,全世界都是如此。

现在税务机关还不会根据填报信息让房东补税,但房东和租客的困兽斗已经开始。有关部门不应作壁上观当看客,应该及时明确是否征收,打破囚徒困境,让减税真正落地。

现在含糊其辞,将来上下其手,最终大家都是输家。

精华推荐