世纪难题:房子已死还是黄金已死?

来源:水库论坛(Shuiku-net) 作者:欧神、路财主N(imoneya) 作者:路财主

编者按:今天凤财君给大家推荐两篇文章,第一篇是职业炒房大神——欧神在9月6号在水库论坛公众号上发表的文章《黄金已死,有事烧纸》,他认为,黄金这个资产大IP正在死去,且过去几年黄金资产的收益率表现极差。针对欧神的这篇文章,今日,路财主N在公众号发表了《现在,到底该买房子还是买黄金?》对欧神进行全面反驳,他认为,在全球范围内,剔除那些因泡沫而大幅度波动的大类资产,表现最好的资产,就是黄金!为了抵抗通货膨胀,为了让财富保值,到底该买房子还是买黄金?相信很多人都有过类似的困惑,凤财君把两篇观点截然对立的文章分享给大家,大家自行判断,批判性的接受。

黄金已死,有事烧纸

作者:欧神

一)金价

今天心血来潮,想到讲讲黄金。

首先,我们来讲个故事。是非对错,等故事讲完了再说;

几乎所有财经类的中国学生,都听说过“布雷顿森林体系”。来龙去脉,汗牛充栋,写了几千本书。

所有的“人云亦云”,关于金本位,大致复述同样一个故事;

美帝国力衰弱,滥发纸币

1971年,尼克松取消金本位,美元崩溃。

可是之后呢,之后王子和公主过上了幸福的生活?

其实我们想问,之后呢。

之后黄金的走势表现怎么样。投资黄金,能不能赚大钱。

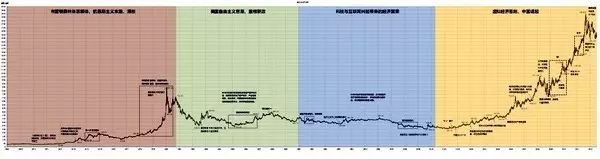

直接先上图。“过往50年”黄金价格走势图。

http://stock.sohu.com/20130924/n387125773.shtml

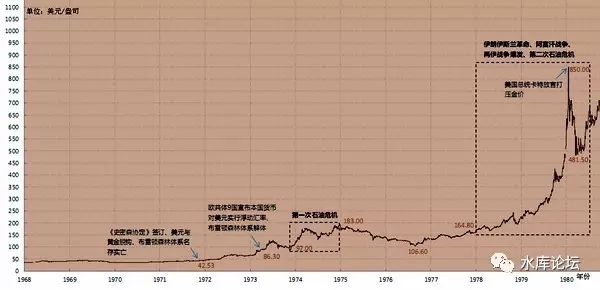

(放大:1968年-1980年黄金价格走势图)

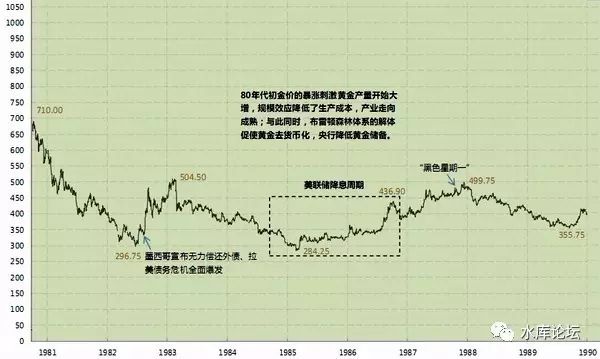

(放大:1980-1990年黄金价格走势图)

你要“投资黄金”,首先要问一个问题:“黄金之前多少钱”。

1971年时,“布雷顿森林体系”要求$35美金/盎司。

美帝国力衰退,滥发纸币,法国人率先质疑。被抑制的价格。

解体之后,短短几年,金价就翻了二三倍。

显然,$35是不合理的。

此后,黄金经历了一段“市场化”博弈。各国一律采取浮动汇率。

黄金的“保值增值”,带给它巨大的心理优势。狂热,炒作,投机热潮。

1981年,“炒黄金”冲到了$850美金高位,但很快就腰斩。

显然,$850这个价格也是不合理的。

那么,你要问“均衡态”黄金的价格,市场给出多少值合理呢?

我们看第二幅绿图,尘埃落定,硝烟散去。非常长的一段时间内,黄金在一个大箱体内振荡。$300~400美金。

取1980年,XAU=$350,是比较合理的“均价”。

你发现问题在哪了么。今天是2017年,XAU=$1300

经历了整整三十七年,黄金一共只翻了四倍!

二)通胀

过去10年,表现最差的资产是什么,是黄金。

过去20年,表现最差的资产是什么,是黄金。

过去30年,表现最差的资产是什么,是黄金。

过去40年,表现最差的资产是什么,是黄金。

有一层遮羞布,我很惊讶几乎所有的“财经媒体”都没有提到:黄金的表现之差,已经到了“匪夷所思”的地步。

从1980~2017年,一共才翻了四倍。

你还能历数生活中,有多少东西只翻了四倍吗。[1]

一般认为,从1980年中国改革开放,物价累计上涨100倍以上。

当年你的父母,上海大学生起薪36元,现在3600元都不止。

当年3分钱一个馒头,现在5元一碗米饭都不止。

世界上,美国也通胀,累计通胀在20倍左右。

欧洲,日本,香港,都有20倍以上通胀。百万富翁已经贱如牛毛。

在所有的资产中,涨得最多的,可能是京沪的房子。光2000年之后,就涨了20倍。

有一句笑话,叫做“京沪永远涨”。

再这样涨下去。迟早北上一间水泥做的房子,会比纯金打造的房子更贵。[2]

(搞笑图,纯为推销重庆)

三)IP

黄金的表现,为什么这么差。

这件事,要从更“本源”的角度说起。

黄金为什么值钱?从学术上讲,黄金铂金被称为“贵金属”。银铜是“贱金属”,价格差上百倍。[3]

可是用途上,二者并没有这么大的区别。

目前全球最受欢迎的导电金属是“铜”。被广泛用于电线,轴承之中,有良好的导电性,易加工。

铜供不应求,铜矿不足。网线已开始用铁丝。

比铜高一级的,是“银”。

银几乎所有性能都和铜重合。但比铜更好。铜能做的,银都能做。

比银更高一级的,是“黄金”。

黄金具有绝佳的导电性,延展性。金饰品更美丽,不容易氧化。

可是,以上依然不是“黄金”比“银”贵一百倍的理由。

黄金能有今天的价格,非常大的路径依赖,和它几千年来的“江湖地位”有关。

欧洲,从古罗马时期,使用的就是金币。实打实Coins拿在手里,日常消费用的。

中世界无数的魔法传说,童话城堡,女巫收的也是金币。

中国,中国虽然没有“金币”的说法。但是有“金子”的崇拜。

层层堆垒的金条,总意味着宝藏。跑路的时候带二箱小黄鱼,抗战电影都这么宣传。

“印第安纳·琼斯”电影拍了五六部。前赴后继,跑到南美洲的丛林里。

为了什么,为了寻找遗失的黄金。[4]

跨越国界,朝代,民族。千百年千万人众口一词,“金子,金子,金子”!

这是什么,

这就是“IP”啊!

(IP翻译为:名气、品牌价值、无形资产、知识产权等)

你看“印第安纳·琼斯”寻宝电影的时候,你就深深记住了“黄金=财富”这个概念。

千百年来不停地洗脑,这个概念就无比强大。无比值钱。

史上最强广告。

四)废帝

前二天看晚清小说,1911年清帝逊位之后,他的日子过得很不好。

和所有被“统zhan”对象一样,每过一天,他的力量都在被削弱。

军队离不开土地(见:三代之治 #F129)

君王离不开人民

清室在台上的时候,每过一天,他的“人望”都在增长。

名正则言顺,在台上的每一天,IP值都是增加的。

可是清帝退位之后,宛如无根之木,采摘之花,他再没有营养可以汲取了。

虽然“遗老遗少”们还保留着忠心,可是每过一天,这份忠诚都在被削减。

每过一天,记得他的人都在减少。

每过一天,老人们都在死去。而新人们只记得新帝。

黄金的“价值”,其实和“废帝”很类似。

1971年之前,黄金是“本位”。它就是货币界的皇帝。

19世纪掘金潮。全世界任何探矿,都比不上发现金矿。

因为金矿就是钱,不用再销售。秒杀一切煤铁油。

1971年之前,只要“金本位”存在一天。全世界的所有人,每天都被一遍一遍洗刷着脑子。每一天都对黄金印象更深刻。

“黄金就是钱”。金子就是财富。

可是1971年“黄金”退位了。宛如清帝退位一般,从此之后,越来越少的人知道它,无根之木。

前天,我女儿把一个新买的米老鼠卷笔刀,扔在了地上。

这让我感到很惊恐,因为她们一代人,是不认识米老鼠的。是不知道迪士尼IP的。[5]

可是比米老鼠更远的,是“黄金”。

仔细想想,我女儿这辈子也没有接触过任何“黄金”的概念。

她甚至不知道黄金是很值钱的。

或许她知道黄金是很值钱的。但是她不知道黄金为什么值钱。值多少钱。

把黄金和白银,黄铜放在一起。她会觉得那是差不多的东西。

就算贵一点,也贵得有限,绝对没有100倍的差距。

“笃信”黄金的那一代人,正在飞速地死去!

黄金为什么严重跑输通胀。

1000两黄金,从换一个小城镇,到半条街,到仅仅一套房子。

卅年间,黄金丧失了96%的购买力。

因为信奉黄金的Fans们,在死去。

1971年,几乎全社会的人,都从小出生在“金本位”的氛围中。有权有势的大人物,都从黄金时代延续。他们共同堆起了黄金大牛市。

1981年,1910~20年代人死去,退出历史舞台。1930~70后还在。

1991年,30后退出。40~70后还在。

2001年,40后退出。50~70后还在

2011年,50后退出。60~70后还在

2021年,60后退出。70后还记得“金本位”。

2031年,再也没有人记得“黄金”!

黄金未来会不会变得和“白银”差不多的产品呢。

那还要在现有的基础上,再跌掉90%

目前,欧美的年轻人已经完全不佩戴金饰。

因为欧洲人尚白,他们觉得黄灿灿的很乡土气息。

而且黄金的价值太低(相对于欧元),哪怕穿戴1kg,也达不到炫富的目的。

还不如把钱花在钻石,手表。

同等质量的PP,价格是黄金的10倍。

目前,全世界最后,也是最大的黄金市场,是印度。

全球存量13万吨黄金。印度号称:官方1万吨,民间2万吨。

每年,印度都要从黄金市场进口500吨以上,几乎吃光了所有的新增供应。

在印度民间,尤其是农村地区。黄金长期被视为一种“稳健的”“靠谱的”投资行为。

印度人嫁女,嫁妆大规模地使用金饰。

每年二次的“盂兰节”(就是昨天),是全球黄金销售最大的盛事。

随着印度农村的现代化,富裕化。

如果黄金失去印度这个巨象市场,那真是彻底完蛋了。

五)结语

没有使用价值的东西,都不保值。

黄金作为全球人类最强大,最古老的IP,品牌一哥。可是依然逃不过这个铁律。

在过去40年中,黄金丧失了96%的购买力。

未来年代,黄金可能再贬值十倍。

人口变迁,IP是一项高度不保值的东西。

重要提示:本文不构成做空黄金建议!

现在,到底该买房子还是买黄金?

作者:路财主

有人给我转发XX论坛炒房大神的文章:《黄金已死,有事烧纸》

文章里,有数据,有图表,更有其一贯斩钉截铁的口气:

过去10年,表现最差的资产是什么,是黄金。

过去20年,表现最差的资产是什么,是黄金。

过去30年,表现最差的资产是什么,是黄金。

过去40年,表现最差的资产是什么,是黄金。

过去10年里,表现最差的资产,你确定是黄金?

(随便一个栗子,2007-2017年,中国股市的表现就比黄金更差!)

过去20年里,表现最差的资产,你确定是黄金?

(1997-2017,无论中国股市还是美国股市,其表现都比黄金更差!)

过去30年里,表现最差的资产,你确定是黄金?

(1987-2017年,你去联合国粮农组织查看一下所有的大宗粮食品种价格,对比一下今天的价格,看看黄金是不是表现最差?)

过去40年里,表现最差的资产,你确定是黄金?

(1977-2017,你去查看一下以石油和贱金属为代表的大宗商品,看看他们上涨了多少?哪有一个比黄金更好?)

要么,是这位房产大神对于不同类别的全球大类资产的历史收益率非常无知;

要么,是这位房产大神为了凸显中国房产的投资属性而在思维上故意误导他人。

模仿这位大神的话,我也可以说一句:

过去50年(1967-2017),在全球范围内,剔除那些因泡沫而大幅度波动的大类资产,表现最好的资产,就是黄金!

当然,我也从不否认,如果与中国(区域强调)大城市(特殊性强调)的房产的收益率相比,无论过去10年还是20年,黄金的确是毫无招架之力。

如果,用过去10年的趋势就确定可以推断未来的财富逻辑,那我用1年岂不是也行,用5年岂不是也行?

过去1年,全球涨得最猛的资产是数字货币里的以太币;

过去5年,全球涨得最猛的资产是数字货币里的比特币。

所以,我们应该把所有资产换成这位大神最不屑的比特币,甚至是以太币?

正如我和这位大神在对比特币与区块链的认知完全不同一样,我不否认他的文章中某些说法有一定的道理,但轻易得出“黄金已死有事烧纸”的结论,即便不说他对人类财富的历史非常无知,至少也可以肯定他的结论无比草率!

别的不说,全球印钞票的各国央妈都不会认可他的说法——因为,黄金迄今为止依然是是全球各国央行唯一普遍持有的实物资产。

过去20年中,为什么中国大城市的房地产成为全球收益率最高的一类资产,与我们处于人类历史上最大规模的一波城镇化过程和人口年龄分布密切相关,更与人类历史上最大的一波信贷宽松周期密切相关,更不必说中国政治体制下特殊的土地行政管理制度和货币信贷发行制度……

拿个别阶段和特殊时期的资产回报特例,来论述财富的逻辑,即便是论据和事实部分合理,也不会得出合理的结论。

过去20年,所有通过大城市房产致富的人,本质上无非是站在了一个大趋势的浪潮之上,而做投资,最怕的是把一个时代的大趋势当做自身能力,把某个阶段的特殊情况当成永远的财富逻辑……

不信的话,同样是房产,同样是首都,20年前,你去比中国更富裕的德国柏林买一套房子,现在来对比房产和黄金的收益率,看看会是神马结果?

没有中国过去20年的高速城镇化,怎么会有中国房产价格雄冠全球的涨幅?

在讨论现在该买黄金还是该买房子之前,先给大家看三幅图表。

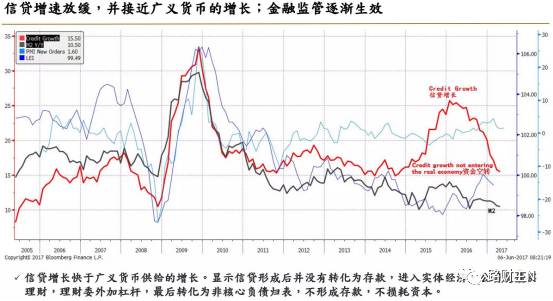

第一幅图,是过去10多年之间中国的信贷(Credit)增长率、广义货币供应量(M2)的增长率、采购经理人指数(PMI)和领先经济指标(LEI)的变动情况。

后两个指标我们先不去说它,只看广义货币和信贷发放过去10多年的增长率,我们就可以发现,中国大城市的房价上涨,无非就是骑在了货币和信贷发行这头鲸鱼身上高速前进而已,所谓的“高回报”就是信贷增长率的表现。

在中国高速信贷投放模式之下,房地产得到了从中央到地方政府的强力支持,再加上中国特殊的土地拍卖制度和人口结构(我曾经在以往文章里分析过,2005-2020年恰逢中国25-34岁购房适龄人口到达有史以来的顶点),货币信贷与房价互为因果,驱使所有民众涌入房地产市场,由此造成了2005年以来城市房价的暴涨——但从图上就可以看出,2016年以来,无论信贷投放还是货币发行增速,都在不断创出历史新低,如果还指望大城市房产延续以往的模式,这需要不仅需要把中国购房适龄人口给凭空造出来(造人是个技术活儿),然后再央求央妈和政府持续以往的信贷模式,这才差不多……

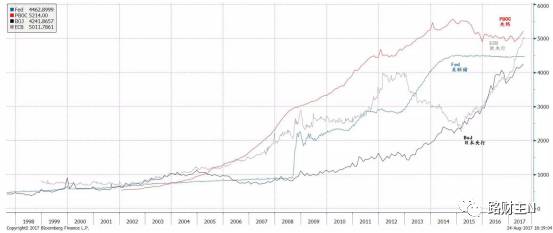

第二幅图就不仅仅是中国了,而是显示了当今全球四大经济体美、欧、中、日的央妈在过去20年之间资产负债表的扩张情况——这代表了四大央妈在过去20年真正的印钞状况。

从趋势上看,日本和欧洲的央行资产负债表规模仍在快速扩张期,但是美联储和中国央行的资产负债表在2014-2016年已经开始停滞不前。

当然,按照规模和速度看,过去20年,货币扩张速度最快的,就是伟大的中国央妈——按照资产负债表规模看,2006年中国央妈就已经成为全球第一央妈。

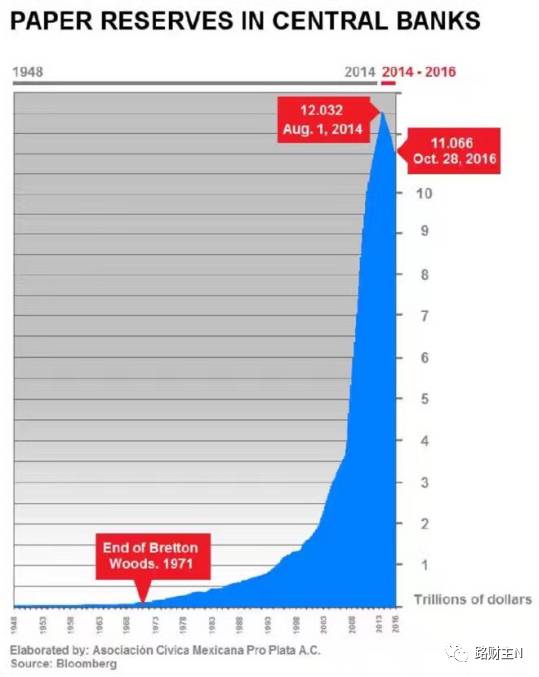

第三幅图,就是全球央妈从二战结束之后这70年来印钞的总体情况,从图中可以轻易看出,正是1971年布雷顿森林体系的崩溃带来了人类货币信贷的近乎无限扩张之路。

以上三幅图,不是比较房子和黄金的收益率问题,而是告诉大家,我们讨论不同类别资产的收益率,从10年看、从20年看、从50年以上来看,分别要在一个什么样的基础之上……

因为有政府和央妈每年都不断凭空制造无数的货币和信贷,无论从10年、20年还是50年的周期来看,持有纸币本身,肯定会成为被掠夺的人群,所以,这就是我一直告诉告诉大家的话:

参与金融市场投资,你90%可能会输;

但是,不参与金融市场投资,你100%会输!

我们骑在“钞票和信贷永远会越来越多”这个大鲸鱼上,再来讨论未来到底投资房子还是黄金的问题。

要讨论现在到底该买房子还是买黄金,我们还必须设定一个期限,否则,如果把资产的历史扩大到50年以上,我敢说,在中国投资房产可能连个渣渣都算不上,一个“国有化”,立马让你的房产变成“全民所有”。

分析起来有意义的,是10年、20年之内的情况。

按照房产大神的分析,如果过去20年中国大城市的房产上涨了20倍,黄金上涨了4倍的话——

他认为黄金已死,因为认可黄金的人越来越少,大家都应该买房子!

他用女儿喜欢的铅笔盒来讨论资产是否被人喜欢,这个观点近乎对当代资产理解的无知——大家拥有资产是为了赚更多的钱,而不是“拥有”资产本身,资产只要开启上涨之路,所有人都会知道,无论是房产、股票还是黄金,而资产价格如果长久不改变,几乎所有人都会对其失去兴趣。

正如,2010年的比特币,几乎没有一个人知道,但它开启上涨之路,现在几乎所有参与投资的人都知道;相反,如果中国大城市房产和德国柏林的房产一样,20年价格几乎不变,那么到现在为止,中国也几乎不会有人想着去“投资房产”!

同样用这个论据,我恰恰认为房产已死!

因为,从更长久的历史来看,能够作为财富而存储的大类资产,其价格变动范围应该相差不多——在伦敦,1盎司黄金换一件高级定制服装,200年都没有变过;更久远的,据说在圣经时代,一盎司黄金可以买350块面包,1929年全球经济大萧条,1970年代经济大滞胀,乃至到今天,1盎司黄金,依然可以购买350块上好面包……

如果在过去20年,中国大城市房产涨了20倍而黄金只涨了4倍,相反,在全球其他地方却完全不是这样,那么只能说明中国的房地产被某只“有形的手”扭曲到了极端的地步——如果你相信20年的有形之手,而不是几千年的经济规律,那你就去买房产好了。

更何况,现在中国大城市房价如此之高,高到举世第一,有能力该买的都已经买了,剩下的想接盘也没有能力当韭菜,无非就是基本保持在这个价位上,等着政府和央行不断的制造货币信贷的膨胀,将其价格变得看起来正常。

相比房产,我认为黄金被低估,并不是说房产就彻底不能投资。

对普通人来说,在当今世界的金融规则之下,无论中国还是美国,欧洲或者日本,购买房产有个特别大的好处就是——可以使用杠杆。

500万的房子,你首付100万就可以买下,这相当于使用了5倍的杠杆。如果房价上涨20%变成600万,不考虑贷款利息成本,那么意味着你用100万的资产,实现了100%的资产收益率。

如果你买黄金,可就享受不到这个规则,无法使用杠杆。

进一步的说,只要你从银行申请到的房屋贷款利率低于政府新印刷钞票的增长率,那么理论上说,你就是赚了——而这个情况,在未来仍然是极大概率成立的。

但杠杆也是双刃剑——如果房产价格下跌,你的资产损失速度也是加了杠杆的,如果500万的房子价格下跌20%,那么你的100万首付已经全部烟消云散,如果下跌30%,你还要倒欠银行50万……

就现在,到底该买房子还是买黄金,这回到了我无数次强调过的观点,无论投资或者交易,归根结底是你和别人交换你对于未来的看法:

如果你认为房产还会像过去20年那样上涨,因为可以利用银行的低成本资金加杠杆,那么你就去买房子;如果你认为黄金被低估,那么你就买黄金。

炒房大神提到:

“迟早北上一间水泥做的房子,会比纯金打造的房子更贵!”

这没什么,500年前托马斯-莫尔的《乌托邦》里,早就提到了公有制之下,因黄金无用,所以只能被用来建造厕所和马桶——可惜的是,从托马斯-莫尔到现在近500年时间里,哪怕是在完全遵循“公有制”的原苏联和今天的朝鲜,黄金也从来没有丧失其价值。

更长远的,5000年人类文明史里,所有那些因为鄙视而彻底放弃黄金的人,除非他运气好到一辈子都不经历经济的大波动,否则,他的财富命运终归会被黄金所鄙视。

如果不考虑加杠杆之后的收益率,相比大城市的房产,我个人目前更倾向于支持黄金被低估。如果有谁愿意和我来一个10年期或20年期中国大城市平均房价涨幅和黄金价格涨幅的赌约,我乐于奉陪。

新媒体运营编辑 王程海伦

凤凰财经官方微信(ID:finance_ifeng)

联系邮箱:finance_ifeng@163.com

喜欢此文,欢迎转发和点赞支持凤财君