“野蛮生长”的印尼电商,悄悄打开了怎样的“机会之窗”

今天的中国电商市场,处在一个增速逐渐放缓,内部格局逐渐定型的过程。那个只要“顺势而为”就可以在中国电商市场上分一杯羹的时代已然过去。

与此同时,与我们几千公里之隔的东南亚,则悄悄打开了机会的窗口。

更高的 GDP 增速和相对早期的电商环境,都为东南亚未来的电商发展提供了足够大的想象空间。在众多的东南亚国家中,印尼有着良好的人口红利和人口结构,而印尼电商也在过去几年迅速发展,野蛮生长。

本篇文章将重点以印度尼西亚为例,聊聊电商之于这个“千岛之国”,将如何散发出巨大魅力。

*本文作者:

真格基金实习生李绍伦、郭子扬、王子兮、田媛

印尼的电商用户

是怎样的一群人?

印尼人口超过 2.6 亿,这一数字意味着印尼有着居世界第四位的人口数量。

然而印尼的互联网渗透率为 51.8%,电商渗透率为 2.2%,这一数据相比于中国互联网 98%的渗透率和中国近 20%的电商渗透率而言,还有很大的增长空间。

#用户画像#

女性和 20~30 岁的年轻人,是印尼电商市场消费的主力军。

而近 80%的电商用户,都集中在了印尼首都雅加达所在的爪哇岛。

#喜欢买什么#

用户喜欢买什么,是指导投资供应链的关键。

根据相关数据及报告,印尼电商用户中,女性最爱服装和美妆类产品,男性则偏好 3C 类电子产品。

这几种品类的产品,原先都是从大型商厦、专卖店等线下渠道购买,而近两年,这部分流量逐渐流入了电商渠道。

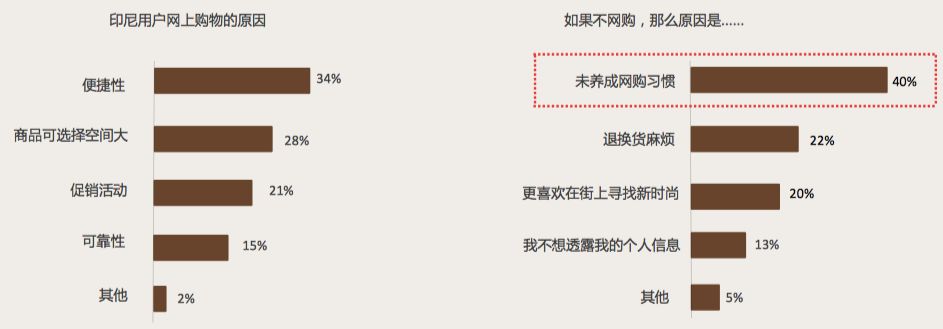

#为什么网购?#

便捷性是目前印尼电商用户选择网购的主要原因。“未养成网购习惯”和“退换货麻烦”是用户不使用网购的主要原因。

网购的习惯需要培养,而退换货麻烦的问题除了折射出目前平台用户条款不完善之外,还意味着印尼在物流和在线支付等方面存在诸多问题。

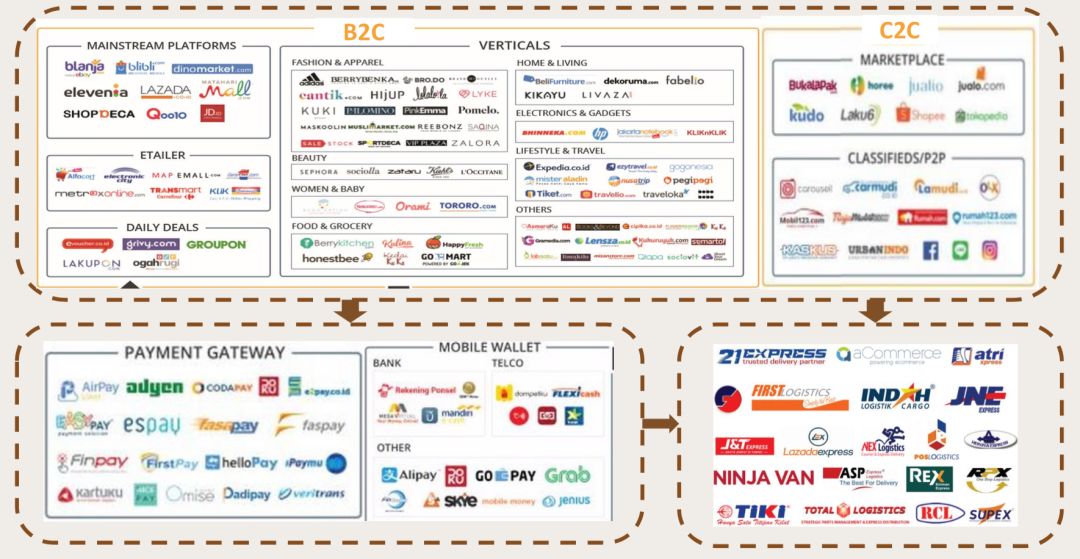

印尼目前的电商格局

目前的印尼市场,无论是 B2C、C2C 领域,还是作为底层支撑的支付和物流行业,都存在着众多玩家,且竞争极为激烈。

目前印尼排名前 10 的电商中,综合电商有 7 家,垂直电商有 3 家。电商格局的马太效应日益明显。

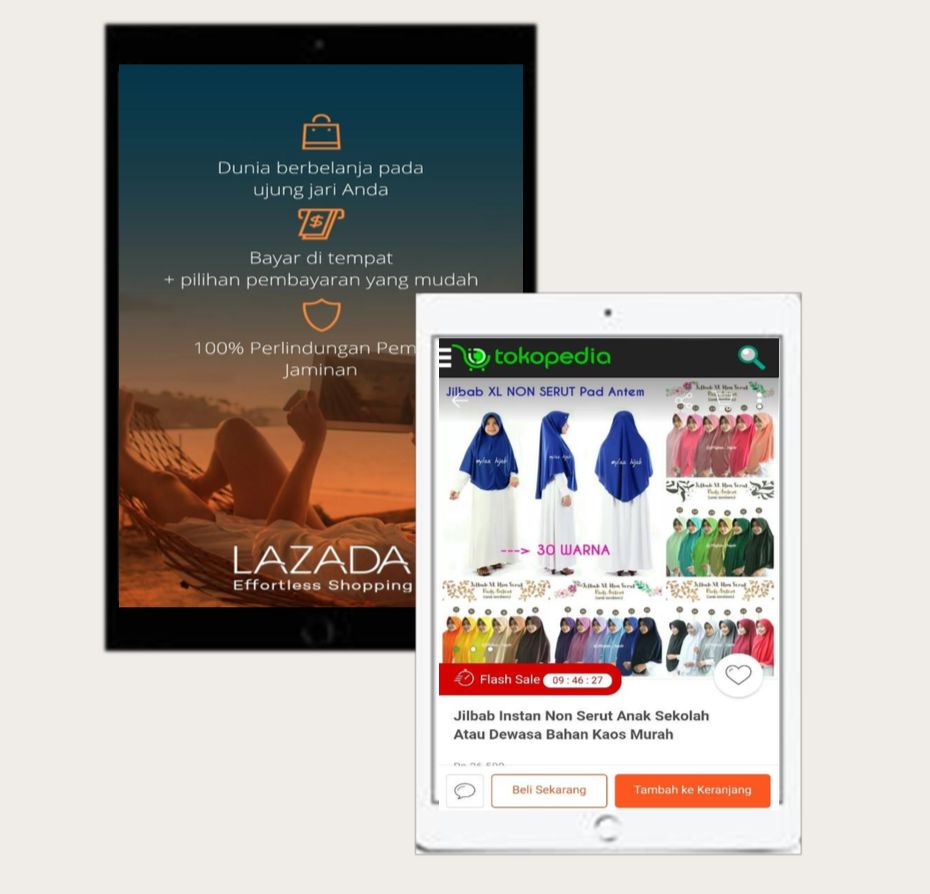

印尼最大的 C2C 电商平台 Tokopedia 和最大的 B2C 电商平台 Lazada 发展快速,从众多竞争中脱颖而出。

C2C 电商平台 Tokopedia 现在有 400 万商家,并计划突破电商领域,进军机票和保险等新市场;B2C 电商平台 Lazada“双十一”、“双十二”期间表现亮眼,突破13 亿人次访问量……

而在这些综合&垂直类电商平台的背后,不难看出“Big Brother”的身影。

简单举例。

从 2016 年开始,阿里累计向 Lazada 投资 40 亿美元,持股比例已高达 83%;2018 年阿里和软银愿景基金又完成对 Tokopedia 价值 11 亿美元的 G 轮融资。

阿里通过收购 Lazada,投资 Tokopedia 搭建电商平台,通过将 UC 浏览器作为流量入口为电商引流;又通过自建物流体系,在物流这一电商瓶颈上发力;再引入支付宝的技术和理念,布局移动支付 Alipay;最后在印尼布局阿里云、上线东南亚版的“阿里小蜜”和推广“LiveUp”会员体系,改善用户体验。

由此一步步地实现了在电商平台、流量入口、物流体系、移动支付、云服务等方面的整体布局。

印尼移动支付的变化

在电商渗透率低、银行卡普及率低和民众对移动支付信任度低的“三低”背景下,绝大多数印尼用户仍主要采用现金支付。

你或许难以相信,70%的印尼人不是银行用户,只有 10%的在线用户进行过网上支付。移动支付的掣肘影响了印尼电商的进一步发展。

不过印尼政府已经意识到了移动支付的重要性:

印尼央行为提高人们对使用移动支付工具的认识,大力推行名为“国家非现金运动倡议”(GNNT)的活动。印尼国内多家金融机构也响应号召,推出了各自的卡式电子支付工具。

不论是金融机构还是互联网企业,都觊觎着“移动支付”这块大蛋糕,对即将到来的机遇,他们早已摩拳擦掌。

目前印尼移动支付市场有着包括 Go-Pay、Grab-Pay、Alipay、DANA 等在内的多个玩家,其中自带高频使用场景(适用于打车、外卖、快递、保洁和按摩)的 Go-Pay 具有领先优势,目前占据了移动支付市场份额的三分之一。

可以预见,在印尼政府的大力支持和市场玩家的激烈竞争下,解决了银行卡持有率低和移动支付工具安全性问题的印尼,或将在未来一段时间内,迎来移动支付的快速发展期。

电商新玩法

面对“Big Brother”们的提前布局,正面与其厮杀绝对不是明智之选。

后入局者不妨参考中国电商玩家们的新玩法,另辟蹊径,以夺取自己的一席之地。

印尼互联网用户有 1.4 亿,他们平均每天花在手机上的 3 小时 55 分钟中,有 2 个小时都花在了移动社交上。

在综合电商被巨头占据的情况下,充分利用印尼移动社交习惯的新玩法——社交电商,或许是对印尼中小型商家更为友好的模式。

印尼目前暂无一家大型社交电商平台,但已经出现社交带货的现象。

Kudo 这家公司就是帮助那些无法上网或没有银行卡的人进行网上代购并收取佣金,他们在 Facebook 上也有交易行为。

据一些三方物流公司统计,非企业用户的包裹已经达到了 35%,且还在持续上升,这说明印尼存在着社交电商的需求。

社交电商的低客单价、熟人推荐的模式,有利于打开下沉市场,拓展到那些有需求但从不网购的人群。

考虑到当地的移动支付普及率较低,以及存在着大量下沉市场的情况,我们偏向于认为,最先出现的社交电商模式可能是云集模式的社交分销电商。

印尼在智能手机渗透率和用户每天花在移动社交上的时间和印度具有诸多相似之处。

目前印度已经出现两家比较大的社交电商平台——Meesho (估值 2.5 亿美金)、Wooplr (估值 2 亿美金)。随着移动支付的逐渐普及,印尼也有望出现一家大型社交电商平台。

跨境供应链与本地物流的机会

跨境供应链也是值得关注的方向之一。

中国团队有着丰富的供应链运营经验,我们可以利用国内高效率、高性价比的供应链进行输出。

但印尼有着号称“最严”的清关政策,进口货物要进行严格的申报审查,否则货物可能被扣押 3-5 个月之久。

对于跨境供应链初创公司,精细化运营的能力是关键指标:选品、申报、签收率以及回款账期等都要进行长期的运营摸索。

另一个值得关注的方向是印尼的本地物流。

印尼的物流成本在东南亚处在一个很高的水平,这种高成本一方面来自于海岛众多的地理环境,另一方面也来自于高额的港口停泊费。

当下印尼本地的物流提供商还比较传统,不具备处理大量高频小件包裹的能力。

但本地物流仍值得重点关注。虽然已经有了占当地市场份额第二的 J&T 物流,但随着基建和电商的改善,应该还会发展出更多具有高性价比的物流公司。

*参考资料:

1.玛丽·米克尔《互联网趋势报告》(2018)

2.中国报告网 《2017年东南亚六国电商行业渗透率与市场格局分析 》

3.中国互联网络信息中心(CNNIC)《中国互联网络发展状况统计报告》

4.中国贸促会(CCPIT)《印尼在线支付发展现状及其困境》

5.WeAreSocial《互联网使用调研报告》(2017)

6.eCommerceIQ 《Indonesia’s Ecommerce Landscape: six Takeaways from Indonesia’s Online Battle Field》

7.PwC 《The Future of ASEAN Time to Act》

8.Techcrunch 《Forget China, There’s An E-Commerce Gold Rush In Southeast Asia》

9.Google & Temasek 《e-conomy SEA》

推荐阅读