【深度好文】比特币为何波动这么大?最古老的交易所阐述“供给弹性”机制

比特币迈向2万美元大关前夕巨震,市场都看呆了眼,为何比特币价格波动这么大?作为全球首个宣布推出比特币期货而引发市场热议(尽管第一家上线的大型期交所是Cboe)的交易所CME其实本周一(12月4日)发布了一篇自己的分析,国内媒体尚未有见报道,我们接下来为读者转述一下,以下内容除注明是编者观点外的,皆来自CME高级经济学家Erik Norland,抛开投机性因素,他着重从供给端详细分析了比特币和传统商品的相似之处和区别,投资者可藉此更加形象的理解比特币价格形成机制。

“比特币经济学”中最引人注目的是它供应的确定性和需求的变幻莫测——比特币被开采的速度是高度可预测的,几乎与任何其他资产(货币或商品)不同,它的最终供应是已知数量,事先已经确定,永远不会有超过2100万比特币。

这个特点使得比特币成为一种供应几乎“完美无弹性”的商品(perfectly inelastic)。即不管价格多高,矿工的产量不会超过2100万个。而且价格上涨不一定导致比特币的更快速挖掘。

编者注:

后期算力的增长抵不过比特币挖掘难度的增加,所以尽管越来越多的人加入挖矿大军,但比特币的新增供给是逐渐减少的。

即使矿工们能做到,也只会影响短期的比特币供给,但牺牲了将来的供给量,因为总供给将达到2100万的极限。

所以,供给的无弹性在很大程度上解释了为什么比特币如此波动。在传统的经济学原理中,供给无弹性的商品比有弹性的项目对需求变化反应更大。

编者注:

所谓供给弹性,也叫供给-价格弹性,是指供给量相对价格变化作出的反应程度,比如一只铅笔的价格每上升10%,厂商就有动力或能力增加20%的供给量,得出供给的价格弹性系数是2;

由于供给弹性大于1,可称这种商品是“富供给弹性”商品;

如果这只铅笔的价格无论怎么上升,厂商都没有能力改变供给量,则供给弹性为0,可称其为“完美无弹性”的商品;

反过来看供给对价格的影响亦可用同样的思路。

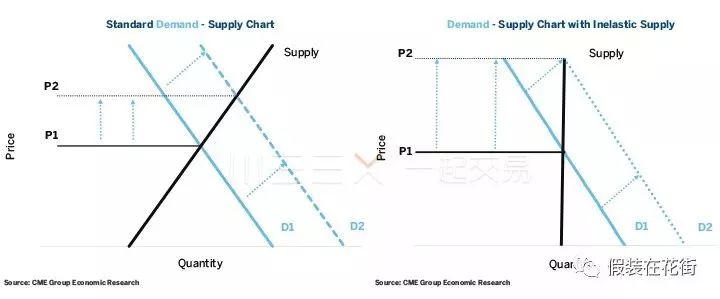

如上左边这张图是一个供给-价格弹性接近1的商品(粗黑线),当需求由D1变到D2时(蓝线),我们看到价格由P1升到了P2(细黑线)。

而右图则是一个供给-价格弹性接近0的商品(粗黑线不随价格变化而变化)当需求由D1变到D2时(蓝线),我们看到价格由P1升到了P2的幅度要比左图大的多,这很直观的展示了为何供给无弹性的商品价格波动大。

其实在CME里另外一个产品也能很好的说明这一基本经济学原理——这就是天然气。

CME的数十种产品里,波动最大的就是天然气。

即便今天价格暴涨,消费端该烧天然气的还是会烧,因为主要是发电、加热等工业需求,不会因为短期价格波动而停止生产。

从供给端看天然气的话亦然。如果价格今天翻倍了,天然气的产量也无法突然增加。

由此看出天然气是一种高度缺乏弹性的商品,价格波动也事实上验应前述经济学原理。(原油的属性与天然气类似)

不过天然气和原油等商品与比特币还是有区别。

前者从长期供应角度看,还是表现出某种程度的弹性,如果天然气或原油价格持续上涨,生产者还是有动力(且能能做到)去增产。比特币则不是,尽管价格上涨可能会增加将比特币“分叉”概率,但原始的比特币始终是BTC一种,所以比特币的供给弹性更低。

比特币的涨幅如此惊人,以致只能在对数尺度上才能看清楚。在比特币出现的前四年,供应量每年大约增加250万个币。即便如此,随着用户群体的成长,价格也在上涨。如下图所示,是CME估算的比特币供给-需求图可以看到最近的供给增速明显放缓,但需求还在增加:

比特币的“开采”是由计算机解码数学问题达成,随着时间的推移,这些数学问题越来越困难,增加了解决这些问题所需的计算能力。这反过来又增加了设备的成本,特别是生产比特币的电力成本。这使得比特币有点像能源产品和金属。

例如,截至2017年底,美国原油生产商的成本线约为每桶40美元。高于这个价格,他们显然会继续生产,但低于这个水平,他们将开始削减生产。

同比特币一样,随着时间的推移,从地球上提取能源的难度也大大增加。例如,人类几十年前经历了最容易石油开采阶段,原油大多来自浅层地表。现在,边际供应增加主要来自深层压裂,海上钻井或偏远地区,这些难以进入的地点。

19世纪下半叶,当石油首次大量生产时,在原油开采方面投入的一个单位能源可以得到约150个单位的能源。到二十世纪七十年代,每个单位能源的投入回报下降到30个左右,到2000年这一比例下降到15个左右,今天可能低于10个。这是推高油价的一个因素。

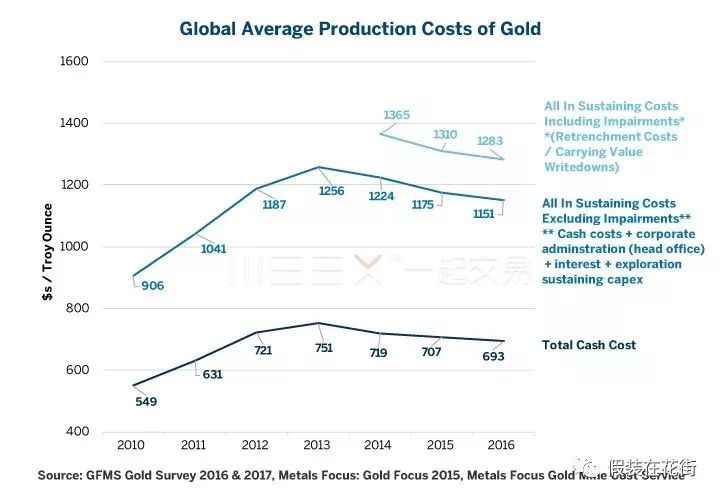

而对于像铜,金和银这样的金属来说,有两个数字需要注意:现金成本和维持全部运营、投资需要的成本。现金成本是指生产者维持当前生产的价格。例如,金矿经营者的现金成本平均在每盎司700美元左右,而全运营成本约为每盎司1250美元:

传统商品的有趣之处在于,每当价格下跌时,运营商往往会改进工艺/运营,降低边际生产成本,而比特币的采矿似乎也有类似的行为。如下图所示,比特币的价格供应“难度”和价格之间有这正向的关系:

上图中,深蓝线是1个比特币的算量需求,浅蓝线是比特币价格,两者都是对数坐标。

有趣的是2011年比特币第一个大熊市出现之际,当时其价格暴跌93%,同期比特币开采算量增长也出现了停滞。直到2013年下一个牛市开始时,“难度”才开始增加。在2013-15比特币熊市(价格下降84%)之后也出现了类似的现象。

所以开采难度和价格两者之间存在着某种“负反馈”的联系,考虑到比特币当前价格的暴涨,有理由推测开采难度也会上升。但需要注意的是,虽然采矿“难度”似乎从来没有下降过,但计算能力的成本却随着时间的推移而下降了多达25%。

因此,如果“困难”曲线横盘过一年,生产的实际电力成本可能下降,因为技术的进步导致执行相同计算所需的能源量下降。就像金属和能源生产商想方设法在熊市之后降低成本一样,比特币矿业界也在这样做。

Norland关于比特币供给端的最后一个评论是,传言一些入市较早的大牛们,一直控制300~500万个比特币。如果这是真的,理论上,较高的价格会鼓励他们将比特币换成法币或其他资产。

当考虑到这一点时,比特币供应在短期内可能不是完全无弹性的。

贵金属也存在类似现象。当价格上涨时,我们看到黄金和白银回收(二次供应)增加。然而有趣的是,回收利用只是人们对价格做出的反应,而很难推动价格变化。对于黄金和白银而言,似乎推动价格的唯一供给端因素是采矿供应量。同样,如果现有的比特币持有者清算了手中的币,这就增加了短期的市场中流通的币,不过没有影响其最终的长期供应。

1.尽管价格大涨,但最近比特币的交易量似乎维持原地踏步。值得注意的是,2012年亦曾出现过一段时间交易量停滞,之后过了一年,比特币在2013年到达的高峰,并进入熊市。

2.交易成本上升。在比特币价格遭遇93%崩溃之前,2010年底交易成本从每笔交易2美元猛增至30美元左右。随着比特币交易成本随之下滑,又出现了牛市。交易成本在2012年小幅上涨,到2013年初时飙升至80美元以上,恰逢比特币价格又一次崩溃。

到2015年,当另一个牛市开始时,交易成本减少到8美元。从2016年年底开始,他们又开始上涨,现在每笔交易已经接近60-70美元:

这是否会限制需求增长并引发另一场比特币崩溃?如果是这样,交易成本须上升到什么水平才会引起市场修正?

Norland表示不知道这些问题的答案,但可以记住以下事实:

2010年,比特币价格在30美元左右,交易成本上升到30美元。

在2013年,比特币价格上涨到1000美元左右,交易成本达到80美元。

现在比特币的价格已经超过了1万美元,如果没有需求和价格的崩溃,市场能够维持80美元,100美元甚至更高的交易成本吗?目前还不知道这个问题的答案,但Norland认为很可能会在2018年或2019年的某个时候发现。

作者:江金泽

来源:假装在花街

行业时事

案例分析

监管动态

深度观察

现金贷五问:市场是否饱和?如何解决3大痛点?行业都有哪些坑?

活动&荐书

清华大学五道口金融学院互联网实验室成立于2012年4月,是中国第一家专注于互联网金融领域研究的科研机构。

专业研究 | 商业模式 • 政策研究 • 行业分析

内容平台 | 未央网 • "互联网金融"微信公众号iefinance

创业教育 | 清华大学中国创业者训练营 • 全球创业领袖项目(报名中!点击查看详情)

网站:未央网 http://www.weiyangx.com

免责声明:转载内容仅供读者参考。如您认为本公众号的内容对您的知识产权造成了侵权,请立即告知,我们将在第一时间核实并处理。

WeMedia(自媒体联盟)成员,其联盟关注人群超千万