买那些代表全人类进化方向的公司吧:因为,他们是上帝的下注

▌一、

在讨论怎么做投资前,先请大家先做一个小的测试。

我们把全人类视作一个命运共同体,我们假设那些能最大程度促进人类进化的公司,理所当然应该获得最高的估值与市值奖赏。

现在,给你一笔钱,构建组合的逻辑只有一条:下注人类进化,且在全球范围选择投资标的,你会选哪几家?(可多选,但不能超过5家):

▌二、

只要全球视野做资产配置的人,都能看到本周美股科技股的表现:一大批富可敌国的大市值科技股(所谓的大象)股价纷纷创历史新高,堪称疯狂!

带头大哥是全地球人都在用的Facebook。

2017年7月26日,脸书(Facebook)第二季度财报闪亮登场,盈利情况远超华尔街分析师预测,股价一度跳涨6%,市值突破5000亿美元。

这家全球领先社交媒体巨头当季实现营业收入93亿美元(其中98%以上均为广告收入),同比增长47%;净利润达到38.9亿美元,同比增幅高达71%。每股收益高达1.32美元,远超华尔街分析师预测的每股1.13美元。

公司广告收入中,移动广告收入占比高达87%,第二季度达到80亿美元,广告收入增长主要受到广告播放频度和广告价格双双提升的强劲驱动。

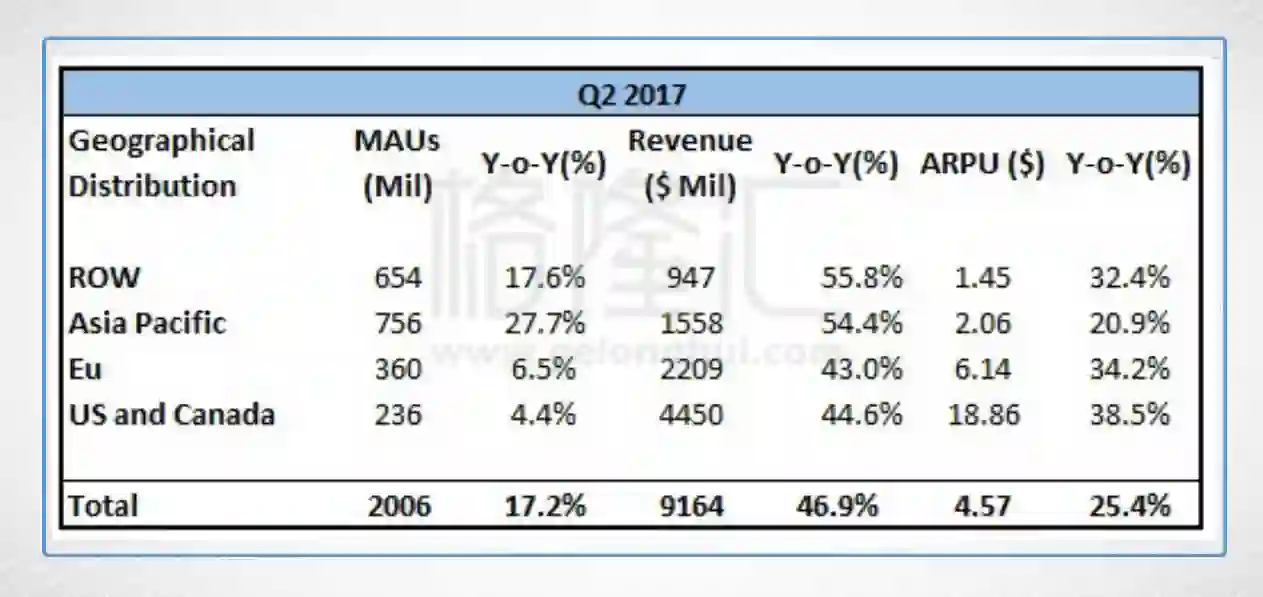

从单个用户贡献收入看,公司整体用户的单位ARPU值同比增长25.4%达到4.57美元,其主要驱动因素是公司大本营的北美市场(美国和加拿大)的ARPU值按年增长38.5%达到当季每人19美元。

公司的第二季度经营活动现金流入高达53.5亿美元,同比增长46%。与此同时,公司还在为了未来进行巨额的资本支出,包括互联网战略联盟、虚拟现实、增强现实和人工智能等等。扣除这些资本支出后,公司的当季净现金流入仍高达14.4亿美元。

第二季度脸书的核心月度活跃用户数(MAUs)超过20.06亿人, 按年增长17.2%,相当于全球每100个人中间就有29个人使用过一次以上脸书的平台(扣除脸书唯二未进入的中国、朝鲜市场,相当于全球每100个人中有37人每月使用过一次以上)。公司下属的四大平台(Facebook、Instagram、WhatsApp、Messenger)上的月度MAUs均保持良性增长状态。

脸书的DAU达到13.2亿人,基本相当于中国大陆总人口,在唯独中国和朝鲜缺席的全球市场的覆盖率超过20%,即在全球其他国家,每天平均每5个人就有1名使用过脸书的产品!

公司管理层在季报中,重申对各大内容平台的视频部分的重视,特别是移动视频。

过去四个季度,除了2017年第一季度业绩略低于分析师预测外,其余三个季度脸书的每股收益均远超分析师预测,堪称惊艳(见下图):

(脸书季度业绩(实际和预测比较)

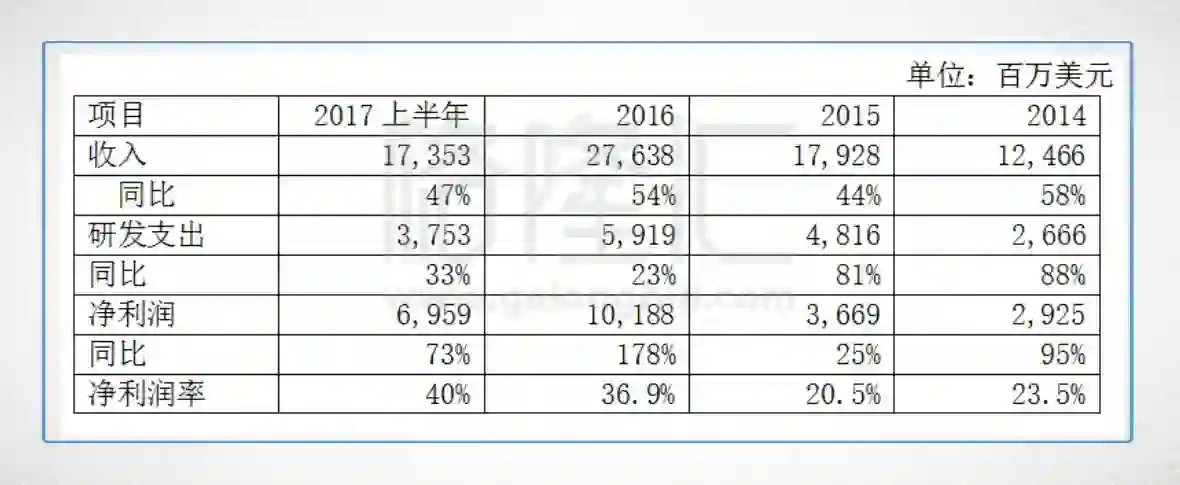

作为一家体量已高达五千亿的公司,我们再来看看年度增长数据,一样好得不要不要的(见下表):

公司管理层在季报公布后召开的分析师会议上更新了全年费用增幅预测,本年计划增长40-45%,处于前期管理层预测40-50%的下端。随着公司收入规模和盈利能力的快速增长,公司的花钱速度远低于收入的增长,这直接导致公司的净利润率不断提升。

这到底是一家怎样恐怖的公司,我们来看看扎克伯格是怎么表述公司的理念的:

“我们对公司取得的进步很自豪。这种进步是伴随着我们致力于对世界施加正面影响的责任感而获得的。这就是为什么我们在上个月更新了脸书的公司使命。过去10年,我们专注于让世界更加开放和易于连接。现在我们可以做得更多,来帮助人们发出自己的声音并帮助所有人与各自的家庭和朋友连接起来。

但是现在,我相信我们有一个更大的责任。我们新的使命是让这个世界更加紧密地连接在一起!”

这算不算“促进人类进化”的另一种表达?

在业绩公布后的次日,脸书股价大幅上涨,最高达到175美元以上,总市值一举超过5000亿美元,对应当前的TTM市盈率约为44倍。

我们来复习一下公司上市以来的股价月线图——经典阐释了投资界最梦寐以求的那种状态:“任何时候买入都是对的”:

2012年5月脸书IPO时发行价时每股38美元,上市初期解禁后股价一度跌破发行价。

大约从2013年中开始,也就是公司上市12个月以后,公司股价向上突破,之后就是一条上升的曲线了,至今股价比IPO价格累计涨幅3.5倍。2017年初以来的升幅已超过50%。那些企图通过做短差赚取差价的投资者,估计一不小心就早早地和脸书说再见了。

另外,顺便提一下,80后的扎克伯格已成为全世界第五个最富有的人。

同样神一样存在的美股科技股,是“外星人”贝索斯掌舵的亚马逊。这家电商和大数据巨头,总市值5100亿美元,略高于脸书,TTM市盈率约为200倍。受益于近期股价的快速上涨,贝索斯持有股票市值高达900亿美元,一度超过比尔盖茨,成为世界首富。

这算不算上帝对促进人类进化者的重奖:过去奖赏了比尔盖茨,这次,轮到在贝索斯与扎克伯格。

而这些,都是我的重仓:我相信那些心怀天下,真正促进全人类进化的公司和人,一定会得到上帝的重赏。

我需要做的,只是跟随他们。

▌三、

一直记得格隆博士一篇文章的观点:你的格局,决定你的财富水平。

深以为然。

如果你格局与眼界不够,如果你整天鸡毛蒜皮,蝇营狗苟,你大概率会去寻找一些“鸡毛蒜皮”的小公司,你绝不会把“重仓促进人类进化的龙头科技公司”提升到投资的战略高度上。

事实也证明,在奖赏和惩罚这件事上,上帝从不扔骰子。

我们对比全球范围内的科技股,不难发现两个现象:

1、科技行业的龙头的成长性,丝毫不慢于同行业的中小企业,甚至更快,更持续;

2、在营收快速增长的同时,这类龙头公司的净利润增速大多快于营收增速。

所以理所当然的是,在成熟市场上,此类龙头公司的估值水平都高于同行业的中小企业。我们从截止2017年月27日,全球6大科技龙头公司的估值数据,可以看到市场对他们的估值是何等的慷慨(见下表):

那么,除了上帝的奖惩,当前全球科技股龙头的估值、市值一路高歌背后的商业逻辑是什么呢?

个人认为,有以下几点:

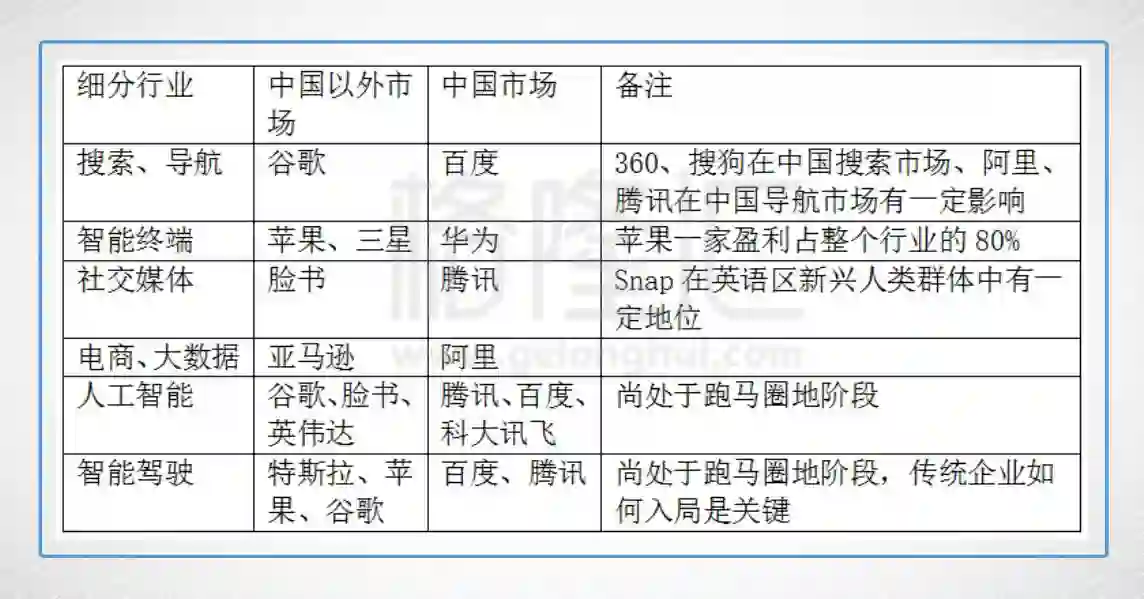

1、从科技行业的竞争格局来看,科技行业已经到了剩者为王、赢家通吃的时代。

从2000年前后的科技网络股高潮开始,几起几浮之中,诸多不适应的公司(包括曾经的龙头企业雅虎、Ebay、8848等等)纷纷落马,城头频换大王旗。

到目前,竞争格局基本确定,科技网络行业的几大分支均已被龙头企业牢牢卡位,互联网最容易产生交易与财富的最肥沃的土壤(如搜索、社交、电商等),已被巨头瓜分完毕,细分行业的小企业独立生存的空间很小,要么被打死、要么被并购。随着各大龙头公司完成对移动端的客户资源的瓜分,蛋糕已经基本切分完毕。

由于中国巨大的人口基数和转轨中经济的特点,我们把全球前沿科技市场分成中国以外市场和中国市场,进行细分行业的领导企业对比分析。

2、龙头企业已成大象,资源雄厚,对付搅局者办法多多

虽然前沿科技发展日新月异,但当前的各个细分行业龙头大多是从2000年前后就一路拼杀过来的(脸书可能算是一个例外!),对细分行业市场的把控能力非常强大,同时对付行业跟随者也有成熟的套路和打法,不太会给竞争对手对行业的竞争格局产生颠覆性影响的机会了。

典型的例子就是,脸书收购Instagram,以及利用旗下平台对付新崛起的Snapchat。

即使是尚处跑马圈地阶段的新兴前沿科技,经过一段时间的竞争整合后,也会是当前资源雄厚的科技龙头的天下,只是各自布局的侧重点不同而已。

3、龙头企业更舍得,更有能力与格局为未来做巨额投资

还是以脸书为例。

2017年上半年公司研发支出高达37亿美元,相当于其净利润的54%。

假设将其研发支出的一半资本化,那么公司就将释放出18亿元的净利润,公司的TTM市盈率将从当前的44倍降低到35倍。美国会计准则下,将这些对未来的投资大量进行费用化的处理也会导致龙头企业报表利润低估。

这类的典型的就是亚马逊,由于其将巨额的对未来的投资进行费用化处理,导致其业绩释放一直是落后于收入的增长,其动态市盈率竟然会高达200倍——这可是成熟市场上总市值5000亿美元的巨无霸企业呀。

Google是另一个案例:这家公司只有10%的人在负责赚钱,其他人都在花钱,花钱摸索和开发无数异想天开,甚至看起来极不靠谱的技术——比如他们花了巨大人力物力去开发了一个叫阿尔法狗的AI机器人,用来对付世界顶尖围棋高手。

我们永远也不知道,会是哪一个异想天开的尝试,推动了人类在进化的路上走得更快——但,有什么关系?

钱也分愚蠢的钱与聪明的钱。

愚蠢的钱热衷尔虞我诈,会与一家扇贝走了又回的企业你来我往,乐此不彼。但最聪明的钱,会去往那些会天然受到上帝奖赏和青睐的公司。

所以,我们看到越来越多的大象开始翩翩起舞,我们看到脸书、腾讯这样的市值角度巨无霸的企业迈着轻盈的脚步创造业绩和股价的一个又一个新高,我们看到如今美国市场进行的一场比赛是:看苹果(8000)、谷歌(6985)、亚马逊(5100)、脸书(5045)四家企业中,哪一家市值最先达到人类资本市场的标志性巅峰:10000亿美元市值?

▌尾声

上面这场你追我赶的“市值比赛”,与20多年来中国A股市场的投资逻辑、游戏规则与认知,截然不同。

而这也恰恰完美解释了,我们的A股为何十年如一日原地徘徊——这个市场没有上帝,绝大多数人都在苟且投机,把钱都投向了轮盘赌桌上,没有人去关心人类的进步与进化。

这导致的直接结果是一种恶性循环:投资者与上市公司,谁也不比谁更高尚,大家心知肚明,互相尔虞我诈只是应有的本分。

这种没有格局的土壤,当然不可能有好的公司(所以我在文章第一部分,绞尽脑汁,实在在A股找不出一只能给大家选择的标的,我总不能把茅台列作促进人类进化的标的选择吧)。没有好公司,市场的上涨与财富效应,当然是缘木求鱼

买那些代表全人类进化方向的公司吧:因为,他们是上帝的下注——上帝只负责创造人类,进化,还得靠人类自己。

2017年7月29日 于悉尼

【作者简介】

老姜不辣 | 格隆汇·专栏作者

A股23年,港股和美股15年投资经历的老股民

赚自己看得明白的钱,回避垃圾的人和垃圾股,就是成功的投资人

【精华推荐】