谷歌大跌,财报有那么可怕么?

2018年1月1号之前,在美国的GAAP会计准则下,如果一个EquityInvestment(股权投资)被划分成了Availableforsales(可供出售的股票),那么这个投资则以fairevalue(公允价值)记账,这笔投资的未实现收益或亏损(还没有卖,因此是未实现)记在OCI(其他综合性收益),而OCI是出现在Equity(股东权益)里的,因此这个未实现的收益并不影响利润表。

但是从2018年1月1号之后,这种投资的未实现收益或损失是记在利润表里的,因此导致很多企业利润表都出现了这些收益。谷歌2018年Q1财报里有21亿美金的利润是来自于这些未实现收益的,所以这里要剔除掉这一部分的净利润来计算真实运营利润。

▌亮点 1

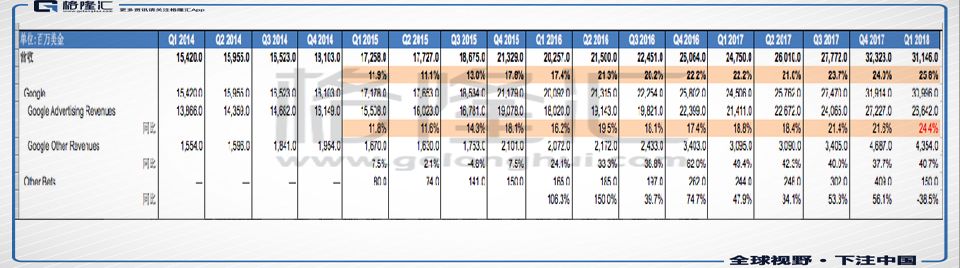

谷歌Q1收入311.46亿美金,同比增长25.6%,增速是过去4年里最快的一个Q,其中谷歌广告收入同比增长24.4%,也是过去4年里增速最快的一个季度。

另外,电话会议里,管理层称,谷歌的desktop search依旧有增长。

▌亮点 2

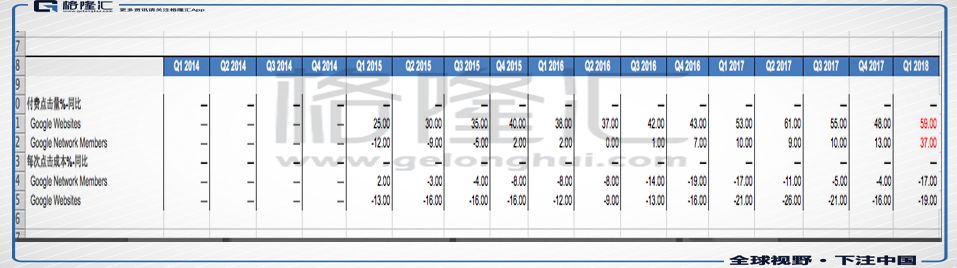

付费点击量(Paid Clicks)同比增长59%,增速依旧非常快。

核心问题1:

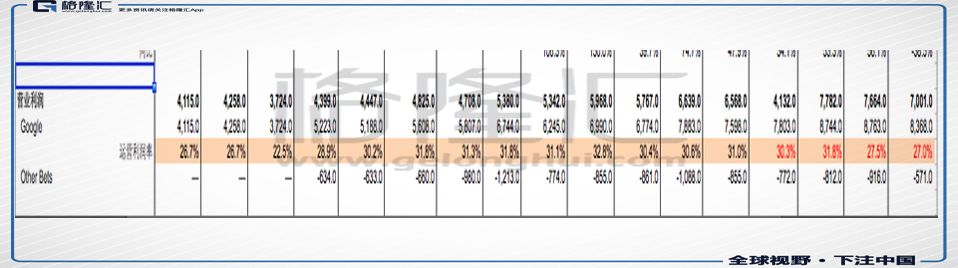

运营利润率持续2个Q下降,最新的谷歌运营利润率是27%,2个Q之前是31.8%,

导致运营利率润下降的主要原因有两个:

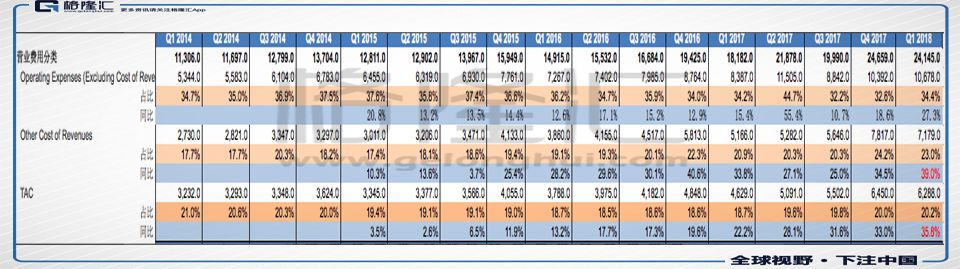

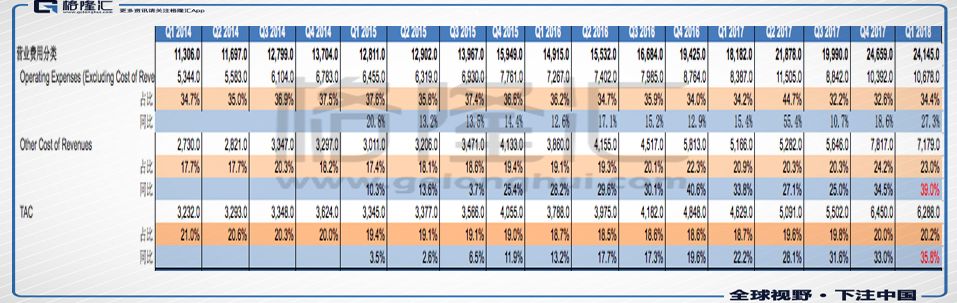

原因一:TAC和other cost of revenue 同比上升35.8%和39%,费用上升的速度超过了revenue所以导致毛利和净利润率下降。

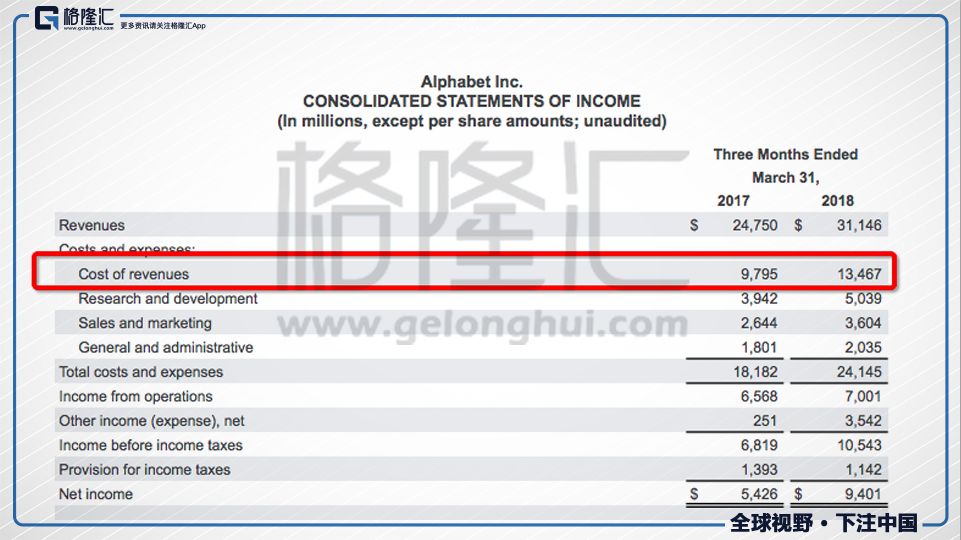

谷歌的财报非常简单,利润表一般12行就全部搞定。单看利润表是找不到一个other cost of revenue的。

a. other cost of revenue 的上升

在上面的利润表里,cost of revenues(中文大概是销售成本的意思,销售额-销售成本=毛利)大概有两部分组成:TAC和Other cost of revenue.

TAC就是流量获取成本。

谷歌财报里只给出来了TAC和Cost of revenue具体是多少,所以直接用Cost of revenue- TAC就是Other Cost of revenue的数字。

另外,在上表里的R&D(研发费用),Sales and marketing(销售费用),以及General and Administrative(行政管理费用),全部统称为Operating Expense。

因此就可以得到我自己做的excel表里的内容:

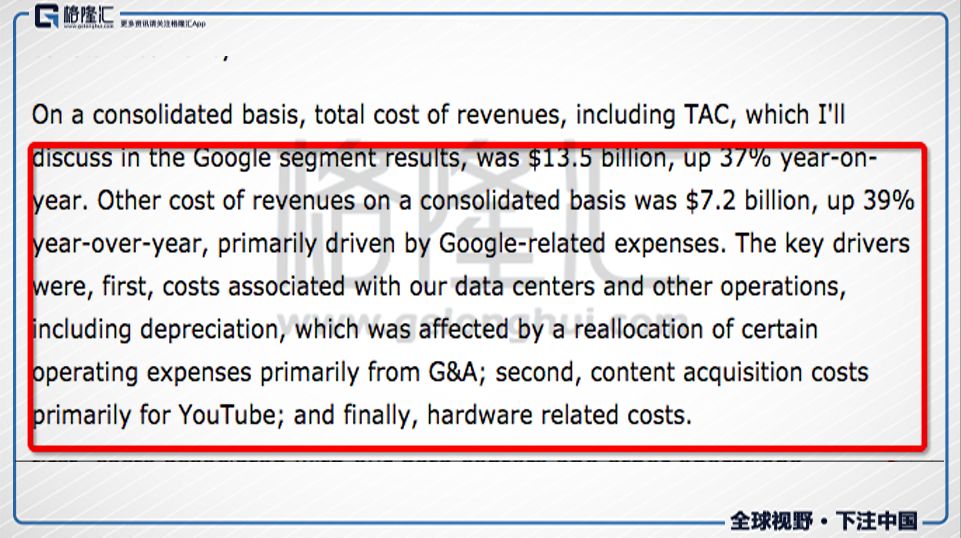

在电话会议里,管理层称,other cost of revenue的上升主要是因为谷歌部门业务的相关费用上升。

导致这项费用上升的主要原因是:

1.数据中心的相关费用,其他运营相关的费用(包含折旧,把一些行政管理费用中的折旧费用移到了Other Cost of revenue)

2. Youtube的内容获取费用。

3.硬件相关的费用。

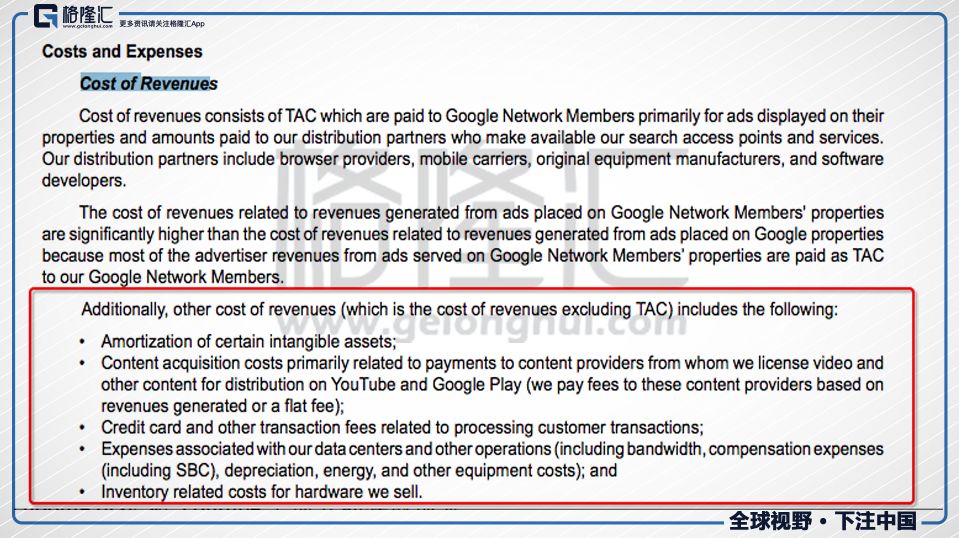

谷歌的other cost of revenue主要包括以下几个东西:

a.一些无形资产的摊销

b.google play和Youtube上内容的获取成本

c.相关交易中信用卡和其他的交易费用

d.跟数据中心相关的费用,包括宽带费用,薪资费用,折旧,能源,和其他一些设备成本

e.硬件存货导致的相关费用。(比如存货过程中的损坏,存货的租金费用等等)

导致other cost of revenue上升的主要费用是:内容获取成本和数据中心的折旧费用。

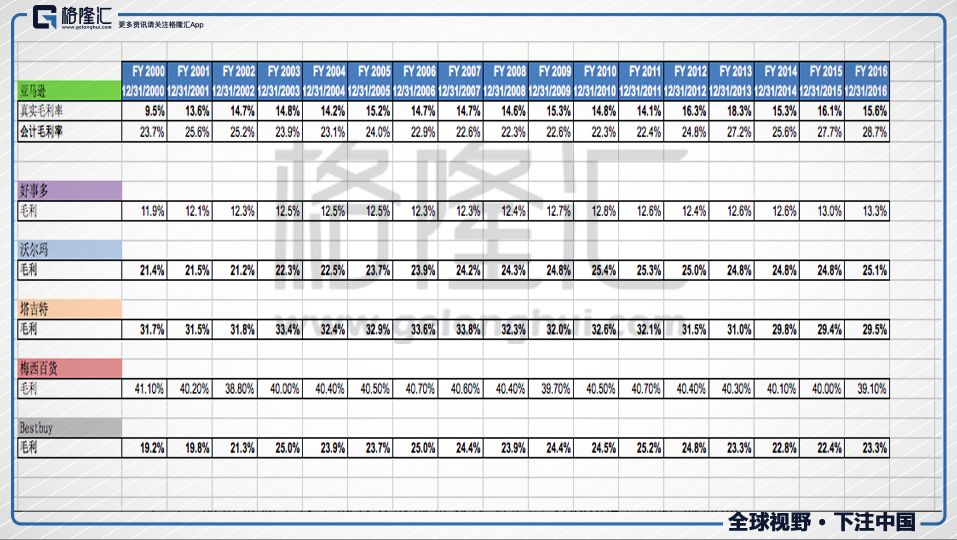

内容获取成本,一直都是属于cost of revenue的,这个也就是为什么很多人认为Netflix的毛利不高,又惯性的认为高毛利是好生意,所以低毛利是差生意。如果你把Netflix的内容获取成本部分算成“研发费用”,从Cost of revenue剔除,这个流媒体的业务毛利应该是在?50%-60%的,算非常高的毛利了。另外有一些行业,毛利越低竞争力越强,比如零售。基本上高毛利的都是要破产的企业。好事多和亚马逊都是超低毛利运营的企业(通过其他方式盈利,比如会员费)。

对谷歌而言,Youtube现在已经是其移动互联网时代下最重要的一块资产了,所以本质上这个内容获取成本我认为是给Youtube增加护城河的投入。

数据中心的折旧费用上升,这主要是因为数据中心的数量是在上升的,因此导致折旧也是上升的。本质上可以理解成在投科技的基础建设吧,为云计算,Youtube,AI等服务的基础设施。

b. TAC(流量获取成本)的上升

2018年Q1谷歌的流量获取成本是63亿美金,2017年Q1这个数字是46.3亿美金,同比上升36%左右。

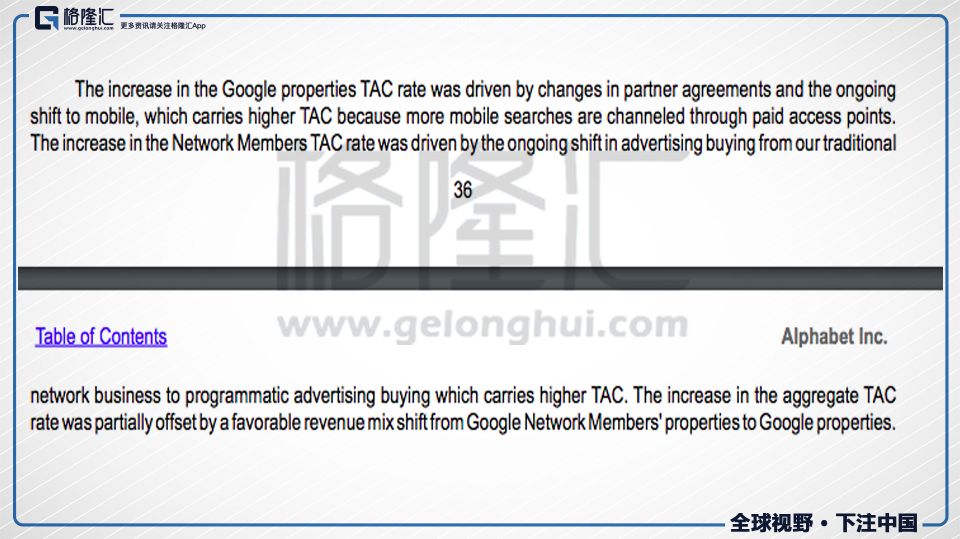

导致TAC上升的主要原因是移动端因为生态更加封闭,导致TAC rate上升,而谷歌的广告收入增长主要是来自于移动端。这就导致 TAC rate从PC 端比较低的一个数字,逐步上升到移动端比较高的一个数字。

个人观点:只看广告业务,FB在移动端的位置可能比谷歌确实好一些,因为移动端的数据越来越集中在少数寡头手里,比如亚马逊,苹果,FB。亚马逊也是要做广告业务的,FB已经是广告巨头了,这就导致移动互联网时代下数据供应商的bargain power要远比PC时代强势的多(FB,linkedin的数据不共享给谷歌)。扎克伯格在2008年之前就看到了谷歌的这个软肋,所以一早就没打算给谷歌共享数据。

不过值得庆幸的是,谷歌有Youtube这个大杀器。

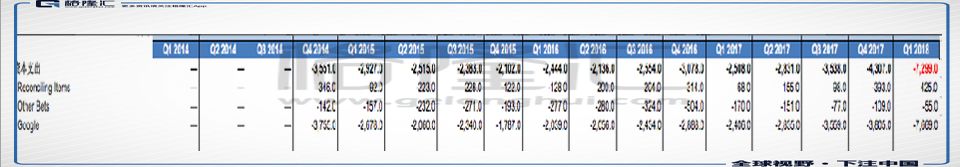

原因2: 资本开支持续上升。Q1总资本开支72亿美金,2017年Q1 25.8亿美金,所以这个数字上升了190%。

这72亿美金中含有了24亿美金的一个固定资产收购:Manhattan's

▌估值

截止到2018年Q1,谷歌手里现金1029亿美金,负债53亿美金,市值7120亿美金。2017年谷歌调整后的净利润是302亿美金,目前市值大概是7120亿美金,静态PE大概是23.6倍左右。2018年的预期利润是362亿美金,所以动态PE大概是19.7倍。

【作者简介】

大隐于市 | 格隆汇·专栏作者

五年美股投资经验,年化收益率超过40%

【精华推荐】

为什么谷歌的竞争对手是Facebook,微博的竞争对手是今日头条?