裁员10%、估值大幅缩水后,我们与klarna聊了聊|36氪专访

文|潘潇雨

编辑|彭孝秋

来源|36氪华南(ID:south_36kr)

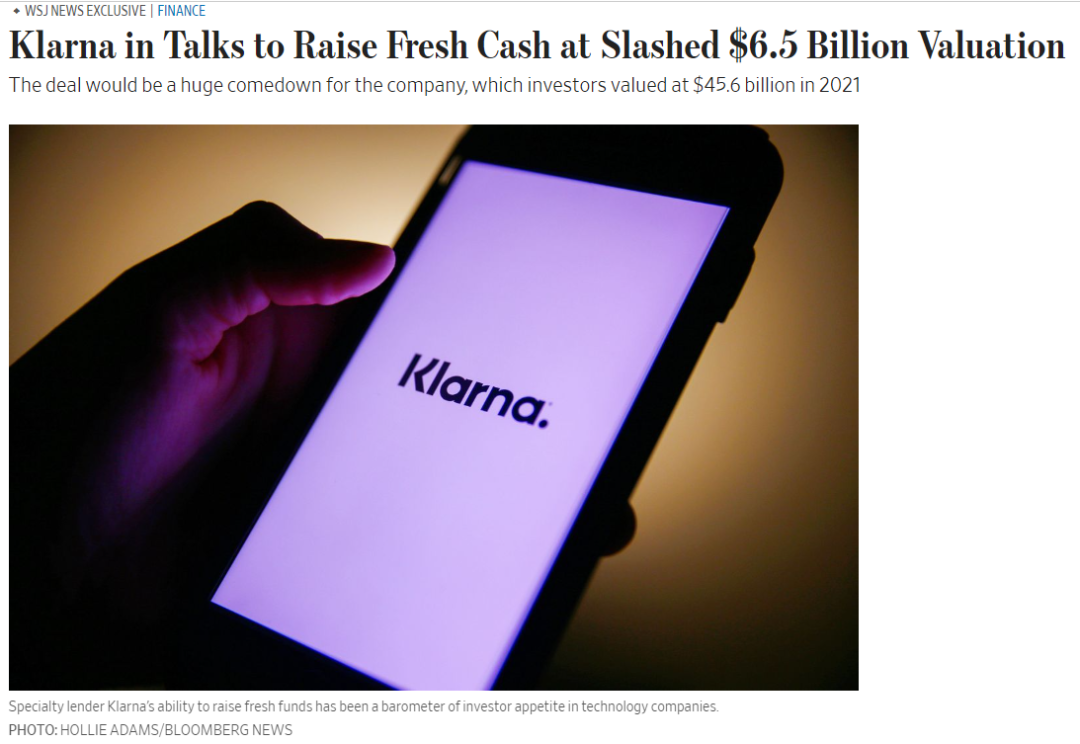

一年前,Klarna以456亿美金估值拿到软银愿景、红杉资本和银湖资本的融资。震惊了全球创投市场,毕竟直接跃升为全球第四大独角兽,仅排在字节跳动、Stripe和马斯克的SpaceX之后。

今年初,其还在以500亿美金估值高调寻求新融资。但是,仅半年时间里,形势就急转直下。Klarna三次下调估值,据《华尔街日报》报道称,从300亿美金下滑至150亿美金,再到近日再度缩水。

而在支付领域,已上市的Affirm和PayPal同样难以幸免。纳斯达克上市公司Affirm股价已下跌83%,老牌支付公司PayPal股价则下跌了62%。

所以,背后到底发生了什么?毫无疑问,Klarna身上缠绕了不少标签,但也不乏质疑声。

“Fintech是海外估值泡沫最大的赛道。”不少投资人告诉36氪,而Klarna无疑是一个典型案例,以致人们评价其“估值坐上火箭”,短短3年时间就翻了近10倍。但与此同时,回溯Klarna的成长与探索,在今天似乎也迎合了全球电商的困局与破局。

2005年,Klarna在瑞典斯德哥尔摩成立。同时,在海外开创了BNPL支付模式,即buy now pay later先买后付。这一概念在2020年疫情之后被迅速引爆,根据Worldpay一项报告显示,2020年BNPL占据了全球电商支付的2.1%,如PayPal等老牌支付公司,也开始迅速入局BNPL。

能够快速引爆市场,本质上在于原来信用卡的收钱对象是消费者。BNPL却几乎不向消费者收取任何利息,而是向B端用户抽佣。但同时,BNPL并不会影响至B端商家,因为在交易时,BNPL公司就会将全额付给商家,后期还款的风险由其承担。

显然,提供BNPL需要对抗的首要风险就是资金压力。而Klarna在2017年6月,拿到了瑞典金融监管局批准的完整银行牌照,成为了一家面向个人的银行。这也成为了一种对抗资金不确定性的最优解法。

不止步于此,同年,Klarna也推出了自己的购物APP,这也让外界猜测Klarna是否想成为欧美市场的阿里巴巴,做一个汇集品牌的平台。从2B转向2C,Klarna的转变一方面被归纳为“帮助卖家做增长”的核心逻辑,另一方面显然也离不开BNPL的内卷。随着大量玩家入局,市场上抽佣的比例开始下调,无疑Klarna也需要第二增长点。

此后,Klarna继续围绕C端,走向了Social Shopping,做起了内容营销。而对于一家支付底色的公司来说,跨越至营销的距离显然不小。而Klarna选择转身的方式则是通过收购:

2021年3月,收购Toplooks——一家能通过AI帮助商家在官网、社交媒体以及Klarna App上创作营销内容的公司;7月收购APPRL ——帮助品牌做规模化KOL、Influencer营销投放的平台;7月还收购了视频购物平台HERO。

如今回首,这套被外界评价为“支付宝+天猫+小红书”体系的大胆尝试,无疑为Klarna赢得了更高回报。从2019年之后,Klarna的估值一路水涨船高,从2019年的55亿美元估值,到2020年翻至100亿美元,跻身十倍独角兽,再到没有任何阻力地冲到了2021年的460亿美元估值。

但就是这样一家充满了野心且光环加身的公司,在一条飞速发展的高速道上,同今年全球电商一样,一脚踩下了刹车。在开拓大量市场以及产品创新后,Klarna却被围困在了裁员、估值跳水的高墙里。

就在上月,Klarna宣布将裁员10%。这只快速膨胀的独角兽,无疑也到了停下来重新思考的阶段。而看似遇冷的电商市场,却正到了穿越周期、挤掉泡沫的阶段,能否触底反弹才是衡量一家公司真正强不强的关键。

也因此,在今天我们与Klarna中国区负责人Tom Xiong聊了聊,能否穿越周期仍然离不开公司的底色。我们在回溯Klarna的发展历程中,也试图从中找到如今电商市场可能的方向,并为全球电商提供一个可借鉴的范本。

36氪:2020年后,Klarna发展高速膨胀,到现在开始裁员10%且估值跳水,你们内部怎么看这件事?

Tom:从2020年之后,随着市场开拓、新产品推出、补充新功能等,Klarna确实开启了快速扩张模式。尽管目前经济环境比2021年更加动荡,但我们整体业务仍在增长,特别是在中国市场。

不过无论是高速发展时期的扩张策略或是目前的结构调整,都是基于我们对世界局势、全球经济和未来预期的判断。所以我对未来还是充满希望和底气的。

36氪:在全球电商都脱离了高速增长期的时候,你们的支付业务受到了什么冲击?

Tom:尽管增速放缓,但我认为海外的支付市场依然有很大机会。毕竟支付方式的变革,能给人们的生活带来巨大改变。在海外没有支付宝和微信支付,传统的支付行为在今天看来非常老旧,比如每次买股票、存钱或支付,消费者都需要付大量服务费,这些资金最终都流向了银行。

所以我们用新的技术,让用户用更便宜的价格买到同样的东西。事实上,Klarna要替代的就是传统信用卡的市场。

36氪:是替代信用卡的模式,给了你们更高的估值空间?

Tom:是的。你看海外信用卡Visa的市值达4000多亿美金,就可以对比出我们还有很大的增长空间。银行支付,在海外占GDP的比例比国内高太多,但他们要收用户40%的利息,而Klarna是0,这对年轻人无疑更具吸引力。

36氪:你们如何看待中国市场?毕竟去年跨境电商经历了大起大落,到现在仍处在遇冷的阶段。

Tom:意外的是今年Q1,我们中国市场的GMV还增长了19%。一个原因是我们去年1月才开中国办公室。另一方面也是国内卖家开始意识到BNPL的机会,他们使用BNPL后,发现对比信用卡支付有更高的转化率和客单价等。

尽管跨境电商今年增速放缓,且流量价格比前几年贵。但中国供应链确实极具优势,因此将供应链、产品做好,仍然有巨大的盈利机会。

36氪:Klarna在中国市场如何布局?会考虑通过收购的方式来切入支付市场吗?

Tom:我们创始人在中国被采访时说了一句话:‘我们永远不会在中国做支付,因为中国的支付公司太厉害了,我们肯定在中国做不到想做的事。’

36氪:2020年BNPL的概念火了之后,大量支付公司开始切入BNPL,如今的竞争点是什么?

Tom:实际上各家之间做BNPL的逻辑都一样,但海外与国内的情况不同。在国内线上支付只用选择支付宝还是微信,但在海外独立站购物时有十多种选择。所以最关键的反而是支付品牌的概念,消费者只会记住一个支付品牌,而不是一个银行。

36氪:什么决定你们是不是一个支付品牌?

Tom:肯定是信任。这也是Klarna始终聚焦的事,海外独立站很多,人们每天都能在ins和Tik Tok上发现新的品牌、新的独立站。而最终是否敢点进去付款,就取决于信任。而当用户能够在Klarna上退货、退款,做好履约也就能够获取信任和安全感。

36氪:但如果老牌的支付公司来做BNPL,会更具备信任感?

Tom:在海外,用户更看重的是,因为什么事情而相信你。他可以因为一件事而信任一个品牌,但这种信任不一定会迁移在另一件事上,这也是海外用户的一种消费文化。

36氪:但事实上BNPL并不是一件强壁垒的事,所以市场会快速卷起价格战吗?

Tom:首先是市场空间仍有很大机会,短期内不会出现价格战,但未来7、8年可能会。在那时就看谁跑得更快、占据足够多的市场份额,现在来看Klarna仍是跑得最快的。

当然,Klarna也围绕BNPL本身拓展了其他业务,包括分期付款等产品。比如消费者在购买服装时会选择BNPL的方式,但在购买彩电等家电时,可以用12个月分期付款。而对于卖家来说,拉新与转化率是他们最关注的问题,所以Klarna也做自身品牌,在APP上吸引足够多的用户,帮卖家拉新并转化。

36氪:支付与营销看起来是两套逻辑,支付起家的公司怎么实现拉新?

Tom:基于APP上留存的数据。例如Visa卡知道他们的用户每个月花了多少钱,但是它不知道他们在哪些品牌或产品上花了更多钱,也不能告诉用户买哪些产品可以省一笔钱。而Klarna本身就是电商支付,天然就具备数据优势,也就能开展更多服务。

36氪:从单纯的支付服务到做一个面向C端的APP,为什么会从B到C的转变?

Tom:我们的核心逻辑是帮助卖家做增长,比如一个德国卖家在德国卖得很好,但他想去美国市场拓展就会遇到掣肘。而Klarna在美国已经有足够的用户与品牌,就可以帮助他,Klarna在支付服务积累了上亿用户。

当然,我们看好更大的机会——海外年轻人都不喜欢信用卡,他们更喜欢一种新的购物方式。所以Klarna也定位一个更modern的支付公司。那要怎么做?就是2B和2C一起做,帮用户省钱、省时间、寻找新品牌。

36氪:从2B到2C实际上是两套打法,这里的难点在哪?

Tom:难点在于每次开拓新市场的时候,我们前期需要投入很多,培育用户使用Klarna支付的习惯、培养信任感。

但是每个地方文化、语言不同,渠道也不一样,特别是欧洲市场。我们的强项是对用户画像的精准定位与推送,我们还会跟我们的卖家一起合作,通过各种打折活动吸引流量,

36氪:在做APP这件事上,Klarna是想做一个海外版的天猫吗?支付公司做平台的优势在哪?

Tom:我认为对比天猫,它更像一个微信小程序,因为卖家可以自己留存数据,微信只是帮你收单。所以Klarna的思路是汇集商家独立站,但是商家可以自己掌握用户的CRM。

支付公司的优势实际上还是数据。流量渠道可以分析出用户的浏览内容,但很难判断是什么最终促成了转化,这也源于海外的法律规则对用户数据的保护。所以营销公司知道用户喜欢什么,但是支付公司知道用户为什么要花钱。

36氪:在APP之外,Klarna也在做社交电商。

Tom:从国内小红书、抖音的发展来看,在海外social shopping无疑还有更大的机会。在帮助商家拉新时,我们也需要通过内容引流提高转化。所以Klarna也收购了Toplooks、HERO、APPRL等。

至于转化率,在海外有转化效果很好的直播,也有不好的直播。本质上还是因为市场高度分散、消费者画像各不相同。因此,如今更需要掌握的还是本土化能力,也就是我们不止需要做内容,还需要做符合当地文化习惯的内容。

36氪:怎样实现内容本地化?

Tom:我们在不同国家都有做市场、做内容的团队。通常,我们会给卖家分配一个市场团队,共同确定开拓的市场、方向、活动,之后再找当地理解产品与市场的人,讨论最终的方向。

36氪:听起来更像是咨询顾问的模式,一种重人力的方式。

Tom:在人力之外,我们也通过收购网红公司、SaaS工具来实现。但实际上,我们的收购逻辑非常简单,就是基于卖家的痛点,我们每天都会和大量卖家交流。

36氪:我理解做social shopping也意味着你们本身需要大量流量,你们如何获得流量?

Tom:Klarna最大的玩法事实是做品牌Campaign(品牌方案)。我们会联合海外的明星,比如Lady Gaga、Snoop Dogg、ASAP Rocky开展一系列活动。

36氪:一个绕不过的问题——支付+APP+营销,这么多属性的服务,Klarna做得完吗?

Tom:所以我们要跑得快,先占住市场。还有很多细节工作需要完善,但是很清楚我们为什么要做这件事。

36氪旗下官方公众号

真诚推荐你关注

真诚推荐你关注

专访klarna