![]()

要真正理解收益率曲线为何变得如此重要,其实并不容易。

2019年8月14日,纽约证券交易所收盘前,交易员正努力工作。图片来源:JOHANNES EISELE/AFP/Getty Images

昨夜,美国股市上响起警报,然而拉响警报的只是美国国债利率的微小变化。

美国当地时间周三上午,两年期国债的利率略高于10年期国债利率,该现象就是收益率曲线倒挂。

截至收盘,道琼斯工业指数下跌800点,跌幅3.05%。

标普500指数下跌85.72点,跌幅2.93%。

纳斯达克指数下跌超过242点,跌幅3.02%。

别看唐纳德·特朗普今天在推特(Twitter)上吐槽收益率曲线太疯狂,要真正理解收益率曲线为何变得如此重要,以及此刻发送的信号是真是假,其实并不容易。

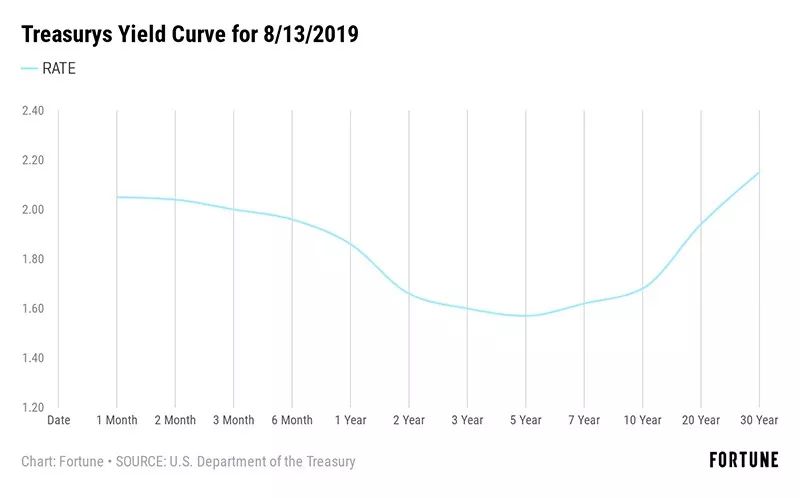

收益率曲线是比较不同期限国债利率的方法,比如说美国国债。

在正常市场中,长期债券的利率(也就是收益率)应该高于短期债券的利率,因为投资者买长期债券要锁定更长时间,期望获得更高回报。

收益率曲线是不同期限的利率图,比如3个月、6个月、一年、两年、五年、10年、30年等等。

各个点连接成线变成曲线。

下图就是例子,反映了2019年8月13日的收益率。

![]()

即便没有出现10年期收益率短暂略低于两年期,该收益率曲线也不正常。

通常曲线会向上弯曲,因为图左侧的短期债券到期收益率通常低于右侧的长期到期收益率。

然而有时短期债券的收益率比长期债券高,导致曲线向下弯曲。

这被称为收益率曲线倒挂,因为与人们通常期望的相反。

倒挂之所以重要,因为该现象是判断经济衰退即将到来的重要指标。

短期利率高于长期利率时,表明未来可能出现经济衰退,因为收益率数字显示投资者认为短期经济比长期经济更有把握。

这种情况下,曲线不会平滑向上,也不会明显下滑,而是中间出现凹陷,而且不只持续一分钟。

“通常来说,倒挂发生在衰退12到18个月之前。

” Regency Wealth Management公司的合伙人安德鲁·阿兰表示。

但倒挂只是指标之一,最近几次倒挂时,之后实际出现经济衰退的几率只有三分之二。

今天的倒挂与过去还不一样。

“二战以来美国每一次经济衰退之前,除了2007年以来的经济大衰退,都出现过美联储加息太多太快,远高于当前水平的水平。

”马里兰大学的金融学教授大卫·卡斯冷静地分析道。

卡斯称大衰退的例子“独一无二”,主要根源是“房地产市场债务过多,楼市和经济崩溃”。

但美联储刚刚宣布降息25个基点,投资者预计到今年年底还会小幅降息多达三次。

至于债务方面,“各板块都没有出现债务过多的迹象。

”卡斯表示。

上面图表中并未明确显示出倒挂。

超短期利率为2.05%,五年期降至1.57%的低点,30年期升至2.15%。

长期收益率略高于短期收益率。

但两年期至10年期的收益率很低。

“一般来说,有一点不同的是曲线整体呈平缓趋势。

”Aviva Investors的投资组合经理蒂姆·阿尔特表示。

长期经济趋势方面,人们预期不一定出现问题,但对中期前景感到紧张。

“一种解释是,市场认为景气周期放缓的可能性较低,但最终将陷入衰退的可能性较高。

”他说。

还有人担心,央行在刺激经济方面可能已经无计可施。

“值得关注的是,市场越发相信财政政策是唯一能起推动作用的手段。

”阿尔特说。

这意味着政治家们应该合作并采取有效措施,可能涉及到采取投入资金刺激经济。

但合作很难实现。

“理解债券市场反弹很容易理解。

” Wedbush Securities的投资组合经理史蒂夫·马绍卡表示。

“不过股市下跌很奇怪,而且是各板块集体跳水。

”

“今天(银行股)遭大举抛售,但贷款定价对短期利率更敏感。

”实际情况是短期利率坚挺,阿兰表示。

“这可能是另一种过度反应,一早就把银行打倒在地。

”

可能根本原因还是神经紧张。

与中国和欧盟的贸易争端让许多人恐惧。

欧洲经济整体放缓,欧洲和日本仍然维持负利率。

随着收益率曲线倒挂,市场似乎把所有事都当成坏消息。

不管是过度悲观,还是投资者神经过敏,都在将市场推向真正的衰退。

![]()

![]()

苹果公司透露,过去售出的部分笔记本存在安全隐患。美国与欧洲已陆续有航司禁止携带这些产品上飞机。

![]()

IBM执行副总裁:小小芯片帮助人类探索宇宙 | 回复 YZ 获取

![]()

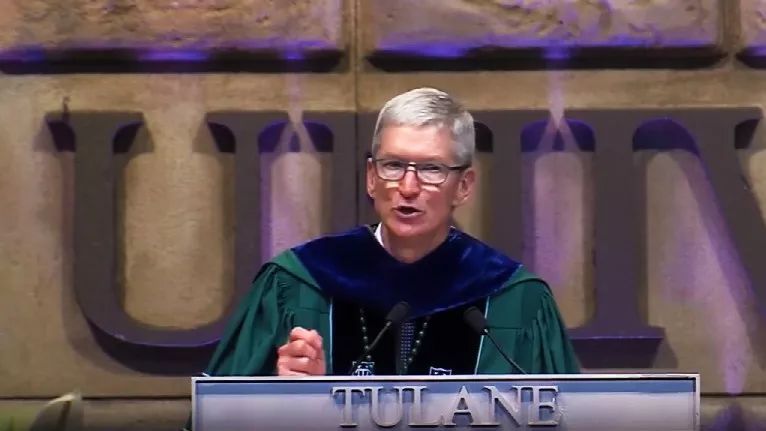

来自商业领袖们的毕业建议 | 回复 BY 获取

![]()

40位40岁以下商界精英的人生三问 | 回复 JY 获取

![]()