大江大河:借钱创业的40年巨变

特别策划

(电视剧《大江大河》剧照)

《大江大河》里有一幕,因为在电线厂投入了太多资金,大队的其他工厂几乎已经开不出工人工资了。雷东宝带头拿出8000块,几个大队的负责人跟着凑了些钱,最终得以让电线厂渡过难关,开辟了新的致富方向。

在金融工具缺乏的时代里,亲朋邻里之间的“凑钱”是解决问题的常用方式。

1984年,中国工商银行开始为个体经营户或专业户提供抵押担保贷款。三年后,服务于个体工商户的专营金融机构出现,当时西安地区探索通过设立城市信用社,支持集体企业和个体工商户(当时并称“两小”经济)发展。在正规金融之外,民间借款也开始出现并趋于活跃。

这些如今看来只在“大事记”里存在的一行字,在当时成为了推动中国个人金融体系不断前行的关键一步。

在中国社会科学院国家金融与发展实验室和金融科技企业友信金服联合发布的《中国个人融资四十年发展与创新报告》(以下简称《报告》)中,可以看到非常多这样的历史烙印。

从早期银行业一家独大、单一主体供给,到如今新兴业态百花齐放,个人经营性融资供给规模实现了飞跃式发展。

银行始终是供给主力军

改革开放前后,人口增长过快带来的就业压力开始凸显,大批知识青年返城和城镇积压待业人员的就业难问题出现。一度几乎绝迹的个体和私营经济再度抬头。

1978年的春节,安徽芜湖的居民凭瓜子票,每人可以买到三两瓜子。小商贩年广久晚上偷偷摸摸地在家里炒瓜子,一炒就是几百斤,第二天再悄悄的卖出去。这个后来被称为”中国第一商贩”的人,就这样在40年前就赚到了100万。八十年代初,他创办“傻子瓜子”,大量雇工,这一举动在社会上掀起轩然大波,议论年广久是资本家复辟、剥削阶级,当时甚至有一些人主张中央政府“动一动他”。

1984年,邓小平一句“放两年再看看” 解救了傻子瓜子的困境。个体和私营经济的涌动,自下而上推动了国家对私营经济地位的确认。1997年,在党的十五大上,“公有制为主体、多种所有制经济共同发展”确立为我国的基本经济制度。

(小商贩年广久八十年代初创办“傻子瓜子”,

图片来源于网络)

在个体和私营经济发展的过程中,金融工具的发展和创新始终伴其左右,但在不同的历史阶段之下,对于个体和私营经济的支持力度并不一样。

1978年-1991年,由中央银行、专业银行、商业银行和政策性银行组成的中国银行体系建立。但是在早期,这些银行都是属于专业银行,有自己独特的经营范围,彼此的客群和信贷业务都没有交集。直到1985年之后,专业银行才开始向商业银行转轨。

1984年,《中国工商银行城镇个体经济贷款办法》出台,工行开始为个体经营户或专业户提供抵押担保贷款。这一年正是工行成立的年份。此后,工行开始承担原来由央行办理的工商信贷和储蓄业务。

(工行张家界某支行网点,图片来源于网络)

1987年成立的招商银行,将经营目光投向服务中小民营企业和个人客户。在成立之初,招行即推出渔民信贷业务,并提供上门服务。

公开资料显示, 1982到1985年间,个体经济高速发展之下,全国城乡个体工商户已发展到1171.4万户。仅仅在温州,1985年全市登记发证的个体工商户就超过了13万。

需求的发展刺激了金融服务供给端的发展。1985年末,工行成立一年之后,其城镇集体企业及个体工商业贷款余额就达到了246亿元。

不过,整个上世纪80年代里,我国银行业对于个人经营性融资的供给规模一直处在缓慢增长状态,究其原因,“大一统”的金融机构体系刚刚被打破,新的金融体系仍然处在蓄势待发的阶段。

直到1994年进一步改革金融体制的提出。1995年组建了第一家民营商业银行——中国民生银行;同年在清理、整顿和规范已有的城市信用社基础上,在城市里组建城市合作银行 。

回过头去看,1997年亚洲金融危机的发生成为了我国个人经营性融资第一次起飞的“契机”。1996年5月1日,央行开启了有史以来的第一次降息,贷款年利率降幅达到0.75%。紧接着连续在这一年8月23日,央行再次下调贷款年利率1.2%。1997年10月,央行再次出手降息。

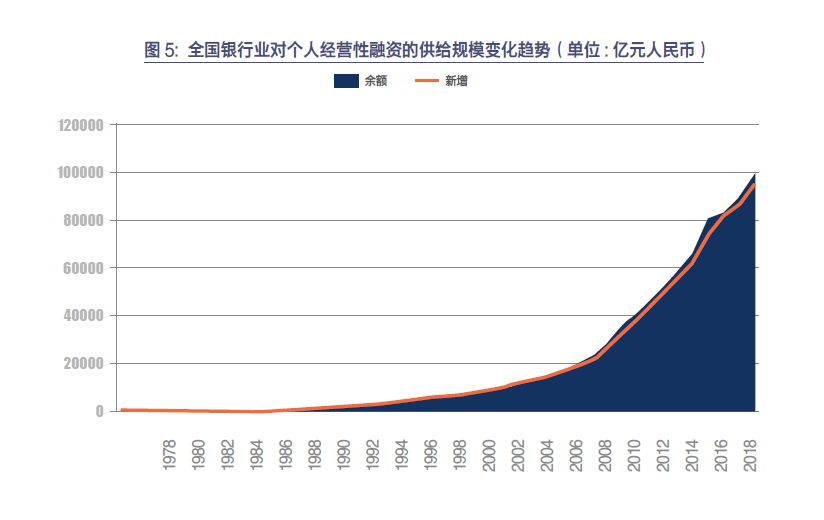

《报告》指出,受亚洲金融危机影响,国内需求不足对我国经济发展产生了不利的影响。对此,国家相继推出一系列积极的财政政策与货币政策,以期刺激国内消费、投资需求。从下图可以看出,1998年之后,全国银行业对个人经营性融资的供给规模呈现急剧增长状态:

据《报告》测算结果,我国个人经营性融资供给余额在40年间增长了数百倍,其中,银行的供给始终占据着主要位置。尤其是在2008年美国次贷危机以后,银行业供给增长速度再度加快。

新兴业态提供差异化的补充

40年间,个人经营性融资迅速扩大的另一大原因,与个人经营性融资的供给来源多元化有关。尽管银行业加速金融创新,但随着我国经济的快速发展,市场上依然存在大量金融需求无法被满足的现象。

《报告》认为,个人经营性融资的发展,使得小微企业主可以以个人信用作为补充获取经营资金、甚至是只依赖于个人信用,才能获得足够的经营性资金。

但是,由于历史、体制以及征信体系不完备等原因,加之我国普通居民和小微企业本身所具有的风险特征,使得他们在传统金融体系下的融资困境始终难以缓解。

1988年左右,在国有银行、信用社资金供给缺口越来越大的情况下,民间借贷走向活跃。据报告测算结果,1988年时,我国民间金融对个人经营性融资的供给总额超过了100亿。

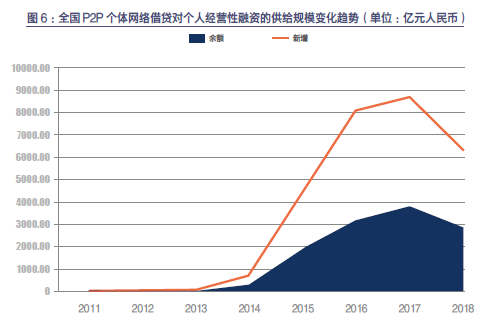

2000年之后,互联网技术的发展赋能了一大批传统产业,包括金融业。此后的几年里,在借鉴国外P2P模式的基础上,以人人贷为代表的一批国内P2P平台开始萌芽。2011年时,早期的P2P网贷平台也开始发挥对个人经营性融资的供给作用,但是在2015年之前,这一规模都较小。

根据《报告》的测算,以2018年数据为例,在总额15.6万亿的个人经营性融资供给余额中,银行、网贷、小贷公司、民间金融的数据分别为近10万亿、0.29万亿、0.34万亿、5万亿。

这一系列的数据可以看出,即便是供给来源越来越多样化,但银行的主力军地位并没有被撼动。其他融资渠道仅仅作为辅助以及补充。

融资渠道多元化本身,首先是个体经营融资需求的多元化,其次是各类渠道服务的差异化。例如,银行在服务个人消费型需求时拥有更多优势,以信用卡为核心的个人信用体系从90年代开始构建,如今已经有相对成熟的经验。但同样的个体,其经营性融资需求就需要完全不同的风险管理能力来服务。看似都是借钱,借多借少,借钱的用途,不同的风险与定价,对于每一家提供服务的机构来说,无论是银行、网贷平台还是民间金融公司,都有各自的能力范围。

个人和小微借贷市场一直面临资金供给和需求均较为分散的情况。无法充分获得借款者的信用信息,或者需要付出巨大的成本才能获得借款者的信用信息,进而无法做出准确的信用评价,成为传统金融机构无法有效提供服务的重要原因之一。

《报告》认为,P2P网贷通过互联网技术,可以快速解决个人小额贷款和跨区域贷款问题,可能成为信贷资源配置效率最高的市场。

以单一P2P平台的客群分布来看,以人人贷为例,其借款客户以一二线城市为核心,同时通过互联网技术下沉至三四线及以下城市,共计服务了近100万借款客户。其中,一二线城市的客户占比超过80%。之所以能将服务半径尽可能的扩大,《报告》认为,P2P网贷可以借助大数据、人工智能等金融科技构建小微企业主个人信用评估体系。

除了通过自身平台来服务有经营性融资需求的个体,银行和新兴业态都在探索新的服务模式。近年来,不少银行开始和金融科技公司开展合作,以寻求服务边界的拓展。金融科技公司则从这类型的合作中,找到了更大的市场空间。

从年广久偷摸卖瓜子,到每一个普通人仅仅凭借自己的信用就可以借到钱去发展自己的事业,改革开放40年里蕴涵了个人享受金融服务权利的提升。尽管这一路途并不总是非常顺利,但是在今天,无人可以否认,在政策、技术、需求的三重作用之下,我国的个人金融服务业已经抵达一个前所未有的高度。现在,小微经济已经成为我国经济新旧动能转换中最活跃的因子,对于构建个人融资体系的重视, 同样是对这种因子最好的支持和呵护。