卖掉茅台可能是投资生涯中最大的一个错误

炒股,看雪球就够了

每晚雪球菌给您离真相更近的剖析

贵州茅台今天大涨近7%,面对走势逆天的股王茅台,球友@ILoveRMB 深刻的反思了自己投资茅台路上的得失,大家一起来看看吧!

面对贵州茅台,我观望过、错失过、追高买入过、得意过、面对黑天鹅大跌眼镜过、低位加仓过、长相厮守大赚过、却也卖飞过,几乎犯过所有投资者可能犯的错。(个人投资茅台的心路历程附后)

今天,茅台逆天的2017年三季报的出炉,1-9月收入425.50亿,同比266.32亿,增长59.40%;利润199.84亿,同比增60.31%;单独第三季度利润同比增138%。

茅台教会我的那些事

茅台应该是A股价值投资者(尤其是长线投资者)迈不过去的一个标杆。观察茅台及其投资者这么多年,我得出了如下一些关于投资的心得:

1、选股

从2009年入市至今,选来选去,应该还不如只买一个贵州茅台赚得多。

如果你看到一个股票,看上去估值与茅台差不多,增长情况也差不多,别想了,它的吸引力一定不如茅台,因为茅台的确定性之高,A股几乎无处其右。

如果你想买入一个股票,最好先和茅台做个对比,看看它是否比茅台更具有吸引力。如果没有,为什么不买茅台呢?

举例:格力电器、万科A ,都是A股历史上的大牛股。但相比起来,弱周期、傻子都能经营好、产品永远供不应求的白酒行业龙头老大,和需要靠管理层的聪明才智、政策的确定性保证、对手的不断犯错才能继续保持状态的周期性更强的家电龙头、地产龙头,你会选谁?

2、格局

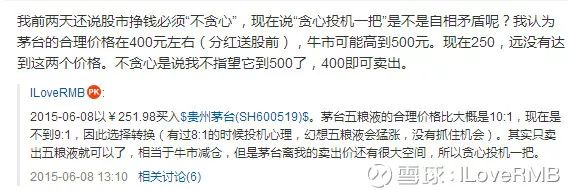

宁要模糊的正确,不要精确的错误。

大部分所谓“价值投资者”经常犯的错误,就是把太多的精力投入到具体的数据上去,纠结于各种细枝末节的生产经营细节上,而没有判断对方向。

以我自己为例,去年今年深入研究分析了白酒行业的格局,高端、次高端、中低端品牌的区别,对历史、估值、管理、发展前景进行了全面的分析,在今年2月终于做出一个重大结论:贵州茅台300元高估,洋河股份此时性价比更好,换!

而事实上,之前工作之余对茅台毛估估400元-500元的估值可能更加准确,这次调仓可谓是非常的错误。因为,其实搞清楚一点就够了,白酒业如果只长期持有一个股票,那就是茅台。(注意,说的是长期。)

3、买入、持有和卖出

在股民总被割韭菜的A股市场,买了茅台的投资者是幸运的。因为无论任何时点买入,到今时今日,茅台都没让谁套牢,因为它一直在创新高。但大部分买过茅台的投资者又是不幸的,因为他最后还是卖飞了。

茅台告诉你,伟大的具有持续且强大护城河的公司,绝对不会亏待它的投资者。(注意限定词,别随便拿个阿猫阿狗公司就来套用。)

面对这样的公司——

在合理或低估的价格,可以无脑买入。

在合理或高估的价格,依旧可以持有。

高估了可不可以卖?当然可以,而且最好是高估之后卖出,在合理或低估之后再买回来,这样可以获得最大化的收益。

问题是你回头会买回来吗?尤其是今后需要用更高价格买回的时候,你能否跨过自己心理账户的那道坎?

这两个问题不仅是我们难抉择,连股神巴菲特都曾多次犯错。下次你遇到时,不妨去翻翻巴菲特对GEICO和可口可乐的操作:年轻时候卖出GEICO,伯克希尔哈撒韦后来巨额全资收购;可口可乐在60倍市盈率的时候,巴菲特没有卖出,十年股价不涨。

(近期@闲来一坐s话投资 和@荔慎投资梁军儒 两位对卖不卖、怎么卖茅台,有过小型“论战”,很精彩,有兴趣的可以到两位老师雪球页面找找)

4、分散和集中

巴菲特和芒格非常崇尚集中。而他们的真传弟子段永平更是说过:“投资不怕集中,不是一般的集中而是绝对的集中。”

买过茅台的长线投资者,大概都有感受,分散在几只股票上,还不如只持有一只茅台的收益率高、睡得安稳。但不分散,又担心茅台跑不过别的股,或者出个什么黑天鹅。

但实际上,分散是因为还不够懂,集中需要看得非常透,这点我非常佩服a股只持有一个茅台的@乐趣 老师

有一批价投信仰“低估分散不深研”,根本原因是对公司的不可知论,认为再怎么深研也不可能完全看懂一个公司,宁可要分散而略显平庸的成绩。其实如果有极强的商业思维,集中投资更容易获得不平庸的回报。

资产管理者的价值

以前我笑话过否极泰的私募基金经理@董宝珍 先生,既然投资人把钱交给你,你全拿去买茅台,为什么他不自己去买茅台,还要给你交管理费和业绩提成。在茅台达到266的高位时,你作为研究了那么久的投资者,竟然还是那么执迷不悟,完全忽视了风险的存在。

但最近我想明白了资产管理者的价值,也更加理解和佩服董总。因为普通投资人很难获得茅台的收益。

首先,能看懂茅台的价值、自己重仓买入茅台,就是件非常难的事情。

其次,即使能够买入,但在股票的涨跌之间,普通投资人自己操作,一定会因为不能正确认识市场先生,难以克服自己的恐惧和贪婪,而进行错误的交易,在涨了很多后加仓,在跌了很多后割肉。在茅台暴跌、所有人都质疑的时候,董总还坚决加仓甚至上杠杆上到差点爆仓、跟人打赌打到“裸奔”,可以想象,当时承受了多大的压力?

资产管理者要做的是什么?就让压力都留给自己,让专业的事情归专业的人管,让自己成为那个反人性的人去克服贪婪和恐惧,去不断学习和修正自己的投资理念和策略,去获取更低风险的更高收益,而让投资人安心去享受生活。

结语

当然,最后我也要强调,本文只是作为投资复盘和分析,并不是建议买入贵州茅台。

事实上,我认为现在的茅台股价已显合理,略有高估,今年前三季度的60%、第三季度的138%增长,部分原因是今年茅台酒价飞速上扬、经销商和消费者囤货,茅台公司为了控价放量供应。均有偶然性不大可能持续。

另外在回答上述选股问题时,我也认为自己找到了比茅台更好的标的,静等打脸。

附:投资茅台的心路历程——以下历程或许每个茅台投资者、观望者、看空者都经历过

借此机会,我痛诉一下革命家史,也是给自己的投资生涯立此存照。

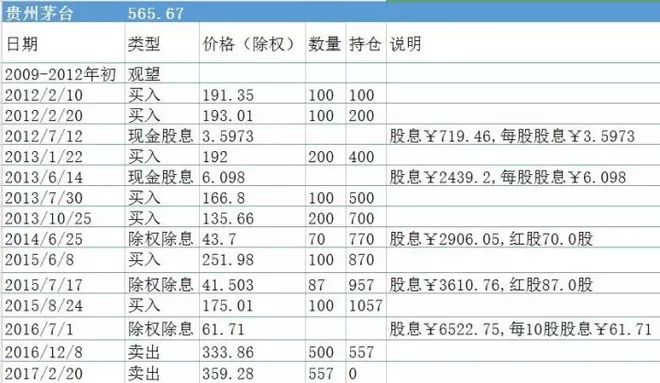

图:本人在贵州茅台上的所有操作,平均成本约160,在当时工薪屌丝几十万的账户里独自贡献了20多万的利润

从09年至今年4月,我都是一个业余投资者,而茅台的投资历程也记录了当时的我对投资的理解(股价均为除权价):

1、09年入市之后,并未马上找到投资法门,在乱七八糟的操作之后,慢慢认识到价值投资才是唯一正确的路。而在各类股票中逐渐看到了茅台、万科、格力等好公司,却一直因为股价高而不敢买入。

2、在09到12年的茅台牛市中,(那一次也如这次这般,是一轮白马股的牛市),我后知后觉,在懵懵懂懂中终于下决心买入茅台,并在最后一浪中上车(192买入,最高涨到266),也体会了买入即快速上涨之后的得意忘形,当时同事间炒股气氛颇浓,对我颇为羡慕,也让我忽视了灾难的来临。

3、2012-2014,白酒行业进入下行周期、茅台增速下滑、估值回归、反腐、塑化剂等问题,让茅台遭遇一轮“戴维斯双杀”(最低跌到118,跌幅超过了55%),这轮熊市漫长而惨烈,也让我重新学习和认识安全边际的重要性。这轮熊市,我并没有被杀出去,反而是经过粗浅的研究,越来越觉得茅台值得厮守、越跌越买,最低买到了135,可惜当时实在囊中羞涩,买不了太多。

4、2015牛市顶峰前夕,我认为像茅台、招行这样的好公司并未被高估,所以并未减仓。由于持有少量的五粮液,我卖掉五粮液换为茅台,当时记录“其实只卖出五粮液就可以了,相当于牛市减仓,但是茅台离我的卖出价还有很大”。事后证明,市场暴跌泥石俱下之时,低估的好股票也会被带动下跌,茅台最大跌幅近35%。

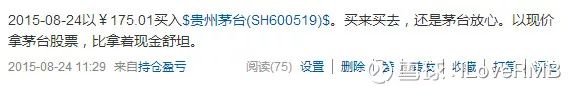

5、2015市场暴跌之后,市场先生给了非常好的机会,像茅台、格力等都出现了很有吸引力的价格,可自己的资产配置能力实在太差,并未保留足够的现金,天上掉金子的时候只能用杯而不是桶接。当时记录“买来买去,还是茅台放心。以现价拿茅台股票,比拿着现金舒坦。”

6、2016-2017,市场风格转换,白马股迎来大牛市,茅台、格力作为旗帜一涨再涨,券商不断调高目标价。我曾在2016年,多次给朋友和客户阐述茅台怎么怎么好,因为说得太多被人戏称为“茅台哥”。

但我因为自己对投资的理解尚待完善,同时也受到了工作中同事的影响,对茅台能否持续上涨产生了怀疑,最终在2017年2月成功卖飞了茅台。虽然将仓位换到了洋河、格力上,同期涨幅并不差太多,但是这仍然是我最失败的一个经历。

7、而在2017年4月后,我选择辞职成为一名职业投资者,在重新梳理投资体系的过程中,最重要的一件事就是通读巴菲特历年的致股东信。

做完这件事,我才真正理解了巴神说的那句话:“以合理的价格买入伟大公司,远胜过以便宜价格买入一般公司。”

我也真正意识到茅台的投资价值,而此时,茅台的价格一再创出新高,已远超我卖出时的价格,我暂时过不了这个心理关。同时,也因为我无新的现金流入,我为避免换股而被打脸、且自认为有更好的投资标的,并未回到茅台的小船。

总结:卖掉茅台可能是我今年甚至今生投资生涯中最大的一个错误。