【史上最详细】WorldQuant Alpha 101 因子 #001 研究

公众号与点宽DigQuant量化社区开展了本期研究合作。

大家应该前段时间就知道 Alpha 101 了吧,很多人有去做,但是做的大多数都是简单的进行了一个复现,没有过多的区深究每个因子的涵义。本期推文我们和点宽合作,推出一个系列。来很系统的介绍 Alpha 101 。

社区俱乐部成员把 WorldQuant Alpha 101 的每个因子都了做一次最详细的解释和回测研究,一层一层的去拆分因子,把每个公式都说清楚。我们不讨论这些因子是否都是有效的,我们更多的是希望通过我们分析因子背后的金融意义,帮助大家更好的理解市场,明白如何去做一些类似的研究、策略。这是我们的初衷。

Alpha #001:

(rank(Ts_ArgMax(SignedPower(((returns < 0) ? stddev(returns, 20) : close), 2.), 5)) -0.5)

因子函数说明:

1、rank(x)

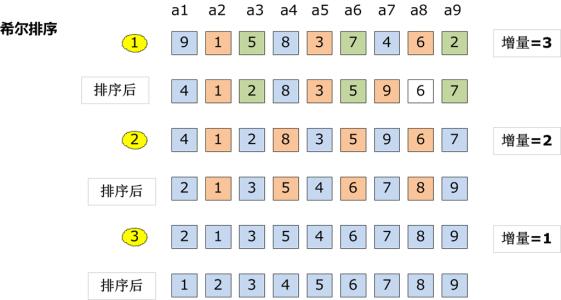

含义:股票的排名。输入值向量x为股票向量,若输入值含NAN,则NAN不参与排名,输出为股票对应排名的boolean值(排名所占总位数的百分比)。

例如,输入值:x=[3,7,5,9,12,2];

计算过程:按向量x的元素大小排序,小的值排在前面,序号从0开始,则x元素对应排序排名为:r=[1,3,2,4,5,0];

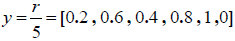

输出值:对应排名的 Boolean 值为

2、Ts_ ArgMax(x,d)

含义:找出前d 天的向量x 值最大的值,并返回其索引。

例如:

d=5 , x=[5,8,9,3,2],对应索引号为L=[5,4,3,2,1],其中,索引号为5代表过去第5 天,索引号为1代表过去第1天。因为x 中最大的元素为9,则索引号为3,即过去第3天。

3、SignedPower(x,t)=Sign(x).*(Abs(x).^t)

含义:保持向量x 的正负特性,将x进行t次幂处理使其差异放大。

其中,Sign(x)为符号函数,表示:如果x>0,就返回 1,如果x<0,则返回-1,如果x=0,则返回 0。

Abs(x)为绝对值函数,进行非负数处理。

4、stddev(x,n)

含义:求前 n 个 x 值的标准差。

公用变量说明:

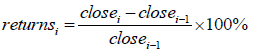

returns:表示收益率,又称回报率,输入n+1 行收盘价close,输出n 行收益率returns。式子为:

close:表示收盘价。

公式解析:

根据 Alpha #001 公式,我们根据公式的运算顺序解析:

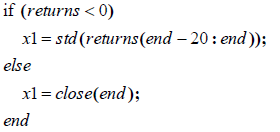

1、x1=(returns<0?stddev(returns,20) : close)

结构:判断语句。当returns<0成立,则返回stddev(returns,20);否则,返

回close 。

逻辑:判断每日回报率returns,如果小于0,则返回前20天的回报率的标

准差,否则返回收盘价。

解析:当日回报率是由当天收盘价与前一天收盘价得到的。returns 大于0

时,收盘价相对昨天上升,此时,返回当前收盘价进行接下来的运算;反之,返

回前20 天的回报率的标准差进行接下来的运算。

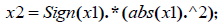

2、x2=SignedPower(x1,2)

结构:x2=SignedPower(x1,2)=Sign(x1).*(Abs(x1).^2)

逻辑:对x1进行保留正负号的平方处理,其中x1为 1中返回值。

解析:将x1经过此运算得到x2,运算前后对比之后你会发现x2的值与对应的x1的值符号不变,但对应的值都放大了,我们将此操作称为差异放大。为什么要放大?我们根据x1值进行分析:x1对应的值为收盘价和前 20天的回报率的标准差两种。将其差异放大之后变成x2,此时,收盘价的平方普遍大于前 20天的回报率的标准差。这就是我们进行差异放大处理需要达到的效果。

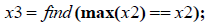

3、x3=Ts _ ArgMax(x2,5)

结构:x3=Ts _ ArgMax(x2,5)=find(Max(x2,5))

逻辑:即从过去 5个值x2找出最大值,返回其对应索引。其中,x2为2中返回值。

解析:x2值为收盘价或前 20天的回报率的标准差进行差异放大后的值,对其进行取最大值的意义在于找出过去5 天里最大的收盘价或者前20 天的回报率的标准差。结合前面分析我们知道,returns>0时,x2才为收盘价;反之,x2为前20 天的回报率的标准差。

因此,过去5天里面x2值有可能包含以下三种情况:①全部为收盘价、②全部为前20天的回报率的标准差、③一部分为收盘价,一部分为前20天的回报率的标准差。而x2是进行差异化放大的值,放大后满足:收盘价的平方普遍大于前20天的回报率的标准差。因此,过去5天里只要存在一天满足returns>0,一般最大值就为收盘价。

根据前面对Ts_ ArgMax(x2,5)说明,我们知道对过去 5天里找出收盘价或前20天的回报率的标准差的最大值的意义在于:根据均值回归的规律,涨得太多了,就会向平均值移动下跌;跌得太多了,就会向平均值移动上升。本策略主要利用跌得太久,就会反弹上升原理以及“波动性”原理,即总是认为其价格在一定范围内上下波动,即在最高点下跌一定程度,就会反弹回原来的最高点。根据这个原理,我们可以得到:

1)对某股票过去5天里取最大的收盘价的索引,作为其权重值。即收盘价最大值离当前越久,说明收盘最大值之后相对收盘最大值那天来说股价在下降,而当前离最大值那天越久,下降时间越长,从而股价反弹越明显;

2)而对某股票过去5天里取最大的前20天的回报率的标准差的索引,作为其权重值。我们知道,标准差越大,波动性越明显。我们知道,如果过去5天里都是取标准差的话,说明returns都是小于 0;否则,有一天存在returns>0,最大值都是取收盘价。那么,returns 在过去5天里一直都小于0,根据对returns 的定义,股价一直都在下降。那么其最大的标准差的索引,其意义在于,最大标准差那天离当天越久,最大标准差那天之后,标准差都小于那天的标准差,即波动性从那天之后在下降。而从returns<0可知,股价一直在下跌,从而我们认为过去5天标准差最大值离现在越久,就会有更高的概率反弹上升。

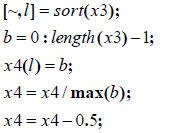

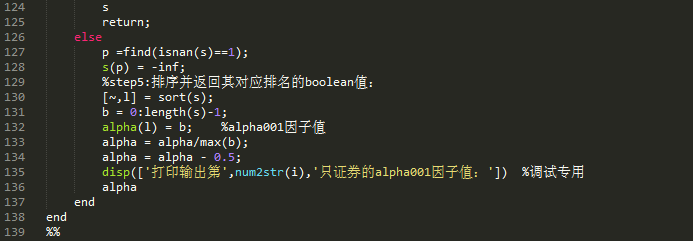

4、x4=rank(x3)0.5

结构:先排序,再进行-0.5 中性化变换。

逻辑:rank(x3)表示对x3排序,返回其对应排名的 boolean 值,再进行-0.5中性化操作,使得最后的返回值x4一半为正一半为负。x3为3中的返回值。

解析:我们知道x3的值为各股票根据前5天最大收盘价或最大的前20天的回报率的标准差的索引作为对应股票的权重值。那么,我们对其进行排序以及-0.5中性化操作,最后返回的x4就是我们得到的 Alpha #001 因子。取其正数的股票为买入股票池,即将所有股票的根据 Alpha #001 因子将其对半分,将 Alpha #001 因子排序取其最大的50%进行交易。

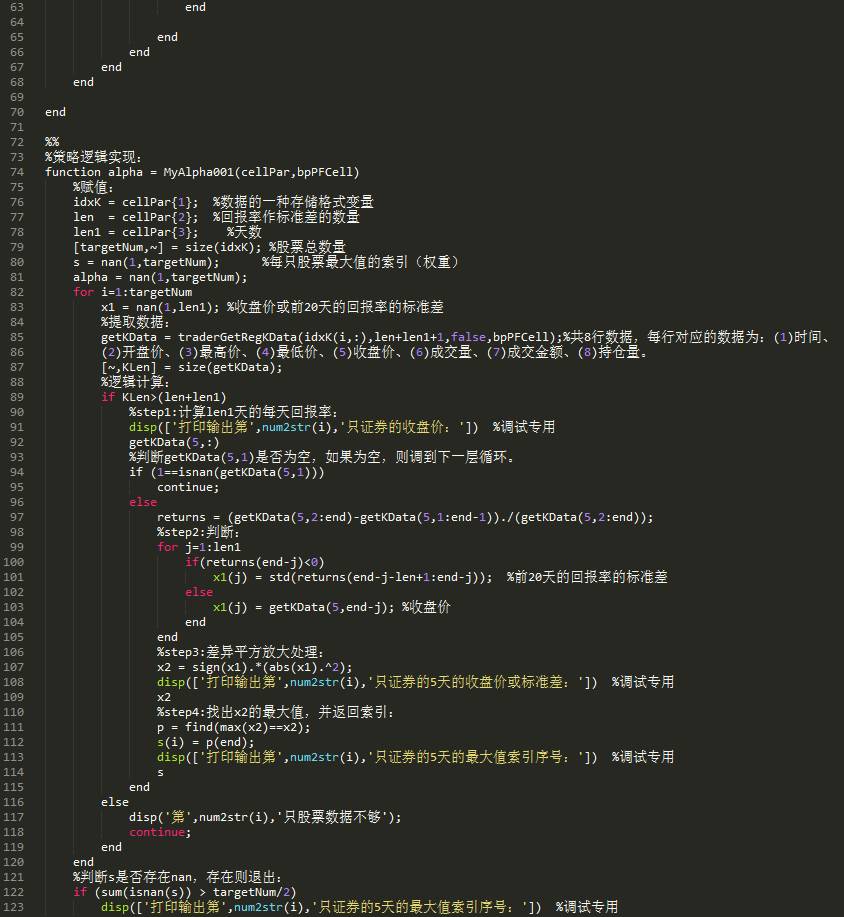

转换为伪MATLAB 公式

Step1:

Step2:

Step3:

Step4:

Step5:

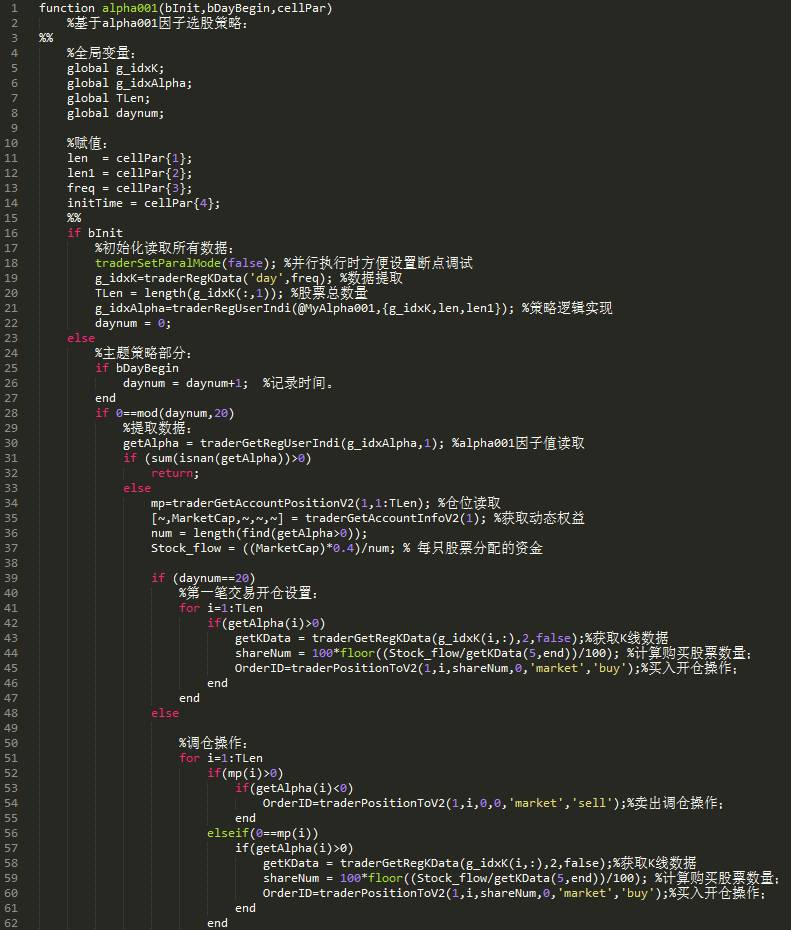

策略说明:

思路:找出每只股票前5 天的记录值(前20 天的标准差或收盘价)的最大值的索引作为其权重,然后对每只股票的权重进行排序,最后返回股票对应排名的boolean

值(排名所占总位数的百分比)减去0.5 作为因子alpha001 的值,判断:若alpha001>0,则买入股票加仓;若alpha001<0,则卖出已有仓位的股票平仓。

步骤:

1、计算前25 天的每日回报率returns:前5 天的returns 用来判断、前5 天之后

的过去20 天的returns 用来计算标准差。每日回报率returns 公式为:

2、判断前5 天的每日回报率,若returns<0,则当天记录值x1 为当天之前20 日

回报率的标准差;否则,当天的记录值x1 为当天的收盘价。

3、将前5 天的记录值x1 经过以下公式进行差异化放大处理:

x2=Sign(x1).*(abs(x1).^2)

4、找出经过差异化放大处理后的前5天的记录值x2的最大值的索引。前5天数

据对应的索引为当天离现在的天数,如前一天为1,前5天为5。

5、将每只股票返回的索引号进行排序,返回其股票对应排名的boolean 值(排名

所占总位数的百分比),再减去0.5 的中性化操作得到最终的alpha001 因子。

判断:若alpha001>0,则买入股票加仓;若alpha001<0,则卖出已有仓位的股票平仓。

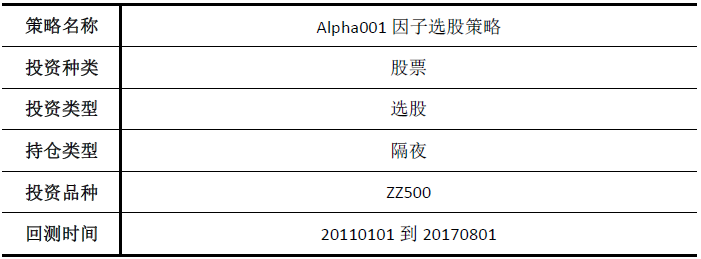

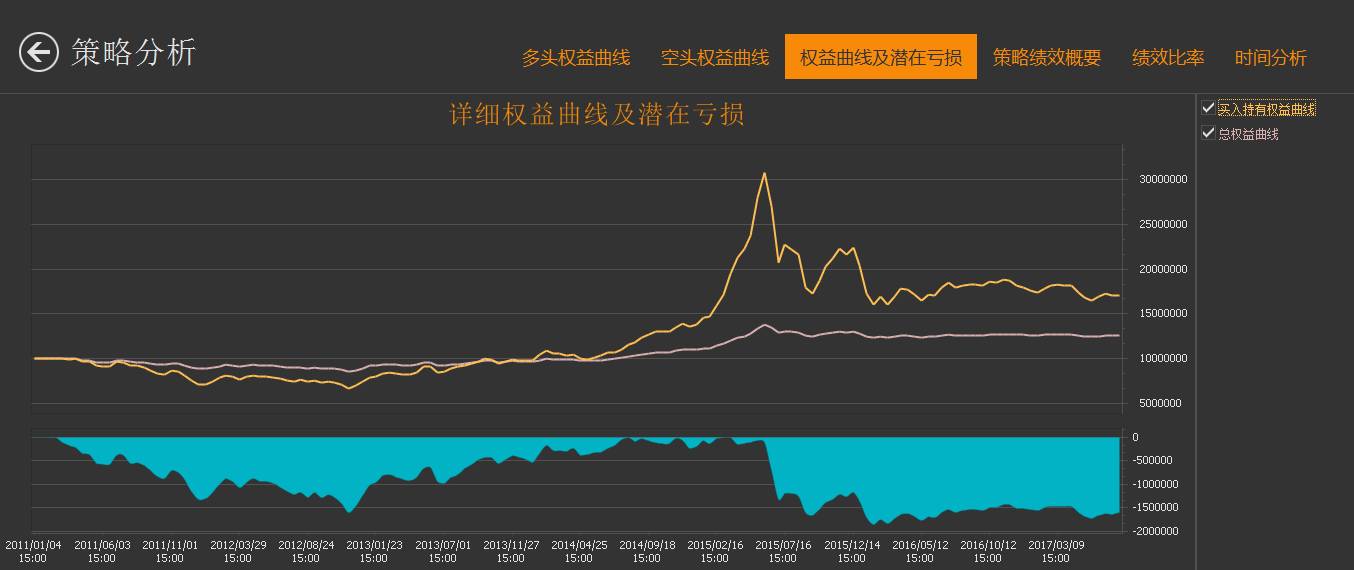

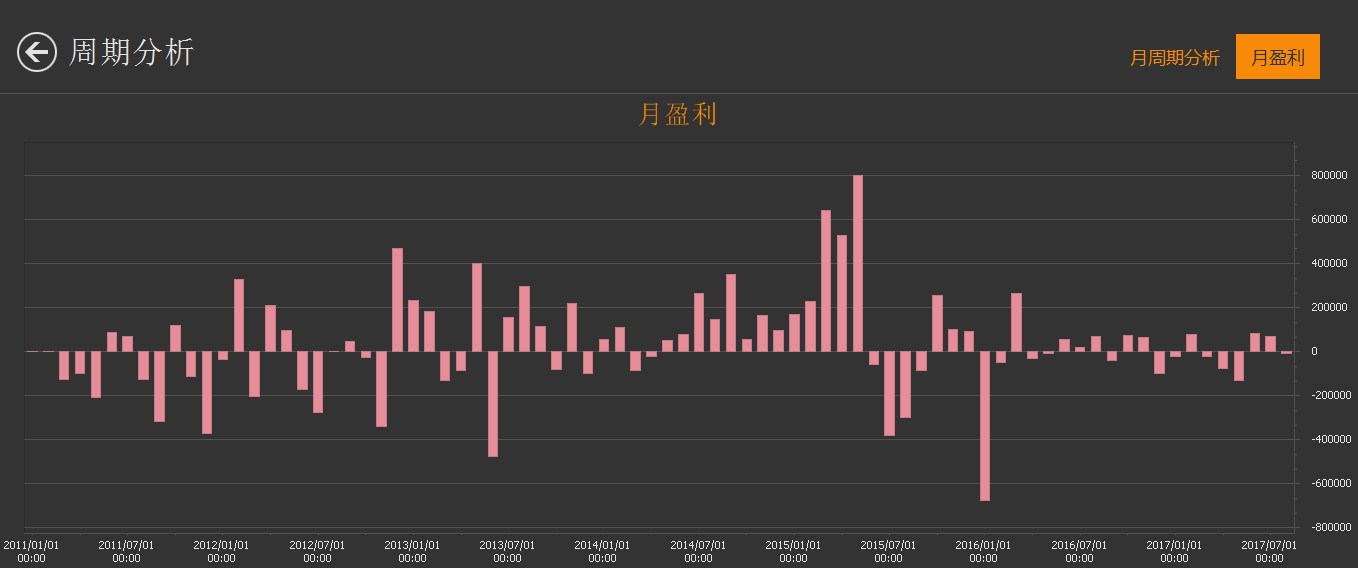

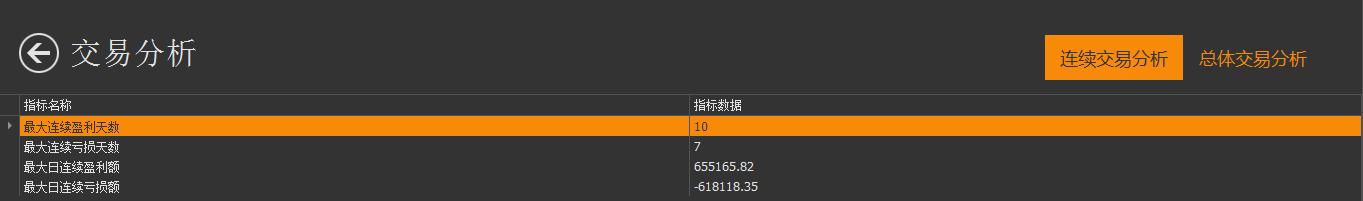

回测报告:

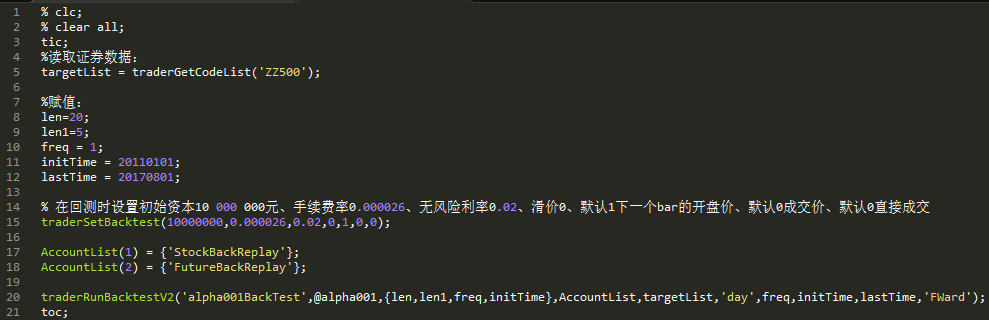

策略代码:

alpha001.m

执行代码:

TestAlpha001.m

策略开发平台:AT量能策略研究平台基于MATLAB,支持股票、期货、期权等全市场品种的策略研究和自动化交易,目前已经有超过300家高校的数学背景的学生、近万名专业量化用户。

关注者

从1到10000+

我们每天都在进步