六张香港虚拟银行牌照有望数周落地,蚂蚁腾讯小米均入选

今日消息,据英国《金融时报》报道,香港将在未来几周下发首批虚拟银行牌照,预计腾讯财付通、蚂蚁金服、小米、渣打银行(香港)、香港电讯、众安在线及其合作伙伴中信银行六家运营商获批,将获得在港拥通过互联网等电子渠道提供零售银行服务的资格。

据此前官方口径,在审批牌照申请时,金管局会优先考虑在财务实力、科技平台、营运模式、业务计划可信可行等方面表现突出的公司。此次六家公司可能正是因此入选。

据了解,从金管局宣布引入虚拟银行至今有一年半时间:

2017年9月,为推动香港迈向“智慧银行新纪元”, 金管局推出七大举措,引入虚拟银行位列第一;

2018年5月,《虚拟银行的认可》指引修订本公布,放开对申请者金融资质的限制,允许科技公司等非金融机构参与申请,并预计8月底前将完成首批申请资料的提交;

2019年1月,相关监管人士表示,已在首批提交的约20份申请中选出了约1/3进入下一轮甄选,牌照预计在今年一季度正式发放。

如今牌照落地近在眼前。

从时间跨度来看,这次香港金管局的步速不算太慢,其背后是对“香港金融业发展领先全球,却在金融科技领域落后一步”的焦虑认知,只不过这样的奔跑追赶能带来多大的效果,目前来说犹未可知。

牌照背后的焦虑

什么是虚拟银行?首先,“虚拟银行”一词是舶来品,在海外已有20多年历史,德国、英国及日本等海外市场早年已有相关银行面世。

其次,通俗来讲,虚拟银行就是不设实体网点、只依靠网络提供服务的银行,主要针对个人及中小企业客户,与内地微众、网商、新网等 “互联网银行”类似。

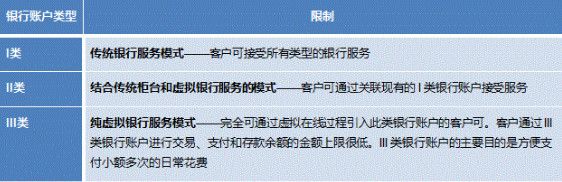

不过,目前内地尚无针对虚拟银行的统一定义,“虚拟银行”一词有时会作为一种服务模式出现在条例当中:

为什么香港要发放虚拟银行牌照?答案是:焦虑。

目前全球各大金融中心都在大搞科技创新,素有“创新荒漠”之称的香港对此非常焦虑。同时潜在的追赶者凭借科技力量快速崛起,也给香港原有的金融优势带来了极大的竞争压力。

这一点在2017年5月香港金融发展局发布的一份关于《香港科技的未来》报告就已展露,报告提出未来十年,金融科技将会大大改变现今的金融服务交付模式,对香港至关重要。

两个月之后,香港便提出了“智慧银行新纪元”的目标,推出包括引入虚拟银行、推出“银行易”、推出快速支付系统(FPS)、金融科技监管沙盒、促进开放应用程式界面(API开放)、加强跨境金融科技合作、提升科研及人才培训在内的七大举措。

虚拟银行作为头炮被寄予厚望。林郑月娥在今年1月14日的亚洲金融论坛上中明确表示,虚拟银行的落地实施“将会促进和激发更多的创业激情和价值”。

牌照价值几何?

自牌照开放消息公布后,金管局方面表示至少有逾50间海外及本地机构对牌照有意,首批提交的申请达到20份左右。

谁对牌照有意?雷锋网(公众号:雷锋网)AI金融评论整理的公开资料显示:

内地企业方面,包括小米、众安、腾讯、京东金融、中银香港、蚂蚁金服、中国平安、携程等都传出有意申请牌照的消息;香港本土方面,渣打银行、东亚银行、创兴银行、网贷平台WeLab(我来贷)、电子钱包运营商TNG、金融科技集团中新控股、香港电讯等也都曾表示意向。

一个明显迹象是,内地非银行金融机构和科技企业对于这块牌照表现得似乎更加“饥渴”。业内人士表示,对于在内地很难拿到银行牌照的非银行类机构来说,这块牌照是其完善金融布局链条的重要一步。

另外,香港的虚拟银行牌照还有很高的金融国际化价值,将会有利于开展跨境金融业务,帮助企业伸展海外触角。

但香港会是一个好市场吗?答案未见乐观。原因有两点:

一是,香港金融监管相对完善,虚拟银行或将面临比传统银行更严格的要求,导致其商业模式可能会倾向保守,部分创新能力不足的虚拟银行可能不得不通过价格战来争夺市场份额。

二是,“银行多过米铺”的香港社会对虚拟银行似乎并不感冒。路透社曾报道过一组数据,受访的800家中小企业里只有46%听过虚拟银行,23%表明不会使用,感兴趣的又对网络安全和系统稳定性很敏感。

最后的问题是虚拟银行牌照能给香港带来多大影响?毕竟这是牌照发放的初心。

雷锋网AI金融评论认为,香港早已形成了一套成熟的西式银行系统,在香港用户可以方便地享受银行服务,对移动支付并没有像内地由于缺乏金融基础设施的“切肤之痛”,这种“舒适”带来的用户习惯很难被短时间改变。

同时,在香港市场产业格局已经相对固化,不仅金融,其他领域创新空间都不算大,监管也相对完善甚至趋于保守,在内地蓬勃甚至野蛮生长过的金融科技恐怕很难撬动这个略显“老旧”的市场。