![]()

独角兽企业是科技创新的领跑者和经济增长的风向标。纵观2022年,受疫情等多种因素影响,全球经济增速放缓,微观层面的独角兽企业群体也发生了较大变化。

创业邦持续关注创新经济及其推动者,通过睿兽分析数据库长期跟踪和研究独角兽企业群体动态,同时结合调研访谈,定期推出《全球独角兽企业观察》,为各界伙伴把握科技创新趋势提供参考。

本季度报告全面展现2022年7月-9月全球范围内独角兽企业(创业10年以内,估值超10亿美元的非上市企业)的最新动态。

全球数据:

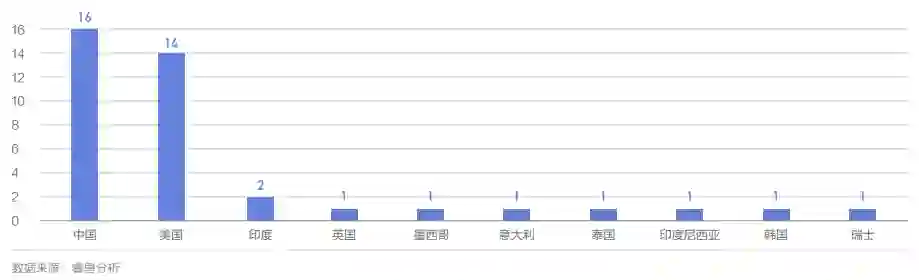

2022第三季度全球新增独角兽39家,平均估值15.07亿美元,集中在区块链、医疗健康、金融等行业,主要分布在中国(16家)、美国(14家)、印度(2家)。2022Q3全球独角兽企业(包含新晋和存量独角兽)完成85个融资事件,已披露融资总额152.09亿美元。

中国数据:

2022第三季度中国新增独角兽16家,集中在医疗健康等领域,独角兽企业总量达到418家(统计总量不包括收并购而退出的独角兽)。2022Q3中国独角兽(包含新晋和存量独角兽)企业完成35个融资事件,已披露融资总额57.04亿美元。第三季度,10家中国独角兽企业完成上市(9家企业IPO,1家企业双重上市)。

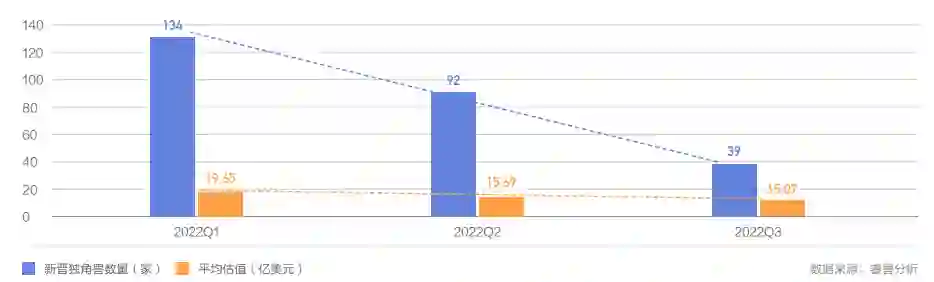

全球新晋独角兽数量、平均估值同比均显著下降。

受宏观环境影响,全球创投市场交易趋于冷静且理性,全球新晋独角兽数量环比下降57.61%,同比下降61.49%,平均估值环比下降3.95%,同比下降30.23%。考虑到当前全球经济下行压力增大,独角兽创投市场融资或将持续低迷。

美国新晋独角兽数量环比显著下降,中美两国持续领跑全球。

2022Q3美国新晋独角兽数量环比下降74.07%,中国新晋独角兽数量超过美国。2022年前三季度,美国新增独角兽133家,中国新增62家,中美两国贡献了全球73.58%的新晋独角兽,持续领跑全球。

各区域独角兽企业的行业差异继续加大。

可以预见近期内,美国新晋独角兽企业将持续集中在企业服务、金融、区块链(含Web3.0)等行业,中国则在汽车交通、智能制造等领域继续发力。

存量独角兽面临融资放缓、估值下降的风险。

受一二级市场不景气的影响,全球投资机构投资增速放缓,如Stripe、Klarna这些行业巨头也面临着估值降低等困境。

2022Q3全球新晋独角兽企业数量39家,环比下降57.61%(2022Q2新晋独角兽92家),同比下降61.49%(2021Q3新晋独角兽101家)。新晋独角兽平均估值15.07亿美元,环比下降3.95%(2022Q2平均估值15.69亿美元),同比下降30.23%(2021Q3平均估值21.6亿美元)。

截至2022年9月30日,全球广义十角兽(又称超级独角兽,包括创业10年以上,估值超过100亿美元的独角兽)共65家。2022Q3独角兽Verily获得最新融资晋级为十角兽,有2家十角兽因估值下降或被收购而退出十角兽名单,Klarna在2022年7月融资8亿美元,投后估值由456亿美元骤降至67亿美元,估值骤降6.8倍,Figma在2022年9月被Adobe以200亿美元收购。Stripe估值由950亿美元调降至740亿美元,广义百角兽(包括创业10年以上,估值超过1000亿美元的独角兽)保持4家,即抖音集团、蚂蚁金服、SpaceX、Shein,抖音集团仍占据榜首。

睿兽分析数据显示,2022Q3新晋独角兽主要分布在10个国家,其中中国新增16家,美国新增14家,印度新增2家。2021-2022年季度统计中,中国新晋独角兽数量首次超越美国,占全球新增的42%,几乎占据半壁江山。

美国新晋独角兽数量环比显著下降。与2022Q2比较,美国新晋独角兽数量下降较大(下降74.07%),中国新晋独角兽数量保持稳定增长,两国新晋独角兽平均估值差距不大(由Q2相差7.73%下降到Q3的4.28%)。

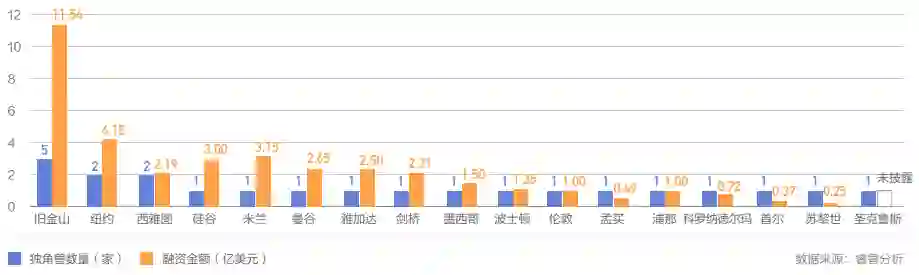

城市分布:旧金山、上海、深圳占据新晋独角兽的城市三甲

海外新晋独角兽分布在17个城市或地区,主要集中在旧金山(5家)、纽约(2家)、西雅图(2家)等地,旧金山湾区新晋独角兽数量遥遥领先。新晋独角兽融资事件中,旧金山、纽约披露融资金额居海外城市前列。

中国新晋独角兽分布在12个城市,集中在上海(3家)、深圳(3家)等地,上海、深圳仍占据新晋独角兽城市前列,北京近期在创投市场上的表现却相对疲弱。新晋独角兽融资事件中,黄石、合肥因其融通高科、先导薄膜获得大额融资,披露融资总额占据国内城市前列。

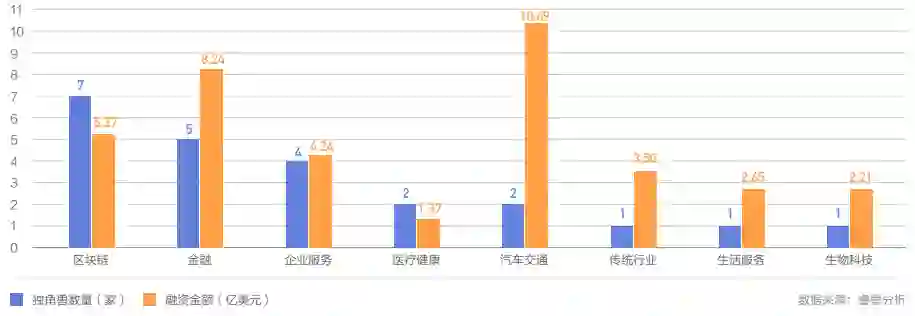

热门赛道:海外新晋独角兽以区块链、金融、企业服务为主,中国则集中在医疗健康、材料行业领域

睿兽分析数据显示,2022Q3海外23家新晋独角兽完成24个融资事件,其中Mysten Labs获得2次融资,已披露融资总额37.97亿美元。新晋独角兽数量最多的行业依次是区块链(7家)、金融(5家)、企业服务(4家)。披露融资总额排名前列的行业依次是汽车交通(10.49亿美元)、金融(8.24亿美元)、区块链(5.27亿美元)。汽车交通领域TeraWatt Infrastructure获得A轮10亿美元,因此行业融资总额最高。

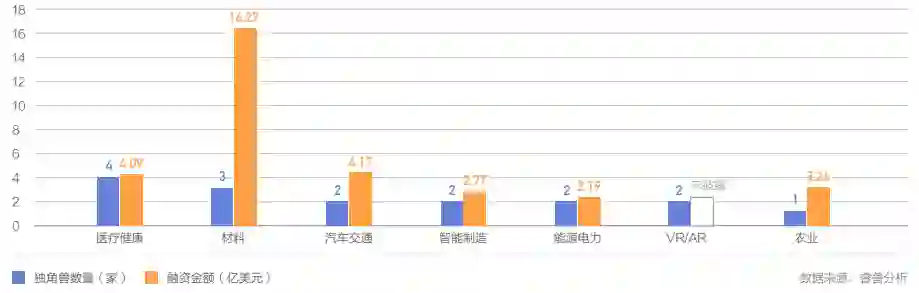

2022Q3中国新晋独角兽完成16个融资事件,已披露融资总额32.73亿美元。新晋独角兽数量最多的行业依次是医疗健康(4家)、材料(3家)。披露融资总额排名前列的行业依次是材料(16.27亿美元)、汽车交通(4.17亿美元)、医疗健康(4.09亿美元)。材料领域融通高科、先导薄膜、丽豪半导体均获得3亿美元以上融资,因此融资总额最高。

2022年前三季度数据显示,全球新晋独角兽主要分布在企业服务(57家)、医疗健康(29家)、区块链(28家)、金融(26家)等行业,预计近期医疗健康、区块链、金融等行业将持续孕育新的独角兽企业。

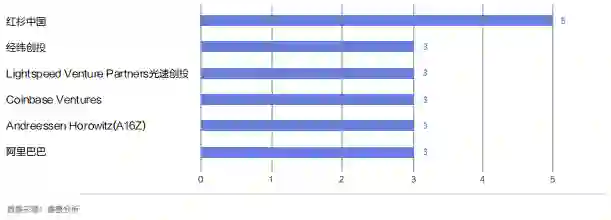

活跃机构:红杉中国投资5家独角兽,成本季度最佳捕手

梳理2022Q3新晋独角兽的历史投资方和独角兽轮次投资方,有384家投资机构参与。其中350家机构参与投资1家独角兽(占比91.15%),28家机构参与投资2家独角兽,6家机构参与投资3-5家独角兽。其中,红杉中国参与投资5家新晋独角兽。

热门赛道:海外存量独角兽融资事件集中在企业服务,中国则集中在汽车交通赛道

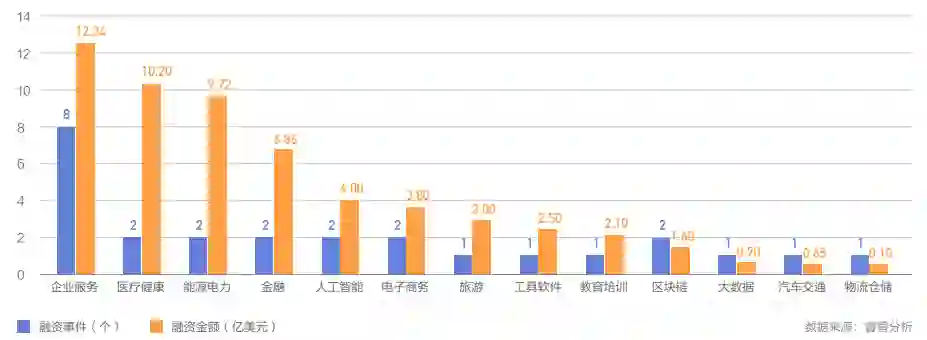

睿兽分析数据显示,2022Q3海外26家存量独角兽完成26个后续融资事件,已披露融资总额57.57亿美元。融资事件最多的行业为企业服务(8个)。披露融资总额排名前列的是企业服务(12.34亿美元)、医疗健康(10.2亿美元)、能源电力(9.72亿美元)。医疗健康、能源电力与金融行业因发生大额融资事件融资总额较高。

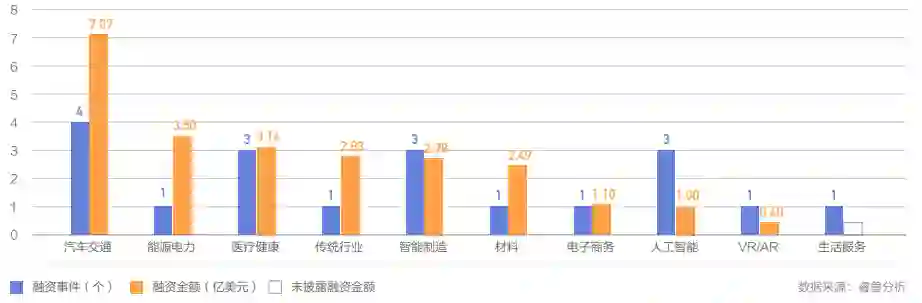

2022Q3中国19家存量独角兽完成19个后续融资事件,已披露融资总额为24.31亿美元。中国融资事件最多的行业依次是汽车交通(4个)、医疗健康(3个)、人工智能(3个)、智能制造(3个)。披露融资总额前3名为汽车交通(7.07亿美元)、能源电力(3.5亿美元)、医疗健康(3.14亿美元)。相比海外,中国存量独角兽在汽车交通行业融资总额较高。

![]()

睿兽分析数据显示,2022Q3完成45个存量独角兽融资事件中,未披露事件8个,1亿美元以下事件10个,1亿(含)-3亿美元事件18个,3亿(含)-5亿美元事件有6个,5亿美元以上事件3个。

睿兽分析数据显示,2022Q3中国有9家独角兽企业IPO,1家企业双重上市(涂鸦智能在香港交易所双重上市,以下分析不涉及)。上证所科创板、港交所主板均有4家,深交所创业板有1家,上市企业数量呈上升趋势。其中3家属于医疗健康领域,上海、杭州、深圳均有2家企业上市。联影医疗、海光信息市值已达千亿人民币,除智云健康、易点天下的市值相对上市前估值下降外,其他企业的市值均大于上市前的估值,其中联影医疗最新市值最高,账面回报倍数最高。

以上内容摘自创业邦《2022Q3全球独角兽企业观察》,

更多详细内容及数据分析,请登录睿兽分析获取完整版报告

👇👇👇