![]()

江苏丹阳——一座有着“中国眼镜之都”称号的苏南小城,丹阳市坐拥1600多家眼镜相关企业,每年生产的镜片占到中国镜片销量的8成左右,占据全球一半以上的销量,妥妥的世界第一大镜片生产基地。

明月镜片(证券代码:301101.SZ)是丹阳市第一家上市的镜片企业,于2021年12月成功登陆创业板后,明月镜片正式成为“国产镜片第一股”。

上市当日,明月镜片股价高开高走,但随后一路下滑,直至今年4月底,明月镜片股价才开启上行通道,4月底至今明月镜片最大涨幅超165%。

![]() 明月镜片(301101.SZ)股价走势

明月镜片(301101.SZ)股价走势

资料来源:wind,36氪

A股市场中眼镜概念标的较少,再加上眼镜是大众印象中的暴利行业,市场对于明月镜片的期待颇高。但从明月镜片的财务数据来看,近几年公司毛利率超过50%,而净利率却只有15%。

4月底以来,明月镜片股价出现反弹,一方面要原因在于一线城市疫情扰动减弱、消费大环境回暖后,受益于A股市场整体的强劲反弹,另一方面则包含了投资者对于公司新产品离焦镜的期待。

那么,明月镜片身处暴利行业为何赚不到钱?明月镜片的市场地位如何?近视防控“神器”离焦镜未来的增量空间有多大?

![]() 钱被谁赚走了?

钱被谁赚走了?

明月镜片深耕镜片领域二十载,主要业务有镜片、镜片原料、成镜和镜架等,随着产品、品牌和渠道的不断完善,明月镜片已经成长为国产镜片龙头企业。

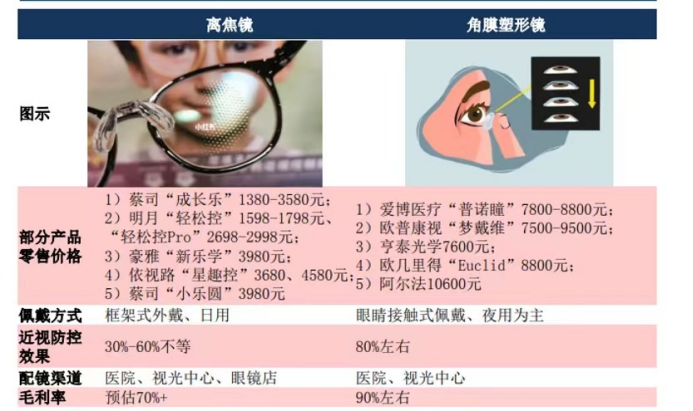

业绩方面,2019-2021年明月镜片营收规模稳定在5.5亿左右,这3年里每年的营收增速均不足10%。其中,2020年受疫情影响线下客流量,当年营收增速录得-2.32%。随着疫后消费的回补,2021年明月镜片营收增速由负转正,但依然不高,同比增长仅6.65%,2022H1营收增速又下滑至5.34%。

![]() 2017-2022H1明月镜片营业收入情况,单位:亿元

2017-2022H1明月镜片营业收入情况,单位:亿元

资料来源:wind,36氪

从营收结构来看,近3年公司镜片业务贡献8成收入,镜片原料和成镜分别约占10%。但从趋势上来看,2022H1镜片收入占比再次下滑至74.3%,而镜片原料销售和成镜业务增速非常快,2022H1镜片原料销售占比达到16.34%。从收入结构的变化来看,受疫情影响以及公司战略调整,明月镜片似乎正在逐步往综合眼镜生产商过渡。

盈利能力方面,从2019年开始,明月镜片的毛利率站上50%新台阶,近3年毛利率基本保持在54%左右。对比同行来看,明月镜片的毛利率略低于依视路、卡尔蔡司等外资品牌(55%以上),但明显高于视科新材等国产品牌(45%左右)。

关于镜片业务的毛利率连年提高,从2017年的43.73%提高至2022年上半年的59.42%。一方面,主要得益于明月镜片品牌影响力扩大后产品普遍提价;另一方面,则受益于毛利率较高的中高折射率产品占比提高。

再加上,疫情促使公司的电商自营零售业务快速发展,镜架和成镜等业务逐渐放量,规模效应下成本有所摊薄,进一步增厚了毛利空间。因此,上述逻辑反映在各业务上,镜架业务的毛利率从2017年的15.71%提高至2020年的44.52%,成镜业务的毛利率从2018年的21.75%提高至2020年的64.66%。

从费用端来看,为提升品牌影响力,近几年明月镜片明显加大了营销支出。从2017年聘请陈道明做代言人到综艺节目广告植入等多渠道进行推广,公司的广告宣传费投入明显上升,销售费用率从2017年的11.56%增长至2020年的20.87%,期间费用率常年在30%以上。

因此,尽管明月镜片的毛利率已经超过50%,但在高额营销费用的支出压力下,期间费用大幅侵蚀了毛利空间,导致其净利率并不高,2019-2021年均为15%左右。

![]() 国产镜片龙头也被“卡脖子”

国产镜片龙头也被“卡脖子”

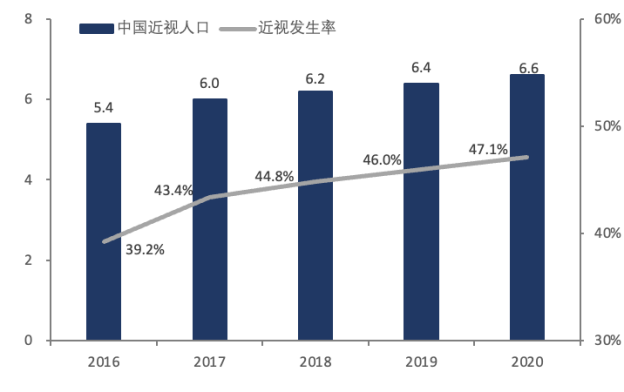

从眼镜的需求端来看,随着智能手机等移动设备的普及,叠加疫情居家隔离的催化,我国网民上网时长明显呈上升趋势。尤其是中小学生上网课的时间增加,用眼过度问题更加突出,所以近几年我国近视人口不断攀升且呈现出近视低龄化的特点。

据国家卫健委数据,2020年我国总体近视发生率为47.1%,全国儿童青少年近视率为52.7%,较2019年上升了2.5个百分点,青少年近视率位于世界第一。

![]() 2016-2020年中国近视人口及近视发生率,单位:亿

2016-2020年中国近视人口及近视发生率,单位:亿

我国庞大的近视人口数量催生了大量的视力矫正需求,据Euromonitor数据,2021年中国眼镜产品市场规模达900亿元人民币,2016-2021年年均复合增速为4%。结构上看,销售占比最高的品类是镜片和光学镜架,占比分别为38%和36%。

虽然近几年隐形眼镜以美观轻巧等优点受到消费者的青睐,但我国隐形眼镜行业尚处于起步阶段,渗透率仅为3%-8%。原因在于隐形眼镜佩戴难度高、易干涩疲劳、可能引发眼部并发症等缺点“劝退”了不少近视族,传统框架眼镜仍是近视患者的主要选择。

而且,为保护眼睛健康,医生建议隐形眼镜在一天之内佩戴时长不超过8小时,并且尽量与框架眼镜交替佩戴,所以喜爱隐形眼镜的近视人群大多配有框架眼镜辅助。目前来看,隐形眼镜对传统框架眼镜的冲击较为有限。

从镜片全球竞争格局来看,据Euromonitor数据,全球镜片市场主要由依视路、卡尔蔡司、豪雅所主导,2020年这三家市占率分别为27.4%、4.8%、4.6%。

目前我国镜片行业的竞争格局主要划分为三个梯队,第一梯队由依视路、卡尔蔡司等外资品牌主导,第二梯队则是以明月镜片为首的具有较大影响力的国产品牌,最后则是缺乏自主品牌或从事代工业务的中小型企业。

从行业集中度来看,以销售量口径统计,据Euromonitor数据,2020年我国镜片行业CR5仅为30%,明月镜片市占率约为10.7%,为行业第一。以销售额口径统计,据艾瑞咨询数据,2020年依视路和卡尔蔡司两大巨头的市占率之和接近一半,明月镜片的市占率仅有6%。

![]() 2020年中国镜片行业市占率,以销售额计

可以看到,明月镜片的销售量位于国内市场第一,但销售总额明显比不上依视路、卡尔蔡司等外资品牌。这是因为外资品牌具备较强的品牌溢价能力强,定价整体较高。而国产镜片的研发投入和品牌建设不足,品牌力弱且价格竞争激烈,平均单价明显低于外资品牌。

而且,国产镜片在镜片材料方面也受到原材料和技术方面的限制。镜片作为眼镜的核心功能载体,其材料则是决定镜片品质的关键。镜片材料经历了水晶镜片、玻璃镜片和树脂镜片三个发展阶段,树脂单体以质量轻、易加工、化学稳定性和透光性较好等优点,成为目前市面上最主流的镜片原材料。

一般来说,镜片可以按折射率分为1.56、1.60、1.67、1.74等规格,折射率越高,镜片越薄,单价也更贵。目前,明月镜片已经实现了折射率为1.56、1.60系列树脂单体的自产,但是这类常规镜片属于“红海”市场,价格竞争激烈,利润空间很小。

1.67及以上折射率镜片单价和毛利率较高,但这类镜片需要在分子结构中引入硫,将硫化物与其他原料聚合为环硫均聚物来提高折射率。由于易燃危化品硫化氢和剧毒气体碳酰氯因资质原因批量采购难度较大,制备过程中存在较高危险性,所以国内厂商难以实现批量生产。

因此,在关键原料批量采购难度大、制备条件苛刻、环保限制等因素的影响下,高折射率镜片原材料的研发与规模生产主要由日韩厂商所掌握,国内镜片生产商的原料进口依赖度较高,明月镜片也是如此。

目前,据明月镜片招股书披露,公司已经掌握了1.67折射率镜片的配方及生产工艺,但还不具备直接生产的能力,主要以外部定制方式进行批量生产。1.67折射率树脂单体的供应商为韩国KOC、日本三菱、德国 Bruno Bock,而且万华化学、益丰生化等国内厂商已具备一定的生产能力,所以1.67折射率镜片方面明月镜片的采购选择性较多。

但是,公司1.71折射率镜片处于实验室制备阶段,所用到的树脂单体100%来源于韩国KOC及其关联方,明显对其存在原料依赖。若韩国KOC出现原料供应不及时或终止合作等特殊情况,1.71折射率镜片的生产及出货将会受到直接影响。

于公司业绩而言,明月镜片定位中高端价格带,产品价格还是低于外资品牌但又高于一般的国产品牌,与外资品牌形成差异化竞争。近几年明月镜片通过大规模的营销提升了品牌知名度,消费者对国产品牌的认可度有所上升。

在品牌溢价的加持下,在不影响销量的同时,公司产品单价逐年提高,2020 年公司各品类镜片综合均价为15.61元/片,较2018年提高了约40%。毛利率也从2018年的44.34%提高至2020年的54.95%,但由于常规镜片利润低、高折射率镜片原料依赖进口等问题的拖累,目前公司的盈利能力上限较低。

2020年中国镜片行业市占率,以销售额计

可以看到,明月镜片的销售量位于国内市场第一,但销售总额明显比不上依视路、卡尔蔡司等外资品牌。这是因为外资品牌具备较强的品牌溢价能力强,定价整体较高。而国产镜片的研发投入和品牌建设不足,品牌力弱且价格竞争激烈,平均单价明显低于外资品牌。

而且,国产镜片在镜片材料方面也受到原材料和技术方面的限制。镜片作为眼镜的核心功能载体,其材料则是决定镜片品质的关键。镜片材料经历了水晶镜片、玻璃镜片和树脂镜片三个发展阶段,树脂单体以质量轻、易加工、化学稳定性和透光性较好等优点,成为目前市面上最主流的镜片原材料。

一般来说,镜片可以按折射率分为1.56、1.60、1.67、1.74等规格,折射率越高,镜片越薄,单价也更贵。目前,明月镜片已经实现了折射率为1.56、1.60系列树脂单体的自产,但是这类常规镜片属于“红海”市场,价格竞争激烈,利润空间很小。

1.67及以上折射率镜片单价和毛利率较高,但这类镜片需要在分子结构中引入硫,将硫化物与其他原料聚合为环硫均聚物来提高折射率。由于易燃危化品硫化氢和剧毒气体碳酰氯因资质原因批量采购难度较大,制备过程中存在较高危险性,所以国内厂商难以实现批量生产。

因此,在关键原料批量采购难度大、制备条件苛刻、环保限制等因素的影响下,高折射率镜片原材料的研发与规模生产主要由日韩厂商所掌握,国内镜片生产商的原料进口依赖度较高,明月镜片也是如此。

目前,据明月镜片招股书披露,公司已经掌握了1.67折射率镜片的配方及生产工艺,但还不具备直接生产的能力,主要以外部定制方式进行批量生产。1.67折射率树脂单体的供应商为韩国KOC、日本三菱、德国 Bruno Bock,而且万华化学、益丰生化等国内厂商已具备一定的生产能力,所以1.67折射率镜片方面明月镜片的采购选择性较多。

但是,公司1.71折射率镜片处于实验室制备阶段,所用到的树脂单体100%来源于韩国KOC及其关联方,明显对其存在原料依赖。若韩国KOC出现原料供应不及时或终止合作等特殊情况,1.71折射率镜片的生产及出货将会受到直接影响。

于公司业绩而言,明月镜片定位中高端价格带,产品价格还是低于外资品牌但又高于一般的国产品牌,与外资品牌形成差异化竞争。近几年明月镜片通过大规模的营销提升了品牌知名度,消费者对国产品牌的认可度有所上升。

在品牌溢价的加持下,在不影响销量的同时,公司产品单价逐年提高,2020 年公司各品类镜片综合均价为15.61元/片,较2018年提高了约40%。毛利率也从2018年的44.34%提高至2020年的54.95%,但由于常规镜片利润低、高折射率镜片原料依赖进口等问题的拖累,目前公司的盈利能力上限较低。

![]() 2018-2020年明月镜片各折射率镜片平均销售单价,单位:元/片

2018-2020年明月镜片各折射率镜片平均销售单价,单位:元/片

资料来源:明月镜片招股书,36氪

![]() 离焦镜靠谱吗?

离焦镜靠谱吗?

近几年,市面上出现一种青少年近视防控“神器”——离焦镜,与传统框架眼镜最大的不同在于离焦镜可以减缓青少年近视。离焦镜主要通过镜片度数的特殊设计,使周边区域成像于视网膜前,从而抑制眼轴增长,延缓近视加深。去年,明月镜片已经推出轻松控和轻松控Pro两大类离焦镜产品。

![]() 离焦镜与普通镜片的成像差异

离焦镜与普通镜片的成像差异

资料来源:明月镜片招股书,36氪

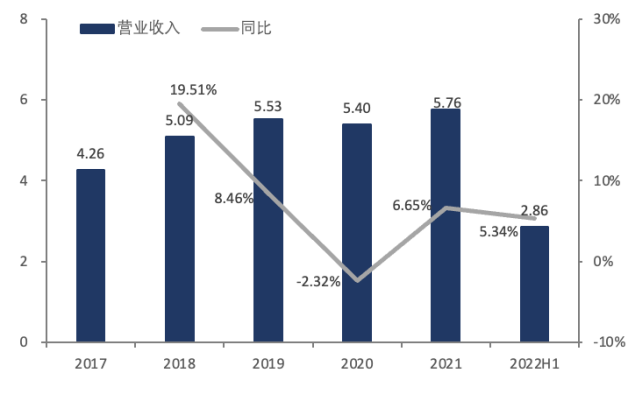

目前市面上主流的近视防控产品有角膜塑形镜、低浓度阿托品滴眼液及离焦框架眼镜,但前两种的普及率并不高。阿托品滴眼液是一款处方药,目前中国大陆尚无临床注册用药,并且可能带来畏光、视近模糊的副作用。

角膜塑形镜即“OK镜”相关临床试验较为成熟,近视防控效果是最优的。但是,OK镜价格昂贵,基本在8000元/副以上,需要每1年到1年半更换一次,再加上配套使用的护理液和眼药水,每年花费基本在2万元左右,对普通家庭来说负担较重。而且OK镜需要像隐形眼镜一样放入眼睛,操作难度较高。

从近视防控效果来看,据依视路披露其离焦镜产品“星趣控”临床试验结果,如果每天配戴12小时以上,星趣控镜片能有效延缓近视加深平均达67%。离焦镜整体的近视防控效果在30%-60%不等,虽比不上防控效果在80%左右的OK镜,但其他优势明显:

一方面,离焦镜无需与人眼直接接触,佩戴舒适且安全性较高,而且离焦镜性价比高,基本在1380-4580元之间,明显低于OK镜动辄上万的单价;

另一方面,相较于OK镜只能在医院验配的局限,离焦镜验配难度低,在眼镜店即可验配,消费者也更易接触到离焦镜产品,可及性更高。

从国内市场来看,离焦镜是由蔡司于2011年率先引入中国,但2020年开始离焦镜产品才集中上市。2020年依视路推出售价在3680-4580元的“星趣控”,2021年明月先后推出售价在1598-2698元的轻松控、轻松控Pro,今年5月蔡司推出售价为3980元的“小乐圆”。

![]() 离焦镜与角膜塑形镜对比

离焦镜与角膜塑形镜对比

资料来源:中信建投证券,36氪

对比来看,明月镜片是第一个研发出离焦镜的国产品牌,其明显优势主要在于性价比高,轻松控和轻松控Pro的建议零售价分别为1598元/副、2698元/副,而外资品牌价格基本在4000元/副左右。

此外,明月镜片离焦镜的产品线较丰富,2022年6月追加4款新品后,目前已具备8款离焦镜产品。其中,“轻松控”镜片采用了周边离焦眼轴控制技术,“轻松控pro”则使用多点近视离焦眼轴控制技术,并具有1.60/1.67/1.71三种不同折射率及防蓝光功能。

对比依视路“星趣控”、蔡司“小乐圆”、豪雅“新乐学”只有一种1.60折射率,明月镜片离焦镜产品矩阵丰富,可供近视程度不同和功能需求不同的消费者选择。

![]() 明月镜片轻松控主要产品矩阵

明月镜片轻松控主要产品矩阵

资料来源:西南证券,36氪

整体来说,相较于OK镜,离焦镜以性价比高、佩戴安全性高、验配门槛低等优点,更容易被青少年及家长接受。据西南证券测算,2021年离焦框架镜在近视青少年中渗透率为3%-4%,而2020年OK镜在国内渗透率约1%,预计离焦框架镜渗透率已经超过角膜塑形镜。说明大众对于离焦镜的接受度较高,离焦镜也具有替代青少年传统框架眼镜的潜力,整个行业的市场空间较大。

目前,国内离焦镜市场呈现二元分化结构,主要由依视路、卡尔蔡司等外资品牌主导,而国产品牌只有明月镜片一家入局。明月镜片品牌力稍弱于外资品牌,其离焦镜产品有望以高性价比取胜,对未接触过离焦镜且追求性价比的消费者而言,明月镜片是较佳选择。所以在离焦镜行业的高景气下,明月镜片的离焦镜产品有望以高性价比优势占据一定的市场份额。

值得注意的是,明月镜片于7月22日披露了公司离焦镜产品的3个月临床结果。结果显示,延缓眼轴增长方面,离焦组比对照组少增长0.03mm,但在屈光度上,离焦组与对照组差异无统计学意义。

实际上,离焦框架眼镜不属于医疗器械,无需开展临床试验,这类近视管理镜片的临床报告通常也是以年为单位发布。就目前披露的临床数据,无法有力证明其离焦镜具备显著防控近视的效果,而且未来的临床结果存在较大不确定性。因此,可能会影响到对防控效果的宣传,进而影响到离焦镜业务对公司业绩的贡献。

![]() 明月镜片还有多少想象空间?

明月镜片还有多少想象空间?

整体来看,我国近视人口数量大、矫正需求强,但眼镜行业已经进入成熟期,消费者更换眼镜的频率也比较固定。所以,整个眼镜行业的增速偏稳,不具备明显的爆发力。

从明月镜片业绩来看,目前公司主营业务仍集中在成长性较弱的传统框架眼镜,短期内业绩高速增长的可能性不大,未来主要的看点则在于新产品离焦镜上。

相较于OK镜,离焦镜以性价比高、佩戴安全等优点被市场认可。而且,离焦镜可在眼镜店直接验配,与传统眼镜渠道重合度高,有利于新产品的快速推广。对于青少年近视人群来说,离焦镜具有替代传统眼镜的可能性,整个离焦镜行业具有较大的市场空间。

但目前来看,我国离焦镜行业尚处于消费者教育阶段,消费者的认知度并不高,离焦镜的渗透率较低,整个行业的发展前景暂不明朗。至于离焦镜能不能成为明月镜片业绩增长的新引擎,后续离焦镜行业的发展趋势尤为关键。

从产品的实际效果来看,据依视路等外资品牌的临床结果显示,离焦镜的近视防控效果在30%-60%,与OK镜80%的防控效果有一定差距。离焦镜于2020年才集中上市,上市时间较短,还需要更多的消费者实际使用效果来验证产品的有用性,目前的离焦镜市场还处在市场导入的初期。

从竞争格局来看,目前掌握离焦镜技术的厂商不多,从价格来区分,离焦镜市场呈现典型的二元格局,由于外资品牌具有先发优势,当下的市场仍由其主导,明月镜片在品牌力上弱于外资品牌,主攻低价市场,以性价比取胜。

由于资本市场对明月镜片的预期主要押注在离焦镜业务上,那么离焦镜产品长期效果的能否被证实就显得尤为关键。目前,明月镜片披露了3个月的临床数据,暂不能有力的证实它具备显著防控近视的效果。

通常,临床试验的不确定性颇高,加之外资品牌同类产品临床数据的波动较大,如果明月镜片的离焦镜1年的临床数据弱于外资品牌,那么目前离焦镜二元市场的格局可能由此固化,明月镜片只能占据低端市场,并与外资不构成直接竞争。

如果明月镜片的临床数据与外资相当甚至好于外资时,由于离焦镜本身具备一定的器械属性,但又有浓厚的消费属性,那么明月镜片依靠性价比优势,撬动高端市场的份额,由此可能开启一轮针对离焦镜的国产替代。

但是,无论临床结果如何,离焦镜本身仍处于产品导入的初期,通常这一时期的产品销量爬升缓慢,主要以品牌宣传、口碑积累来实现一定水平的逐步渗透。因此,即便明月镜片的临床数据好于外资,预期中的国产替代对业绩增长的助力亦会相对有限。

估值方面,目前明月镜片的市盈率录得80X左右,根据明月镜片不同业务的成长性差异,市场给予“国产镜片第一股”的溢价主要是在离焦镜上。虽然其新产品离焦镜市场潜力大,但行业仍处于早期阶段,轻松控和轻松控Pro的实际防控效果还需要更长周期的临床结果来证实其效果。

那么,以明月镜片目前的收入结构,传统眼镜业务的增长确定性相对较高,但离焦镜的业绩增长就不那么确定了。作为一个不太成熟的业务,离焦镜对业绩增长的影响将更多体现在边际上。而且,离焦镜的长期临床结果届时将会与销售业绩形成共振,因此预期管理对估值的影响不可忽视。

市场有风险,投资需谨慎。在任何情况下,本文中的信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。我们无意为交易各方提供承销服务或任何需持有特定资质或牌照方可从事的服务。

36氪旗下公众号

👇🏻 真诚推荐你关注👇🏻

明月镜片(301101.SZ)股价走势

明月镜片(301101.SZ)股价走势

![]() 钱被谁赚走了?

钱被谁赚走了?

![]() 国产镜片龙头也被“卡脖子”

国产镜片龙头也被“卡脖子”

2020年中国镜片行业市占率,以销售额计

2020年中国镜片行业市占率,以销售额计

![]() 离焦镜靠谱吗?

离焦镜靠谱吗?