世上再无P2P

2008年12月23日上午,蒂里·德拉维莱切特被发现死在位于纽约麦迪逊大道的办公室里。

这位法籍基金经理的两只手腕都被裁纸刀割开,双脚跷到办公桌上,身旁还放着一个方便接血的垃圾桶。他的胳膊和手腕上都有割痕,地上还散落着药丸。

一切迹象都表明,他走的非常坚决。

德拉维莱切特是世界上当时最富有的女人、欧莱雅集团继承人莉莉安娜·贝当古最信任的投资经理,后者将200多亿欧元财产中的一大块都交给了他打理。这位专业投资几十年的老油条在审慎的调研之后,将其中的四分之三投向了同一家证券公司发行的金融产品中。

那家公司叫麦道夫证券。

媒体们后来纷纷充当“事后诸葛亮”,去剖析麦道夫骗局中诸多蹊跷。“连续二十年惊人稳定的高收益率”、“对投资究竟怎么挣钱三缄其口”是提及次数最多的线索。

十年之后的大洋彼岸,同样是“收益率既高又稳定”,同样“没有人去过问收益来源”,P2P行业就像一座平地而起的大厦,正随着中国轰轰烈烈的金融去杠杆行动,发出清脆的裂痕。

麦道夫让全世界的富豪付出了500亿美元的代价,P2P又会让中国人付出多少代价?

1

说到P2P,不得不提Lending Club。

这是行业中曾经的执牛耳者,是国内早期的P2P创业公司憧憬或对标的对象。不过随着上市三年股价从接近30美元跌到最低2美元,现在行业里已经没人再拿他说事了。

然而Lending Club当年上市时为何估值可以高达80亿美元?2015年初的美股并不是一个泡沫巨大的时期,当时的投资者难道都瞎了吗?

这要从其极为严谨有效的业务模式说起。

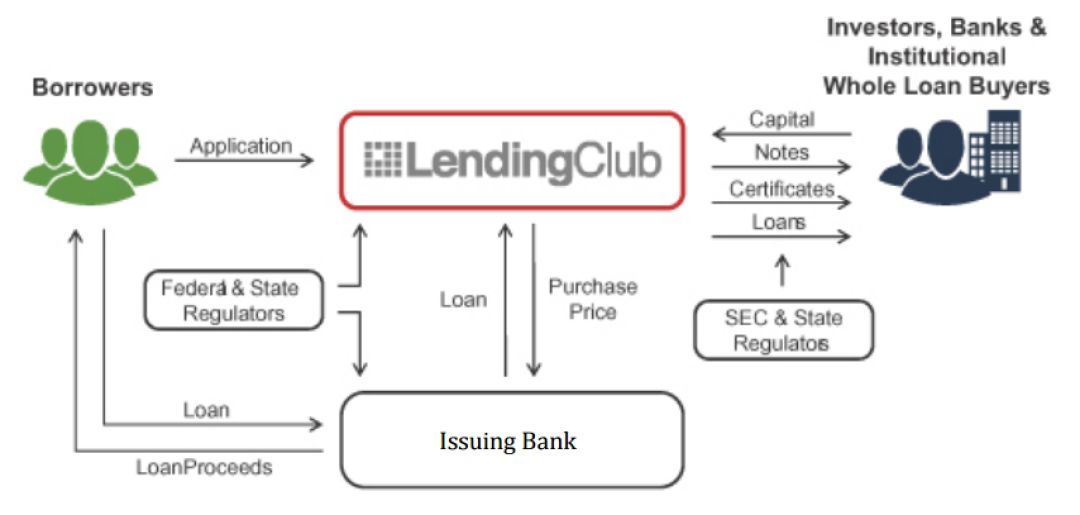

P2P的一端是借款人,而借款的核心是风险控制。Lending Club的风控系统直接和美国最重要的信用评分体系FICO关联,想要申请贷款的个人至少要拿到660分——根据FICO的数据显示,全美只有40%的人拥有660分以上的FICO分。这还不够,贷款人的信用记录至少要三年,过去六个月的借款申请要小于6次。

这些条件加起来是一个什么样的借款人群呢?根据Lending Club招股说明书的披露,当时它平台上的借款人平均年薪高达7.3万美元,这在美国也是妥妥的前10%高收入人群了。换句话说,他家的钱主要是借给中产阶级的。

P2P的另一端是投资者,而投资者最关心的是安全。Lending Club出售的金融产品并不是像国内P2P平台这样自己创造不受监管的产品,而全都是在美国证监会注册备案的“Member Payment Dependent Notes”(会员偿付支持票据), 证监会对这些产品的监督力度和股票是一样的。此外,投资者的账户都会托管在Wells Fargo 银行的“in trust for”账户中,而这个托管意味投资者放在账户上的钱和银行存款一样,都可以享受FDIC的存款保险。

相比之下,国内那些号称自己托管到了央妈那里的P2P平台,结果仔细一看,发现其实是把服务器托管在人民银行深圳中支的机房里而已。

不用查了,这个平台已经雷了

那么Lending Club怎么盈利呢?说白了就是中间商赚差价,收取撮合手续费。由于平台只负责贷款的审批和定价,具体的票据凭证发行、贷后放款收款,以及逾期催收等服务都是由注册在犹他州的商业银行WebBank进行,而且平台也明确了贷款的所有风险由投资者承担,所以Lending Club自身并不需要像银行一样计提拨备。

注意前提,Lending Club不计提拨备是因为它只负责审批定价,而给投资者提供的金融产品实质上是由另一家商业银行提供。与此同时,这些产品都是受到证监会的注册和监管约束的。

那么问题来了,国内那些自己发产品自己对外借款的P2P平台也不计提拨备,最多就是假惺惺的设立一个金额一般仅为贷款规模百分之几的风险保障金,又是凭什么呢?

比如某已经上市的国内P2P平台的借贷余额,已经是其风险保障金账户余额的40倍了。只要违约率超过2%,根本不够赔。

回到Lending Club的例子。既然商业模式这么好,业务又如此规范,为何上市后股价还会暴跌九成,沦为行业笑柄呢?

这就涉及到做个人贷款中介的传统P2P行业的一个核心悖论——好的吃不到,吃得到的不会好。

换句话说,来P2P平台贷款的个人客户,既然愿意付出比银行贷款高得多的代价,一定是在某些方面存在问题。

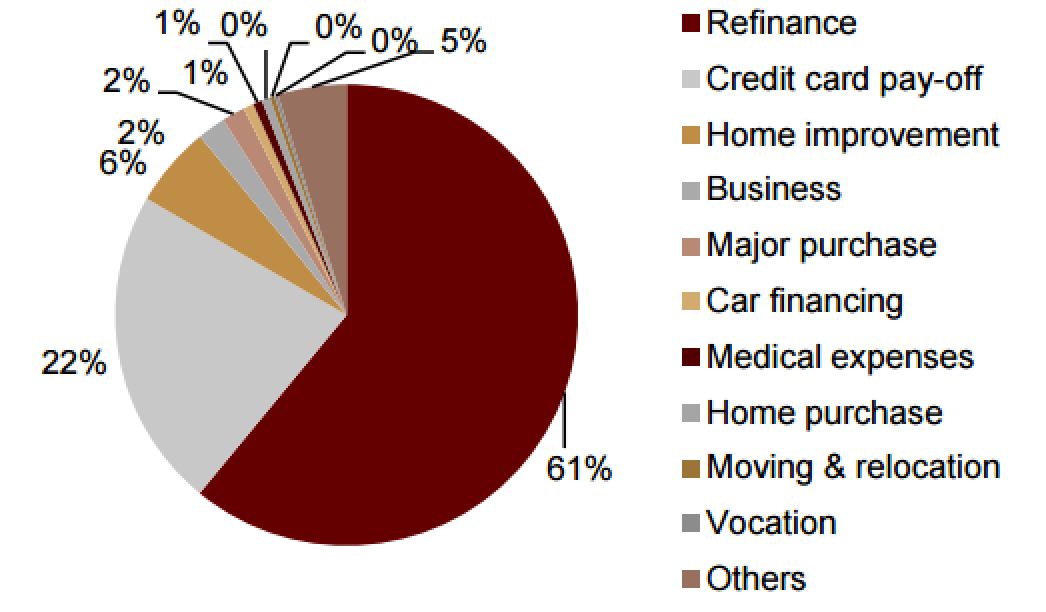

根据Lending Club的招股说明书,放出的贷款中有60%多都是用来借新还旧,因此违约率和坏账率越来越高是必然结果。

而来P2P平台投资的资金,却一定是冲着比普通金融产品更高的收益率来的。如果买到的产品中坏账率高,影响到最终收益,来投资的资金就会减少。

除此之外,这个行业的门槛其实并不高。你能拿到FICO评分,我也能拿到啊,你能建立便捷流畅的投资和贷款流程,找到能实现这些的攻城狮团队难道会很难吗?

况且投资者和贷款人是没有忠诚度可言的,互联网的便捷性让他们只会不断寻觅对自己最有利的平台。在平台安全性相同的情况下,当然是谁的利率最优惠\回报最丰厚就去哪。

因此,平台只能通过把自己的利润率降低,薄利多销,走量不走肾来维持市场地位。这样一来,股票投资者通过上市后发布的财报,才发现这个行业其实很苦逼,并不存在暴利,所以果断抛弃了这支曾经的独角兽。

雪上加霜的是,2016年5月Lending Club的CEO被开除了。开除的原因是他更改了两笔总额2200 万美元贷款的申请日期,还把它们出售给了不合格的投资者。这一口气违背了自己在贷款端和投资端中的全部规则,董事会当然无法容忍。

比事件本身更关键的,是这暴露出Lending Club一直吹嘘的自己极具技术含量的贷款中介系统是有问题的,甚至是失效的。

最后一根稻草驾到,公告当日,公司股价又暴跌了35%。

一个有着成熟的信用评分体系打底,用了十余年时间在美国的市场份额达到四成,自身还只是纯中介不用背负违约风险的美国P2P领头羊都在艰难度日,国内的同类公司又如何过活呢?

可是他们不但可以过活,而且一度过得很好。

2

国内P2P的先行者其实是想走正统路线的。

拍拍贷作为国内第一家P2P平台,就曾号称自己是纯种的Lending Club中国版——只做中介,不搞花头。

可中国没有成熟的信用评分体系,最核心的借款人资质问题根本没法解决。结果就是拍拍贷现如今四千多名员工,有两千多名是贷后催收团队。

你和我说你是金融科技公司,我看你却像个专门讨债的黑涩会。

而对于投资端,拍拍贷曾经推出过一个叫本金保障计划的东西,其核心是如果你投资的标的足够分散,那平台就保证你本金安全。如果有标的违约,扣除你在其他标的上的利息收入后,剩余的亏损平台承担。

听起来很赞是不是?可真正运转起来,投资者感觉自己就像个傻x——贷款人的违约太多,辛辛苦苦赚的利息转身就被一个雷全炸走。平台最后是把本金补偿了,可我来P2P平台不是来赚钱的吗?只拿回来一个保本算怎么回事?

一来二往,P2P公司算是明白了,在国内,Person 2 Person这条路根本走不通。

3

好在P2P在国内的发展赶上了两个风口。

一个是人民群众“财智初开”的风口。经过余额宝长达数年的调教,中国人民终于意识到赚钱原来可以如此简单——下载个APP,再动动手指,就可以每天看着自己账户上的金额往上跳,而且跳的比存银行快多了。

但余额宝也给后面的理财方式开了个坏头,人民群众开始追求既有高收益、又有流动性、还能很安全的投资。

既要又要的结果都不会太好,而赚钱和花钱一样,一旦尝到过甜头,就再也回不去了。

随着14、15年央妈一口气把基准利率降到底部,无论是银行理财还是余额宝的收益都大不如前。股市大涨大跌回到原点,房市的门槛越来越高,究竟还有哪里,收益又高,风险又小,门槛还低呢?答案是很显然的。

另一个风口是全民陷入“资金黑洞”。从09年的四万亿开始,中国就走上了用投资驱动经济发展的“不归路”。

从发现可以用未来的钱做当期政绩的地方政府,到需要把握黄金时代每一分每一秒的房地产企业,再到吃了市值管理的甜头想要不断“跨越式发展”的上市公司,谁不想拿到对投向完全不挑剔、只看收益率、连期限都可以用滚动的方式无限续命的“傻钱”呢?

一个巴掌拍不响,两个巴掌啪啪响。

无数的P2P平台如雨后春笋般成立了,他们就像一条条细小却灵活的管道,一头连资金,一头连需求。信托公司、基金子公司、私募产品,一个又一个的通道被监管封死堵住,只有P2P屹立不倒。

他们一边赚着银行存贷业务中“期限错配”带来的息差利润,一边却不用计提拨备,也不存在什么合规成本。

说实话,除了蛮荒年代的金融业之外,天下就没见过这么好的生意。

4

这里说的P2P并非那些骗子平台。

无论是打着网贷旗号、实质是一套金字塔式的涉传销的庞氏骗子公司,还是用高返利套路吸引投资者、实际上根本没有正经业务的畸高返平台,统统不是我们讨论的范围。

这些平台收的是韭菜的智商税,他们对口的监管部门应该是公安局。

我们说的P2P平台是那些传统意义上的“乖孩子”。他们的收益率、债权资产甚至合规性全都经得起核查,但现如今,他们也开始暴雷了。

有人说这是因为最近各地新房购买都要摇号,跟2015年的打新股一样冻结了大量资金,所以这两个月倒的大多是江浙沪一带的P2P平台;也有人说是因为资管新规带来的信用收缩一步步蔓延到民间借贷,连能发债券和能上市的行业大公司都资金紧张违约频频,就更不用说只能在P2P平台上借钱的那些企业和个体户了。

但要我说,这雷声阵阵背后,其实是一个从骨子里就已经腐坏的“伪金融”行业。

Lending Club的贷款中介系统崩坏让美国人开始重新思索金融科技的应用到底能不能代替传统的风控和合规体系,而国内的P2P平台们甚至都懒得去做这样一套面子工程。

涉案规模将近400亿的牛板金曾经号称自己拥有银行级的安全和银行级的兑付——“用户资金全部投向银行间市场的票据,国内各大银行承兑,资金全程未离开银行监管”。结果暴雷后发现前董事伙同几个人就可以联手虚构投资标的,直接卷走了30多亿资金用于房地产开发。

号称的风控系统在哪里?银行监管又在哪里?

另一个被圈内人认为“不可能”出事的投之家暴雷后揭露出来的内幕更加诡异。不但涉嫌虚假发标、资金流向不明,就连公司高管都觉得自己是遭遇连环诈骗,还主动向警方投案自首。

这样的乱象,连局中人都看不清,身为投资者的普通民众又如何能分辨?

5

2008年4月到8月, Lending Club曾经整整四个月暂停业务,为的是按照美国证监会的要求完成注册程序。

在此之后,它出售给投资者的都是在证监会注册的产品,它要向美国证监会提交季报和年报,它要遵守与消费信贷和金融市场相关的各类联邦和州政府制定的法律规定,它甚至因此被五个相关法规最为严厉的州拒之门外。

那么中国的P2P平台是如何被监管的呢?

根据网贷之家的一篇文章,经过了野蛮生长期后,现在的监管格局大概是这样的:“央行负责定调,银保监会搭建监管制度框架和整改实施方案,地方银保监局负责行为监管,金融办(局)负责机构监管,整改验收,备案,以及备案后监管,互金协会负责制定自律性的相关标准,组织培训检查、会员管理等。”

听起来特别严格特别靠谱对不对?

然而打开国内现在所有对P2P的监管法规和发展意见,会发现整个监管体系从对P2P的定义上就走歪了。

监管对P2P的定义是“网络借贷信息中介机构”。信息中介是什么,是为投资方和融资方提供信息交互、撮合、资信评估等中介服务,不做非法集资,不提供增信服务。

如果P2P真的都只是信息中介机构,怎么会存在卷款跑路?怎么会有资金挪为他用?又为何会因为个别项目逾期就暴雷?

公司债现在违约那么多,也没见哪家券商因此倒闭啊?

而如果P2P平台真正的盈利模式不是做信息中介,那用监管信息中介的方式去监管P2P平台,有意义吗?

6

求生欲让我只说到这里。

P2P不过是这个大时代的一个缩影,是不讲规则、野蛮生长的行业在可以加杠杆的金融领域的一次放大。

本质上来说,它和因为赶工而倒塌的房地产项目,以及为了经济发展而被放弃的生态环境并没有什么差别。

我不觉得那些投资P2P平台,尤其是投向那些合法合规P2P平台的投资者是咎由自取。他们只不过是想要拼命跑赢通胀而已,有错吗?

著有《阿甘正传》、《马语者》、《局内人》、《拳王阿里》等剧本的好莱坞著名编剧艾瑞克·罗斯,在麦道夫骗局崩溃后曾经哀叹:

“我是行走在这个地球表面上最蠢的大笨蛋,但可悲的是,我不光损失了自己一生的积蓄,还损失了我的梦想。”

愿时代善待每一个大笨蛋。

这是一个金融🐶记录这个大时代的个人号,欢迎关注

数字货币:听了一个币圈“大佬”的演讲,必须来吐吐槽

独角兽:小米美团们到底在急什么?