![]()

世人笑我太疯癫,我笑他人看不穿。”泡沫的轮回,这一次会是新能源车么?

![]()

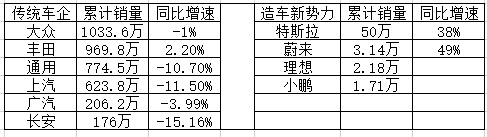

2020年,“特斯拉+中国制造”引爆全球新能源汽车市场。受供需双增的提振,特斯拉营收和利润预期大幅上升,带动股价在年内上涨近6倍。

在特斯拉外溢效应的带动下,以蔚来、理想、小鹏为代表的的造车新势力,年内股价均迎来飙涨。截至11月28日,蔚来年内累计涨幅达到1243%,小鹏汽车上涨328%,理想汽车上涨243%。

![]()

股价大涨背后,伴随着造车新势力估值水平的提升。截至11月末,特斯拉市值达到5552亿美元,超越丰田成为全球第一大汽车股;蔚来+理想+小鹏的总市值超过1500亿美元,比上汽、长城、吉利、广汽等一众国内传统车企合计市值还高。

面对这样的场景,我们不禁要问,造车新势力是否已经存在估值泡沫?这样的狂欢到底还能持续多久?

以史为鉴看估值泡沫

1994年浏览器、万维网等新事物的出现,颠覆了人们的传统认知。全球为即将到来的互联网科技革命而疯狂,凭借着“新概念+成长预期+新的商业模式”,互联网点燃了资本市场的热情,一场“世纪泡沫”在酝酿中。

1995年初至2000年3月,以科技股为代表的的纳斯达克指数从743点上涨到了5132点,短短5年,上涨了6倍有余,市值一度达到6.7万亿美元,占当年美国名义GDP的65%。

面对互联网的狂欢,华尔街的分析师开始寻求新的估值方法以支持互联网的上涨。抱着 “新事物无法被旧模型衡量”的想法,“盈利能力”已经变得不再重要,“烧钱换增长”、“眼球”、“PV”等概念一度被运用到互联网估值之中。

在新估值模型的加持下,2000年,纳斯达克市盈率达到了200倍,互联网巨头思科的PE 达到 148 倍,Oracle 153,高通 167,均创下了近30年的历史高点。

在巅峰的1998-2000年,只要是公司名字中有前缀“e”或后缀“.com”的公司,都会成为市场追逐的焦点。

Pet.com 是这一时期典型的案例。pet 是一家宠物用品的在线销售商,它为用户提供免费的运送服务,高昂的运输成本,使Pet的亏损与日俱增,盈利能力存疑。但在“.com”概念的吹捧下,Pet仍然受到资金的追逐,在 1999 年 12 月前的四轮融资中,该网站总融资规模超过1亿美元, 2000年 3 月,IPO首日涨幅达到了 27%。

但缺乏业绩支撑的泡沫终究是会破灭的。2000年《巴伦周刊》上的一篇《Burning Up》彻底撕掉了互联网公司的神秘面纱。

这篇基于207家互联网公司的报告指出,71%的互联网公司利润为负,51家公司的现金将在12个月用完,很多互联网公司的创始人都在尽其所能的套现,无钱可烧也无钱可赚的互联网公司即将跌落神坛。

报道引发了市场的恐慌情绪,华尔街重拾传统估值模型来甄别互联网公司。

所有人开始疯狂抛售互联网股票,在挤兑浪潮下,纳斯达克指数跌到2002年10月的1108点,下跌幅度接近80%,市值损失超过5万亿美元,市盈率降至不足100倍。

![]()

2000年3月至2002年10月纳斯达克指数走势

数据来源:wind,36氪整理

而前期受资本追捧的 Pet.com 在 2000 年 11 月 7 日宣布破产,成为第一家倒闭的上市网站公司。此后大量的互联网公司在巨额亏损后破产,到2002年底,在1995-2000年上市的互联网公司中,留存率不足50%。

泡沫破灭的代价是惨烈的。

企业需要用年复一年的业绩增长来填补估值泡沫的深坑。微软用了近15年,高通用了近13年,亚马逊用了9年多的时间,才重新创出股价新高。

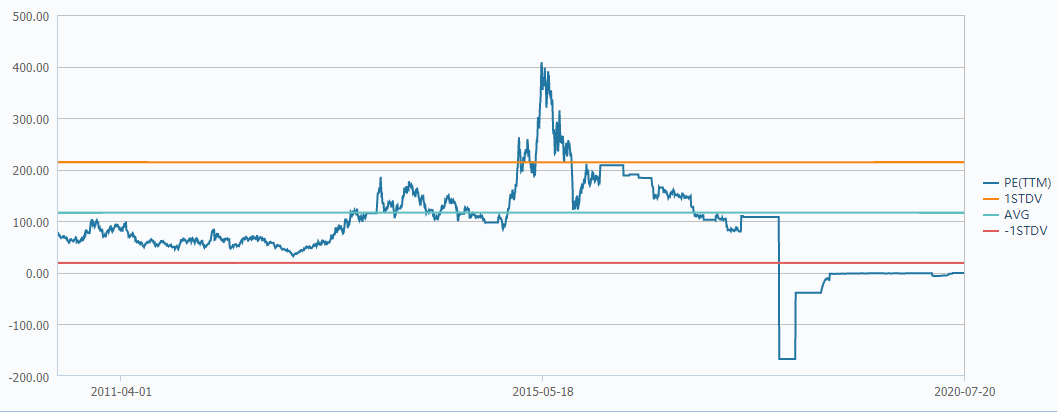

2015年的创业板,大家沉迷于讲故事和听故事之中,市场情绪极度乐观。在“互联网+”概念的加持下,“乐视网”成了这场盛宴中最大的泡沫。

2010年上市后,5年时间“乐视网”市值突破了1700亿,成为创业板的神话。

相比于思考“乐视网”是怎么赚钱的,投资者更看重新故事的诞生。

贾跃亭凭借着上市公司“乐视网”的股票做质押,不断向金融机构融资,然后再拿融到的钱,投入到“乐视集团”,创造一个又一个新概念。

每一个概念的出现,都会吸引二级市场的眼球

,助推“乐视网”股价大涨,而不断提升的市值,则意味着贾跃亭可以从金融机构融入更多的钱,创造更多的新概念。

凭借着这样的商业模式,乐视网开始了疯狂的吸金。相关的概念从五大生态、七大生态一直扩张到九大生态,不断挑拨着投资者敏感的神经。在最疯狂的2015年,乐视网的股价创下了179.03元的历史高位,市盈率接近400倍。

![]()

乐视网市盈率变动

数据来源:wind,36氪整理

此时的乐视网已经不再是一个单纯的视频网站,而成为了整个行业的颠覆者,那个时代,“看不懂乐视和暴风,仿佛真的代表着你和时代的脱节”。

但好景不长,资本催生的泡沫随着监管趋严而破灭。2015年股灾来临,“乐视网”依靠二级市场输血的商业模式受到重挫,“资金链断裂、债务危机”充斥着“乐视网”,乐视的神话开始破灭。

到2020年“乐视网”终止上市,其市值只剩下7亿元,从最高跌去了99%,近30万普通投资者几乎血本无归。

造车新势力的高估值不可持续

回到造车新势力的问题上来。不可否认,电动化和智能化的确是汽车产业未来的大方向。随着全球环保压力的与日俱增,电动车替代燃油车将是大势所趋。而未来随着新能源汽车整体渗透率的提升,整个行业面临着巨大的成长空间。

但站在二级市场的角度,我们也必须清楚认识到,好赛道不一定意味着好投资。

当前新能源汽车整体市占率不足5%,造车新势力每年合计销售量(特斯拉+蔚来+小鹏+理想合计销量不足60万)抵不上传统汽车厂商的零头(丰田2019年销量超过900万辆),部分新势力甚至还没有走出“卖一量亏一辆”的魔咒。

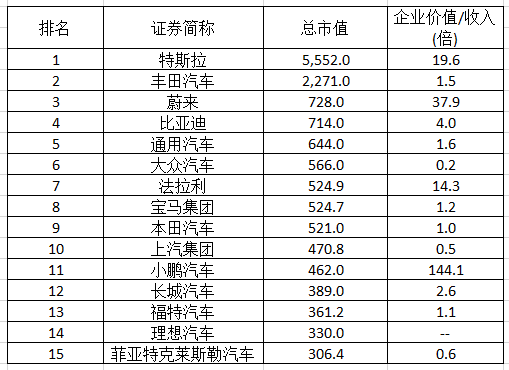

这种背景下,特斯拉的市值已经达到了丰田的2倍,蔚来、小鹏、理想等造车新势力也已经跃升至全球前15大车企之中。

![]()

全球汽车厂商市值排名

数据来源:wind,36氪整理

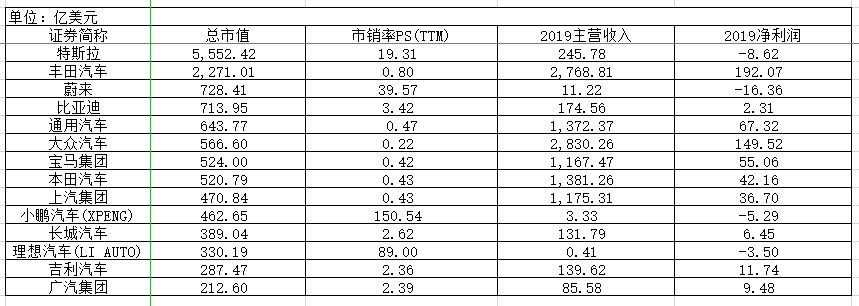

从估值指标来看,造车新势力的估值水平已经明显偏离基本面的束缚,可能充斥着巨大的泡沫。如图8所示,造车新势力的市销率远高于传统车企,小鹏汽车PS甚至达到了150倍,也就是说,以当前的营收来计算,大概需要150年的时间,才能覆盖小鹏汽车当前的估值水平。

![]()

全球主要车企估值情况

数据来源:wind,36氪整理

身在泡沫之中,投资者已经不再关心这些造车新势力是否存在亏损,何时能够真正盈利,传统的估值方法仿佛已经失去了意义,“市梦率”成为了衡量这些企业的唯一标准。

但我们需要时刻牢记,价格围绕价值上下波动是经济学中永恒不变的真理,公司的业绩增长始终是股票定价的锚,当这种偏离以一种超乎预期的速度加快之时,或许意味着泡沫的破灭已近在咫尺。

股市从来就没有新鲜事,历史总是惊人的相似。当资本的潮水褪去,也许我们会看到,在未来很长的时间里,造车新势力的业绩还会不断增长,但股价却无法再创新高。因为这场泡沫中的股价早已透支了企业未来多年的业绩表现,企业需要用年复一年的业绩增长,来填补估值泡沫破灭的深坑。

![]()

最独家的创投报道,最有料的资本故事。

36氪Pro是36氪旗下聚焦创投和资本的官方账号,真诚推荐你来关注👇

![]()

![]()