![]()

头图来源 | Pexels

除了公司可以进行公开募股以外,“实体物品”也可以直接 IPO 吗?

最近,国外有多家公司让我们看到了艺术品证券化的可能性。

近日,

纽约创业公司 Otis 获得了由 Maveron 领投的 1100 万美元 A 轮融资

。

类似

Otis

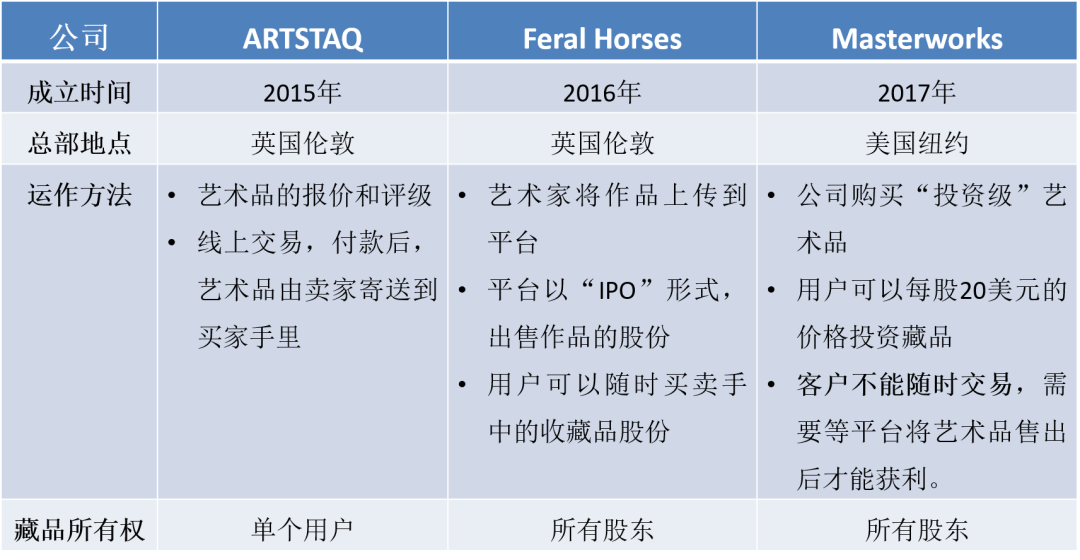

的共享收藏品投资平台还有很多,先是有 Art Rand 的成立,接着出现了 ARTSTAQ,随后还有 Fearl Horses 以及 Masterworks 的出现。

![]()

我们可以看到,目前涉及共享艺术品股票的公司主要集中在英国和美国。

有了这些平台,艺术品变得更加生活化了,它不仅仅只是富豪才能够拥有的东西,我们普通大众也可以通过持有艺术品的股份,而成为艺术品的所有者。

将艺术品证券化的模式,就像股票投资者买卖股票一样,只不过标的资产变成了艺术品。

股票的盈亏,对应的是公司股价的涨跌,而艺术品投资的盈亏,则对应艺术品报价的涨跌。

Feral Horses 还会将艺术品租借给公司和酒店来换取现金,而这些租借费便能以“分红”的形式返回给“股东们”。

最后,当艺术品被平台出售,转售的价格将按比例分配给所有收藏品的“股东”。

这整个的运作模式,和股票的运作模式非常相似,平台对应股票交易所,租借费对应股票分红,转售的价格而获得的利润则对应股票的投资利得。

艺术作品的证券化价值

我们可以先来看看艺术品过往的财务表现。

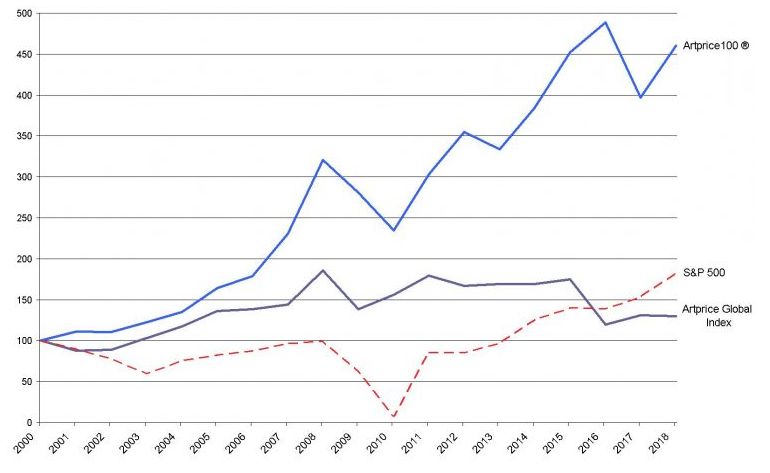

有一个类似标普 500 指数(S&P500)的艺术品市场指数,叫 Artprice100®。

这个指数是由在过去五年中,满足关键流动性标准的拍卖行里表现最好的 100 位艺术家构成。

这些艺术家每年至少出售 10 件高质量的作品,而每位艺术家的权重与他在相关时期内的年度拍卖收入成正比。

从图上可以发现什么?

我们可以看到从 2000 年 1 月 1 日至 2018 年 12 月 31 日,Artprice100® 的表现优于 S&P500,涨幅超过 250%。

在 2008-2009 年的金融危机中,S&P500 下降了 58%,而Artprice100® 只下降了 26% 。

换句话说,从 Artprice100® 和 S&P500 的对比中,我们可以发现:艺术品是可以用来对冲风险的。

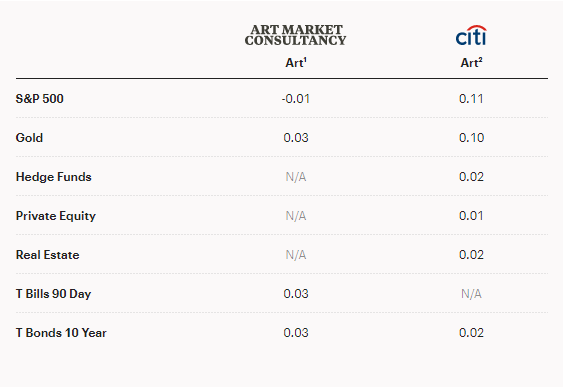

根据 Art Market Consultancy 和花旗银行的计算所示,艺术品与其他资产之间的相关性非常低。

我们可以看到 Art 与 S&P500 之间的长期相关系数为0.11。因此,艺术品可以用来构建投资组合降低风险。

数据来源:Art Market Consultancy, LLC & Citi Private Bank, Global Financial Database

因此,从投资的角度来看,艺术作品进行线上交易是有可取之处的,投资者可以在构建投资组合的时候找到更多的“篮子”,这也是为何近期国外这类艺术品证券化类公司能受到资本青睐的原因之一。

当然,关于艺术品证券化,也有反对的声音,他们集中在:

-

艺术市场缺乏规范:艺术产业的运作以及整体规划有待改善;

-

艺术品难以估值:我们很难对艺术品进行估值,大部分时候艺术品的价值都来源于拍卖的价格;

-

艺术品不是最好的抗通胀方式:正因为艺术品的难以估值,可能房地产和股票会是更好的抵御通胀的方式;

![]()

国内市场可以复制吗?

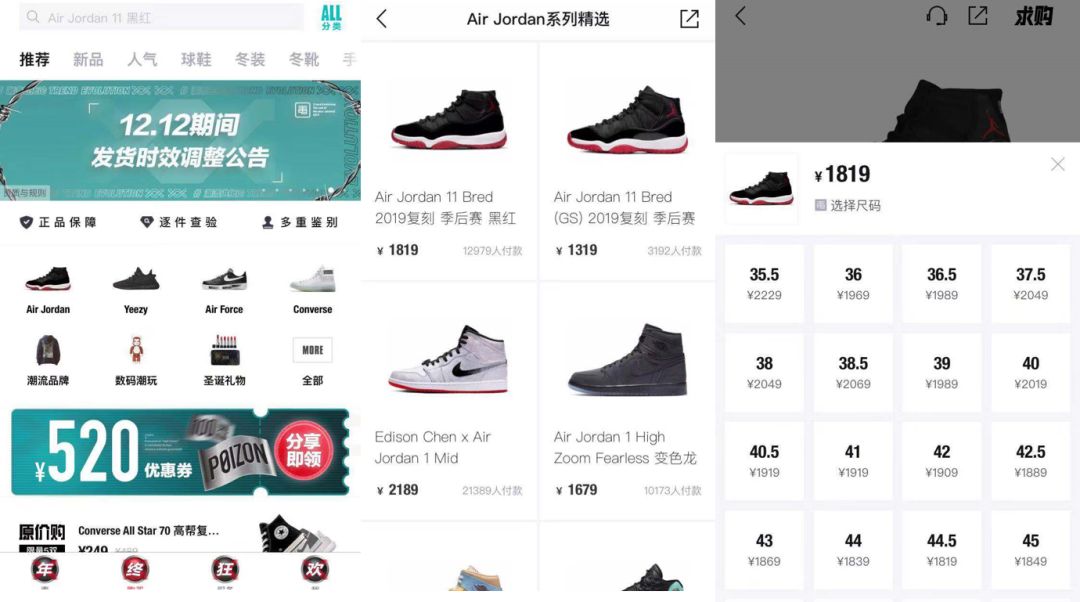

从国内市场来看,其实目前比较火的球鞋类 App 就类似于二级交易平台,上面的商品主要是一些潮流单品,潮流单品的爱好者可以在这个平台上购买或者出售商品。

在艺术品领域,也有先行者。

天津文化艺术品交易所也提出了艺术品份额化的交易模式。

投资者在天津文交所开户后,便可以下载一个客户端用来买进卖出,流程为一级市场出让后二级市场交易直至退出。

不同的是,艺术品份额交易采取T+0模式,可以当天买卖,该市场每日 15% 的涨跌幅限制也大于股票市场的 10% 。

除了天津文交所以外,深圳和上海业也有文化产权交易机构,向投资者推出“艺术品股票”。

但是,上海文交所与天津和深圳两地的类证券化交易模式不同,它采取的是产权交易模式,其特点是针对份额化的产权进行挂牌交易,所以没有进行拆分且只针对俱乐部会员开放。