享·智汇|研究了149家公司,背后的奥秘竟然是…

来源:初善投资

作者:初善君

今天想对一些优秀的企业商业模式进行进一步的深入分析,探寻高ROE背后的本质。

第一步根据ROE要求一共选出来277家公司,也就是大家熟知的高ROE公司,选择标准是2015年至2017年ROE均不低15%,2018年前三季不低于10%。但是其中2017年和2018年上市的公司高达128家,占比高达46%。肯定不是因为这两年刘主席放行的都是优秀公司,而是因为IPO时,上市公司有非常大美化报表的动机,因此我们看到的报表不够真实,同时,IPO募集资金后,公司的周转率和杠杆率会大幅下降,ROE也会大幅下滑。因此这128家公司不在讨论之列。

但是这些公司里一定会有非常优秀的公司走出来,比如下面这些上市两年内的高ROE公司,值得各位去仔细品鉴。

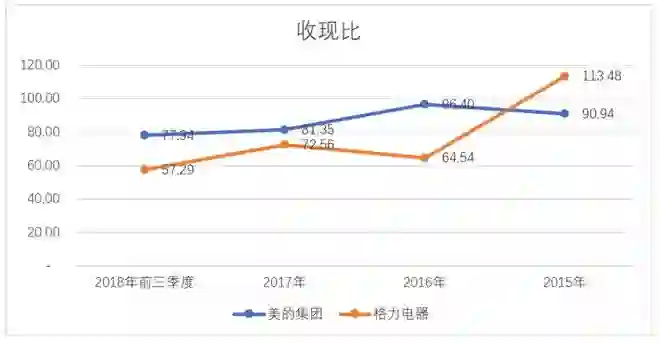

在之前的文章中,初善君还扣除了现金流不好的公司,如果说ROE高就算是好的商业模式,那么现金流则可以从另一个角度对好企业的标准做了诠释。但是初善君发现格力电器和美的集团近三年的收现比非常不好,居然均小于1,尤其是格力集团,2018年前三季度的收现比只有57.29%,也就是1块钱的收入只收到0.57元。初善君为了不排除如此优异的公司,觉得现金流这个指标还需要商榷,因此本文主要是针对高ROE的分析。

据此,选出高ROE的公司不止84家,合计149家。本文重点还是诠释这149高ROE背后的本质,然后进一步探讨哪种模式最值得拥有。

前文说过,净资产收益率= 净利润/净资产=( 净利润/销售收入)*(销售收入/总资产)*(总资产/股东权益)=净利率*资产周转率*权益乘数,即拆解成盈利能力、运营能力和偿债能力三个指标。据此,我们把高ROE拆分成三种模式:高利润率模式、高周转模式、高杠杆模式。

我们首先分析一下,ROE、净利率、杠杆和周转率属于知道三个数可以计算另一个数的关系,那么ROE为20%的话,杠杆和周转率为1,那么净利率就要求需要达到20%。事实上在ROE三要素里,净利率理论上可以无限高,但是实际上超过40%就是凤毛麟角,周转率最难提高,因此高资产带来带收入,不可能资产不增加而收入不断增加,而杠杆率除了银行之外,其他企业局限性非常大,杠杆再大就要流动性危机了。

①

高净利率

高净利率最容易带来高ROE,但是高净利率很难维持,这149家中净利率超过30%的一共32家。其中排名第一的为川投能源,因为持有水电站,投资收益太高导致净利率超过400%,不具有代表性,不在此讨论。

那么其余高净利率的公司有什么特点呢,或者说凭什么能有可持续的高净利率呢。

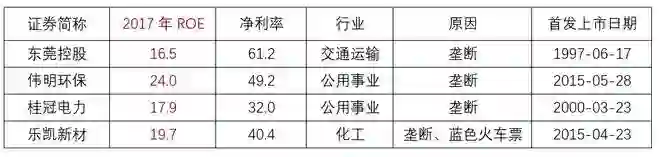

第一种无疑是垄断。垄断可以带来高净利率,这是毫无疑问的,而公用事业公司具有极强的垄断性质,也是巴菲特老爷子的爱股。在选出来的32家公司里,东莞控股是高速公路收费、伟明环保是垃圾焚烧发电,桂冠电力是发电,乐凯新材是蓝色火车票供应商,基本属于垄断地位,因此四家公司的净利率分别为61.2%、49.2%、32.0%和40.4%,其对应的ROE也分别为16.5%、24%、17.9%和19.7%。

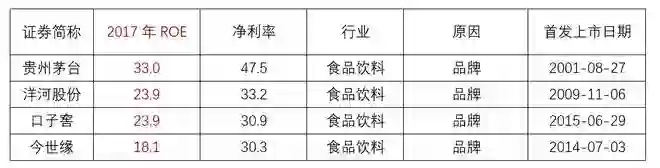

第二种是品牌。品牌带来高净利率,我国消费品上市公司里,凭借品牌获取高净利率的很少,毕竟中国人习惯西方人的奢侈品。但是我们有白酒,有四家白酒公司凭借着高净利率进入了高ROE榜单,分别为贵州茅台、洋河股份、口子窖和今世缘,净利率分别为47.5%、33.2%、30.9%和30.3%,真的是你们有奢侈品,我们有白酒。

第三种就是技术或者研发优势。你有的别人没有,那么在行业里你自然可以获得高净利率。在选出的32种企业里这种占比最高,而且基本是某个细分领域的冠军。比如胰岛素市场的通化东宝、血制品市场的华兰生物、血液灌流器市场的健帆生物等等,其他的如色选机、口蹄疫疫苗、缝纫机电控、粉尘螨滴剂、电子装联、电子陶瓷和IVD等等市场,A股都有一个大玩家,而这家上市公司都是那个市场的最大最厉害玩家,因此他们的净利率可以维持30%以上。这类公司可以统称为这个市场的冠军,但是因为市场空间不大,外界很少关注,一般被称为隐形冠军,而他们的的投资价值冠军就在于这个市场的大小,市场越大,市值空间越大。

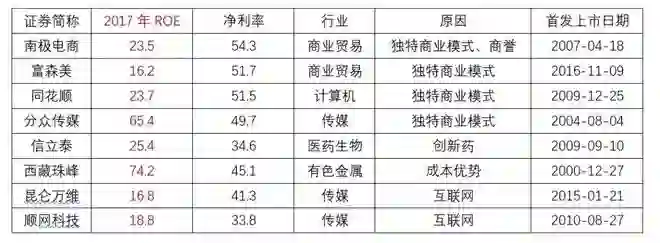

第四种可以统称为独特的商业模式,比如南极电商收取的品牌授权费,富森美和美凯龙一样是家居大卖场,同花顺、分众传媒、昆仑万维、顺网科技等等,都因为商业模式取得了30%以上的净利率。值得一提的是西藏珠峰,可以单独归类为低成本模式或者垄断优势,其主要业务是铅锌等金属的开采,因为资源优势,开采成本低,因此毛利率和净利率特别高。

其他还有几家银行、地产等公司,在下面聊周转率和杠杆率的时候再说。

总之,没有无缘无故的高净利率,其来源类型包括垄断(行政许可,资源垄断)、品牌、技术或者研发优势、独特的商业模式等等。这些内容带来的高净利率基本可以一段时间内稳定保持,是高ROE最稳定的来源。

②

高周转率

通过高周转率带来高ROE其实很难。要么是快消品的行业特性,要么是轻资产,要么走的是薄利多销的路线,而通过管理提高高周转率也只是同行业对比优劣罢了,很难提供绝对高的ROE。

因此选出的149家企业里,2017年周转率大于1.5的只有12家,可见通过轻资产路线确认高的周转率来达到高的ROE几乎不可能。

如下表所示,周转率排名第一的为老凤祥,珠宝首饰零售商,排名第二的为饲料零售商海大集团,排名第三的为医药零售商国药股份,此外双汇发展、苏泊尔、海信、伊利等都榜上有名。

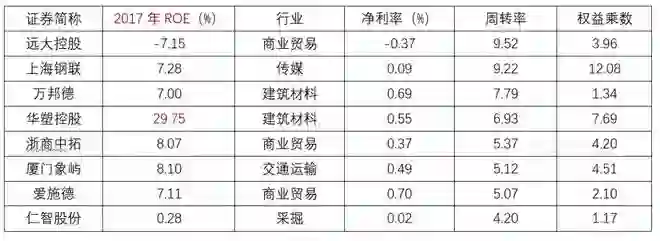

到这里,我们思考一个问题,什么类型公司的周转率最高?对的,是贸易型企业,那么贸易型企业的最大特点是什么?对的,是净利率低。这或许也是为什么高ROE企业里没有一家是高周转率了。下表是A股周转率最高的8家公司,周转率都在4以上,但是净利率没有1家超过1%,也只有与华塑控股的ROE超过15%了。但是华塑控股没有入选初善君分析的这149家原因是2016年他是巨额亏损,未满足连续三年一期的稳定高ROE指标。

总之,想通过轻资产的高周转率带来高ROE证实了是伪命题,这种公司一般是贸易类公司,由于净利率太低,不可能带来高ROE。而高周转率带来的高ROE模式一般是零售模式,这里本质体现的是公司对渠道的控制。

有人可能会对轻资产不能带来高ROE有疑问,比如互联网企业是不是可以。初善君特地查询了腾讯的报表,腾讯2004年至今,没有任何一年的周转率超过1,它的高ROE来源本质是高净利率,阿里巴巴的周转率更是在0.5以下。

③

高杠杆

通过高杠杆带来的高ROE有两种,一种是行业特性带来的金融杠杆,如银行、证券、保险以及地产等。下表是选出公司里权益乘数大于4的15家公司,其中金融类业务四家,分别是贵阳银行、宁波银行、中国平安和招商银行,地产6家,分别是华夏幸福、万科、新城控股、陆家嘴、招商蛇口以及控股中海地产的中国建筑。可见高杠杆带来高ROE是行业属性。

但是针对其他公司,亚星客车、德赛电池、长城影视和欣旺达,这些公司的高杠杆就很危险了,已经接近资不抵债了,尤其是亚星客车,权益乘数高达30.79,资产负债率预计在95%左右。因此,并非ROE越高越好,高杠杆带来的高ROE需要仔细甄别,以防出现债务危机的公司。

当然,这里初善君也特别好奇,他们五家公司为什么可以长期维持如此高的杠杆带来的高ROE,背后或许有其他故事。

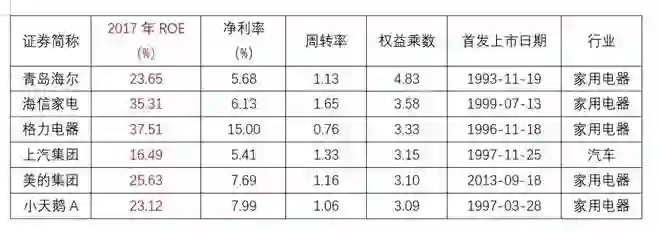

第二种是企业通过拼杀,形成寡头垄断,占用上下游资金形成的高杠杆。比如我们的家电业公司或者是上汽集团,权益乘数基本在3以上,净利率除了格力外,也基本低于10%,但是ROE却基本高于20%。

对于高杠杆带来的高ROE,还是需要大家去深入分析,不可被表象骗了。一般就两种,金融地产和拥有产业链话语权的公司,其他的就可能是接近流动性危机的公司了。

投资上,我们要选择那些高ROE稳定的公司,这就需要我们透过现象去发现高ROE的本质,如果是高净利率带来的,那么企业靠什么维持高净利率,能否长久维持,如果是高周转率或者高杠杆,那么他们背后的原因又是什么,我们需要选择那些可以长久维持高ROE的公司。当然,本文选择期限是三年一期,可能存在因为行业周期的影响而取得长期高净利率的,也存在局限性。

针对三种高ROE模式,初善君倾向于首选高净利率的公司,因为这些公司一定有独特性。但是高周转率带来的高ROE一定可以维持的最久,高周转最难得。高杠杆则是可遇不可求,而且靠上下游维持高杠杆,可能都是成熟企业,成长性就不强了。

因此,在投资之前,这背后依然有两道坎需要我们迈过,一个是企业成长性,一个是企业现金流,且听下回分解。

本文转自:初善投资

福 利 来 啦

如果您有商务合作、投资、简历投递、投稿等方面的需求或资源,请在微信后台留言。

【原创热文】

国足进世界杯还有戏?至少品牌价值已被里皮们拯救

遭遇严格监管的ICO,还有未来吗?

地震发生后,阿里、百度、京东做了这些事

4A遭遇去中介化浪潮,品牌价值如何打造?

【大咖访谈】

郎永淳:找钢网是钢铁的“淘宝+京东”

五个关键点,带你读懂“找钢网模式”

圆通CEO:偏远地区最后一公里已是公益性质

【智投汇新闻】

智投汇助力,开启“网易双创季”

第三届全国双创周启动,智投汇做了这些事

2017中国私募基金峰会第二批参会机构公布

刚刚,这里发布了创业投资50指数!

品牌资本化 资本品牌化

品牌资本化 资本品牌化

微信ID:wiser_vc

微信ID:wiser_vc

长按左侧二维码关注

长按左侧二维码关注