【模式分析】助贷模式浅析

最近一两年以来,主攻资产端的助贷模式在我国兴起,按照业务范围可以将助贷机构分为两类,一类是大数据技术类公司,另一类是自身从事借贷业务的金融中介机构。助贷模式可以帮助助贷机构和金融中介机构实现双赢,但也存在风险分担不合理、监管套利的问题存在。本文先后介绍了助贷的相关定义、问题与风险以及监管逻辑梳理。

01

助贷与助贷机构

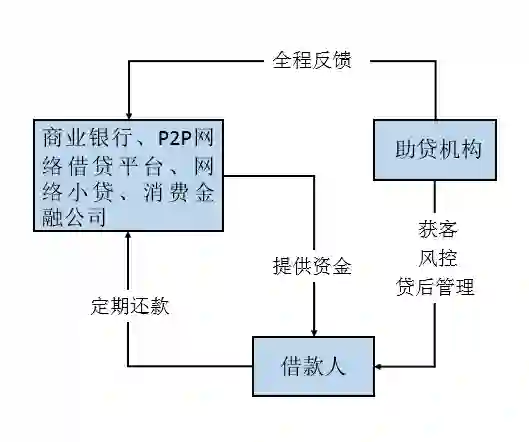

助贷一般是指金融中介机构[1](包括商业银行、P2P网络借贷平台、消费金融公司、信托等)与助贷机构合作,金融中介机构提供资金,助贷机构负责获客、风控等环节,金融中介机构与助贷机构的风险与收益划分由双方协商决定。

行业竞争格局演变,产业链条逐步形成,专业助贷机构的产生有其合理性。对于缺乏场景与数据的金融中介机构,助贷机构可以运用自身优势和经验帮助其进行互联网获客,增加风控手段;对于缺乏资金来源的助贷机构,可以通过助贷模式拓宽资金来源渠道。对于之前运营良好的金融中介机构与助贷机构,助贷模式亦可帮助双方扩大业务规模,实现双赢。

现阶段市场上的助贷机构按照业务范围可大致分为两类:

大数据技术类

第一类助贷机构是大数据技术类公司,以读秒为例。读秒是专注于大数据处理的品钛集团(Pintec)旗下的智能信贷服务方案提供商,目前已与上海华瑞银行宣布合作,为其提供风控、技术引擎服务,与其进行联合风控,共同为用户提供信贷服务。2017年上半年,读秒与新网银行开始合作,读秒通过其场景入口获取客户,利用大数据风控联合新网银行对用户进行风控考察,最后用户直接与新网银行签订借款协议。

金融中介机构

第二类助贷机构是自身从事借贷业务的金融中介机构,他们将已审核合格、还款记录良好的用户推荐给其他金融中介机构,严格来讲,是一种类助贷模式。以美利金融为例说明,美利金融的业务目前包括美利车金融(二手车消费信贷)与美利有用分期及现金贷(针对蓝领人群),美利金融向其他金融中介机构推荐经审核的二手车分期用户,最后由其他金融中介机构提供贷款。此类中的金融中介机构也包括现金贷公司和从事消费金融业务的金融中介机构。

02

联合贷款与合作机构

联合贷款是指贷款人与合作机构基于共同的贷款条件和统一的借款合同,按约定比例出资,联合向符合条件的借款人发放的互联网贷款[2]。合作机构是指在互联网贷款过程中,为贷款人在联合贷款、客户营销、风险分担、风险数据等方面提供支持和合作的各类机构。在业务实践中,联合贷款可算作助贷模式的一种,通常由正规持牌金融中介机构提供资金,获取收益,由互联网金融平台等助贷机构设计贷款产品,提供获客、面签、贷后管理等服务。

风险分担不合理。在已有的助贷模式中,存在风险分担比例在金融中介机构与助贷机构之间划分不合理的情况。甚至有金融中介机构作为全部出资人而不承担信用风险,未参与到贷款的风险管理环节中,如果助贷机构没有能力或缺少应对机制来承担累积的信用风险,最终风险爆发,资金无法收回,损害的将是金融中介机构的利益。

监管套利。监管部门通过发放牌照对金融机构的放贷资质进行约束,助贷模式使得助贷机构能够以助贷之名行放贷之实。在目前的互联网金融领域,各种助贷机构数量不容小觑。近年涌现出的上千家现金贷公司中大多是无牌照经营。消费金融方面,截至2017年7月底,只有26家持牌消费金融公司与180家获批的网络小贷可能具备放贷资格。可见在现金贷和消费金融市场中,放贷资格存疑的机构与平台数量较多。

助贷(包括联合贷款)模式是一把双刃剑,需要探索管理模式和风控举措。2017年8月2日开始,一份名为《关于就联合贷款模式征求意见的通知》(下称《通知》)的文件在业界广泛流传,虽然无法肯定其准确性,但其中的监管逻辑值得研究。对于助贷模式中存在的风险分担不合理与监管套利等问题,《通知》均作出了规定:一是联合贷款的助贷机构(合作机构)限于由银监会批准设立的、持有金融牌照并获准经营贷款的银行业金融机构,以确保其具备发放贷款的资质,避免监管套利的情况发生;二是联合贷款应由联合贷款双方按照协议约定的出资比例进行会计核算,贷款风险应由联合贷款各方按照协议约定共同处置和承担,明确风险分担机制;三是建立满足合作业务需求的信息系统,并通过技术手段实现敏感信息的有效隔离,保证双方数据交互在安全合规的环境下进行。

对于备受争议的现金贷业务,2017年4月7日中国银监会发布《中国银监会关于银行业风险防控工作的指导意见》中提到要做好“现金贷”业务活动的清理整顿工作,确保出借人资金来源合法,禁止欺诈、虚假宣传。严格执行最高人民法院关于民间借贷利率的有关规定,不得违法高利放贷及暴力催收。同年4月14日,P2P网络借贷风险专项整治工作领导小组办公室下发《关于开展“现金贷”业务活动清理整顿工作的通知》,根据当前市场“现金贷”业务活动经营模式,对“现金贷”平台开展摸底排查与集中整治,摸清风险底数,防止风险的集中爆发和蔓延。

注释

[1] 金融中介机构 (financial intermediation)是指从资金的盈余单位吸收资金提供给资金赤字单位以及提供各种金融服务的经济体。金融中介机构的功能主要有信用创造、清算支付、资源配置、信息提供和风险管理等几个方面。

[2]互联网贷款,是指借款人通过互联网渠道自助提交借款申请,贷款人运用互联网技术和移动通信技术,通过大数据信息和风险模型,全流程线上为符合条件的借款人提供的,用于其消费、日常生产经营周转的本外币贷款。

作者:南湖互联网金融学院 蒋佳秀

来源:南湖互联网金融评论

行业时事

深圳将设立金融科技专项奖 蚂蚁金服推出全球可信身份平台ZOLOZ

比特币价格再次逼近3万元 万事达卡CEO称非政府发行的数字货币都是垃圾

案例分析

监管动态

深度观察

活动&荐书

清华大学五道口金融学院互联网实验室成立于2012年4月,是中国第一家专注于互联网金融领域研究的科研机构。

专业研究 | 商业模式 • 政策研究 • 行业分析

内容平台 | 未央网 • "互联网金融"微信公众号iefinance

创业教育 | 清华大学中国创业者训练营 • 全球创业领袖项目(报名中!点击查看详情)

网站:未央网 http://www.weiyangx.com

免责声明:转载内容仅供读者参考。如您认为本公众号的内容对您的知识产权造成了侵权,请立即告知,我们将在第一时间核实并处理。

WeMedia(自媒体联盟)成员,其联盟关注人群超千万