华兴资本赴港IPO,“新经济金融服务第一股”的故事怎么讲?| 焦点解毒

关注并标星36氪

每天3次,打卡阅读

更快更深刻洞察互联网商业

━━━━━━

华兴资本正式迈向3.0时代。

文 | 刘旌、陈之琰

编辑 | 洪鹄

核心提示:

华兴希望根据企业的不同成长阶段,提供私募融资、直接投资、并购、股票承销、资产管理等全生命周期一站式的金融服务;

一旦IPO之后,华兴将进一步成为覆盖全链条、横跨一二级市场的金融服务机构;

相较于此前上市的投资银行,华兴所服务的新经济势力可能会成为支撑其估值的利器;

港股股市仍处于一个相对高位,尤其是新经济股票估值较高,选择在这个时间点上市融资,花溪谷可以用较少的股权摊薄换来更多的钱。

正当小米、美团等独角兽公司都在争抢港交所新政后的新经济第一股时,作为“新经济幕后推手“的华兴资本也在大步迈向港股市场。

6月25日晚8时,华兴资本正式向港交所递交IPO申请。通过招股书,可以较全面地看到这家“新经济金融服务机构”的基本面情况:华兴已经不再仅是大家惯有印象中的“投资银行”,其主要业务还包括:投资管理和华菁证券(多牌照境内证券合资公司)。截至2018年3月31日,华兴提供的顾问服务累计交易达1000亿美元,私募股权投资的资产管理规模已达41亿美元。

过去13年,华兴始终将自身命运与中国新经济紧密捆绑,事实证明这是一个明智选择。在“一个独角兽公司平均只需4年”的中国创投环境下,众多新经济领域的明星公司身后多多少少都有着华兴的身影——无论是以融资、并购、投资,抑或是IPO承销等形式,华兴无疑在中国的互联网历史中扮演着举足轻重的角色。

一个原本的撮合交易者,自身也走上了IPO之路,立志成为“世界级华人金融机构”的华兴资本,要如何讲述这个新故事?

“不止是FA”的华兴是什么?

直到2015年,FA(财务顾问)仍是外界对华兴资本最主要的认知。

这一年,中国互联网发生了一系列大合并:滴滴快的、58赶集、美团点评,而华兴以财务顾问的身份深度参与了上述全部案例,坐稳了中国新经济领域DealMaker的头把交椅。

撮合交易曾经是华兴最熟悉和擅长的领域。自2005年成立,华兴就相继在当当网、千橡互动、暴风影音、开心网、聚美优品、优酷土豆等项目中担当“幕后推手”。

而当一众新生FA梦想成为下一个华兴时,包凡的野心却早已不只是“投资银行家”。

转折点发生在2012年。此前,经历了2008年、2009年金融风暴,华兴也有过“一年就做成三个单子”的艰难时刻。包凡把合伙人团队拉到杭州,开了一场“富春山居会议”,主题是:财务顾问业务之外,华兴要不要、值不值得做更大的事?

经过讨论,华兴达成的共识是:移动互联网的局面逐渐形成,中国的中产在崛起,这背后有巨大的历史机遇。包凡说:“如果我们不抓住,将来一定会后悔。”

同年和次年,华兴火速布局在香港、美国的券商业务和投资管理业务。华兴2.0时代自此启幕。

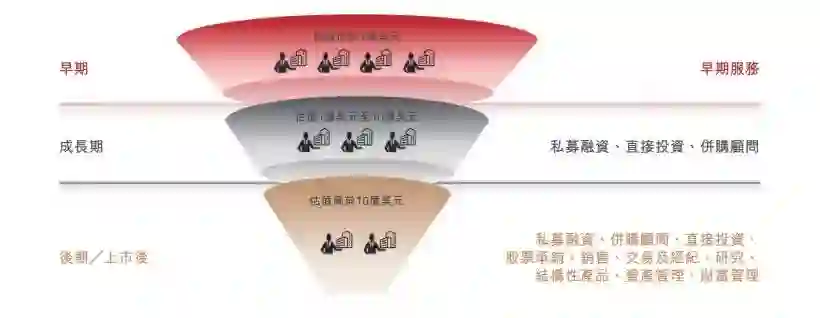

华兴近来的一系列变化都可被视为2012年的延续动作——投资银行之外,华兴现还拥有直投、华菁证券等多条业务线。根据包凡的定义,华兴搭建了一个“漏斗式”的业务模式——开口是早期项目平台,包括Alpha、星起等等;往下是成长期项目的私募融资、并购服务,再到成熟期企业的A股、港股、美股证券市场服务。

基于漏斗模型,华兴要讲述的故事是:串联起创业早期、成长期、后期以及上市后企业的三大成长历程,并根据不同阶段提供私募融资、直接投资、并购、股票承销、资产管理等全生命周期一站式的金融服务。

漏斗模式(来自华兴资本招股书)

“交易撮合方”自身IPO的动力何在?

某种程度上,华兴IPO也是2012年那次历史性转折的延续。

一位私募股权投资机构分析师告诉36氪,IPO对华兴至少有两个显著作用:一是更有助于将公司业务平台化;同时为旗下的多线业务融来更多自有资金,比如在投资和券商板块上,“拿牌照、以及做金融市场都需要大量的资本金”。一旦IPO之后,华兴将进一步成为覆盖全链条、横跨一二级市场的金融服务机构。

根据招股书,华兴对未来战略的规划是:扩大经济行业覆盖面、持续开发产品组合,同时在国际化扩张、赋能及投资人才等层面发力。

在华兴之前,同为投资银行的中金公司,已于2015年就在香港联交所主板挂牌上市,它是中国首家中外合资投资银行,拥有显赫的官方背景。截至6月25日,其市值为593.68亿港元。

有别于中金公司的是,华兴所服务的新经济势力可能会成为支撑其估值的一大利器。

招股书披露,截至2018年3月31日,华兴资本已为约700项交易提供顾问服务,交易金额超过1000亿美元,投资管理业务所管理的资产规模约41亿美元,华兴证券(香港)已担任28项香港及美国IPO的承销商,筹资共计141亿美元(行使超额配股权后)——几乎无一例外,这些交易均处于新经济领域。

为什么选择港股?

在今年1月的媒体沟通会上,包凡曾告诉36氪,2017年资本市场有“三件大事”,其一就是港股推出“同股不同权”、允许私募科技企业香港上市的新政策,“将为市场带来变化”。

2017年底,在港交所行政总裁李小加推动下,港交所出台了成立25年来最大的变革:允许“同股不同权”公司上市,允许尚未有收入的生物科技公司上市等。李小加曾将港股市场形容为“自由恋爱”——从制度层面上来说,三地股市中,港股的上市制度设计已经越来越接近纳斯达克,均采用披露制。

从IPO审核通过率来看,2017年共310家申请,仅有8家被拒。同时,香港IPO审核速度快,企业共递交上市申请表格到出裁决结果,平均只需要120天。

就估值而言,三地中A股给出的估值最高,但其门槛也最高,而美股和港股都较为国际化,香港又具备得天独厚的优势——要说两地投资者对中国公司的理解程度,香港肯定更懂。

华兴资本董事总经理林家昌曾表示,中国新经济公司以往多赴美IPO,香港错过了很多机会,现在在政策上做出修改调整后,“如果中国(新经济)公司选择A股以外市场的话,最好的地方就是香港。”

除去政策层面的利好外,港股也正迎来时隔十年的“黄金时代”。今年1月,恒生指数一度冲上33484点,突破了它在2008年创下的历史高点。

一位二级市场分析师告诉36氪,目前港股股市处于高位,尤其是新经济股票估值较高,选择在这个时间点上市融资,可以用比较少的股权摊薄换来更多的钱。

此前,包凡在接受36氪表示要“立足新经济、做出一家世界级的华人金融机构”。赴港IPO或许是加快华兴完成梦想的重要一步。

推荐阅读