牛股启示录

作者 | Puuuuuma

数据支持 | 勾股大数据

1

2009年3月9日,整个美国市场还沉浸在次贷危机的余威之中,悲剧情绪在空气中飘散。在巴菲特2008年的致股东信中,对当时的气氛有着非常准确的表述,“到了第四季度时,信用危机伴以翻滚的房价和股市,制造出了席卷整个国家的让人瘫软的恐惧。随之而来的是整个商业活动的自由落体运动,而且是以我从未见过的加速度在下落。美国和世界的大部分地区都陷入了一种恶性循环。恐惧带来商业萎缩,商业萎缩导致更大的恐惧。”

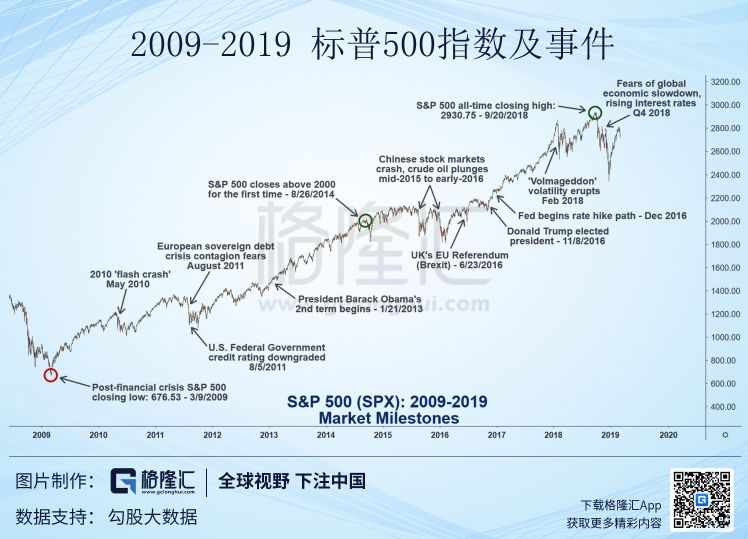

在前一周的3月5日,美国公布了2月份的非农数据,数据显示美国2月份非农就业人数减少了65.1万人,失业率上涨至8.1%,创25年新高。3月9日当天,三大指数低开低走,标普500指数收盘下跌1.00%。又是一个平淡的、惯性下跌的周一,没有人能想到,当天会成为美股十年牛市的起点。

身处这样的一个大牛市之中,踏空往往比踩雷更让人感到恐惧。从2009年3月9日到今天,标普500指数的涨幅是430.7%,如果你是基金经理,除了有基金净值噌噌噌地往上涨所带来的兴奋以外,一定还会有被指数支配的恐惧。

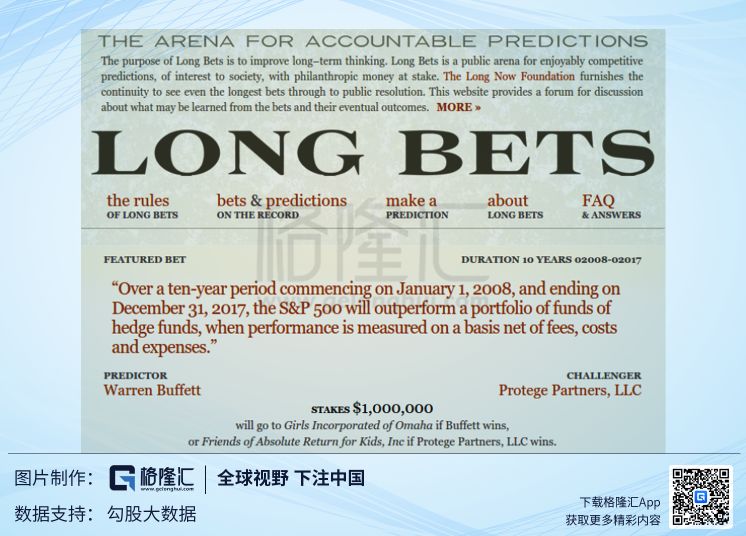

一个残酷的事实是,大多数对冲基金的收益率都是跑不赢指数的。为了证明这一点,2007年12月19日,巴菲特在LongBets网站上发布“十年赌约”,以50万美金为赌注,如果谁有信心建立一个对冲基金的组合,在2008年1月1日~2017年12月31日的十年间,跑赢标普500指数,谁就能拿走赌池中的100万美金。

在巴菲特提出赌约之后,数千名职业投资经理人中,只有ProtégéPartners的联合经理人泰德·西德斯(TedSeides)站出来回应挑战。他选择了5只“基金中的基金”,期望能超过标准普尔500指数,这5只基金持有超过200只对冲基金的权益。

最终,这5只基金没有一只能跑过标普500指数,5只基金的平均年化收益率只有不到3%,而同期标普500指数的年化收益率则达到了8.5%,巴菲特的“十年赌约”以对手的惨败收场。

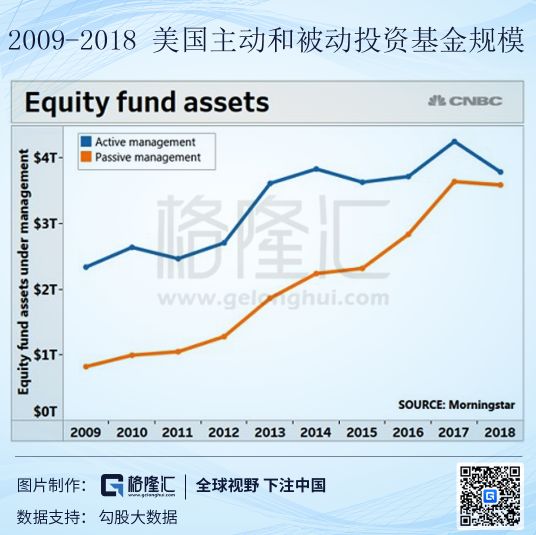

指数基金交易成本低、投资方便、投资门槛低,关键是,收益率还能跑赢大多数的主动型基金,集诸多优点于一身,深受投资者青睐。在这样的背景之下,美国被动投资基金迎来了“黄金十年”,被动投资基金的规模从2009年的不到9000亿美元提升至2018年的3.4万亿美元,当然这是后话。

实际上,连巴菲特自己也不得不成为2009-2018年这十年牛市的一个注脚。回过头看伯克希尔哈撒韦在这十年中的净值增长,也仅仅有2011、2015、2017、2018这四年跑赢了大盘。总的来说,巴菲特在这十年的年化收益率大约为11.7%,而同期标普500指数的年化收益则来到了13.1%。

以巴菲特选股能力,要跑赢指数其实是绰绰有余的。究其原因,可能是因为他对于高科技股的态度。巴菲特曾表示不会买高科技股,因为看不懂。这让他错过了在这十年中涨幅最好的一个版块。

2

时势造英雄,长期的牛市中,必然伴随着大牛股的诞生。而每一个大牛股的背后,都蕴含着一股改变世界的力量。

我们选取2009-2018年这十年为时间区间,截止日市值大于500亿美元为市值区间,因为我们的目的不仅是为了找到涨幅最高的公司,还想要找到优质的公司,正是它们拥有改变世界的力量。

在这张涨幅前十的榜单中,奈飞以十年61.7倍的涨幅稳居榜首。虽然榜单中的TOP3,奈飞、亚马逊和Booking,再加上特斯拉被归在了可选消费的类别中,但它们无一例外,都是以科技为驱动力的公司,这并不影响大家把它们看做高科技企业。

实际上,TOP10中除了星巴克和万事达以外,其他的八家公司都是高科技企业。美股的十年牛市,也被视为是科技股占据主导地位的十年。那么,为什么科技股能有如此表现呢?答案是它们颠覆了传统的商业模式,改变了人们的生活方式。

比如说奈飞,它天生就是一个“颠覆者”。最初创立的时候,里德·哈斯廷斯就以邮寄DVD颠覆了传统的DVD租赁方式。之后转型流媒体平台,依靠内容+渠道的打法,直接颠覆了传统的有线电视行业。如今奈飞在全球范围内拥有将近1.5亿的订阅用户,成为了一个名副其实的媒体帝国。

在美国科技股中,FAANG通常被认为科技股的代表,它们是美国市场上五大最受欢迎而又表现优异的科技股的首字母缩写,分别代表了脸书、苹果、亚马逊、奈飞和谷歌,它们分别颠覆了全球网络社交、传统手机、传统零售、传统有线电视和搜索。

3

俗话说,“站在风口上,猪都能起飞”,在美股的大牛市当中,即便你没有超凡的选股能力,也有一个最简单的投资方法,即投资指数基金。过去十年,纳斯达克指数基金QQQ的涨幅高达639.6%。

在这场滚滚牛市当中,最亏的是,与它打了个照面,然后擦身而过,最后只留下“热闹是他们的,我什么也没有”的叹息。

Bloomberg上有一篇很有意思的文章:在过去10年,美国贫富差距拉大的主要原因是股票投资的仓位。

2008年金融危机之前,美国三个阶层(头10%高收入人群,中间40%中等收入人群与底层50%中低收入人群)的家庭财富积累速率基本是齐头并进的。2008年次贷危机发生,对低收入人群的影响要显著高于另外两个人群,因为房产是低收入人群的主要资产,在下跌的房价中,很多人因为还不起房贷而不得不将房产甩卖,导致个人资产缩水严重。

而接下来美国逐渐从萧条中走出来,在经济恢复的过程中,中高收入人群又是更大的受益者。他们很快从金融危机的萧条中走了出来,家庭财富增长更甚之前,而低收入人群反而还困在原地,甚至还不如金融危机之前。导致这一差异的核心原因即是,不同收入人群的资产配置差别。

简单的说,高收入人群通常配置了更高比例的金融资产。比如,前1%的家庭,资产配置约75%金融资产和10%房产;2%-20%家庭,资产配置中有约40%金融资产和30%房产;21%-80%家庭中,资产配置中有约10%金融资产和60%房产。

这也很好理解,衣食住行,低收入人群除了满足日常消费外,还有余钱就会投在房产上面,可供投资的资金所剩不多。然而,这也就意味着,低收入人群错过了过去十年的这波牛市。

反观楼市,尽管房价在金融危机过后开始缓慢爬升,但仍然没有达到金融危机前的高点。最终的结果就是,贫富差距越来越大。

过去十年中国的情况则恰恰相反。这十年里有多少人惋惜没有买房,就有多少人哀叹入了股市的坑。

2009-2018年,上证指数仅仅上涨了38.1%,沪深300指数上涨了67.0%,年化收益率分别只有3.3%和5.3%。而且这还是你从一而终的收益率,要知道这十年间,A股的波动率比美股要大非常多。要是遇上15、16年的股灾,18年“杀死价投”的慢熊,总收益率能否保持为正都是问题。

巴菲特曾说“股市短期看是个投票机,长期看是个称重机”,而A股更像是个绞肉机,在大起大落中无形地完成了“劫富济贫”的目标。

所以,当美国人民沐浴在科技股牛市的余晖之中时,我们却淹没在“房价永远涨”的口号当中,无法自拔。

6月27日格隆汇推出热文《我们不再是我们,茅台依然是茅台》,阅读量突破10万+,小编在评论中抽出一位幸运粉丝,送出茅台酒一瓶!欢迎大家积极留言,小编会不定期送出大礼!